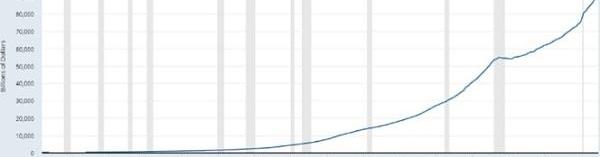

AMM的创新促进了DeFi行业的爆炸性增长,从上个周期的5亿美元增长到如今略低于200亿美元,差不多有400倍的惊人增幅。

如果我告诉你,我们正处于另一项可能产生类似影响的创新边缘呢?本文将向你介绍这个突破性的创新——奔向效率的无抵押借贷。

信贷市场是刺激经济增长的关键,是高效经济体系的核心部分。在TradFi,有担保贷款和无担保贷款。

担保贷款需要抵押资产,如房屋、汽车或股票,贷款与价值的比率约为110%。由于交易对手风险很小,所以这些都是低风险筹码。

无抵押贷款的利率较高,并且仅由信用评分支持无抵押。

虽然担保贷款已经是DeFi的一个组成部分,但没有无担保贷款是一个巨大的瓶颈。为什么将这种有百年历史的工具引入链上如此困难?

第一共和银行考虑出售高达1000亿美元的资产:金色财经报道,据知情人士透露,美国第一共和银行正探索剥离500亿-1000亿美元长期证券和抵押贷款,这是该公司更大范围自救计划的一部分内容。任何规模的资产出售都将有助于第一共和银行降低资产负债错配问题的程度。潜在的买家包括若干美国大型银行机构。[2023/4/26 14:26:45]

信用违约

在传统的世界里,有专业人员来"了解你"并处理信用问题,但这与DeFi的自动化、透明化和非歧视性相悖。

速度降低

对借款人的任何形式的额外检查都会使贷款批准时间明显变慢。目前的超额抵押贷款服务提供极快的贷款审批,这是DeFi的一个独特卖点。

流动性/灵活性较低

Solana链上剩余可清算额仅剩约150万美元:11月10日消息,据DefiLlama数据显示,Solana链上24小时可清算价值变化达-51.5%,当前剩余可清算额仅剩约150万美元。其中11.096和9.432美元处分别存在36.71万美元和29.44万美元的链上清算,截至发文时,SOL暂报14.45美元。[2022/11/10 12:40:51]

大多数借款人只对可预测的固定利率和定期贷款感兴趣。但在这个高度活跃的市场上,很少有人长时间锁定其资产。

监管风险

提供无抵押贷款会让监管部门注意到提供这些贷款协议,因为08年金融危机给人留下了PTSD。

贷款特定风险

??现实世界的资产和NFT贷款-资产流动性;

XRP前十大巨鲸已控制超70%的Token供应量:9月12日消息,截至9月12日,XRP前10大巨鲸控制的Token数量已经占到总供应量的73%,而前20大巨鲸控制的Token数量占到总供应量的75.35%。在交易平台方面,38.5%的XRP在Binance上,其中一个最富有的XRP地址拥有99,879,936枚XRP。(CoinCarp)[2022/9/12 13:24:44]

?信用评分——稀缺的链上数据,任何人都可以做无限的钱包;

?链下信用整合——依赖于TradFi基础设施;

尽管存在着风险和挑战,有许多协议以某种形式提供担保不足的贷款。

嘉信理财将推出其首个加密货币相关ETF:7月29日消息,嘉信理财公司(Charles Schwab)的资产管理部门Schwab Asset Management表示,它正在推出其首个与加密货币相关的交易所交易基金,即Schwab Crypto Theme ETF,该基金将于8月4日开始交易。(Market Watch)[2022/7/30 2:46:59]

与大多数问题一样,有多种潜在的解决途径。让我们看看最有希望的路径,以及它们解决了哪些问题,还有哪些问题没有解决。

1.zkKYC

在了解客户时使用零知识证明KYC,可以在不与交易方预先分享个人信息的情况下了解客户。贷方能够通过所发行的zkKYC令牌上的有效性证明来验证借款人的信用度。

美联储乔治:快速加息可能会使紧缩速度超过经济和市场的调整速度:7月11日消息,美联储乔治表示:对衰退的预测表明,快速加息可能会使紧缩速度超过经济和市场的调整速度。(金十)[2022/7/11 2:06:07]

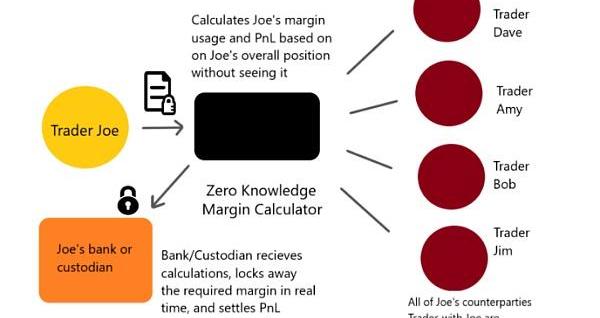

CredoraPlatform利用这项技术通过去中介化实现效率。它改变了传统的清算结构,提供了一个ZK保证金计算器,将保证金和结算指令发送给托管人。

zkKYC的这种实施并不是去中心化的,而是专注于机构市场。然而,保持中心化也有一些好处,与通常的清算系统相比,它仍然是一个很大的改进。

2.债务代币化

将债务代币化以使其具有可替代性,并因此可以参与交易而释放贷方的资本。这也许还能解决期限错配的问题,并允许细分,增加可能的投资者/贷款人的数量。

代表机构所欠债务的ERC-20代币是寻求安全回报的私人投资者的理想投资工具,在零利息债券的情况下,债务代币在到期前都会增值。

3.代理账户

这种解决方案最适合于向散户提供无担保贷款,并且不需要KYC。借款人存入抵押品,并通过贷款获得代理智能合约。

资金由借款人控制,但由于代理账户被限制在某些协议上,不允许提款,所以不可能带着钱跑路。代理账户通过限制功能在代码层面上执行信任。

总而言之,最有希望的全方位解决方案是zkKYC,因为它为机构和私人参与者提供了一种获取贷款的方式。

投资者通过贷款获得收益的最佳方式是以折扣价购买代币化债务,并等待到期或提前出售。散户可以使用代理账户借入资金,并使用杠杆与最大的协议互动。在GearboxProtocol上,这些协议包括Curve、Uniswap、Sushi和Yearn。

还有一些解决方案:

合同对合同的贷款——大部分未开发:闪贷;

违约追偿基金——用多重签名基金保证还款;

原生代币激励;

创建一个安全高效的债务发行基础设施将吸引粘性资本进入市场,作为70万亿美元的全球借贷市场移动链的一部分。

我不认为真正的去中心化会在这里获胜,因为传统公司需要存在一个监管框架来实现这一转变。随着更多的协议尝试独特的贷款发行,看到这个板块的未来发展将会很有趣。

最后,我的结论是:

无抵押借贷是有杠杆的。它们导致了2008年的金融危机,将全球经济推向了崩溃的边缘。

所以,如果我们做对了,它将巩固DeFi在这个经济体系中的地位,但是如果错了,我们就会面临着严重的监管,直到它消失。

希望这篇文章对大家有一定的帮助。

原文链接:https://mp.weixin.qq.com/s/IdkdkbOeAocuaTW7F-KE6g

来源:金色财经

标签:DEFIDEFEFIXRPDeFi Pulse IndexRestaurant DeFiDives Defixrp币能涨到多少一个

MNNT和AndrometaMetaverse的成功受到许多因素的推动,包括其多链支持和生态系统互操作性。数字货币生态系统已经经历了一段时间的经济衰退或熊市。数字货币行业由几个组成部分组成:不可替代的代币(NFT)生态系统.

1900/1/1 0:00:00当人人都是“司马迁”,是否能改写“历史由胜利者决定”的局面?作者:HistoryDAO9月15日,以太坊顺利完成了合并,其PoW的最后一个区块被VanityBlock铸造成了NFT.

1900/1/1 0:00:00今天我继续前一篇的文章和大家分享对何一专访的读后感。何一对熊市投资表达了以下两个观点:1)“在熊市,我认为我们应该更积极地进行投资,但不是为了投资而投资”2)“在投资行业内,跟风趋势很明显,许多基金担心他们可能会错过四年或五年的投资周.

1900/1/1 0:00:00据官方消息,ValkyrieInvestments已成为2022波场黑客松大赛第三季合作伙伴。与此同时,来自ValkyrieInvestments的WesCowan和Kristy-LeighMinehan将担任本季评委.

1900/1/1 0:00:00加利福尼亚州州长GavinNewsom否决一项加密货币许可和监管法案。该法案被视为可能是纽约州BitLicense的加州版本.

1900/1/1 0:00:00在去中心化金融出现之前,加密货币的所有者只能持有或交易它们以从其资产中获利。然而,DeFi流动性挖矿的出现在某种程度上改变了游戏规则.

1900/1/1 0:00:00