比特币为其货币供应的可预测性和稀缺性提供了强有力的保证,我在这里写了一篇关于它如何工作的详细技术解释文章:

https://blog.lopp.net/how-is-the-21-million-bitcoin-cap-defined-and-enforced/

我认为,这种稀缺性是比特币的关键属性和基本价值驱动因素之一,这一点没有争议。如果违反了这个属性,我们就有大麻烦了。那么……我们有这个问题吗?

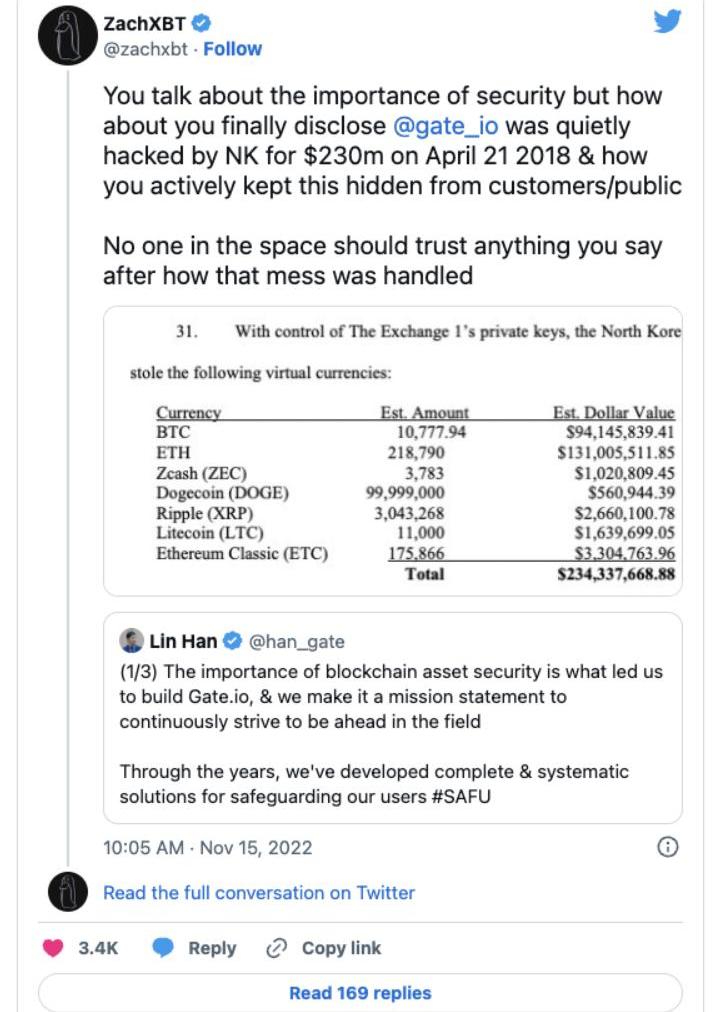

这条推文让很多人感到困惑,可能是因为它有多种层次与解释。

比特币经常被吹捧为一种“价值储存”,但这种价值是如何累积的呢?它与任何其他资产没有什么不同。为了使价格/汇率上涨,价值必须从其他资产流入这个新资产。价值因需求而流动,汇率因可用供应而调整。“可用供应”是指市场上实际可购买的数量,而不是现有的总量。这就是市场看不见的手如何作用于可用信息,影响资产价格的发现。

数据:目前少量ARB代币已被发送至Coinbase等交易所:3月23日消息,区块链分析公司Nansen在社交媒体宣布已部署Arbitrum空投标签,例如“Max ARB Airdrop Recipient”,后续很快将会向公众开放Arbitrum空投仪表板并实时更新ARB流通供应量。

此外Nansen还透露,目前注意到有少量ARB代币已被发送到Coinbase、OKX、ByBit、Huobi等交易所。[2023/3/23 13:21:39]

图片来源:由无界版图AI工具生成

问题是市场上有多种形式的假比特币,当想要购买真比特币的人最终购买了假比特币时,其价值并没有被真正的比特币系统积累和存储。价格发现的过程因此被破坏了!

比特币仿冒品

回到2017年的分叉战争期间,“假比特币”的最大隐患实际上是其他加密代币,你可以称其为“分叉币”。

长期以来,比特币批评者一直认为BTC并不稀缺,因为任何人发行无限数量类似代币的成本几乎为零。这种说法有一定的道理,但仅限于它们各自的市场。显然,分叉币是不兼容的协议,任何运行比特币节点的人都会拒绝它们。

在分叉战争的最初几年,存在大量的和不正当营销,分叉者将他们的资产吹嘘为“真正的比特币”,很多人被购买了这些分叉币,从而转移了一些从真正的比特币中积累的价值。这一度令人担忧,因为分叉币的总市值曾一度接近比特币的40%。截至2022年11月,所有分叉币的总价值已缩减至不到比特币价值的1%。这种危险似乎已经过去了。

知情人士:Alameda曾对矿企Genesis Digital投资超5亿美元用于购买股份:1月12日,据消息人士透露,Alameda Research对比特币矿企Genesis Digital投资的11.5亿美元资金中,只有大约一半用于该公司的运营,超过5亿美元资金则用于从Genesis Digital的两位联合创始人手中购买了现有股份,Genesis Digital发言人表示,公司在筹款过程中以市场价值从Alameda获得资金,其创始人拥有该公司的大部分股份。

金色财经此前报道,Alameda Research于2021年8月至2022年4月期间总计向矿企Genesis Digital投资了11.5亿美元,其中包括2021年8月投资的约1亿美元、2022年1月投资的5.5亿美元、2022年2月投资的2.5亿美元以及2022年4月以55亿美元估值进行的2.5亿美元投资,Genesis Digital成为了Alameda Research金额最大的风险投资。(华尔街日报)[2023/1/12 11:07:28]

但如果我告诉你,比特币的价值正以更具有性和颠覆性的方式被操纵呢?

那就是…纸比特币。其中最直接的形式是简单的欠条,这种技术已被机构采用了数百年。

比特币IOU

不幸的是,当前crypto市场的现实是,绝大多数用户都是通过中心化交易所进入的。他们通过使用传统银行将法定货币发送到交易所,然后下单购买BTC。但是当该订单由交易所的交易引擎执行时会发生什么?更新私人数据库中的条目,从而给交易所用户一个与他们购买的BTC数量相对应的IOU借据。

这个IOU借据不具备比特币的任何属性。它只是一种让IOU所有者接触BTC汇率的金融工具。IOU所有者甚至不可能独立验证交易所是否为他们预留了相应数量的真实BTC。当然,交易所可以提供储备金证明,但这些仍然依赖于受信的第三方审计师。

Blockchain.com和Crypto.com开始限制俄罗斯账户:金色财经报道,Blockchain.com 和 Crypto.com 已开始限制俄罗斯公民账户功能。其中,Blockchain.com 将不再为俄罗斯国民提供托管等服务,被通知的用户必须在 10 月 27 日之前提取托管资金和其他奖励,之后他们的账户将被冻结;Crypto.com 则已经阻止相关用户访问其应用。(the block)[2022/10/14 14:27:47]

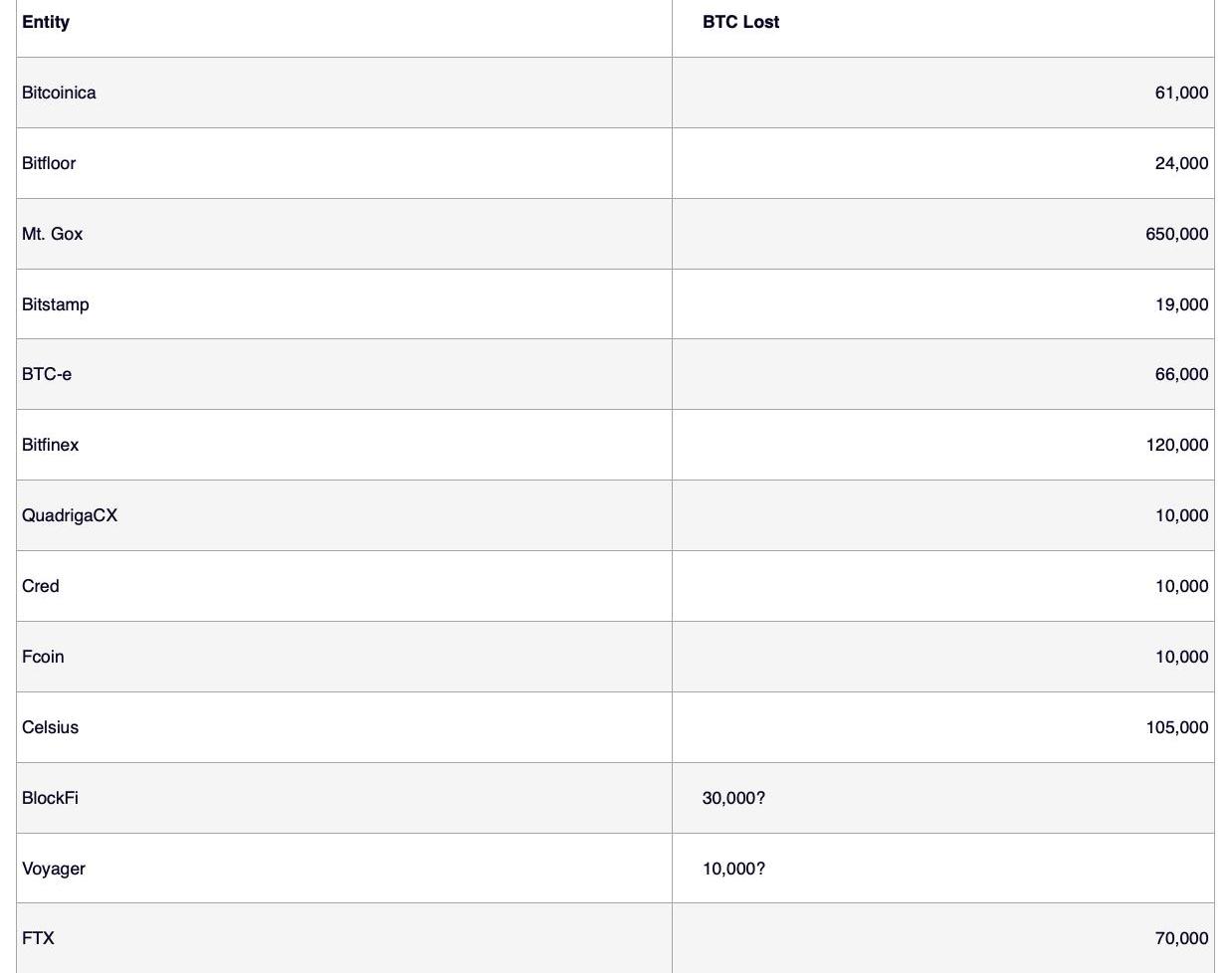

你看到问题了吗?由于你无法验证一家公司的资产负债表,因此你无法确定你的IOU是否可以赎回它所代表的资产。对于普通用户来说,这不是一个问题……直到它成为问题。历史上充斥着交易所在部分准备金制度下运作的灾难性启示,以下是其中的一些亮点:

仅从我们所知道的一些巨额损失来看,这就超过了100万BTC!在目前1900万BTC的总流通供应量中,这代表了5%,这是相当大的比例。谁知道还有多少其他未知的无担保IOU在四处游荡……

Polygon链游Dragoma疑似发生RugPull,其代币DMA暴跌超99%:8月8日消息,Polygon链游Dragoma疑似发生RugPull,其代币DMA从1.8美元暴跌至0.003美元左右,跌幅超99%。据悉,Dragoma是一款类似于STEPN的PlaytoEarn链游,玩家可免费领取恐龙蛋,并在40天后孵化成NFT用于赚取收益。[2022/8/8 12:08:55]

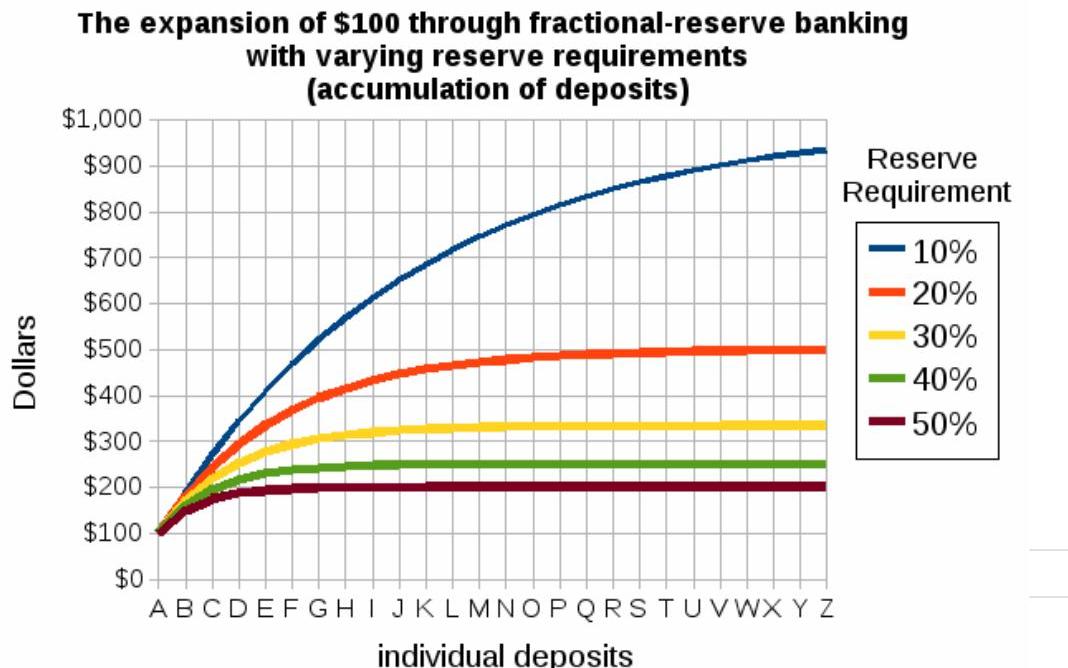

如果你是比特币的粉丝,那么你可能不喜欢部分储备金银行制度!毕竟,那是货币供应膨胀的主要来源——不是来自中央银行,而是来自所有吸收存款然后贷出绝大部分存款的小银行!

重点是:虽然没有中央机构可以操纵真实比特币的供应,但这些独立的“比特币银行”绝对可以操纵市场上出售的“比特币IOU”的数量。

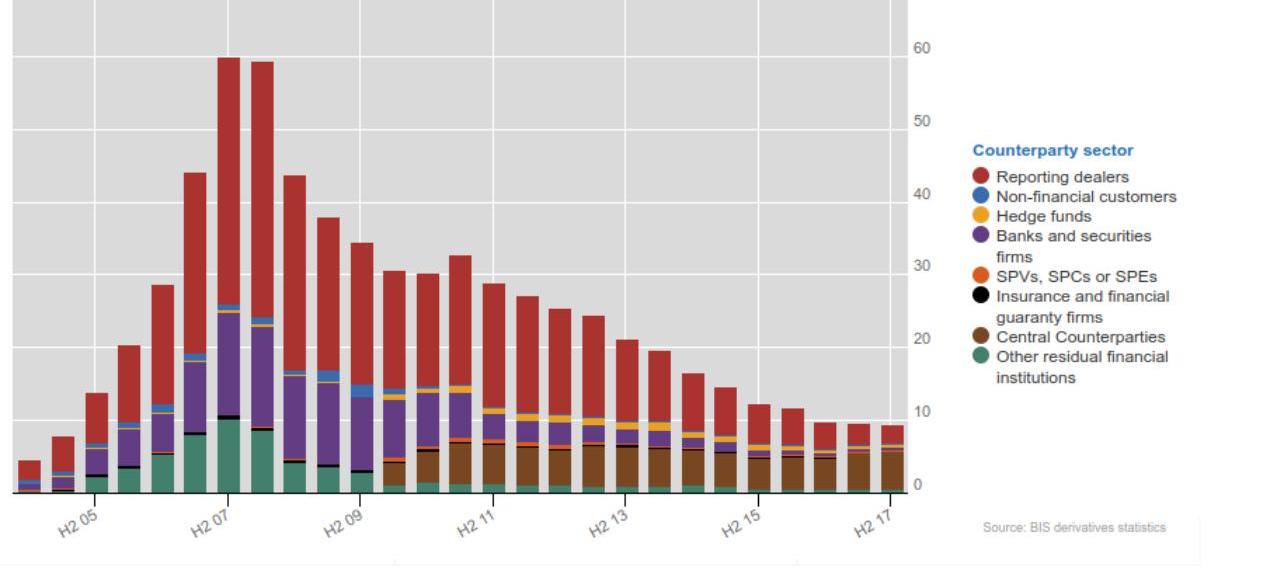

但是,唉!还有更肆无忌惮的市场操纵形式。有些技术在大宗商品市场上已经被使用了几十年。信用衍生品市场甚至采用了其他技术,当然,这导致了2008年的金融危机。

衍生品、期货和期权合约

贵金属市场的历史及其被华尔街交易公司操纵的历史非常引人入胜,黄金投资者对已经发生的恶作剧感到非常愤怒。

2019年,CFTC宣布已对美林商品公司处以2500万美元的罚款,原因是其在2008年至2014年期间操纵了COMEX交易所的黄金和白银期货合约。根据CFTC的说法,MLCI交易员进行了“数千次”的“”操作,或在执行订单前先下单然后取消订单。通过制造人为的需求或供应,从而造成虚假价格,这干扰了贵金属的价格发现。

安全公司:Jump Satoshi Token项目中留有后门,处于高风险状态,请用户及时提取资产:金色财经消息,据成都链安技术团队分析,发现Jump Satoshi Token项目中留有后门,项目方可以通过合约中的Approve函数更改代码实现地址。项目方的后门权限地址为0x23A15A374B0f5f20625B7D53666dF1Fe82b2916f,并已将实现地址更改为0x7d62b05bdf8fa07d8b3b8b9f315371aa91098f58。目前WBNB-JST交易池中存有3681586个WBNB,并处于高风险状态。请用户及时提取资产,以避免项目方利用后门盗取资产。[2022/4/26 5:12:38]

但针对美林的案件远非孤立事件。此前,CFTC在2018年初采取了类似举措,指控瑞银(UBS)、德意志银行(DeutscheBank)、汇丰银行(HSBC)及其多名交易员早在2008年就欺诈贵金属期货。

摩根大通被发现在十年间无数次操纵白银价格。他们的贵金属全球主管被判犯有13项重罪,包括企图操纵价格、大宗商品欺诈、电信欺诈以及哄价格。

然而,最令人发指的操纵手段就在眼前。当代商品市场的结构,其中价格是通过交易大量部分支持的信贷来确定的,无论是以名义上的“黄金”或“白银”的未分配头寸形式,还是与CME认可的贵金属金库和仓库没有任何联系的期货。

CME集团拥有领先的期权和期货市场COMEX,其每天执行超过40万份期货和期权合约。期货和期权合约通常用作复杂对冲策略的组成部分。大多数合约不会导致贵金属的实物交割,因为交易它们的实体不想处理麻烦——他们只关心财务风险。从历史上看,我们只看到约1%的合约是由买方交割正在交易的实际资产。由于这种资产的交割极其罕见,paper资产市场的价格受到严重且频繁的操纵。

通过吸收对实物黄金的需求,并将其引入无担保或部分担保的信贷和期货,央行及其黄金银行的同行们在创造一个与实际的金银实物市场无关的期货和合成交易的整个市场结构方面做了惊人的工作。这吸走了对实物贵金属的需求,创造了一个与实物黄金的供需无关的价格发现系统。

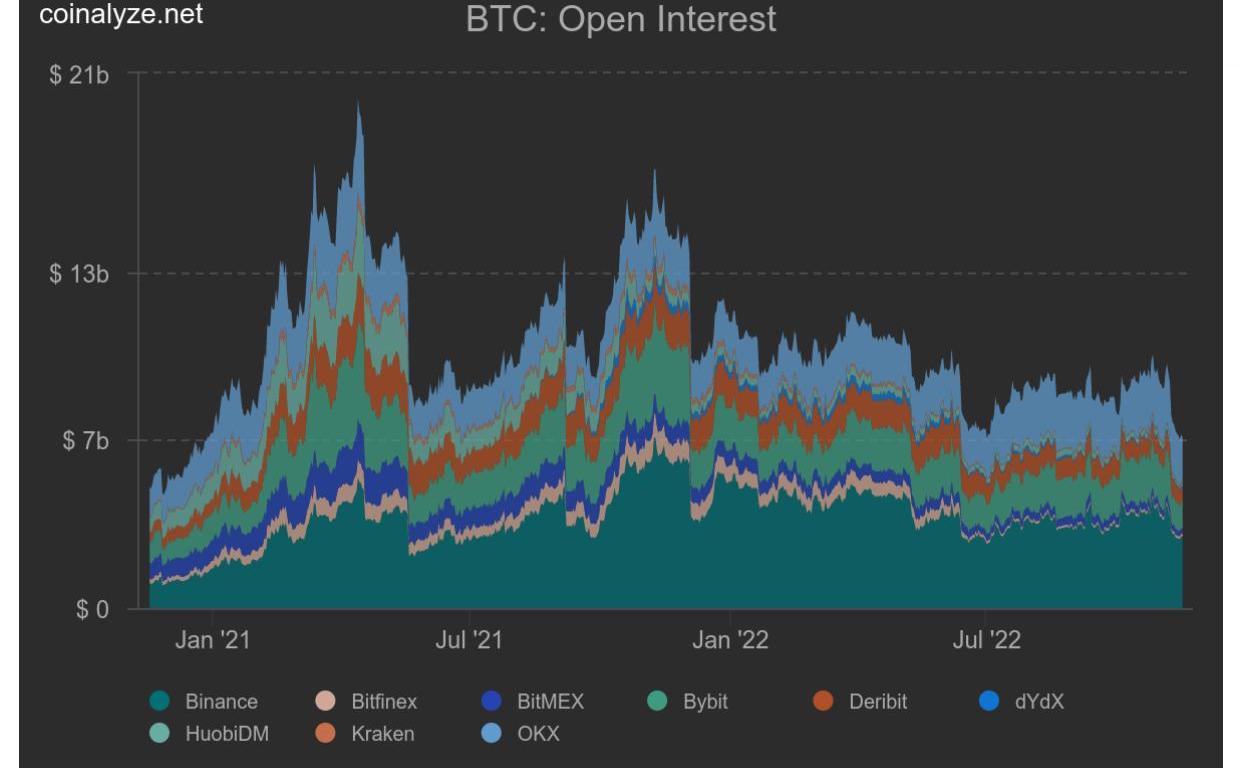

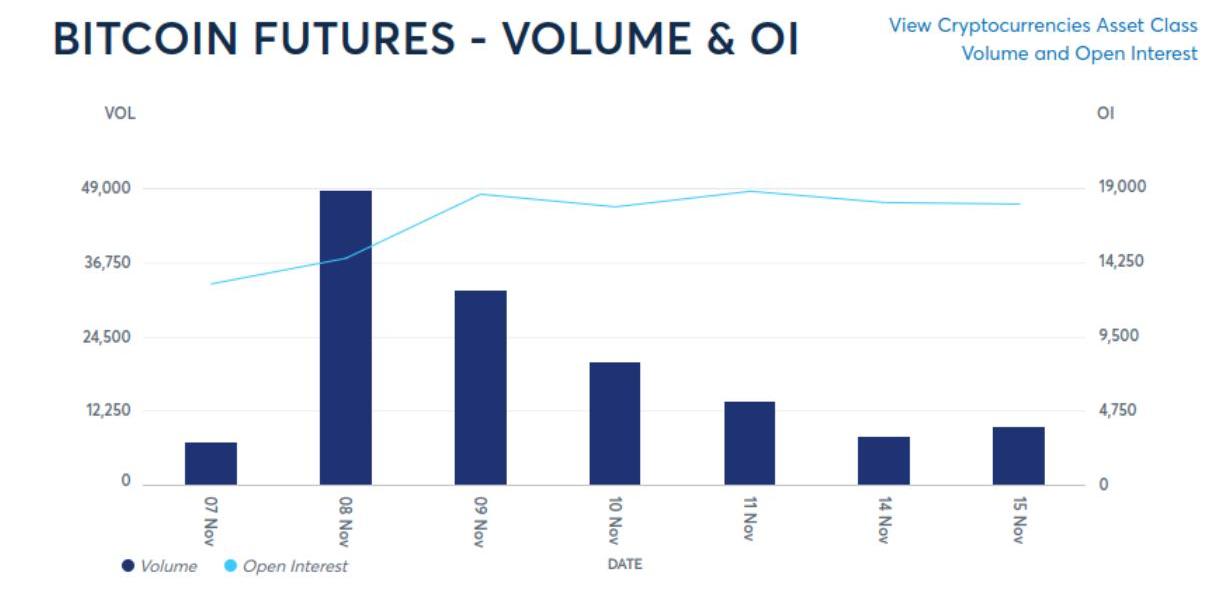

我们今天在比特币市场上看到这种情况了吗?在任何时候,加密货币交易所的期货交易量都在100亿美元左右。

https://coinalyze.net/futures-data/global-charts/bitcoin/

另一方面,CME比特币期货目前有大约18,000份未平仓合约。每份合约为5BTC,总计90,000BTC/约15亿美元的现金结算合约。

https://www.cmegroup.com/markets/cryptocurrencies/bitcoin/bitcoin.volume.html

在这里,我们可以看到仅Deribit就有约50亿美元的期权权益。

https://www.bis.org/publ/qtrpdf/r_qt1806b.htm

解决方案

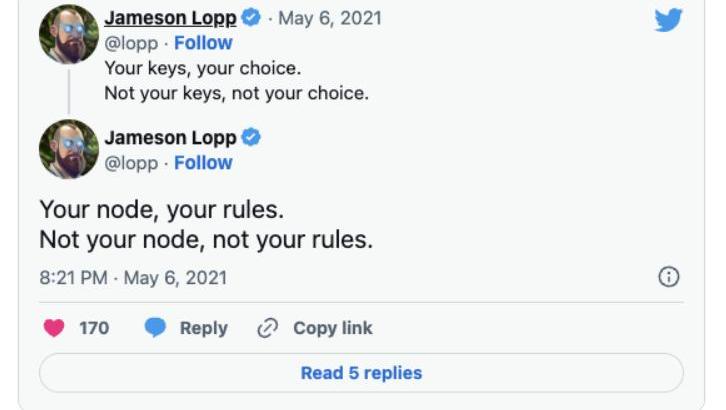

虽然我们无法阻止交易所发行IOU欠条,也无法阻止金融公司提供复杂的“纸质比特币”合约,但我们可以限制这些活动发生的程度。

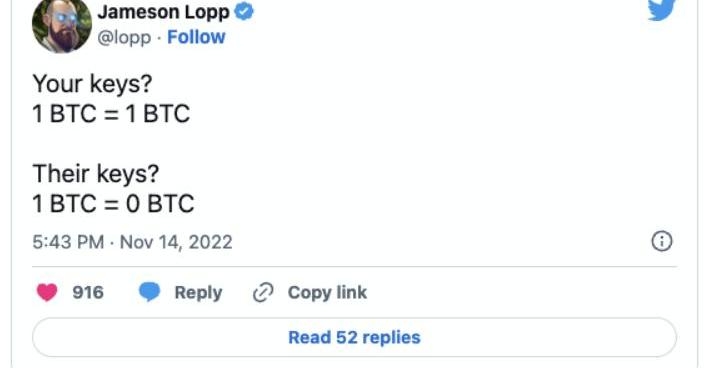

解决IOU通货膨胀的简单方法,就是自己保管好资产。

重点是,交易所必须保持足够的储备金,以抵御恐慌并避免崩溃。通过创造一种颂扬自我托管优点的文化,我们将交易所持有的余额最小化,从而将它们对比特币稀缺性构成的系统性风险降至最低。交易所持有的余额越少,它们发行IOU所带来的风险就越小。

贷款呢?在这种情况下,我们应该支持非再抵押贷款,允许借款人持有一个多重签名钱包的一个密钥。这是通过让用户将BTC作为抵押品存入2of3密钥钱包来实现的,用户、贷方和中立的第三方各持有一个密钥。用户收到一笔法币贷款,并能够在链上监控该抵押品,以确保不会将其提供给其他任何人。从2022年的加密信贷危机中可以清楚地看出,再抵押使得人们很容易忘记自己的资金所面临的风险有多大。这说起来容易做起来难,因为再抵押贷款由于风险和盈利能力的增加,总是会提供更优惠的利率。

贵金属市场存在大量无担保纸面交易的原因之一是难以交付和验证实物资产。我们有充分的理由坚持比特币合约应该用实际的比特币进行结算。

假设持有的比特币未被重新抵押,创建现货比特币ETF可能会减少对现金结算合约的部分需求。请注意,ETF允许做市商出售比他们手头资产更多的资产,以维持流动性,但其程度远低于其他类型的纸质合约。从本质上说,这是几个恶魔中较轻的一个:受监管的ETF带来的潜在“供应通胀”远低于典型的加密。这也是为什么美国证券交易委员会在过去5年中拒绝数十项ETF申请是一种讽刺的另一个原因。

中本聪给了我们健全货币的礼物。我们有责任确保那些提供基于它的服务的人仍然遵守规则。

在不到一周的时间里,加密货币亿万富翁SamBankman-Fried从行业领袖变成了行业恶棍,损失了大部分财产,眼睁睁地看着他的320亿美元公司陷入破产,并成为美国证券交易委员会和司法部的调查目标部门.

1900/1/1 0:00:00报告速览 加密货币交易平台FTX.com掀起币圈雷曼风暴,比特币、以太坊等应声大跌,加密货币圈受到重创,引发了市场恐慌,熊市必将延期,目前还难以判断何时才会触底.

1900/1/1 0:00:0011月4日,木头姐CathieWood的ARK方舟投资发布了10月份的比特币月报。比特币近期维持在较小范围内波动,在这里徘徊越久,向上或向下突破的能量越大。以下是PANews对该月报的翻译.

1900/1/1 0:00:00Binance官方发文表示,根据公司尽职调查的结果,以及有关不当处理客户资金和所谓美国机构调查的最新报道,决定不寻求对FTX的潜在收购.

1900/1/1 0:00:00随着昨晚cz宣布将收购FTX,这场加密史上最精彩的商战大戏终于暂时告一段落。然而?FTX的倒下并不意味着币安就可以高枕无忧,储备金的不透明、监管的缺乏、行业普遍的短债长投、挤兑引发的流动性恐慌等等都在深深伤害用户的钱包和信心,因而收购.

1900/1/1 0:00:00去中心化的社交媒体入门 去中心化的社交媒体非常具有亲和力,是表达区块链如何帮助推动积极的社会变革的很好的例子。让我们通过像Twitter这样的中心化平台上面临的问题,来说明为什么重要的原因。解读问题--Twitter每天有大量的推文.

1900/1/1 0:00:00