曾估值320亿美元的头部加密交易所FTX因为挪用资金走向破产,对中心化交易所的不信任引发新一轮提币运动。更多的资金从中心化交易所转移到非托管钱包,链上的现货和永续合约交易所中的交易量是否会上升呢,PANews在分析后发现以下情况。

短期之内,DEX的交易量整体上并没有因为大家对中心化交易所的不信任而增加。去中心化现货交易所的TVL在过去一个月均有下降,以太坊上的Uniswap、Polygon上的Quickswap和BNB链上的Pancakeswap的流动性下降幅度在10%以内,Cronos上的VVSFinance和Solana上的Raydium流动性降幅在50%以上。去中心化现货交易所纷纷降低交易手续费比例以抢占市场,目前交易量最高的交易对,手续费比例仅0.05%或0.01%。这一竞争方式也可能在未来蔓延到永续合约交易中。头部去中心化永续合约交易所dYdX和GMX的TVL在过去一个月保持稳定,dYdX的TVL是稳定币,价格不受市场波动影响,GMX则吸引来了新的流动性。DeFi项目的价值捕获能力可能对后续发展产生积极作用,由于GMX会将手续费收益发放给用户,更高的交易量导致更高的APR,吸引来更多的流动性,可能形成正反馈,促进未来更高的交易量。去中心化现货交易所

以太坊上DEX交易量排名:Uniswap、Curve、DODO

当前的资金量和交易量还是更多的集中在以太坊上,先看以太坊上DEX中的情况。

NFT交易聚合平台AlienSwap Pro现已上线:5月5日消息,NFT 交易聚合平台 AlienSwap 发推称,AlienSwap Pro 现已上线,支持 NFT 热图、NFT 订单簿、数据分析与低 Gas 费。未来将至少有一半空投流向 NFT 社区。

此前报道,NFT 市场 AlienSwap 完成 1200 万美元战略融资,NEXT Leader Capital 和 C2 Ventures 领投。[2023/5/6 14:45:54]

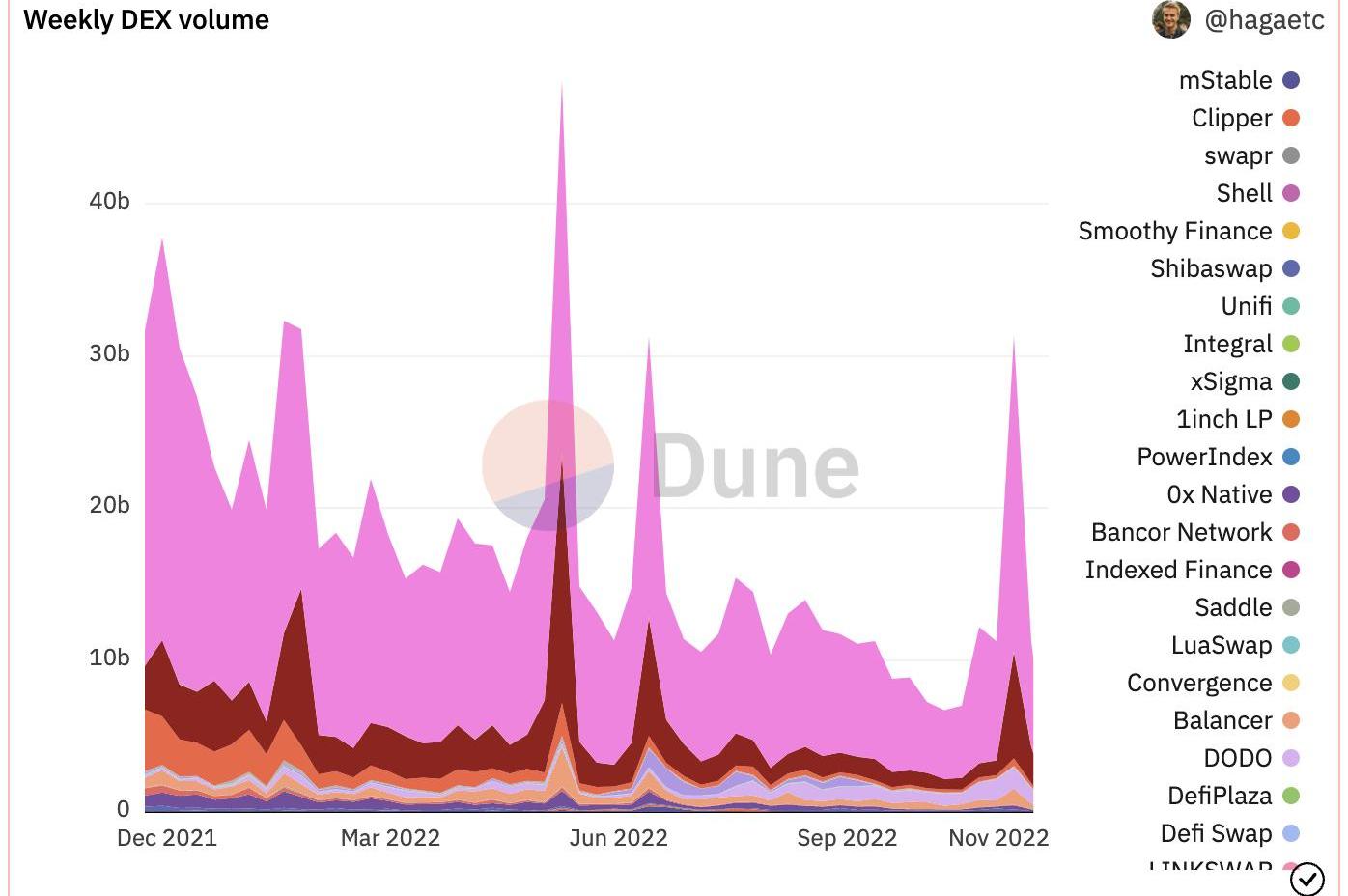

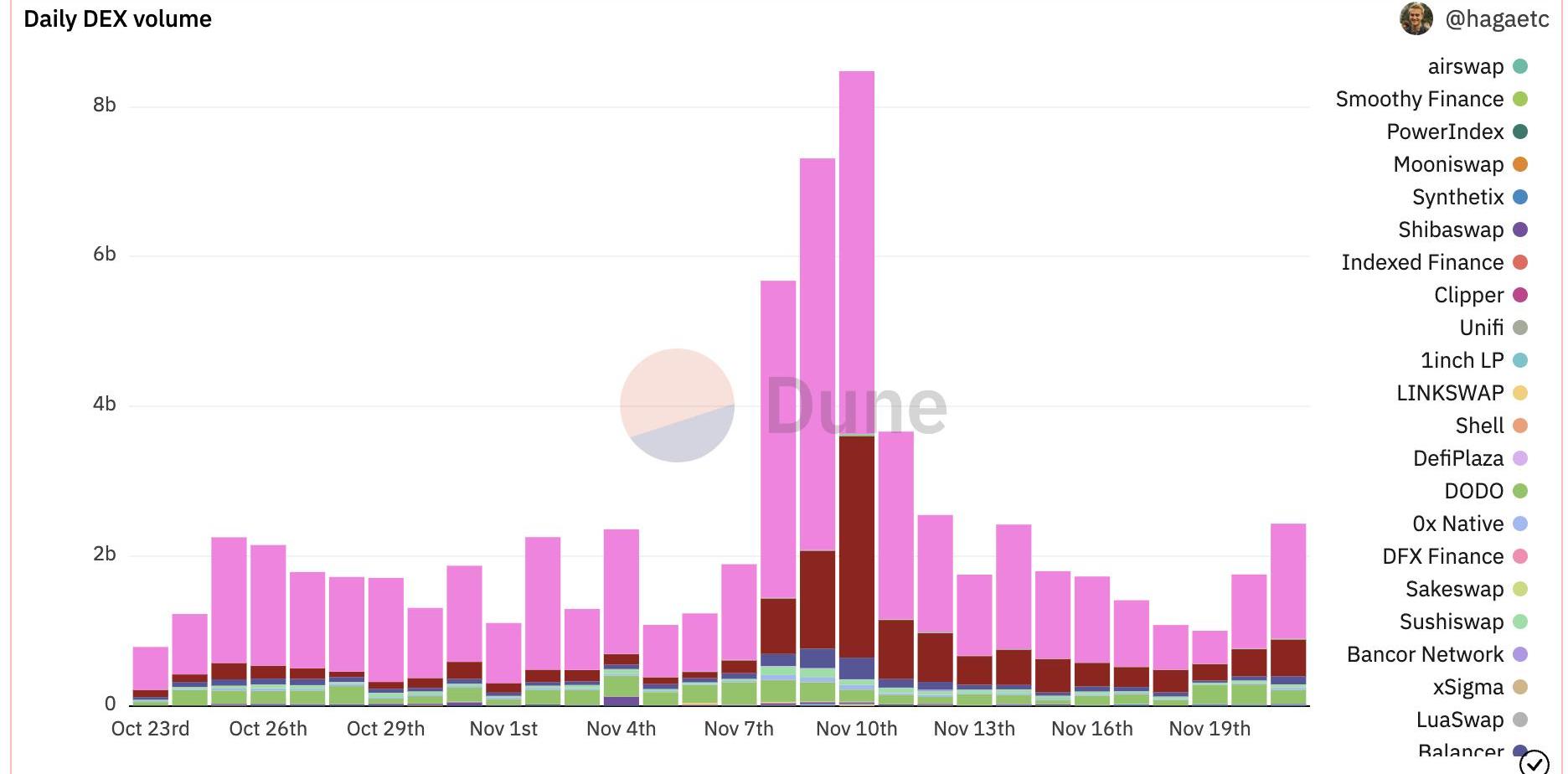

根据DuneAnalytics联合创始人hagaetc的仪表板,在市场波动较大的一周,以太坊上DEX的交易量在过去一年内仅次于少数几周。成交量最大的DEX及其交易量分别为Uniswap207.4亿美元、Curve70亿美元、DODO13.7亿美元、Balancer10.6亿美元、Sushiswap5亿美元。而此后的一周,它们的交易量分别为Uniswap69亿美元、Curve23.8亿美元、DODO10.2亿美元、Balancer3.7亿美元、Sushiswap2.2亿美元,均有较大幅度的下降。

FTX当前仅持有36.14枚BTC:11月9日消息,据Coinglass数据显示,在过去24小时内,FTX上的比特币数量减少了19,941.64枚,目前持有量只有36.14枚BTC;另一方面,Binance过去24小时的比特币数量增加了20,931.70枚,当前持有量为519,007.78枚BTC。[2022/11/9 12:36:33]

从最近几天的数据中可以看到,DEX每天的交易量在11月10日达到顶峰,之后逐渐下降至市场剧烈波动之前的水平。说明在短期之内,DEX的交易量并没有因为大家对中心化交易所的不信任而增加。

手续费加速“内卷”,Sushiswap失去市场

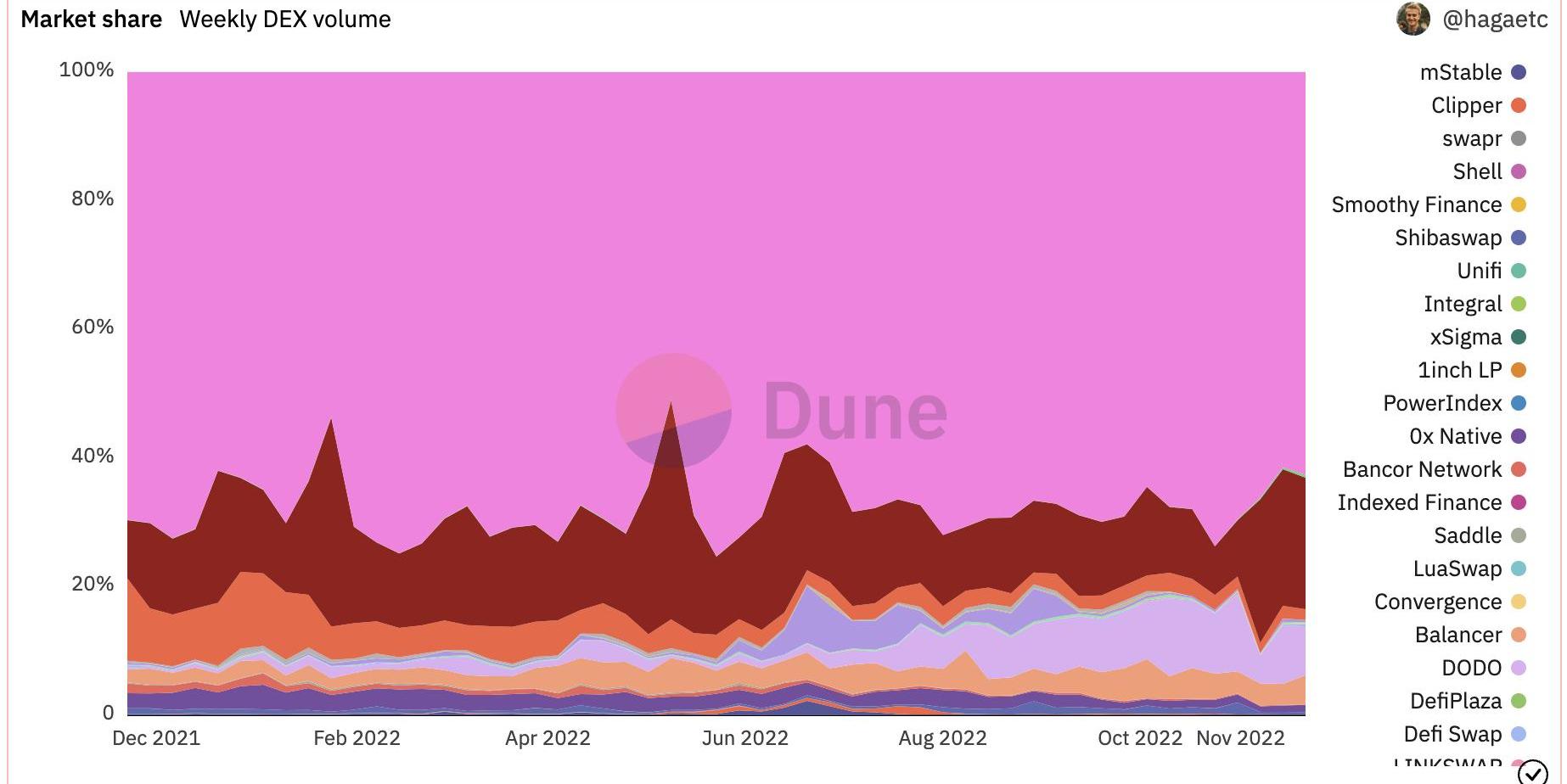

在市场份额的占比上,Uniswap继续占有61.5%的主要份额;Curve的市场占比也达到21.2%,近期的稳定币交易需求高于平时;DODO的市场占比升至达到了9.1%,而在一年前它的市场占比仅不足1%;Balancer的市场占比为3.3%,也稳定了它作为成为主要DEX之一的地位,一年前Balancer的市场份额在2%左右;Sushiswap的市场份额出现了巨大的下降,一年前市场份额占比10.8%,目前仅2%。

报告:香港、新加坡的高净值人士都已转向数字资产:金色财经报道,根据毕马威中国和Aspen Digital周一发布的一项联合研究,来自香港和新加坡的大多数家族办公室和高净值人士 (HNWI) 都已转向数字资产,摆脱了过去两年市场动荡的影响。其中约 58% 的人正在投资数字资产,而 34%的人正在准备进入这个市场。在这两个城市的 30 家家族办公室和富裕人士中,超过 60% 的资产管理规模从1000万美元到5亿美元不等。

其中,比特币和以太坊是最常投资的资产,而NFT和DeFi在受访者中的兴趣增长最快。[2022/10/24 16:36:57]

各个DEX在交易手续费上的内卷使手续费比例固定为0.3%的Sushiswap逐渐丧失市场。目前Uniswap的交易量主要集中在手续费比例0.05%的主流币交易对和手续费比例0.01%的稳定币交易对上;Curve交易量最大的3pool,手续费比例也为0.01%;Balancer交易量最大的BoostedAaveUSD池,手续费比例仅0.001%;DODO上交易量最大的USDT-USDC交易对,交易手续费为0。

Cardano核心开发人员:一个Bug导致测试网严重崩溃:8月19日消息,据Cardano核心开发人员Adam Dean在社交媒体披露,由于最近发现的一个Bug,导致Cardano区块链测试网被灾难性破坏。Adam声称,即将到来的Vasil硬分叉1.35.2版本内包含一个严重错误,该漏洞因为质押池运营商急于在主网升级时被发现。尽管该漏洞现在被发现,但大部分SPO已经将阶段升级到了1.35.2版本,而本周早些时候推出的1.35.3版本目前还无法进行区块链同步,现在只能在两个没有任何区块历史的新测试网上进行测试。

Adam Dean表示其已经敦促Input Output首席执行官Charles Hoskinson部署灾难恢复计划所需的工具,到目前为止,大约14%的SPO已升级到节点版本1.35.3,远低于要求的75%阈值,本周三Charles Hoskinson曾在社交媒体呼吁SPO尽快将节点升级到最新版本,但当时不少用户认为不要为了和以太坊竞争而急于升级。[2022/8/19 12:35:15]

多个Layer1上的头部DEX流动性低于1亿美元

多链生态在一段时间内吸引了大家的注意力,但随着各种Layer2方案的成熟以及新的Layer1公链的上线,这些链上的生态也逐渐衰退。

厦门航空首发数字藏品:金色财经报道,厦门航空正式发布首个数字藏品,这也是厦航首次试水数字藏品领域,是厦航对新兴消费势力的探索,也是聚焦“五新产业”,对航空主业的拓展性探索。据了解,此次厦航发布的首款数字藏品《可持续,向未来--白鹭启航,向阳生长》,是一张以碳中和为主题的飞行纪念画票,该款数字藏品已在福建省文博文旅数字创新平台“元屿”进行发布,厦航表示将积极探索机票+数字藏品、品牌+数字藏品等多元化的主业融合模式。[2022/5/26 3:42:57]

在排除质押的平台币后,DEX的TVL一般即为流动性。截至11月22日,Curve、SUN、Sushi、VVSFinance、RefFinance、Raydium的TVL过去30天都减少了30%以上。

在非以太坊链上的DEX中,除了BNB链上的Pancakeswap和Tron上的SUN仍然维持较高的流动性外,其它链上DEX的流动性已经较少,Avalanche上的TraderJoe、Fantom上的SpookySwap、NEAR上的RefFinance、Solana上的Raydium的流动性都已经不足1亿美元。这其中有部分原因在于在波动市场中,大多数公链的原生代币都出现了较大跌幅,还有部分原因则是资金的撤离。

DODO一天内的换手率高达654%

由于DODO的流动性在主要DEX中最低,能够取得这样的交易量更值得关注。截至11月22日,从官网数据知,在以太坊主网上,DODO过去24小时的流动性仅2735万美元,交易量为1.79亿美元,换手率高达654%。同样在以太坊上,过去24小时,UniswapV3的流动性为32.1亿美元,交易量为12.6亿美元,换手率39.3%;Curve的流动性为34.6亿美元,交易量为4.86亿美元,换手率为14%;BalancerV1+V2的流动性共9.63亿美元,交易量为9904万美元,换手率为10.3%;Sushi的流动性为2.95亿美元,交易量为2354万美元,换手率为8%。说明DODO的资金利用率更高。

去中心化永续合约交易所:dYdXvsGMX

当前链上衍生品交易所主要交易永续合约,这其中占据主要市场的也就是dYdX和GMX。这两者的数据似乎比去中心化的现货交易所更为稳定。

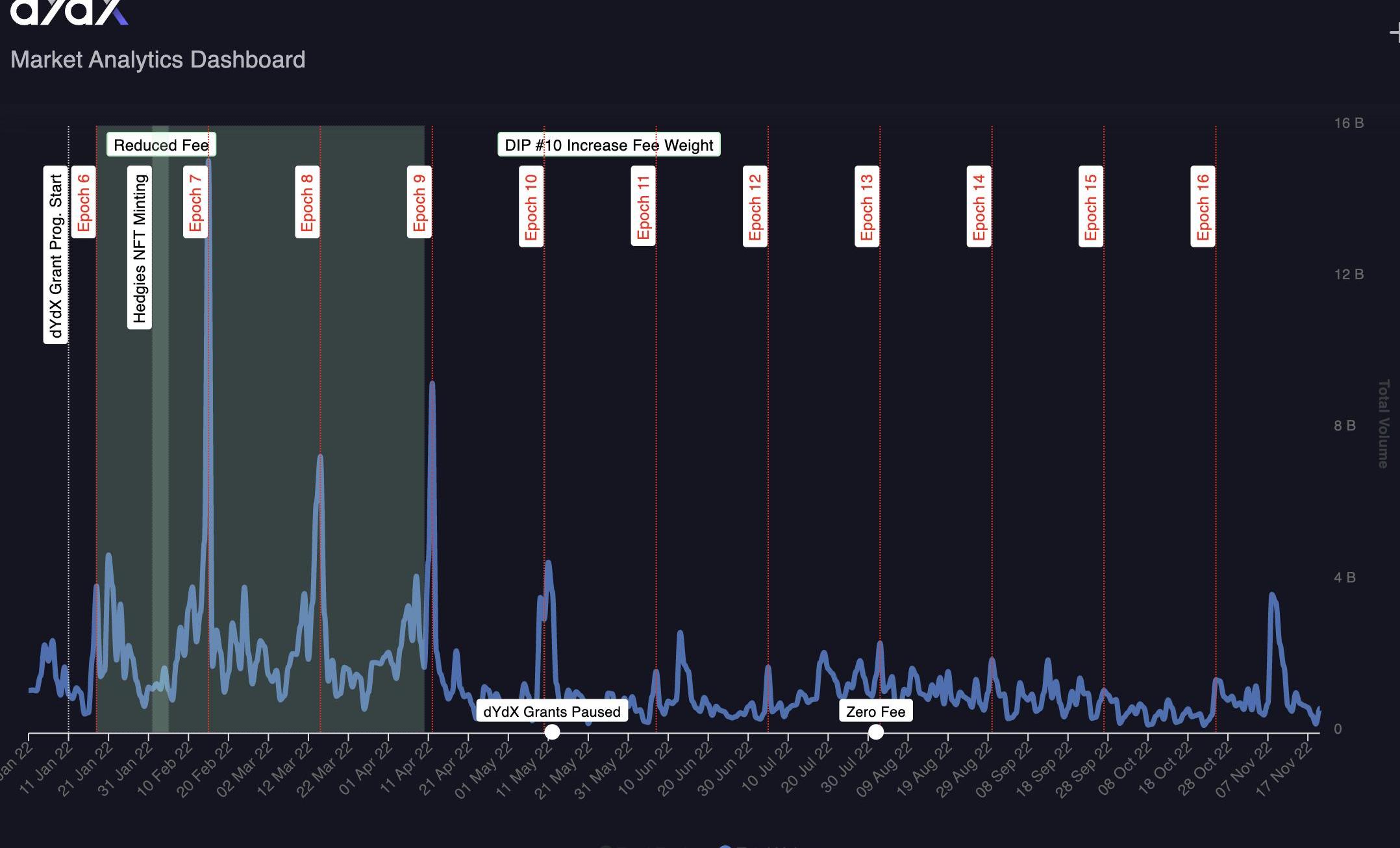

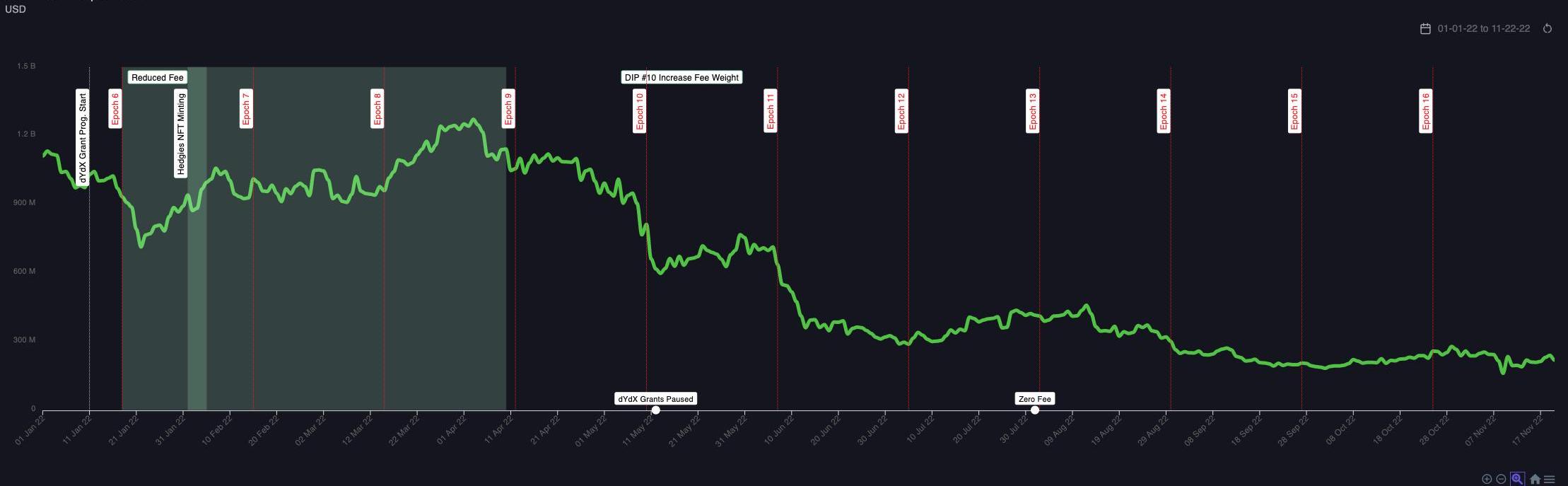

dYdX交易量下降,但依然更高

根据dYdX社区elenahoolu整理的数据,如下图所示,因为交易挖矿的因素,dYdX的交易量整体受DYDX价格影响较大。在近期市场波动较大时,dYdX的日交易量创下了今年5月中旬以来的新高。但随着市场波动平缓,交易量也随之恢复正常。截至11月22日,官网显示过去24小时,dYdX的交易量为11.2亿美元。

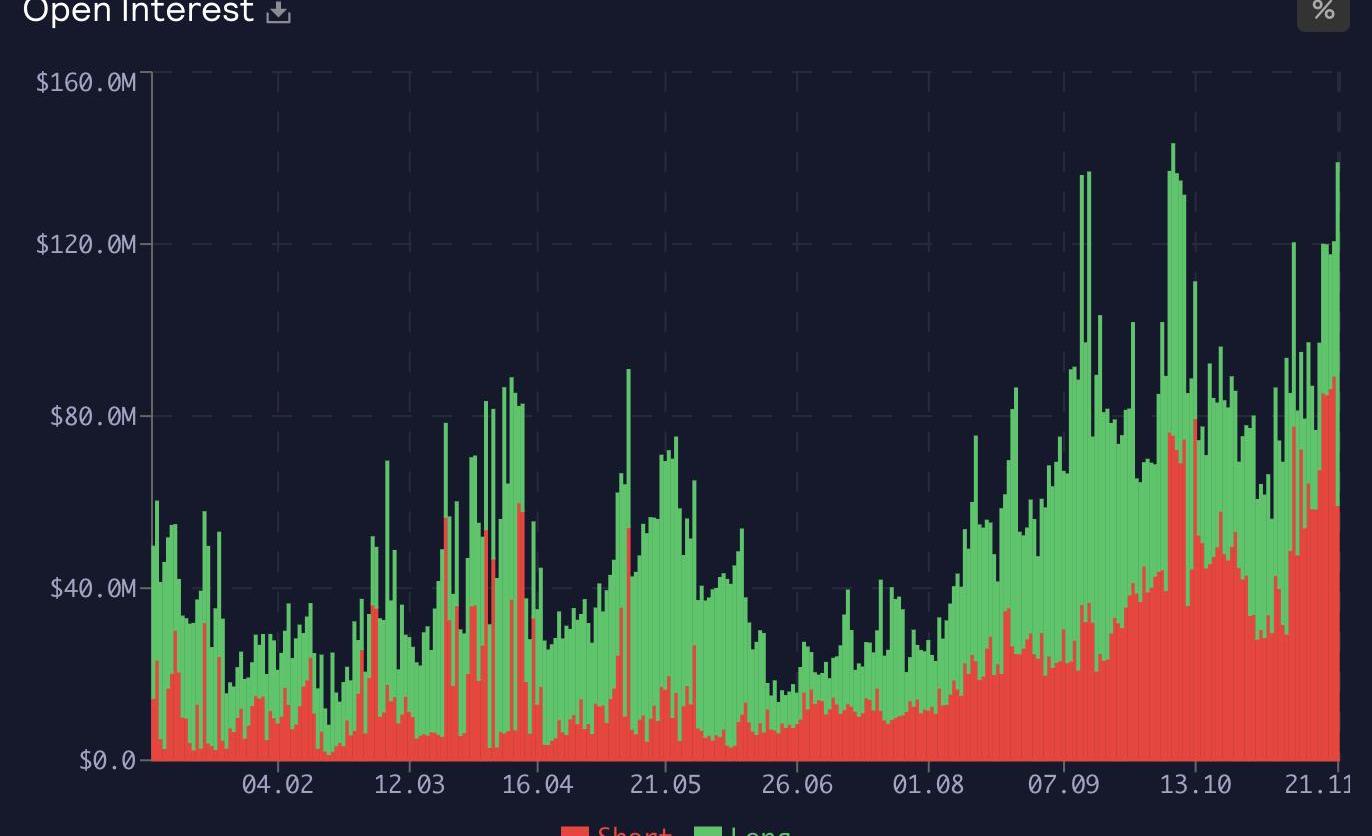

如下图所示,Arbitrum上GMX的日交易量也在11月10日创下历史新高,当天的交易量为11.9亿美元,接下来的几天交易量也维持在高位。11月15日-11月20日交易量恢复正常水但11月21日交易量再次升高。官网显示过去24小时,Arbitrum上GMX的交易量为7.5亿美元。

GMX的未平仓量维持在高位

如下图所示,dYdX的未平仓量和交易量一样,整体随着DYDX的下跌而下降;GMX的未平仓量则处于高位。截至11月22日,dYdX的未平仓量为2.2亿美元,GMX的未平仓量为1.18亿美元。

dYdX和GMX的TVL均保持稳定

截至11月22日,dYdX的TVL为4.04亿美元,过去30天上升8.51%。dYdX中的TVL主要作为杠杆交易的保证金,它的作用可以类比为中心化交易所的稳定币,作为交易的工具。在中心化交易所中,稳定币越多说明抄底的资金可能上升;在dYdX中,稳定币越多说明愿意交易的资金越多,做多做空都有可能。

当前GMX的TVL为4.44亿美元,过去30天下降2.4%。GMX的TVL就是GLP的市值,包括了Arbitrum和Avalanche上的。GMX中交易员的对手盘即为GLP,也就是交易的流动性来源。GMX的TVL越高也就说明交易的流动性越高。

两者TVL的一个差别在于dYdX的TVL是存入dYdX作为保证金的稳定币USDC,不受市场波动的影响,价值并不会因为本次下跌行情而下降。而GMX中的TVL也就是GLP的价值会随着市场波动,以Arbitrum上的GLP为例,其中包含约50%的稳定币和50%的非稳定币BTC、ETH、UNI、LINK,GLP的价格会随着市场下跌而下跌。但由于GMX的TVL在近期并没有明显下降,说明有新进入的资金来提供流动性。

此外,由于GMX收取的费用会全部发放给GLP的持有者和GMX的质押者,手续费每7天收集一次并在下一周发放,变更的时间节点为每周三。由于上一个手续费周期的交易量整体上可能达到历史最高,也就导致接下来的一周GLP的APR很高。

根据观察,11月16日早上,Arbitrum上GLP的流通量为4.2亿,APR为55.68%。截至11月22日,GLP的流通量为4.65亿,APR为46.83%。上一周期的高交易量导致本周GLP的流通量升高,而流动性的提升也可能对交易量的提升有帮助,从而形成正反馈,导致更高的交易量。

之前提到了假的protocol?/img/20230515151104061960/0.jpg "/>下图为EPNS的原理,其实会发现结构上和web2的APNS是一致的.

1900/1/1 0:00:00去中心化内容创建是从web2.0移植的拟物化心智模型。Web2社交应用程序已经为去中心化内容创建提供了条件。我们可以将web2社交所支持的模因和叙事网络效应视为web3去中心化媒体的起点,但不应该将去中心化内容创建视为为目的.

1900/1/1 0:00:00DCG、Genesis以及灰度的前进之路。不是财务建议,纯粹是推测性地押注接下来会发生什么。据报道称,Genesis需要5亿至10亿美元的紧急融资,否则将面临破产.

1900/1/1 0:00:00随着加密市场整体进入熊市,众多机构尤其是交易平台又接二连三出现倒闭、挤兑等问题。本月FTX的戏剧性崩溃又再次给人们敲响了警钟,人们不禁要问,为什么每个周期都不断有著名交易平台倒闭,这是加密货币带来的固有缺陷,还是这个行业的整体性问题?.

1900/1/1 0:00:00市场观点 1、宏观流动性 货币流动性有所放松。美国11月就业数据不及预期,强化市场鸽派预期。油价大跌到9个月新低,市场担心经济衰退。鲍威尔暗示最早12月放慢加息,12月加息50个基点的市场押注升至77%,此前为66%.

1900/1/1 0:00:002022年年初,经由CSS播客第10集《共创“拥有者经济”——LiJin》,我第一次接触到创作者经济4.0的概念。LiJin将创作者经济的演变描述为4个不同阶段.

1900/1/1 0:00:00