本月早些时候,世界上第三大加密货币交易所FTX破产了。

被《财富》杂志称为「下一个巴菲特」的FTX的首席执行官曾是媒体的宠儿,他似乎参与了大规模的、也许是犯罪的欺诈活动,使用用户资产并将其投资到一个附属的对冲基金。该公司于11月10日申请破产保护,据说有超过一百万的债权人。

这一消息震动了加密行业,加密货币价格因此下跌。比特币的价格在FTX崩溃前一直在20000美元左右,现在在16000美元左右。以太坊曾在1600美元附近,现在低于1300美元。

批评者认为,FTX的崩溃证明了加密货币本身是有缺陷的,这是一个毫无依据的失败想法。但这种说法是经不起推敲的。不幸的是,欺诈在整个金融史上影响深远。FTX可能存在的欺诈行为并不意味着加密行业和区块链就像麦道夫的存在使股票和期权失效一样。

但认为FTX「不重要」的论点同样是空洞的。FTX是一家高知名度的公司。它的名字被印在MLB裁判的制服上和NBA迈阿密热火队的球场上。作为加密游说工作和美国最大捐助者之一,FTX的首席执行官SBF在华盛顿颇有名气。

因此,FTX的崩溃将在未来几个月和几年内塑造加密行业,其方式有好有坏。

Galxe推出新测试证书Quiz Credential,可对用户进行知识评估以及提高参与度:6月14日消息,Web3凭证数据网络Galxe宣布推出新的测试证书Quiz Credential,旨在提高Galxe活动中的用户参与度和知识评估。该证书支持设置20个多项选择和简答题,鼓励用户学习、促进社区参与并推动整体用户参与。该功能还可选择是否打开完全匹配选项。[2023/6/14 21:36:22]

因此,在本月的投资者信函中,让我们正视FTX:它意味着什么,它不意味着什么,以及它将如何在未来几年塑造加密行业。

注意:Bitwise与FTX没有任何关系。我们没有在FTX上交易或托管资产。FTX不会改变加密行业的哪些方面

首先,FTX不会改变加密行业的哪些方面,这是个很长的清单。

FTX的倒闭并没有改变区块链技术的任何东西。它不会改变加密货币以互联网的速度转移资金的能力,像软件一样对货币进行编程,或创造数字产权。它不会改变DeFi的发展,不会让稳定币变得无趣,也不会阻碍NFT所创造的长期可能性。它不会逆转我们近年来在加密基础设施方面取得的令人难以置信的进展,即从受监管的托管人的兴起到受监管的CME比特币期货市场的发展。

报告:美国各银行的抵押贷款业务正出现首次亏损:4月13日消息,美国抵押贷款银行家协会(MBA)的一份最新研究报告显示,美国各银行的抵押贷款业务正出现有史以来的首次亏损。

这份报告深入研究了2022年以来的最新数据,揭示了向企业、投资者和普通美国人发放房地产贷款的金融机构的收入急剧下降:“独立抵押贷款银行和特许银行的抵押贷款子公司在2022年发放的每笔贷款上平均亏损301美元,低于2021年每笔贷款的平均利润2339美元。”

这是自2008年MBA开始追踪这些数据以来,抵押贷款机构首次集体出现亏损。

报告将损失归因于抵押贷款利率在相对较短的时间内飙升,以及“极低的住房库存和负担能力挑战”。

此外,抵押贷款机构为每笔贷款支付的贷款成本从2021年的8664美元增加到2022年的10624美元。增加的费用包括佣金、补偿、占用、设备和其他生产费用等项目。

MBA行业分析副总裁Marina Walsh表示,该公司预计2023年购房者的抵押贷款需求将进一步下降。(The Daily Hodl)[2023/4/13 14:01:10]

同样,它也没有改变一个事实,即从事加密工作的开发人员数量创下新高,或者以太坊SDK的安装量仅在过去一年就增加了两倍。FTX的所谓欺诈行为并不能改变以太坊的月收入在过去四年中增长了32倍的趋势。

币安将支持Injective网络升级与硬分叉,今日22:00左右暂停充提币:金色财经报道,币安公告称,将支持 Injective(INJ)网络升级与硬分叉。INJ 充提币将于北京时间 3 月 17 日 22:00 左右暂停,INJ 交易在网络升级与硬分叉期间不会受到影响。Injective(INJ)网络升级与硬分叉将在区块 28,864,000 进行。此次升级与硬分叉不会创建新代币,升级完成后将重新开放 INJ 充提服务。[2023/3/17 13:11:07]

FTX并没有改变加密行业在过去两年获得的风险投资比之前10年更多的事实,也没有减弱我们最近在区块链技术本身上取得的惊人进展:2022年,以太坊的合并成功执行,同时Layer2解决方案的兴起预计会在未来几年将区块链带宽提高10000倍以上。

换句话说,FTX并没有以任何有意义的方式改变加密行业的基本面。然而,它确实改变了我们在其中运营的一些外在条件。

FTX对加密行业的改变

在短期内,FTX的崩溃已经破坏了信任,并将不确定性引入市场。边缘的加密投资者现在会在注册账户之前三思而后行,许多机构投资者会成为旁观者,等着看最坏的结果。这是一个合理的立场:我们可能会看到其他公司被FTX的暗流裹挟,而我们还不知道任何蔓延的全部程度。

星巴克将在其Web3 Odyssey平台推出2000个NFT,每个售价100美元:金色财经报道,星巴克将为其Web3 Odyssey平台测试版的用户推出限量版 Siren Collection Stamp,提供多达 2,000 个 NFT,每个售价 100 美元。每件独特的艺术品的灵感都来自该品牌的美人鱼logo,每个用户最多可以购买两个高级 NFT stamp,每个stamp都有 1,500 个奖励积分,可用于升级用户的 Odyssey 帐户以获得未来的奖励。

金色财经此前报道,星巴克于去年 12 月推出了 Odyssey 封闭测试版,向早期采用者发放免费奖励NFT。[2023/3/10 12:53:04]

从中长期来看,FTX的崩溃将加速和加强对该领域的监管审查。虽然监管机构对FTX的无节制增长负有部分责任——美国监管清晰度的缺乏将交易场所推向海外——但政客和监管机构都将抓住这次引人注目的崩溃,声称我们必须立即驯服加密行业的狂野西部。我们已经在国会看到了这一点,国会可能会就FTX的失败举行听证会,而美国证券交易委员会主席GaryGensler则将FTX的崩溃归咎于监管执法不力。

长期来看,监管清晰度的提高将对加密行业有利。模糊的监管环境使投资者处于观望状态,扼杀了加密企业家的创造力。具有讽刺意味的是,FTX的崩溃最终可能成为加密行业下一个牛市的催化剂,而加密行业需要明确的监管才能成为主流。

北京经开区发布数字经济10+示范应用场景:支持企业打造数字资产流通平台:金色财经报道,据北京亦庄公众号,北京经开区征集并发布数字经济领域的10+特色示范性应用场景,聚焦数字资产、数字金融等重点领域,支持企业打造数字资产流通平台等多个应用场景,推动数据生成—汇聚—共享—开放—交易—应用全链条开放发展。[2022/12/12 21:39:30]

但是,仓促的监管会带来风险,FTX的崩溃增加了我们看到规则被采用的可能性,而这些规则没有给行业以适应的时间。。

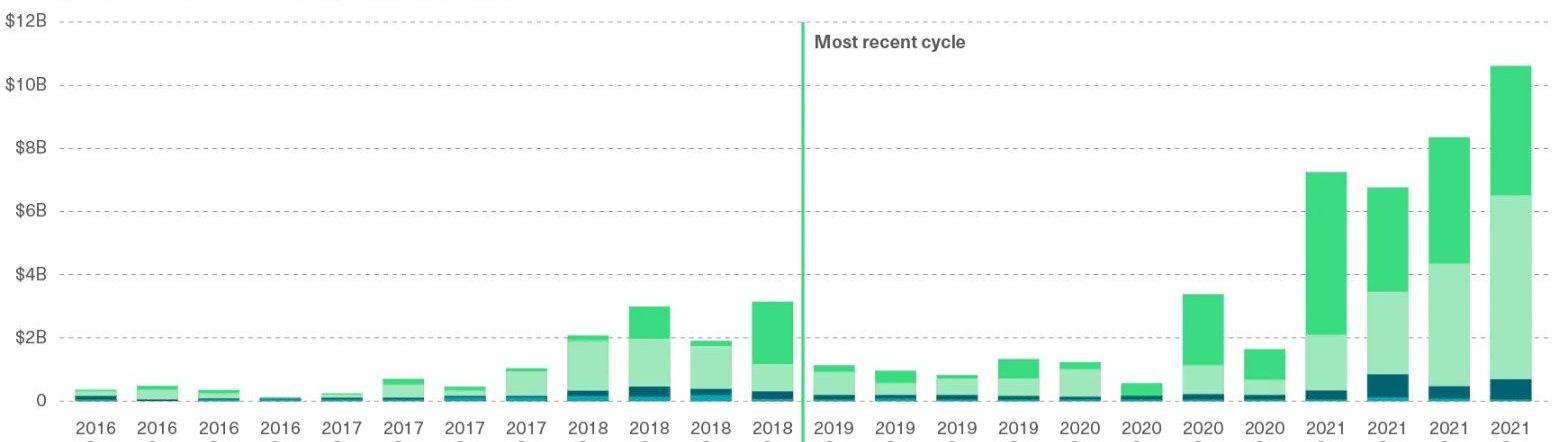

除此之外,FTX的崩溃也可能会暂停和/或减少风险投资资金流入加密行业。大量的风险投资公司投资FTX的股权,他们将不得不将其价值减记为零。一些公司,如红杉,大力宣传他们在FTX的投资,现在他们被打脸了。他们将不太可能迅速回到加密行业中去。即使是那些没有敞口的基金也会发现更难筹集新的资产,因为他们的机构客户会想知道他们是如何保护自己不受「下一个FTX」的影响。风投机构的龙头可能会在一年或更长时间内减缓投资。

资料来源:GalaxyDigitalResearch,「2021:CryptoVC’sBiggestYearEver」,2022年1月6日,数据来自Pitchbook。

注意:涵盖2022年风投活动的新数据要到2023年初才能从GalaxyResearch或其他供应商那里得到标准化和全面的数据。其他研究人员注意到,2022年的风投活动与2021年相比有一定程度的下降。例如,毕马威在其「PulseofFintech」报告中指出,2022年上半年加密行业的风投活动总额为142亿美元,相当于年化284亿美元。

那么,这一切对加密行业下一个周期意味着什么?

在过去的半年里,在Bitwise,我们一直在谈论「(https://bitwiseinvestments.com/crypto-market-insights/the-bitwise-investor-letter-july-2022)」。

正如我们所讨论的那样,加密货币在历史上是以四年为一周期,三年大涨,然后是一年的回调。下表显示了比特币的年度回报率,作为整个加密货币的代表,这意味着它包含了FTX引起的回调。

加密行业在历史上一直以四年为一个周期

资料来源:Bitwise资产管理公司。数据从2011年1月1日到2022年11月13日。效绩信息仅供参考。回报反映了比特币本身的回报,而不是任何基金或账户的回报,也不包括任何费用。历史表现不能预测任何投资策略在未来的表现。未来的加密周期可能不会是四年;四年的增量是基于历史数据的说明,并不是对未来结果的预测。本材料代表了对特定时间的市场环境的评估,并不打算成为对未来事件的预测,或对未来结果的保证。

这种模式是引人注目的,但这并不是一个巧合。这些浪潮是由重大技术升级推动的,代表了市场对这些升级的反应。

第一波——从2011年到2014年——是由比特币本身推动的。2011年是投资者可以使用Coinbase、Mt.Gox和其他加密交易所渠道购买比特币的第一年。这些工具为这个领域带来了新的投资者,推高了价格,并激发了一波加密工程师去思考区块链技术还能做什么。

当Mt.Gox倒闭时,市场出现了回撤;这个建立在摇摇欲坠的基础设施上且没有监管框架的交易所,在波浪汹涌之时无法支撑下去。

第二波——从2015年到2018年——是由被第一波拉入加密行业的企业家们推动的。这些企业家在2015年创建了以太坊,作为第一个通用的区块链,它大获成功。这一技术突破为投资者带来了大量的新机会,拉开了首次代币发行的热潮。

随着监管机构对ICO的过度行为进行打击,市场在2018年重新洗牌;加密行业再一次超越了自己。但是,围绕2015-2018年繁荣的兴奋为下一波加密热潮奠定了基础,为该领域带来了大量风投资本活动。而从2019年到2021年,由VC和天使投资的企业家实现了多个基于区块链的新突破——DeFi!稳定币!NFTs!它们共同催化了最近的牛市。

当然,这一浪潮已经达到顶峰并因宏观环境困窘、加密扩张过快和承担风险过多而消退,这一点从导致Celsius和BlockFi倒闭的加密信贷危机,以及现在的FTX欺诈事件中可以看出。但正如2015-2018年为2019-2022年奠定了基础一样,这最后一次繁荣也为未来的发展播下了种子。

根据毕马威的数据,从2019年到2022年上半年,投资者向加密行业投入570亿美元的风险资本——是2015-2018年入场金额的数倍。这些钱正在资助人数不断突破记录的工程师和企业家在这个领域的建设。而随着区块链技术的快速改进,我觉得我们有信心在未来几年看到巨大的新应用出现。

在我看来,FTX最大的影响是,这些企业家可能会在一个更谨慎的监管、更健全、更主流的市场中进行建设。作为一个例子,中心化交易所已经在采用加密的原生方法通过「储备金证明」等举措建立投资者的信任,该举措意味着交易所利用区块链的透明度来证明客户资产被安全地保存在独立的钱包中。

聪明才智往往来自于逆境。正如摩根大通在最近一份关于FTX公司倒闭的研究报告中所说:

「我们」认为围绕FTX的发生的事情是一种退步,但它可能被证明是推动加密经济向前更进一步的催化剂。事实上,我们认为建立一个监管框架是大规模提高机构采用的必要条件。的确如此。

像FTX这样的发展是有害的。它们令人失望,令人沮丧,并使行业倒退。但最终,它们并没有改变加密行业的目的地。它们只是让旅程变得更长…而且更加颠簸曲折。

责任编辑:Kate

标签:FTX区块链INJNFTGrayscale Bitcoin Trust tokenized stock FTX区块链游戏SHINJI价格MINUTE Vault (NFTX)

最近NFT市场有点热闹,尤其是两个著名的CC0项目——Mfers创始人的诈尸,以及MimicShhans创始人的骚操作引众怒.

1900/1/1 0:00:00本文由Kagami撰写。感谢DAOMasters贡献者DavidBurt、AndiSchuster和Maryam参与研究,以及Nelson参与编辑及校对工作。Bounty计划为DAO解锁了去中心化工作的潜力.

1900/1/1 0:00:00LensProtocol是一个Web3社交图谱,改变了社交网络。Lens协议由AAVE团队打造,并得到了加密货币领域最聪明的人的支持。 本文是获得最高数额的LENS空投的快速指南,让我们深入了解一下.

1900/1/1 0:00:00“SBF是历史上最伟大的子之一,在媒体和关键意见领袖方面,他也是操纵大师。”币安CEO赵长鹏在Twitter上是这样评价SBF的。SBF这位目睹了FTX和AlamedaResearch崩溃的亿万富翁,对资助新闻事业并不陌生.

1900/1/1 0:00:00Itisonlyamomentthatdeterminesaperson'slife,aswellashisentiredestiny.决定一个人的一生,以及整个命运的,只是一瞬之间 ——歌德 2022年5月.

1900/1/1 0:00:00本文不会从头介绍EIP-4337,仅介绍4337的主要合约是如何实现的。适合对4337有一定了解的开发者,由其是钱包开发者,以及爱好者或研究员阅读。主要内容位于流程图中Figma.

1900/1/1 0:00:00