在淘金热中从噪音中寻找信号不是一件容易的事;保持冷静的头脑和执行战略是获胜的关键。

急于在新奇的市场中找到黄金

对于加密领域今年不得不忍受的所有考验和磨难,有一件事一直很突出,那就是寻求可持续的商业模式,以扩大规模。许多人已经尝试开发雄心勃勃的新货币化结构,但市场现实一直将这些方法拽回地面。这篇文章将试图解读那些在DeFi?Fintech的交叉点上运营的收入模式。

注意到可组合性的作用是很重要的,因为它是Web3/DeFi和金融技术的共同特征。这篇文章将讨论商品化的作用,并强调团队在基本的新市场中管理其产品的单位经济性时将不可避免地经历压力。随着我们进入漫长的加密寒冬,以强大的基本面为基础的项目无疑将能够经受住时间的考验。

目前是基础设施的时刻。当冬去春来时,请留意可能成为下一波应用的东西。

背景

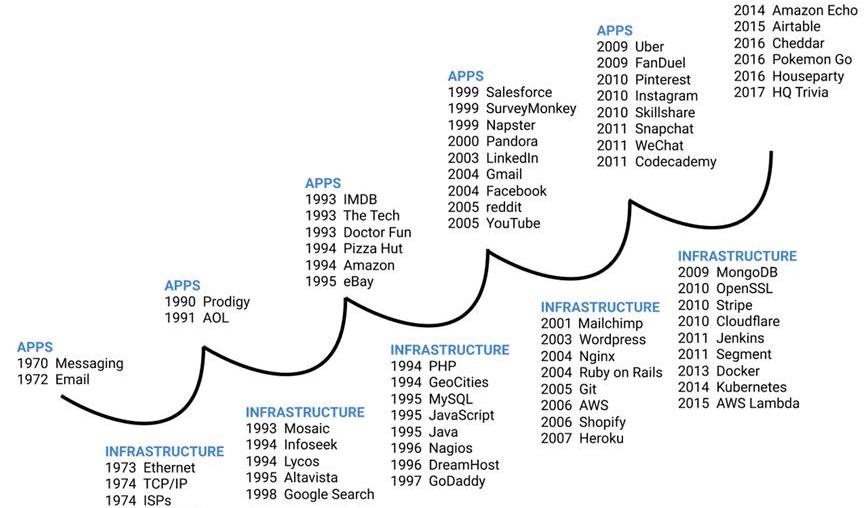

2018年,UnionSquareVentures发表了一篇题为《TheMythofTheInfrastructurePhase》的博客,其中USV概述了一个与基础设施发展是周期性的而不是以长期阶段发展的观点有关的论文:应用→基础设施→应用→基础设施→应用。

DeFi平台Struct Finance过去一周TVL增长了100%以上:金色财经报道,基于Avalanche的DeFi平台Struct Finance在截至7月17日的一周内锁定总价值(TVL)增长了100%以上。根据DeFiLlama的数据,7月10日至7月17日期间,Struct Finance的锁定总价值(TVL)增加了一倍多,从350,820美元增加到718,229美元。同期,以AVAX衡量,该平台的TVL也几乎翻了一倍,从25,800AVAX增至51,156AVAX。这一增长使Struct Finance成为过去一周增长最快的基于Avalanche的DeFi平台。还使该平台成为单周增长最快的DeFi平台中第18位。[2023/7/18 11:01:04]

首先,应用程序激发了基础设施。然后,该基础设施使新的应用程序成为可能。

正如SimonTaylor最近在他的时事通讯FintechBrainFood中所概述的那样,金融科技领域也有类似的起伏:

Vintage0是指2010年以前的任何东西。?我们那时确实有新的公司在基础设施方面建立起来,但它们往往发展到一定规模后就被更大的人收购。FIS已经在并购上花费了超过520亿美元,Fiserv的花费在480亿美元左右。

Vintage1是已经上市的公司,消费者的例子有CashApp和Chime,而基础设施供应商的vintage分别是Marqeta和Galileo.Vintage1还包括商家方面的支付公司和一些早期加入的公司,如Socure.

马斯克推文配图中含“Floki”,相关Meme Token短时涨近40%:2月15日,马斯克发布系列推文介绍关于“Twitter新CEO”,并配有柴犬图片。由于图片中带有“Floki”字样,相关Meme Token FLOKI短时涨近40%,现报价0.00003123美元。[2023/2/15 12:08:00]

Vintage2是指~2014年至2016年之后的任何事情。这将包括大多数BaaS供应商,下一代发行人处理器,以及整个支持服务堆栈。

基础设施→应用程序的循环适用于金融服务公司的发展,但有一个补充,即监管。监管的作用不应低估,因为它是政府可以利用的工具,可以激励或抑制投资。许多政府在无数情况下利用监管来刺激创新,吸引人才和资本,并促进竞争。不要低估良好监管所能释放的力量和动力——反之亦然。

虽然处于基础设施周期的中间阶段,但DeFi?Fintech的交叉也处于关注制造而非分销的阶段。正如FrankRotman在TheCopernicanRevolutioninBanking中所指出的,预示着金融科技领域将出现几种类型的参与者,每一种都具有不同的制造和分销特征。我们正处于DeFi?Fintech的类似时刻:重点是在基础设施/制造层建立市场主导地位,这在未来的双轨制金融服务生态中是无处不在的,这是基础设施建设者有机会成为Visa式现任者的难得机会。

OpenSea昨日以太坊链上交易量为673万美元:金色财经报道,据Dune Analytics数据显示,昨日OpenSea以太坊链上交易量为673万美元,本月累计交易量2.8亿美元。[2022/9/25 7:19:14]

至今为止有效的商业模式

这里是说明性的,而非详尽的。请注意它们的简单性,它们都需要大量的资金。

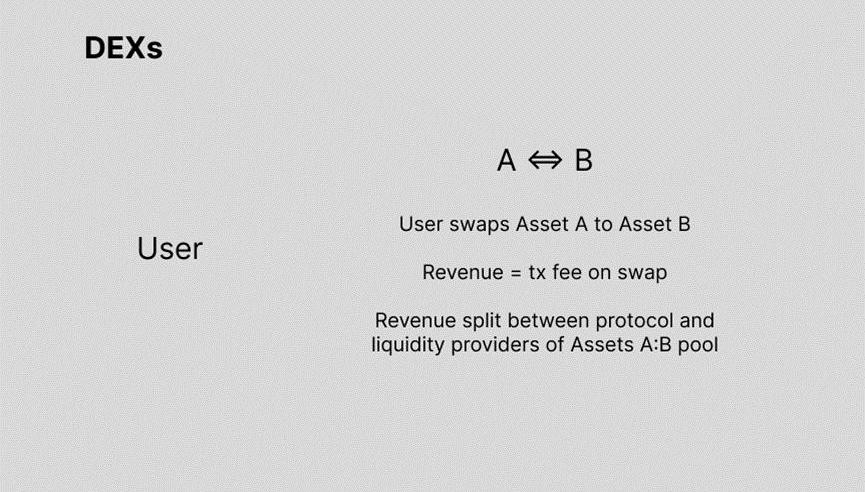

DEX→用户A?B用户将资产A换成资产B收入=交换时的交易费收入在协议和资产A:B池流动性提供者之间分配

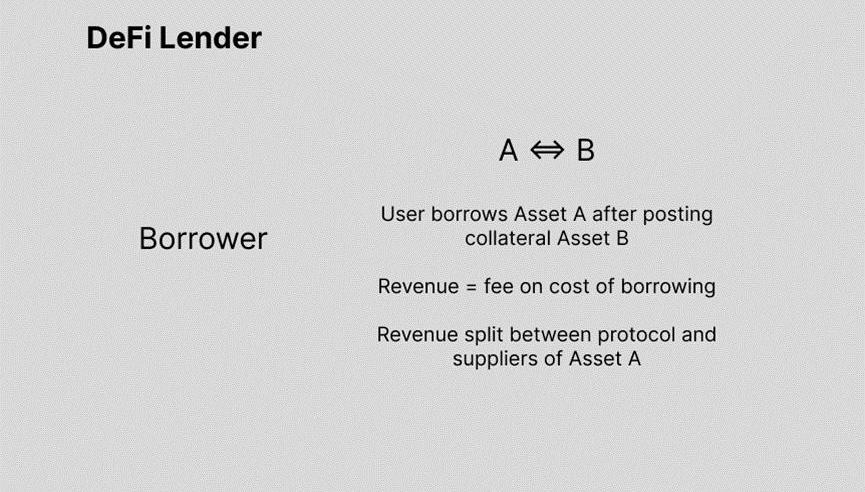

DeFi放款人→借方A?B用户在提交抵押资产B后借入资产A收入=借款成本的费用收入在协议和资产A供货商之间分配

加密衍生品交易平台Thalex完成750万欧元A轮融资,Bitfinex等参投:7月7日消息,加密衍生品交易平台 Thalex 宣布已完成 750 万欧元 A 轮融资,本轮融资 Bitfinex、Bitstamp、Flow Traders、IMC、QCP 和 Wintermute 等参投。Thalex 表示正在与 Bitfinex 和 Bitstamp 合作,使客户能够从用户界面访问全套 Thalex 衍生产品。

据悉,Thalex 成立于 2020 年,是一个专注于期权和期货的加密衍生品交易平台。[2022/7/7 1:58:25]

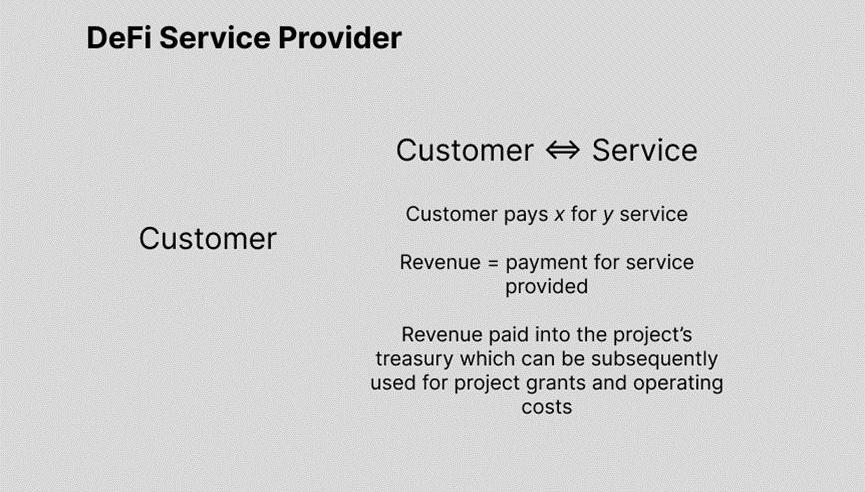

DeFi服务提供商→顾客顾客?服务用户为了y服务支付x收入=支付所提供服务的费用支付给项目金库的收入,随后可用于项目拨款和运营成本

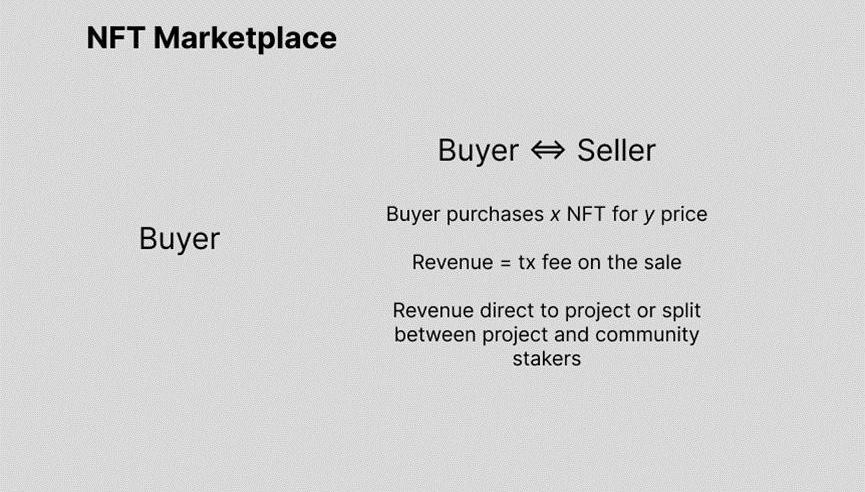

NFT市场→买家买家?卖家买家为了xNFT服务支付价格y收入=出售时的交易费收入直接用于项目或在项目和社区的质押者之间分配

厦门“元宇宙产业人才基地”揭牌:金色财经报道,厦门“元宇宙产业人才基地”揭牌,该基地由厦门火炬高新技术产业开发区管理委员会、中共厦门市委人才工作领导小组办公室等单位联合指导,由工业和信息化部人才交流中心、福建省区块链协会、厦门市云大物智数据研究院、Watson Build创新中心等单位提供多维专业支持。(福建日报)[2022/5/23 3:35:39]

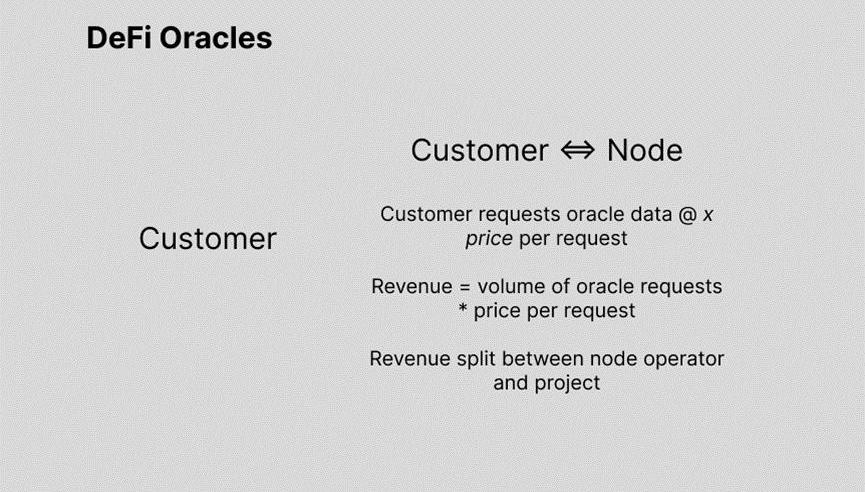

DeFi预言机→顾客顾客?节点顾客以每次x的价格要求预言机数据收入=预言机请求量*每个请求的价格收入在节点运营商和项目之间分配

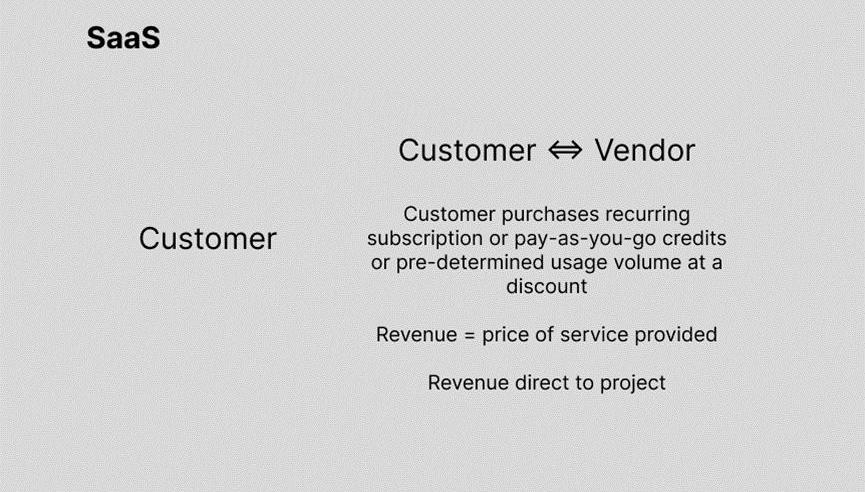

SaaS→顾客顾客?供应商顾客以折扣价购买经常性订购或现收现付的点数或预先确定的使用数量收入=所提供服务的价格收入直接用于项目

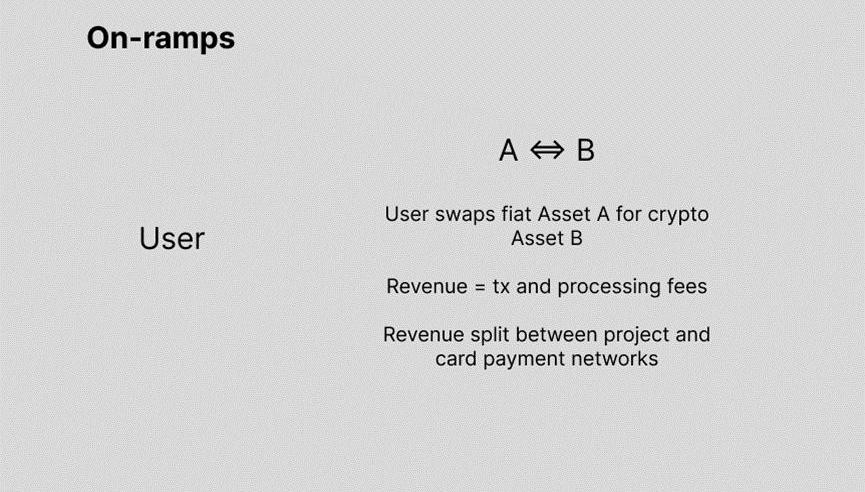

On-ramp→用户A?B用户用法币资产A换取加密资产B收入=交易和程序的费用收入在项目和卡片支付网络之间分配战略分解

对于DeFi?Fintech来说,很明显,我们目前正处于应用程序→基础设施周期的基础设施低谷。因此,考虑到这一点,建立DeFi?Fintech基础设施公司的人应该如何考虑进入市场,并在收入的主要驱动力可能还不存在的领域建立主导地位,即为新生的应用层服务。这是一个艰难的问题,许多最近在种子轮前、种子轮、甚至A轮融资的人在未来6-18个月无疑将不得不面对。此外,在如此多的干粉等待部署的情况下,重要的是投资者在分配资金时,要考虑到以下几点:这个团队是否有足够的能力真的赢?

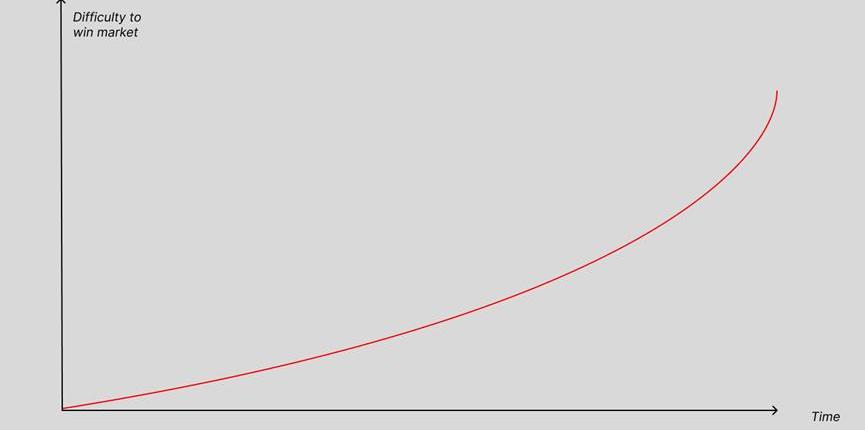

在新市场中,在其他条件相同的情况下,挑战者公司在取代现有公司时面临的困难继续增加,因为从理论上讲,现有公司的收入会带来资本支出,这应该导向持续的创新和客户满意度。

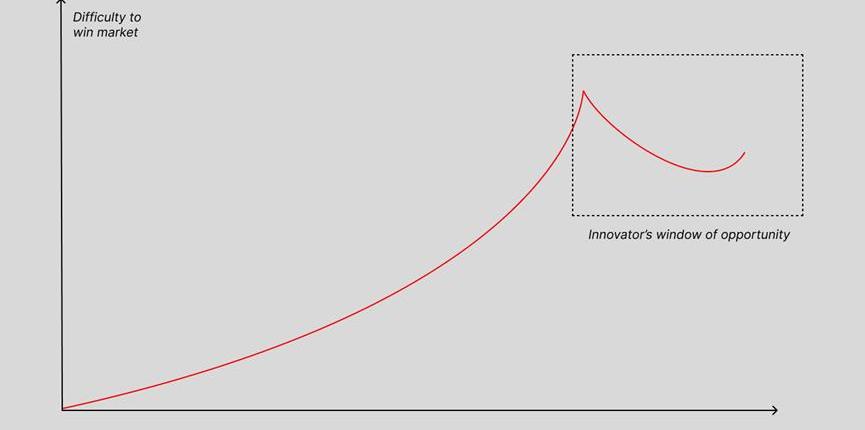

对挑战者来说,幸运的是,理论不是现实。当新一波客户利用新兴基础设施的非明显组合开发不同的用例时,创新者的机会之窗就出现了。这个机会允许人们创建下一个基础设施周期,并且通常由那些在最新一波应用周期中解决了新的用例的人领导。随着新兴基础设施公司为下一波应用提供解决方案,以前的应用层开始评估新的基础设施解决方案,以保持足够的竞争力:即,持续创新的本质。

当然,这一切都很好,但它忽略了周期中的一个小但关键的时期:基础设施公司如何建立产品与市场的匹配,并巩固其对其他新秀的统治地位。为了在基础设施竞赛中获胜,公司必须巩固其作为效用的地位,尽可能地接近垄断。这一点之所以如此重要,原因有二:

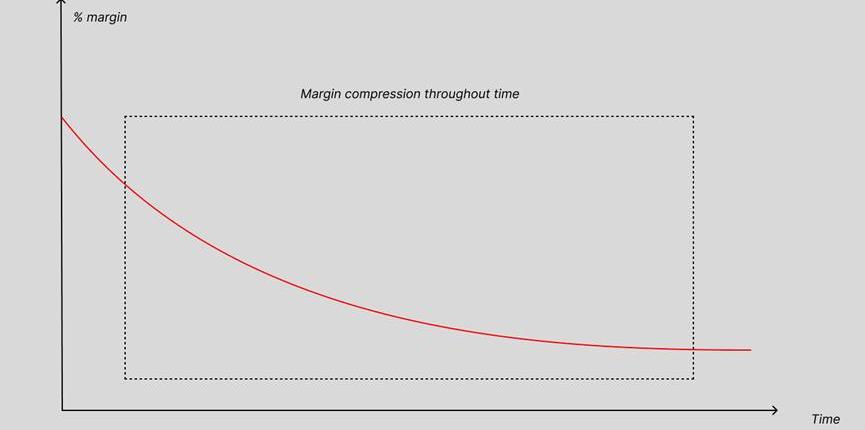

首先,正如我们已经提到的,为了追求持续的创新和客户满意度,资本会带来资本支出;以及随着时间的推移,在一个有限的TAM的土地上,利润率会持续压缩。

基础设施公司意外地发现自己处于与风险投资类似的位置:确定垂直行业和赢家,以证明产品与市场的契合,并随着时间的推移提供越来越多的收入流。最终,基础设施公司在寻找客户的同时,也在押注哪些公司将提供超额回报。这导致了早期战略决策的两个核心组成部分:

1.进入市场;和

2.产品/功能构成。

在追求进入市场时,基础设施的发挥需要:

评估理想客户档案的TAM;评估客户的团队和市场机会,以确定扩大规模的可能性,即将注意力集中在高投资回报率的客户身上;和通过建立行业最佳实践、行业介绍以及与监管机构进行积极的主题对话来支持客户。在评估产品/功能战略时,基础设施需要:

保持对速度的高度关注;确保功能部署形成一个连贯的产品,即增长和持续合作的叙事;以及将产品功能开发与假设的理想客户档案紧密结合。一旦建立了产品与市场的契合度,现在是时候巩固你作为市场领导者的地位了,并扩大规模,扩大规模,再扩大规模。祝你们好运,你们现在是在争夺胜利;基本面是成功的关键。这不是一个赢家通吃的机会,但它绝对是赢家通吃的。

参考:

LongTake:LessonsfromtheApplication/Infrastructurecycleforfuturebets?byLexSokolin

TheMythoftheInfrastructurePhase?byUnionSquareVentures

FintechInfrastructureWars?bySimonTaylor

TheCopernicanRevolutioninBanking?byFrankRotman

责任编辑:Kate

标签:EFIDEFIDEFFINefi币暴跌99DEFI.NETWORKDeFi OmegaVelodrome Finance

撰文:Cookie,律动BlockBeats图片来源:由?无界版图AI?工具生成过去的两个月里,NFT市场中表现最亮眼的两个概念,非「Paradigm领投」与「F2O游戏」莫属.

1900/1/1 0:00:00目前,全球的核心金融体系结构是中心化的,而去中心化金融提供了替代方案。DeFi使用区块链进行交易,无需依靠第三方和托管人,所有第三方的角色均由智能合约承担。作为Defi系统的基础,智能合约防止了人为的干预和操纵.

1900/1/1 0:00:00社区提问:我是今年八月份入圈新人,找不到方向无头苍蝇一样,新人应该从哪块学习?想在行业立足赚到钱,如何一步步达成?这个问题其实很有代表性,我写了六步,很多新人进圈就开始合约,只关注刺激新闻行情.

1900/1/1 0:00:00要点: 一个新的mev-boost功能允许验证者通过在本地构建低MEV块同时仍然外包高MEV块的构建来最大化以太坊的审查阻力。使用此功能会带来机会成本——恢复力的代价.

1900/1/1 0:00:00我们在《ve代币模型的优缺点及改进思路》一文介绍了当前投票托管代币设计的现状,涵盖了代币设计的最初目标和目前缺陷,其中包括累积所有基础veToken的元治理协议,它们从veToken持有者那里获取奖励,并大大稀释了后者的头寸.

1900/1/1 0:00:002022年是残酷的一年,Terra、3AC和FTX等前巨头的崩溃对该行业造成了巨大破坏。?人们的情绪低落,价格下跌也非常厉害。加密货币总市值比其峰值下降了71%以上,在短短一年多的时间里蒸发了超过2.2万亿美元的价值.

1900/1/1 0:00:00