我的第一反应是把这当笑话看。GMX?是2022年表现最好的DeFi协议之一。牛市只会增加其热度并把?$GMX?价格推得更高。

但在反复思考后,我意识到这并不完全是胡说八道。所以我试图用数据验证上述情形是否真的有可能发生。

我的发现如下:

在牛市中,基本不会有交易者在GMX上开空。由多头主导的GMX会在一定程度上降低GLP回报,但这并不意味着流动性提供者会因此退出。GMX的机制缺陷在熊市中被掩盖了,但所谓的GMX牛市死亡螺旋理论站不住脚。我在下面详细分享我的分析,欢迎大家拍砖。我不在乎我是对还是错。我只关心我是否应该在下一个牛市到来时继续持有我的$GMX。

什么是GMX

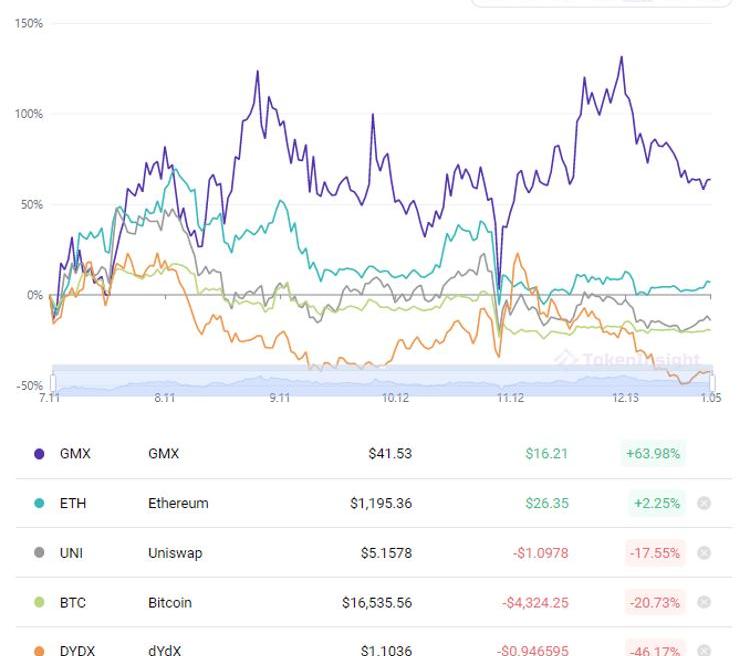

在过去的半年里,$GMX的表现明显优于市场,而像?$DYDX?这样的DeFi蓝筹项目的价格则一落千丈。

GMX提供零滑点的现货和保证金交易。GMX让用户与GLP池进行交易,这与传统的Perp交易所不同。在传统的Perp交易所中,用户互为对手方。吹毛求疵的话,GMX不能算Perp交易所,但是其保证金交易的用户体验与Perp非常相似。

GLP是GMX的资金池,其中约50%是稳定币,另一半是加密货币,如?$BTC和?$ETH?。GLP池是GMX上每笔交易的对手方。LP通过将资产存入GLP池为GMX提供流动性。作为回报,GLP持有者获得GMX平台产生的费用的70%。如果交易者亏钱,GLP持有者还会赢得额外的收益,反之亦然。

Kyber Network:Polygon上的聚合器遇到技术问题,资金是安全的:金色财经报道,链上流动性协议 Kyber Network 发推表示,在 Polygon 上的聚合器遇到了技术问题,所有资金都是安全的,团队正在努力使该服务完全恢复,所有其他链上的服务都正常工作。[2023/2/19 12:16:19]

真实收益率

GMX在2022年迅速崛起,因为有关真实收益率的讨论席卷了CryptoTwitter。Degens从高度通胀的Token转向了像GLP这样提供$ETH收益的Token。在2022年的大部分时间里,GMX的GLP持续实现了20%+的APR,这甚至在Terra最辉煌的日子里使Anchor相形见绌。尽管宏观环境导致加密市场整体下行,但是GLP在保持极具竞争力的APR的同时,实现了逆势增长。

这里APR=每日费率/GLPAUM*365。

GLP的挑战

GLP最大的挑战是在牛市中保持竞争力,因为它的设计缺陷在熊市中体现得不太明显。

富国银行、美国银行和摩根大通等银行正研发一款数字钱包:1月23日消息,富国银行 (WFC.N)、美国银行 (BAC.N)、摩根大通 (JPM.N) 等银行正在与 PayPal、Apple Pay 合作研发一款数字钱包。[2023/1/23 11:27:09]

每一种设计都是权衡取舍。虽然GMX允许交易者以完全去中心化的方式执行零滑点交易,但GMX要求交易者向GLP支付借款费用,无论它们是多头还是空头。这与在真正的Perp交易所交易不同。

在传统Perp交易中,根据Perp价格和现货价格之间的差异,总有一方交易者向持有相反头寸的对手方支付资金费用。例如,当市场看涨,资金利率为正时,持有多头头寸的交易者向持有空头头寸的交易者支付资金费。在交易中,总是有一方收到资金费用以保持其头寸。

就像之前提到的,GMX不是Perp,它只是提供类似于Perp的交易体验。DelphiDigital在他们的分析中简短地提到了这一点,但没有深究。

在熊市中,交易者较为平均地分为多头和空头,真正的Perp交易所和GMX之间的差异不大。

但在牛市中,交易者都会看多。真正的Perp交易所通过强迫多头向空头支付资金费来平衡这一偏差。然而,GMX上的空头不仅收不到资金费,还必须支付借款费用。因此,在牛市期间,在GMX上做空的人脑子都瓦特了。

在牛市中,GMX将全是多头,这带来两个影响。

首先,这使得GLP池的资本效率降低,因为由稳定币组成的一半池子将毫无用处。交易者只会从GLP池中借出$BTC和$ETH进行多头押注。这就像驾驶一架只有一侧发动机在工作的飞机,你不会立即从天上掉下来,但你会变得不那么安全。

其次,GLP将一直亏钱给交易者,因为他们将$BTC和$ETH的上涨潜力都出租给了交易者。GLP只能依靠平台费用分红来弥补损失。GLP回报的下降可能导致流动性提供者去其他地方寻找更高的回报率。牛市意味着他们可以很容易地找到庞氏币,这些庞氏币可以在狂欢结束前实现1,000,000%的年利率。

Beosin:XaveFinance项目遭受黑客攻击事件分析:金色财经报道,据Beosin EagleEye平台监测显示,XaveFinance项目遭受黑客攻击,导致RNBW增发了1000倍。攻击交易为0xc18ec2eb7d41638d9982281e766945d0428aaeda6211b4ccb6626ea7cff31f4a。Beosin安全团队分析发现攻击者首先创建攻击合约0xe167cdaac8718b90c03cf2cb75dc976e24ee86d3,该攻击合约首先调用DaoModule合约0x8f90的executeProposalWithIndex()函数执行提案,提案内容为调用mint()函数铸造100,000,000,000,000个RNBW,并将ownership权限转移给攻击者。最后黑客将其兑换为xRNBW,存放在攻击者地址上(0x0f44f3489D17e42ab13A6beb76E57813081fc1E2)。目前被盗资金还存放在攻击者地址,Beosin Trace将对被盗资金进行持续追踪。[2022/10/9 12:50:38]

GLP总额的下降导致交易者可以借入的资产减少。如果没有足够的流动性,交易者将只能转向其他平台。交易者减少导致平台产生的费用减少,这进一步削减了GLP的回报,并引发死亡螺旋。

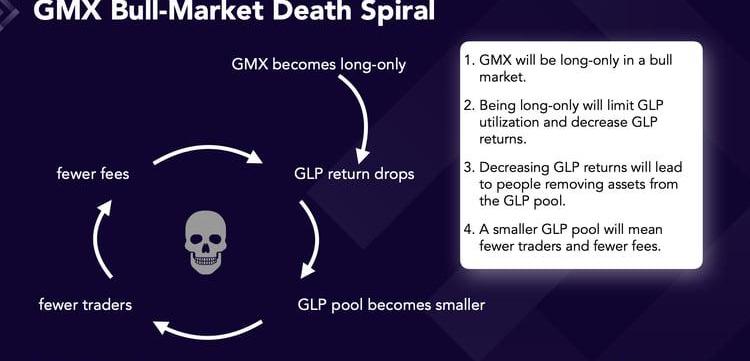

GMX的牛市死亡螺旋

GMX的牛市死亡螺旋由四个步骤组成:

GMX上的交易者在牛市中只会做多。只做多将限制GLP的利用率并降低GLP回报。GLP回报下降将导致人们从GLP池中移除资产。更小的GLP池将意味着更少的交易者和更少的费用。

CoinFLEX的债权人在重组后拥有公司65%的股份:金色财经报道,加密期货交易所 CoinFlex 表示,它已与利益相关者就其重组过程达成协议,并将转向正式投票。在重组中,债权人将拥有CoinFLEX 65% 的股份。与此同时,包括 CoinFLEX 创始人在内的现有普通 A 系列股东将失去其股权。B 系列投资者将继续保持股东身份,如果他们为业务带来价值,他们可以随着时间的推移获得未来股权的激励。CoinFLEX 的团队将通过员工股票期权计划分配公司 15% 的股份,该计划将随着时间的推移而归属。该计划的投票定于世界标准时间 9 月 27 日凌晨 4 点结束。迄今为止,CoinFLEX 的计划已获得约 9600 万个 CoinFlEX 投票代币,865,000 个反对。(coindesk)[2022/9/27 22:32:06]

我将用数据来验证其中的每个步骤。

GMX上的交易者在牛市中只会做多

这是95%正确的。

由于空头头寸可以在其他交易所获得资金费用,但必须在GMX上支付借款费用,因此任何理性的交易者不会在牛市期间在GMX上做空。

数据支持这一结论。

GMX15个月的历史可以分为两个部分。第一阶段从2021年9月1日到2021年11月10日,是一个短暂的牛市,ETH冲到了历史高点。从2021年11月10日起的第二阶段,是漫长而痛苦的熊市,ETH下跌了70%以上。

尽管交易者在第二阶段中做多和做空几乎各占一半,但在第一阶段,GMX95%的未平仓量都是多头。历史多半将在下一个牛市到来时重演。

美国众议院议员计划下周公布稳定币法案:金色财经消息,知情人士透露,美国众议院金融服务委员会的民主党人今天下午就即将出台的稳定币法案召开成员电话会议。他们似乎已与共和党人就核心原则达成一致,但尚未形成文本。立法者计划在7月27日(下周三)准备好并公开法案。(The Block)[2022/7/21 2:27:19]

只做多将限制GLP的利用率并降低GLP回报

数据并不能证实或证伪这个说法,但它很可能是错误的。

仅仅看GLP利用率和APR的话,GLP甚至在第一阶段表现更好,只做多反而提升了利用率和APR。但这是一个不公平的比较。

不过,交易者是否赚钱与ETH的价格走势密切相关。

徒一定会输钱给开的。这在GMX15个月的历史的大部分时间里都是如此,但并非全部。去年秋天,在$ETH上涨至历史最高水平的过程中,交易者扭约200万美元的亏损为约300万美元的盈利,净赚500万美元。然而,随着之后$ETH从4,878美元暴跌至1,200美元,GMX交易者挥霍了所有的盈利,还累积了超过4,000万美元的净亏损。

虽然样本很小,但我们不得不承认,在牛市期间,GLP会一直亏钱给交易者。在那种情况下,GLP分得的费用是否足以弥补损失?

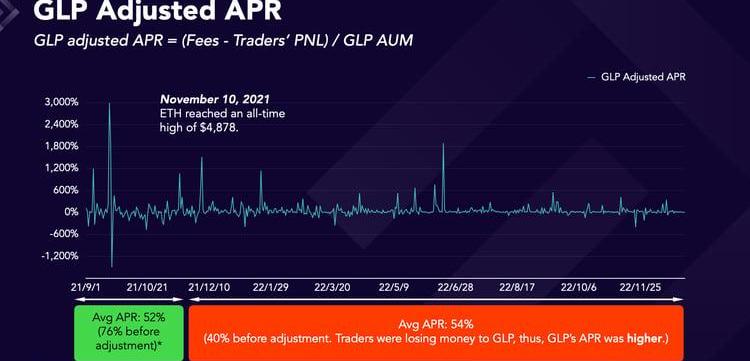

我通过将交易者盈利加入平台费用中来计算GLP的实际回报。

调整后的GLPAPR在牛市阶段降低,在熊市阶段升高,因为GLP的回报在牛市期间因交易员的盈利而减少,而在熊市期间因交易员的亏损而增加。交易者在熊市中既要上交手续费,还会一直亏钱给GLP。

调整后的GLPAPR平均约为50%,这相当不错。但这也是数据变得混乱的地方,因为第一个短暂的牛市阶段恰逢GMX上线初期,当时的一切都是实验性的,数据量也有限,因此结论不一定准确。

GLP回报下降将导致人们从GLP池中移除资产

那么,当GLP回报率下降时,LP会逃离吗?不完全是。

在GMX发展的第一阶段,也就是牛市中,GLP的AdjustedAPR经常为负值,但AUM却持续增长。

如果说图中能看出什么的话,似乎GLPAUM的减少会导致APR的增加。当餐桌上的GLP持有者减少时,剩下的每个人都会分得更大的蛋糕。这种动态平衡防止了发生银行挤兑,有助于稳定GLP供应。

更小的GLP池将意味着更少的交易者和更少的费用

数据上也看不出更小的GLP池是否意味着更少的交易者和更少的费用。有太多的因素在起作用,因果关系并不明显。

GLP池的大幅减少都是由重大事件而不是APR的波动引发的,例如5月的Terra,6月的3AC和11月的FTX。这些事件都导致市场波动很大,交易者也最活跃。因此,GLPAUM的减少通常伴随着费用的增加。上一节中提到的动态平衡因此被放大,剩余的GLP持有者已经可以获得更大的份额,而且蛋糕也变得更大:重大的加密FUD→更多的GLP赎回以及更多的交易者和更高的费用→高GLPAPR→更多的GLP铸造。

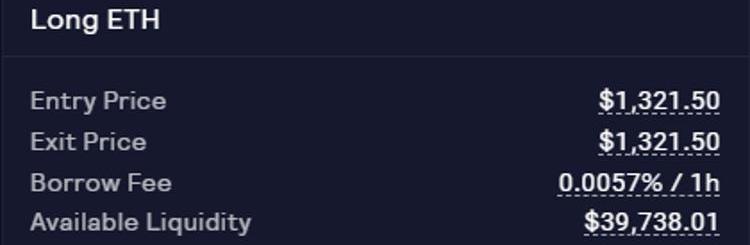

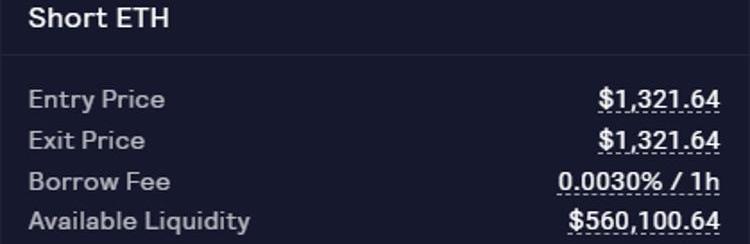

不过,流动性枯竭的风险始终存在。就在我撰写本文时,GMX上$ETH的可用流动性降至不到4万美元,因为当时出现了小牛市,每个交易者都急于从中获利。这样的时刻还会有更多,尤其是在长期的牛市期间。虽然很难预测届时会发生什么,但基于过去的表现,GMX不太可能立刻崩溃。

来源:GMX

来源:GMX

写在最后

所谓的GMX牛市死亡螺旋站不住脚。即使所有交易者都在牛市中做多,GMX/GLP仍然是一个具有相当吸引力的印钞机。GMX为GLP持有者分配的费用足以弥补交易者引发的损失。

然而,多空失衡是真实存在的问题。GMX可以考虑采取措施来减轻这种影响。例如,GMX可以提高多头头寸的借款费用,并加入对空头的资金费,以激励交易者开设空头头寸。GMX还可以降低swap费用,以激励用户在GLP池中用$BTC/$ETH交换稳定币。

在牛市期间,GLP回报率的下降也会对依赖其GLP收益率的项目产生广泛的影响,例如?Umami、JonesDAO、RageTrade、GMD?等。

Twitter上的叙事是会影响市场情绪和价格的。GMX受益于真实收益率的叙事,也可能会受到其他叙事的伤害。成也萧何,败也萧何。以下情况并非不可能发生:牛市中GMX多头流动性收紧,交易者无法开设新头寸,GLP持有者无法赎回,FUD在Twitter上发酵,市场开始相信舆论而不是事实。黑天鹅并不存在,直到冒险家在澳大利亚西部发现它们。

区块链游戏的下一层次就在这里。在这篇文章中,我将从游戏设计的角度解释“条约”的意义。通过链上社交合约,我们现在可以扩大用户生成内容的维度,并挖掘出一个新的可能性领域:用户生成逻辑.

1900/1/1 0:00:00去年3月,我写了一篇关于NFTWorlds和$WRLD的文章,对其前景持悲观态度。我特别提到了Minecraft封禁?NFTWorlds?的风险,不幸的是,去年7月它真的被禁了.

1900/1/1 0:00:00概述 zkSync是一个以太坊Layer2区块链,使用ZeroKnowledgerollup技术来解决目前以太坊的问题,即可扩展性。该链自2019年起由MatterLabs开发,现在处于babyalpha阶段,正在进行内部主网测试.

1900/1/1 0:00:00/主持人/ Tracy,Cointelegraph华语CEO /嘉宾/ CynthiaWu,MatrixportCOOLilyZ.King,CoBOCOOLilyZ.King任骏菲,Pando创始人卢柏龙,芳信评级联合创始人孙畅.

1900/1/1 0:00:00市场正在经历小幅上涨,但是我们不会撒谎,现在仍有很多事情让人感到不安。本周,我们将对围绕DCG、Genesis、Grayscale和Gemini客户的所有戏剧性事件进行解读。这不是一个很好的情况.

1900/1/1 0:00:00如果你想创建一个“新Facebook”或“新Google”,你应该使用一个常规公司还是通过区块链利用去中心化的实现?答案似乎很简单:加密货币爱好者会响亮地回答“是”,而怀疑论者则会摇头.

1900/1/1 0:00:00