前言?

FTX暴雷事件余波未止,去中心化和透明度越来越受到关注。交易活动从CeFi迁移到DeFi不是“是否”的问题,而是一个“何时”的问题。

该文将关注衍生品DEX的创新功能,上篇内容详见《以GMX为例,详解链上永续合约协议的创新之道》。

背景

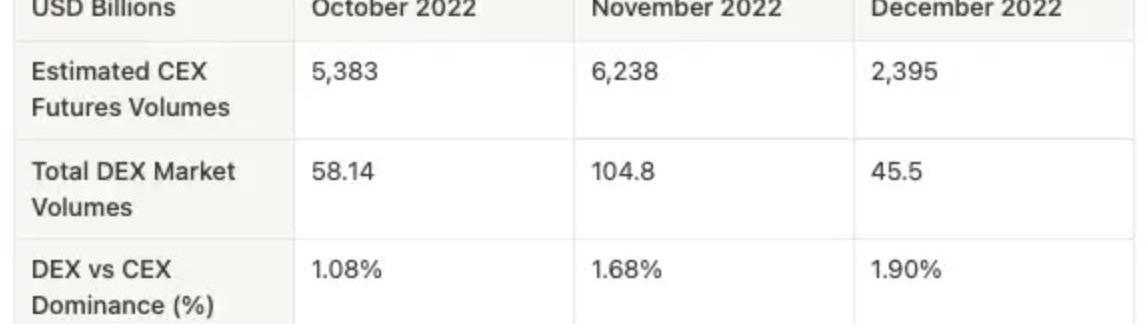

中心化交易所的崩溃导致中心化交易所进行自我托管/链上交易的去风险化,可以从2022年10月至2022年12月期间DEX与CEX在市场中的主导情况看出。

来源:TheBlock,Defillama,ByteTrade

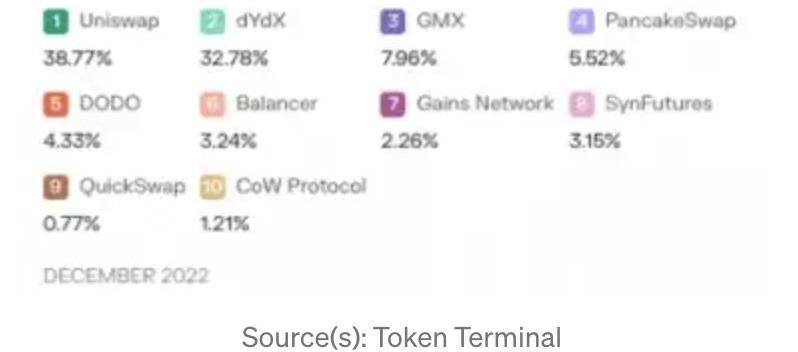

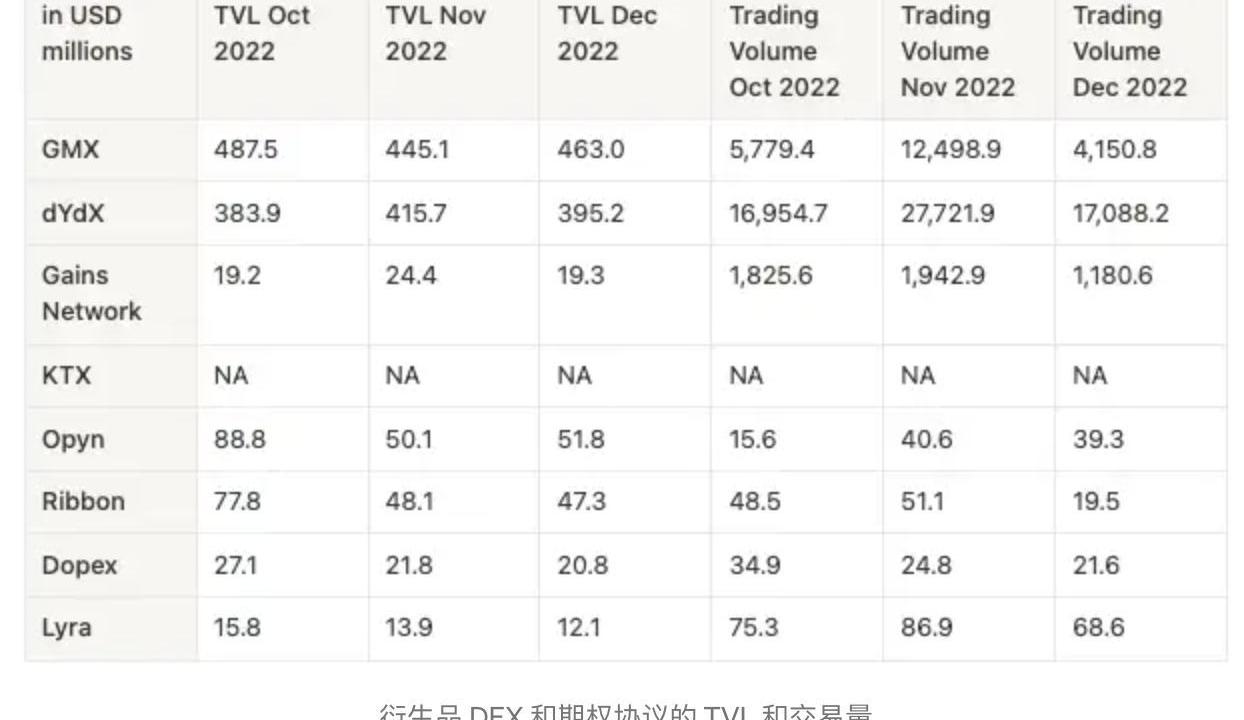

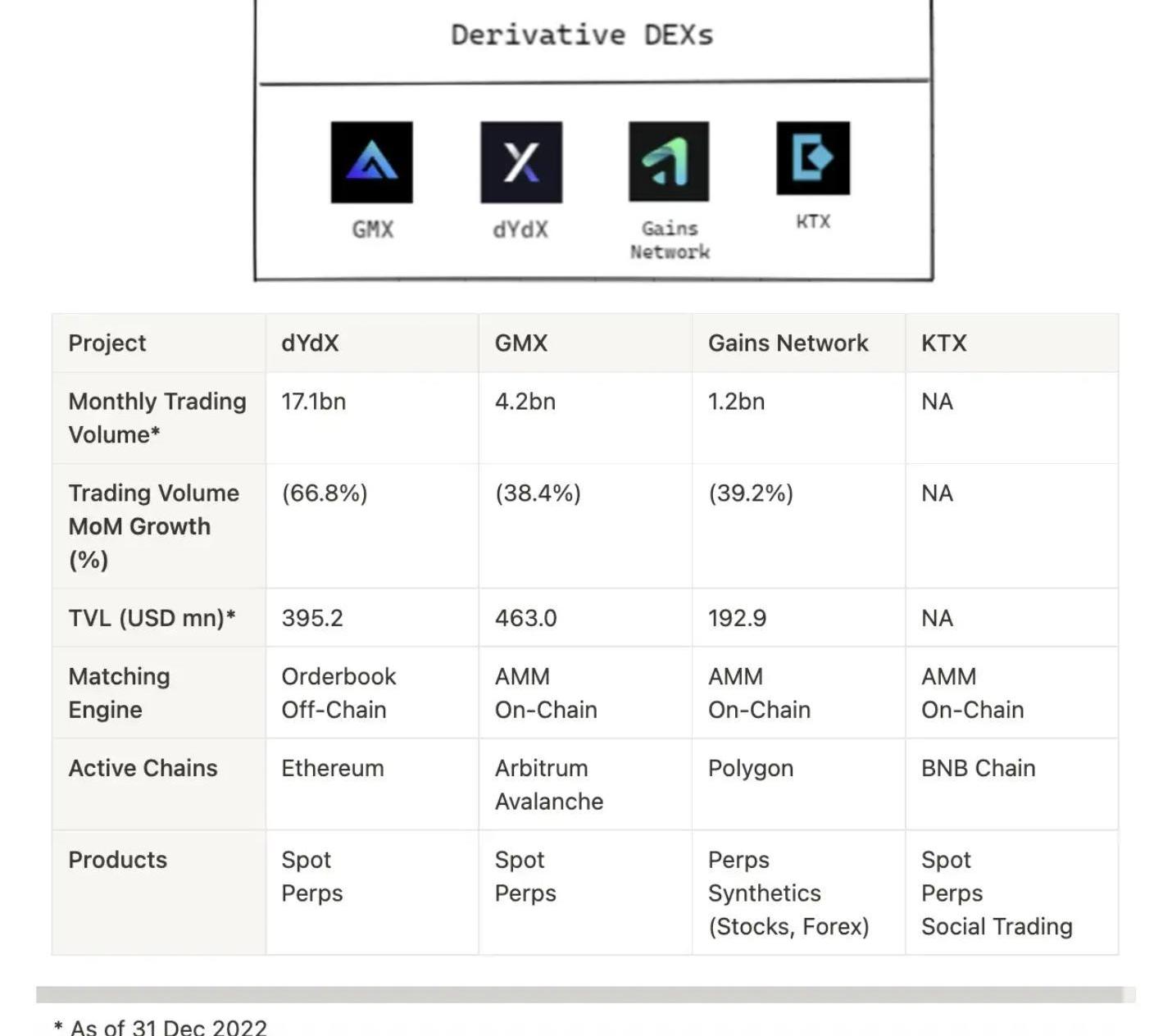

虽然大多数链上交易量仍发生在Uniswap等现货DEX上,但链上衍生协议的交易量和TVL也在增加。

?要点速览

衍生品DEX正在实施的创新功能包括:在dYdX上的交叉保证金,混合或100%稳定币AMM池,KTX上的社交交易。

dYdX上的交叉保证金允许交易者开立多个头寸,这些头寸使用相同的抵押品。衍生的DEX利用两种AMM设计:1)混合型(稳定币+资产)

2)100%的稳定币。

KTX采用混合AMM设计,并计划利用社交交易来平衡平台上的OI偏差。去中心化的期权协议以点对点的模式运作。在“点对点”模式中,流动性的管理方式与现货类似。流动性提供者将资产存入一个池子,然后交易者可以在该池子中买入期权。期权的整合仍然有限,衍生品DEX和期权协议之间最可能出现的期权整合是进行资产价格对冲。“必要性是发明之母”。链上将会有更多DeFi的采用与更多的交易,协议将更有可能能够共同协作。

Sui宣布其主网将于今年Q2推出,暂无正式的空投计划:金色财经报道,Layer 1区块链Sui宣布其主网将于今年Q2推出,并开启名为Wave to Mainnet的系列活动和内容,旨在进一步向社区介绍Sui协议。目前没有正式的空投计划。[2023/3/22 13:18:35]

在传统金融中,衍生品是金融资产,其价格来源于基础资产(股票/债券/商品)。

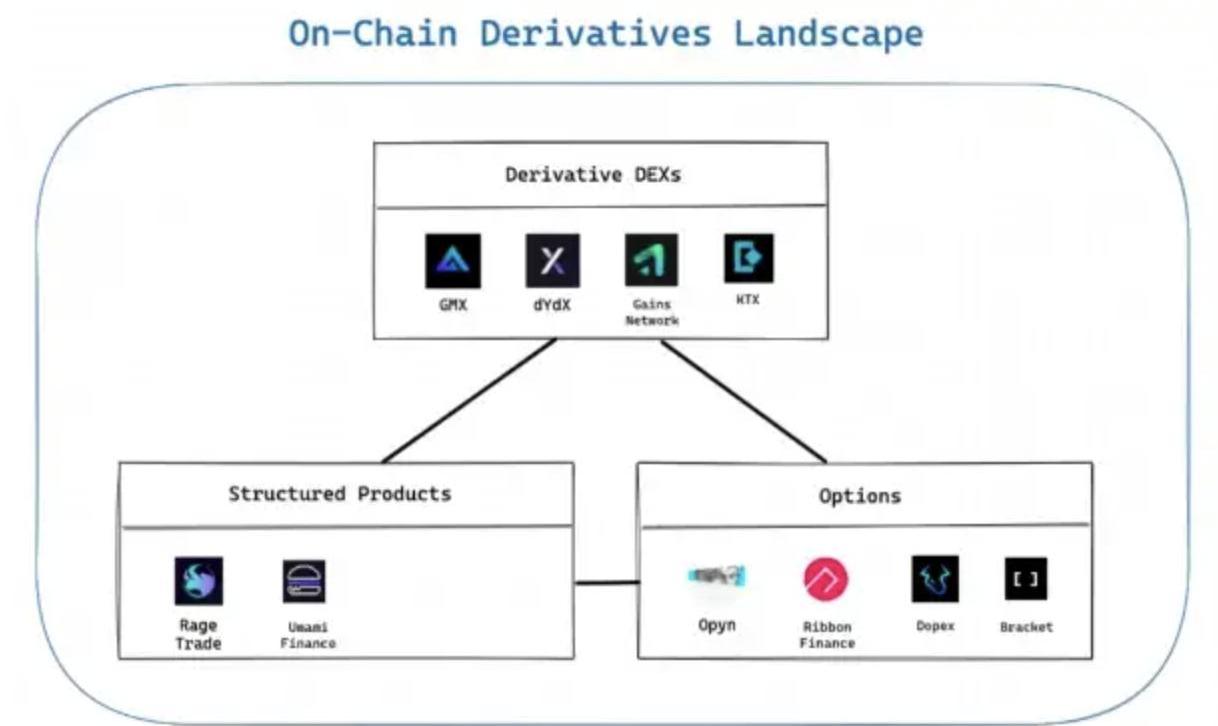

衍生品DEX

本文将重点关注DEX为用户提供的一些有趣功能上。

存入合同地址的资金只会用作原本的目的

衍生品DEX在2022年12月经历了交易量的下滑。然而,行业内发生的创新使人们保持乐观。

交叉保证金?

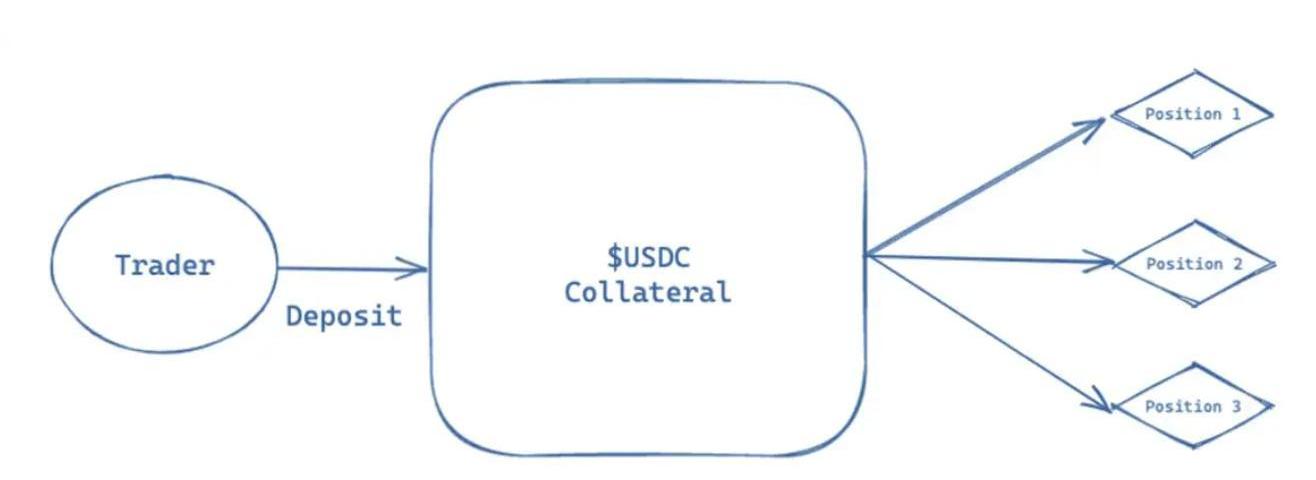

在众多DEX中,交叉保证金是由dYdX在开仓时专门使用的。与逐仓保证金相比,交叉保证金允许交易者开立共享相同抵押品的多个头寸。

交叉保证金图解

整个账户的保证金要求是每个头寸的保证金要求之和。

单一头寸的保证金计算如下:

初始保证金要求=ABS(SxPxI)

维持保证金要求=ABS(SxPxM)。

备注:S是位置的大小,P是预言机的价格,I是初始保证金要求,M是维持保证金要求。

哈萨克斯坦关闭非法加密货币交易所ABS Change:金色财经报道,根据该国金融监督局(FMA)分享的最新消息,ABS Change是哈萨克斯坦非法交易加密货币的平台,已被确认并关闭。三名哈萨克斯坦公民被指控经营该交易所,该交易所自2021年以来一直在无证经营。在对该国首都的突击搜查中,执法人员缴获了342,000美元和700万坚戈(约合16,000美元)现金。

根据声明,该实体还在Binance的两个钱包中拥有23,000美元的加密资产,这些钱包暂时受到限制。此外,ABS Change通过Binance转移了总计3400万美元。该机构强调其业务发生在阿斯塔纳国际金融中心(AIFC)之外。只有位于金融中心的交易所才被允许在中亚国家提供加密货币交易服务。[2023/3/12 12:57:32]

因此,有了交叉保证金的概念,计算一个账户的保证金只需计算所有头寸的总和。

总初始保证金要求=Σ(ABS(SxPxI))

总的维护保证金需求=Σ(ABS(SxPxM))。

尽管交叉保证金更灵活,但对于喜欢逐仓保证金的交易者来说,它略显麻烦。在dYdX上,逐仓保证金只能通过创建独立账户(使用新的钱包地址)来实现。

AMM?

dYdX运营一个链外订单簿撮合引擎,而GMX、GainsNetwork和KTX这样的协议使用AMM来促进订单的执行。

衍生品DEX利用两种AMM设计:

1)混合型(稳定币+资产)

2)100%稳定币。

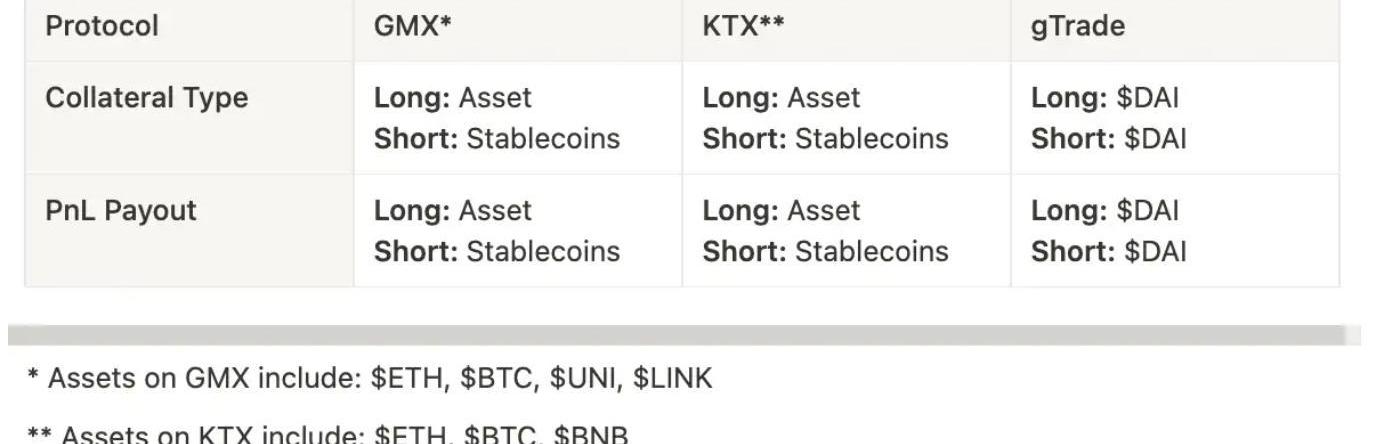

GMX和KTX利用一个混合的,即“50%稳定币+50%蓝筹资产”的多资产池来促进交易。KTX目前在BNBChainTestnet上,读者可以在这里试用该协议。

资料来源:KTX

另一方面,GainsNetwork利用100%的DAI金库来促进交易。

以太坊客户端Akula开发人员将不再维护或运行该项目:金色财经报道,以太坊客户端项目Akula开发人员宣布将不再维护或运行该项目,因为他们无法与新宣布的具有类似功能且由知名加密风险投资公司 Paradigm 运营的竞争对手项目Reth竞争。但Akula代码仍然可用,因为它是开源的。

据悉,Akula 是一个用 Rust 编写的高性能以太坊客户端。以太坊客户端是允许节点读取网络上的块并与智能合约交互的软件应用程序。以太坊核心开发人员 Artem Vorotnikov 于 2021 年开始与一小群开发人员将该项目构建为开源客户端实现。(the block)[2022/11/24 8:05:15]

在GainsNetwork上,无论是哪种交易对,都使用DAI抵押品进行交易。杠杆是合成的,由DAI金库、GNS/DAI流动性和GNS代币支持。DAI从金库中取出,以支付交易者的PNL或从其PNL为负的交易中获得DAI。

在下面的表格中,列出了两种设计之间的一些主要区别:

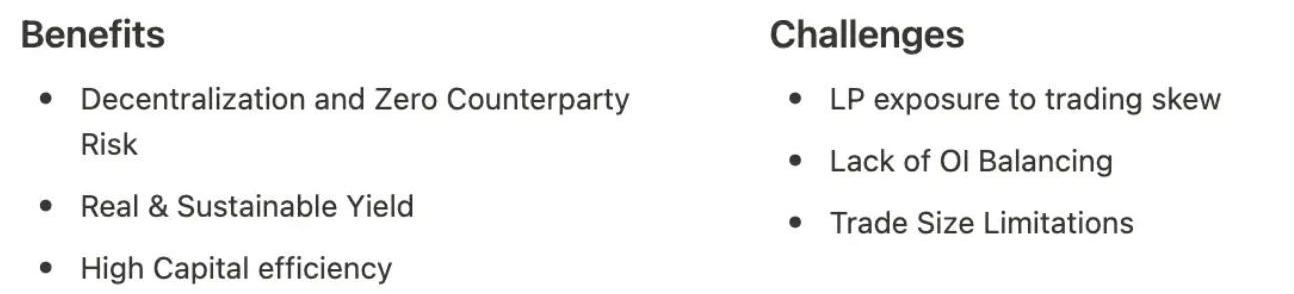

GMX和KTX将为用户提供高达50倍的交易资产的杠杆。通过使用混合设计,像MMX和KTX这样的协议受限于池中每个单独资产的数量。关于这两种AMM设计的好处和挑战,总结如下:

?社交交易

GMX和KTX的LP面临着基础资产价格波动的挑战。一些协议,如RageTrade和UmamiFinance,已经着手解决这一挑战。然而,很少有AMM衍生品协议试图缓解平衡OI方面的挑战。

迅雷旗下非同数艺平台首次推出黑胶唱片音频数字藏品:金色财经消息,2022年6月8号是第14个世界海洋日,迅雷数字藏品平台非同数艺联合广西科学院、深圳市海洋学会和YOUME OCEAN共同推出黑胶唱片的音频数字藏品,助力以“携手共建你和我的海洋”为主题的青少年海洋知识科普与海洋保护公益项目。藏品将于6月8日上午11时准时推出,每款藏品限量出售6080份。藏品均基于迅雷链技术铸造生成,具有唯一、不可篡改、不可分割等特性。[2022/6/6 4:05:40]

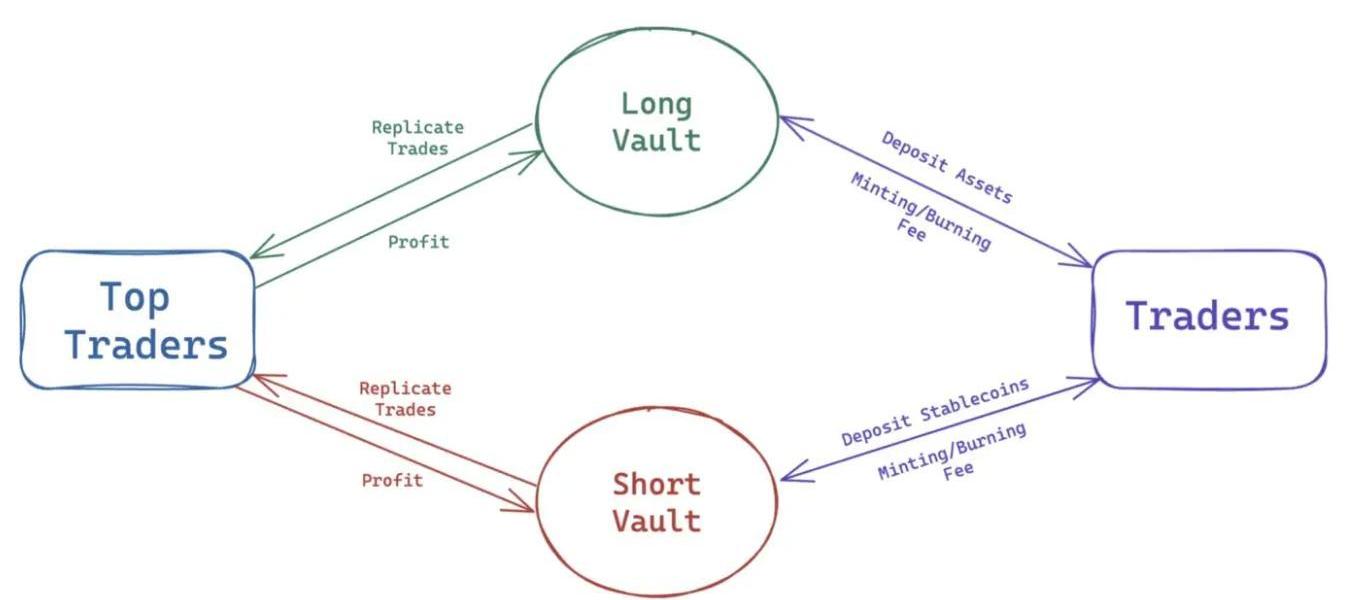

KTX的目标是通过社交交易建立一个内部OI平衡机制。

资料来源:KTX

KTX社交交易逻辑图解

这个功能还没有发布,但社交交易的逻辑可以分解为以下几点:

1.根据总交易量、总PnL(%)和PnL(美元),从KTX的交易竞赛中选出顶级交易员。这些交易者将被划分为空头和多头交易者。

2.交易者可以通过将资产/稳定币存入多头/空头金库并铸造收据代币来参与社交交易。

3.社交交易金库的交易规模将有限制。

4.金库收据的造币/销毁费用也将根据KTX当前的OI进行调整。例如,如果有更多的交易偏向于多头,那么交易者向多头金库存款的费用就会更高,为协议上的OI创造一个自然平衡机制。

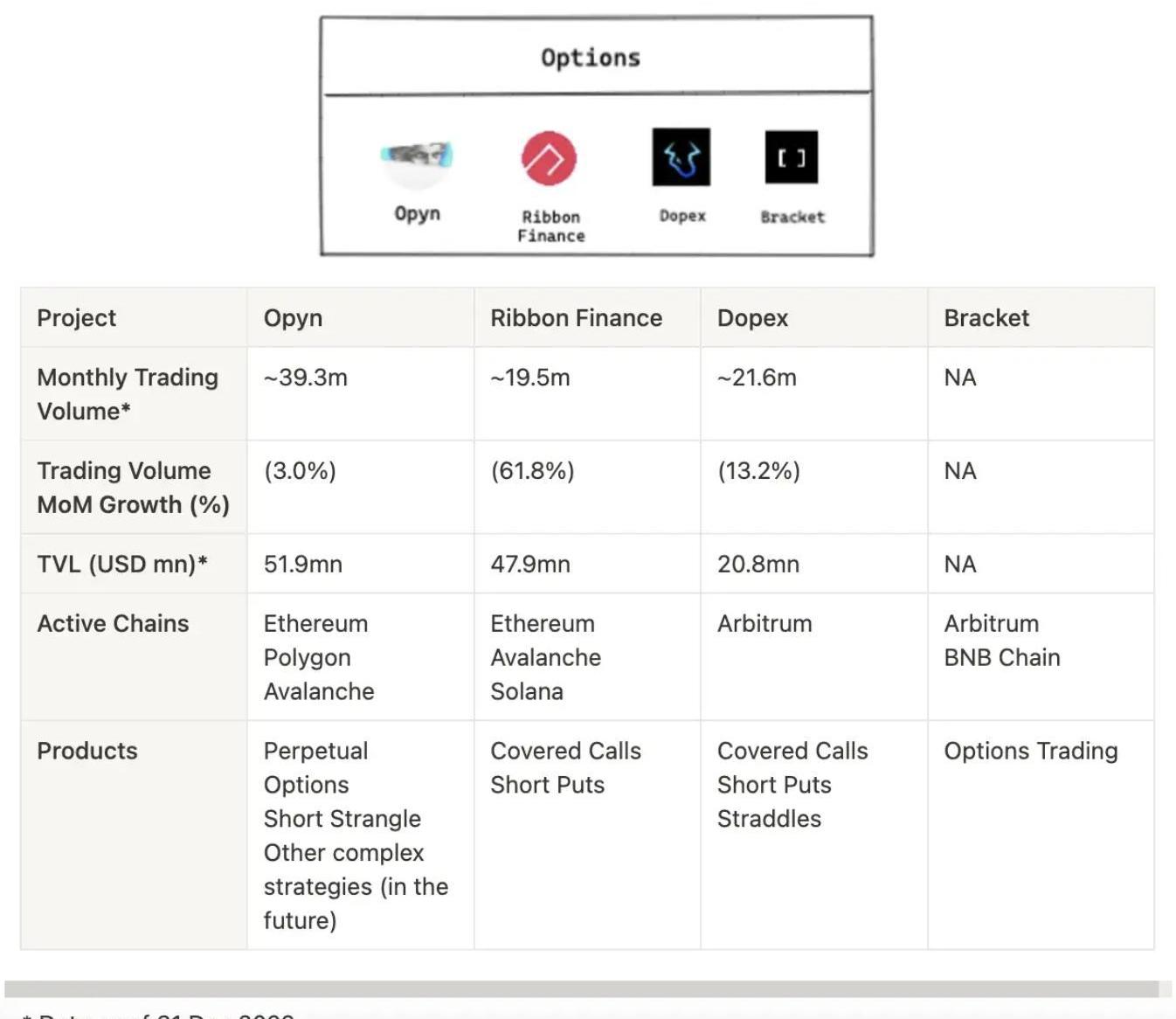

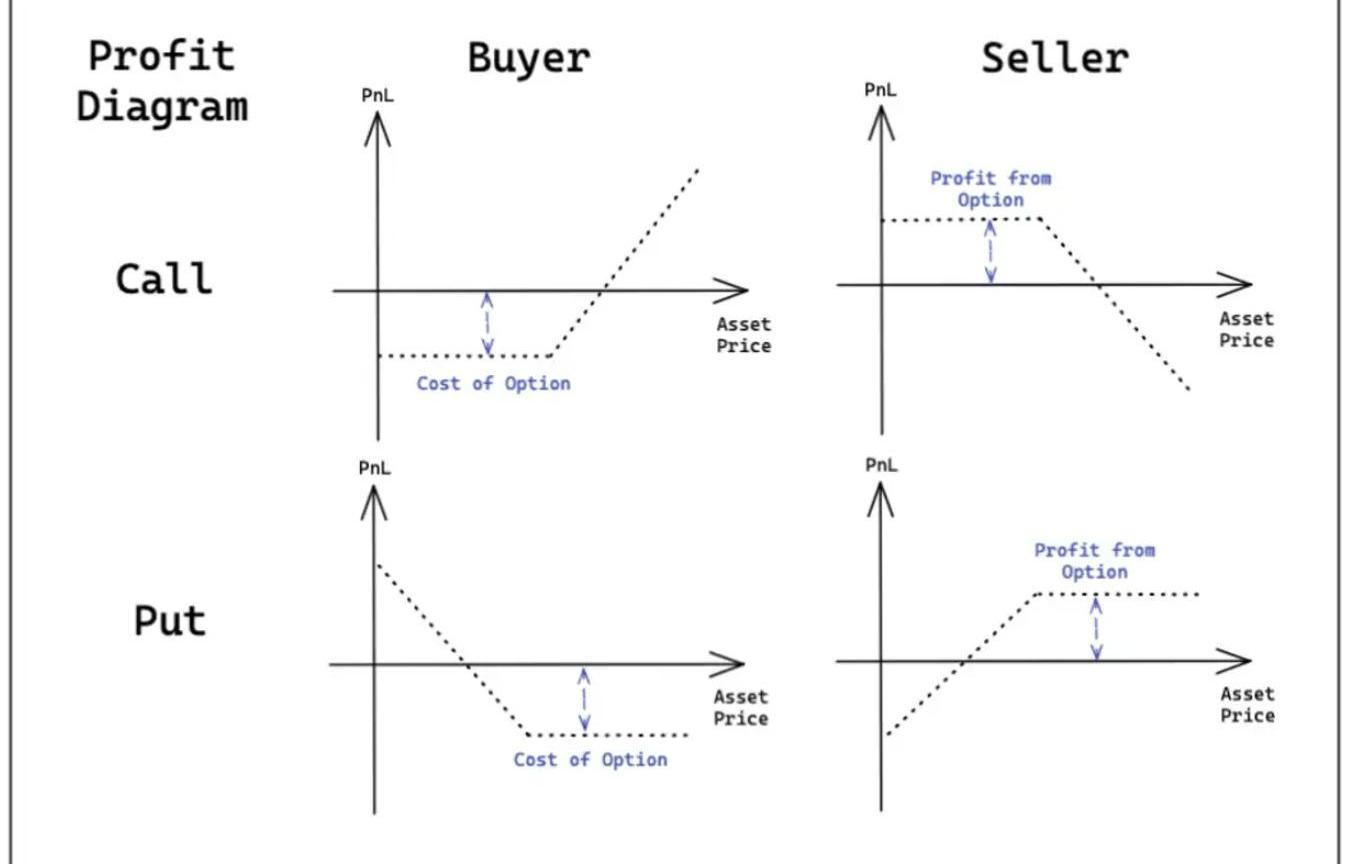

期权

饿了么已上线数字藏品专区:金色财经消息,据饿了么官方 APP 显示,饿了么已上线数字藏品专区,进入后显示用户成为饿了么元宇宙数字美食珍藏家,数字美食是饿了么发布的数字藏品。饿了么数字美食藏品主打“美味中国”和“美味时令”两个系列,搭建“美味珍藏馆”,集中展示用户获得的典藏菜品、菜系历史、节气美食等文化赏鉴内容。未来,消费者可在APP端以拍照识别、下单外卖、好友互助等形式打卡收集更多地域经典菜品的数字图鉴,获得免费抢兑限量款典藏菜品的机会。[2022/4/30 2:42:08]

期权是给予其买方以特定价格买入/卖出相关资产权利的合同。

看涨期权为期权的买方提供了以某种价格购买资产的权利,看跌期权为期权的买方提供了以某种价格出售资产的权利。在中心化交易所,期权是以点对点的模式进行。期权由拥有相关资产抵押物的人出售,然后,期权买方可以购买这个期权并向期权卖方支付溢价。

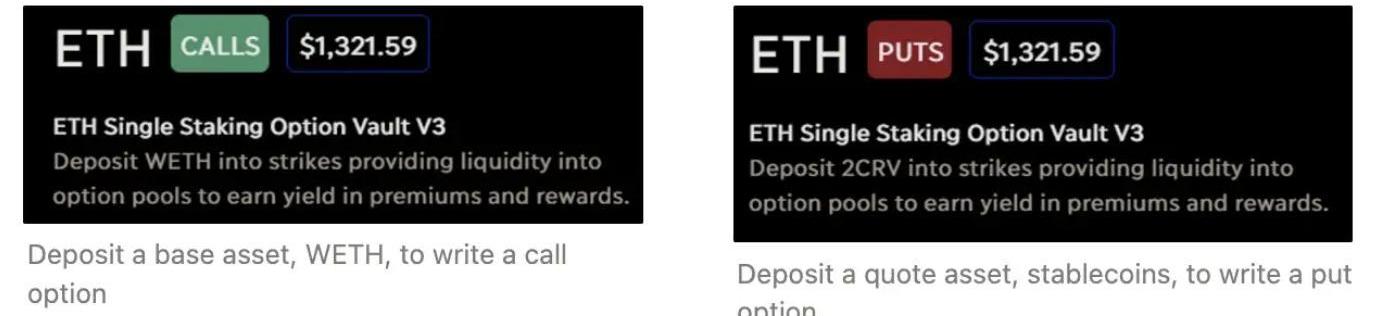

对于去中心化的期权协议,期权是以点对池的模式进行的。在点对池模式中,流动性的管理方式与现货AMM类似。流动性提供者将资产存入一个池子,然后交易者可以从这个池子里购买期权。

下图显示了一个点对池模式的简化例子:

期权卖方可以通过提供:(1)基础资产($ETH/$DPX)和(2)报价资产($USDC/$2CRV)的流动性来分别写入看涨和看跌期权,从而被动地获得收益。这些抵押资产被存入一个合同,该合同以固定的行权价向买方出售看涨期权,在纪元(周/月)结束时到期。

以Dopex为例,点对池模式内存在不同的期权时间范围(每周/每月/每季度),但也带来资本效率低下和流动性分散的天然挑战。

?围绕DEX期权协议的积木机制?

期权的用途非常广泛,任何金融收益都可以通过使用看跌期权和看涨期权来创造。然而,期权的整合仍然有限,衍生品DEX和期权协议之间最可能的整合是用于资产价格对冲。

资产价格对冲

由于像GMX和KTX这样的协议经营着混合的多资产池,LP面临着大幅度的基础资产价格波动,这些波动可以用期权来对冲。

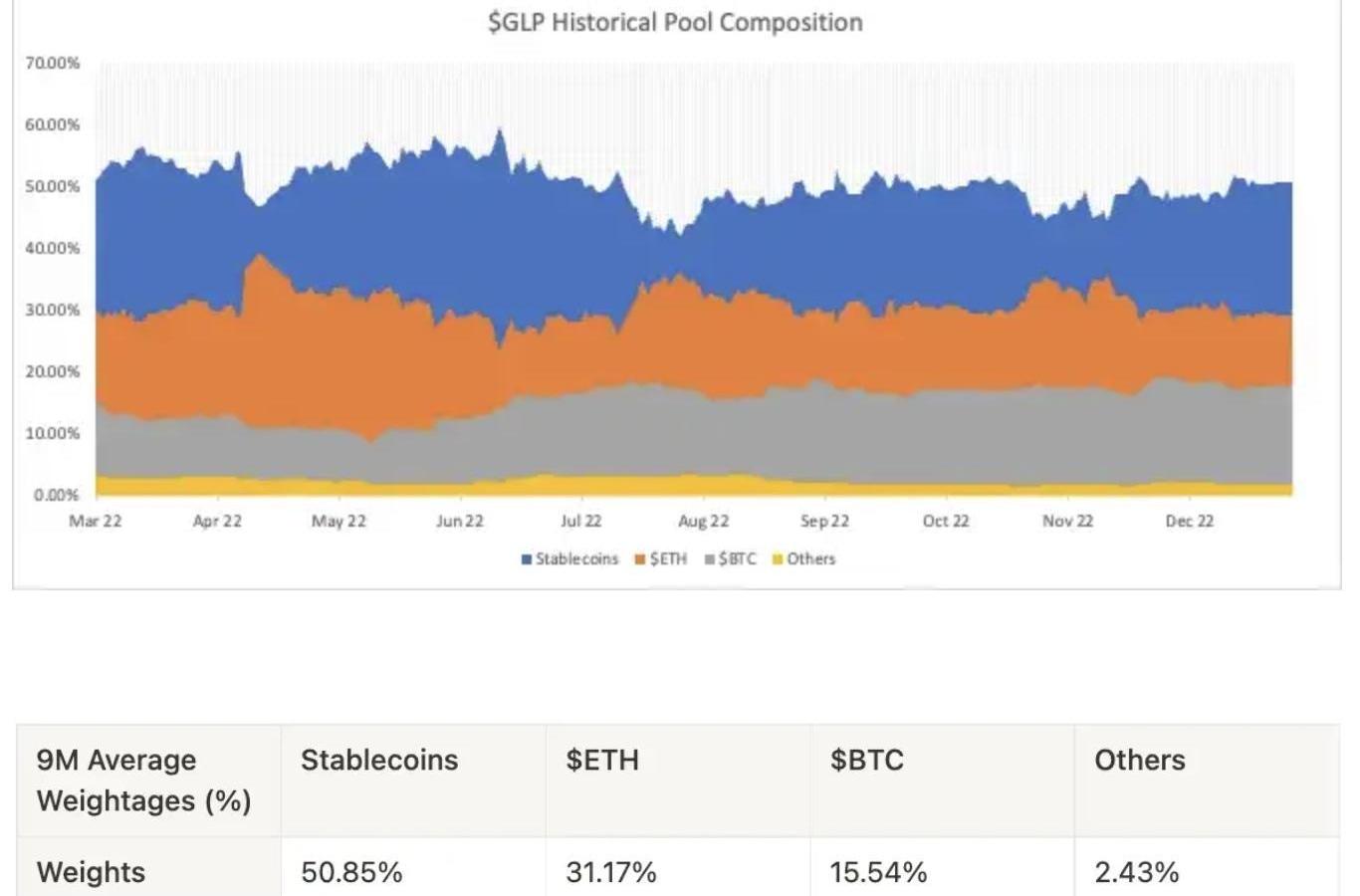

例如,通过在GMX/KTX上提供流动性,LP会收到叫作$GLP/$KLP的收款代币。$GLP的功能类似于ETF,其价格基于基础资产(主要是$BTC和$ETH),包括GMX上交易活动产生的费用。如下图所示,$GLP的价格受到$ETH和$BTC价格下跌的不利影响。然而,由于GLP池由大约50%的稳定币组成,$GLP的价格经历了36%的下降,而$ETH和$BTC的价格则为65%。

在这种情况下,期权可以用于风险管理。如上所述,购买看涨/看跌期权使买方拥有以某种价格购买/出售标的资产的权利。由于LP想要减少损失,自然会购买看跌期权。

Arbitrum或BNBChain上的Bracket协议正在为DeFi参与者提供这种服务。

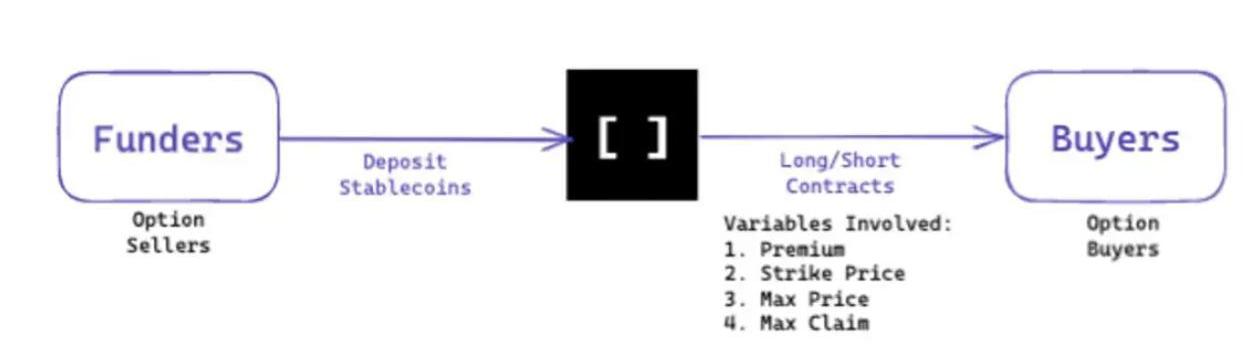

Bracket以点对池子的模式运作,如下图所示:

出资者将存入稳定币抵押品,并向买方提出“报价”。这些“报价”包括基于购买时市场现货价格的价外多头/空头合约。

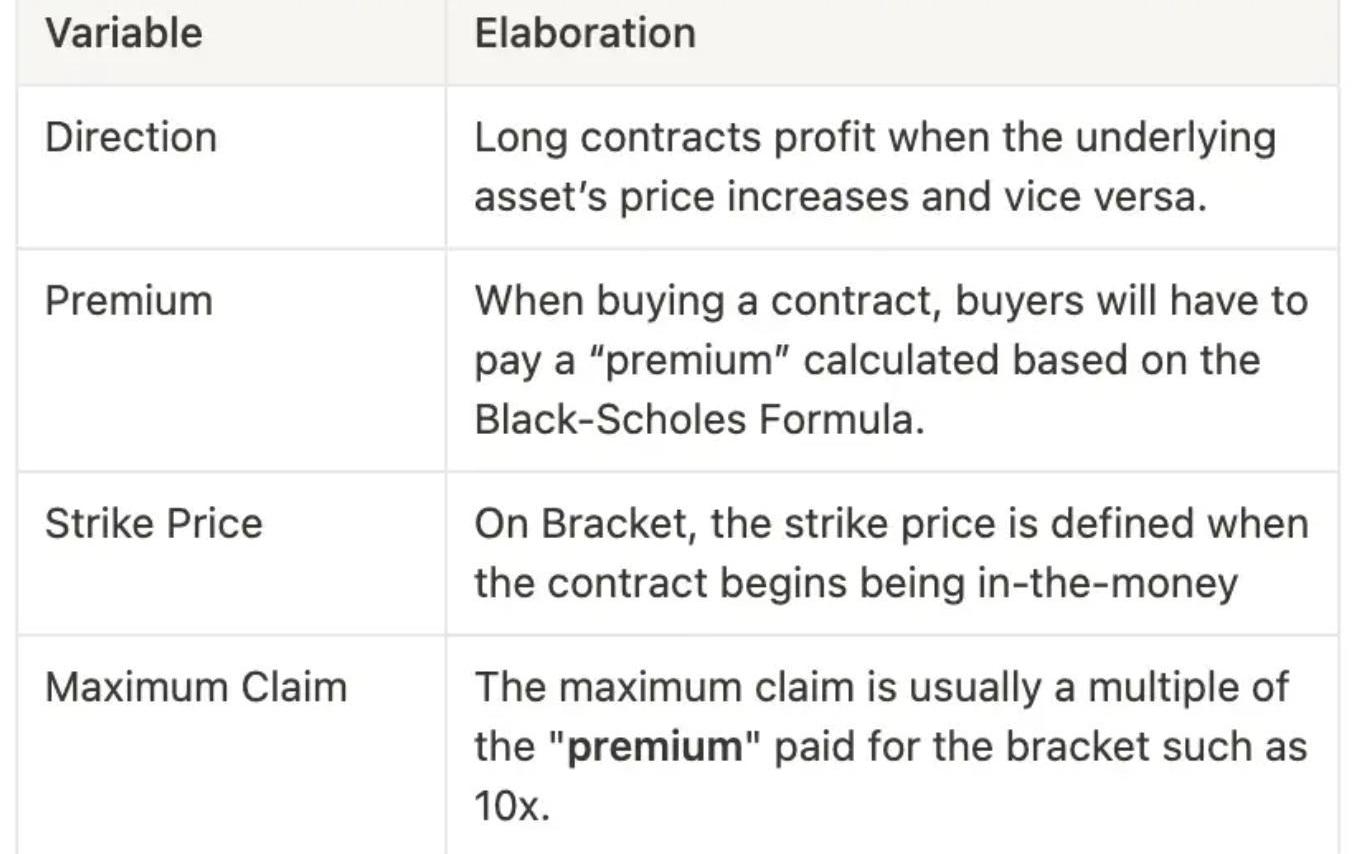

购买合同时有几个变量需要考虑:

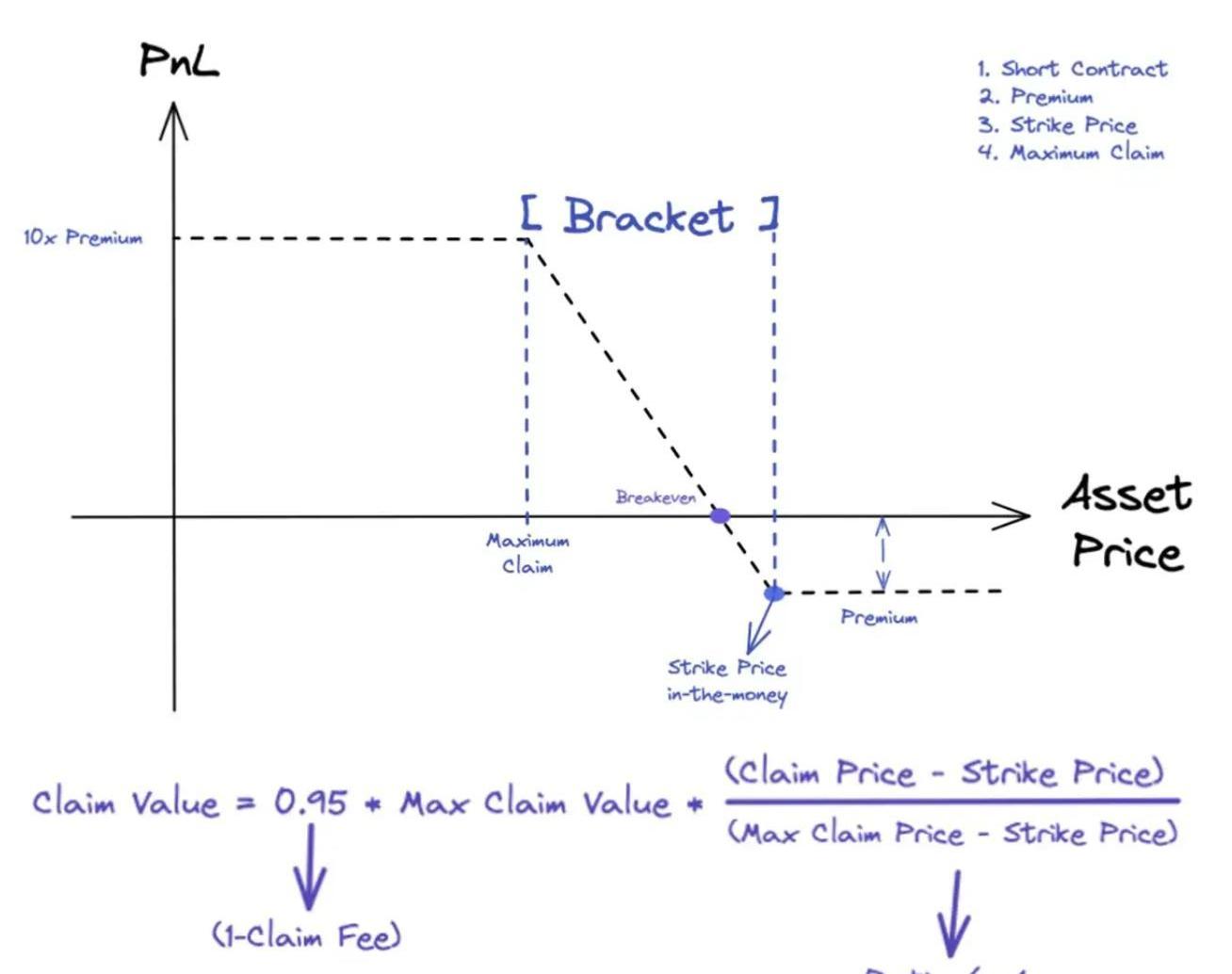

空头合约的买方利润情况如图所示:

在购买期权时,买方会收到一个与每个Bracket合同唯一相关的ERC-721NFT。这个NFT跟踪合同的所有权,并使合同可以交易,从而创造潜在的二级市场。

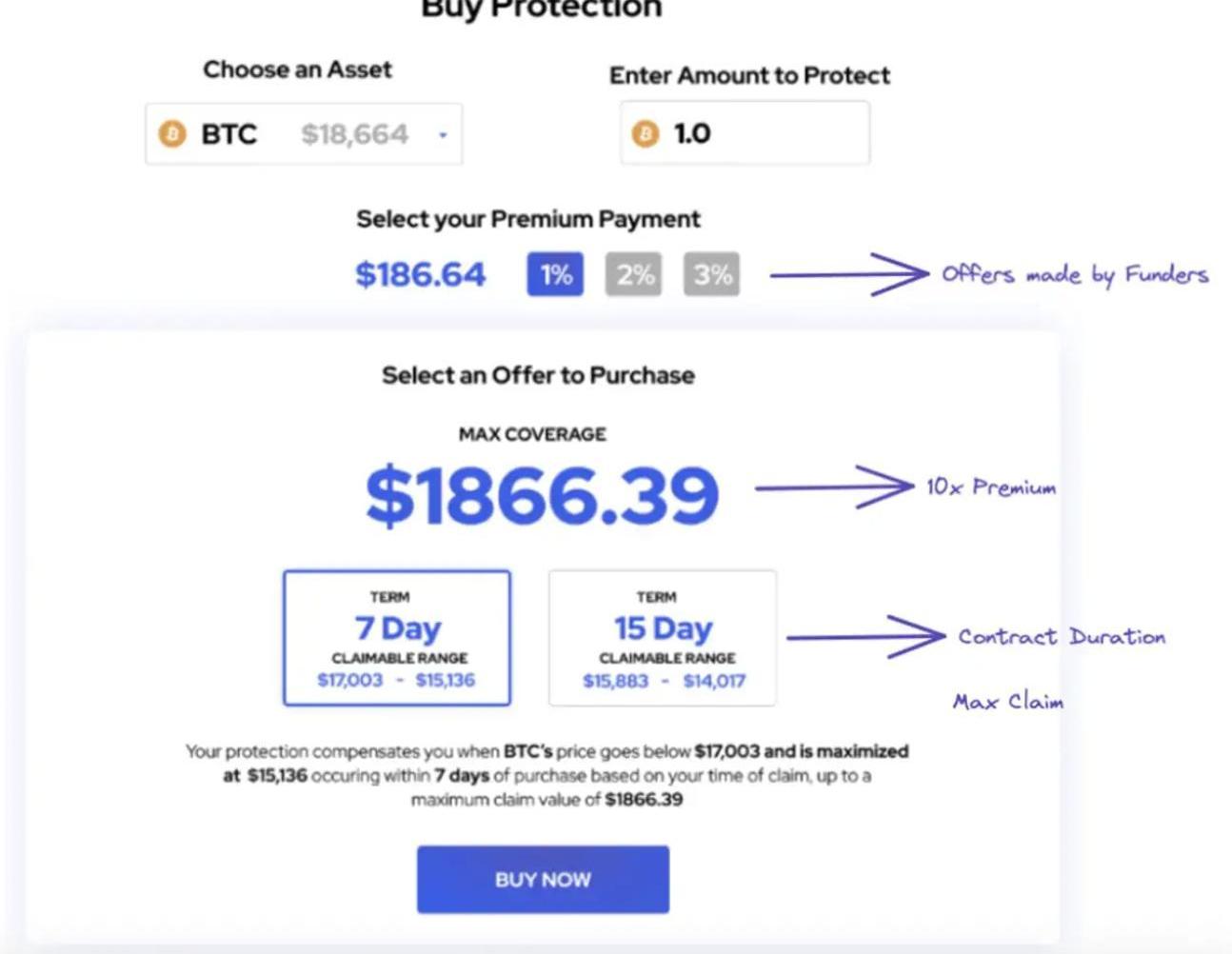

上述几点被打包成一键式体验。Bracket能够通过小工具与其他协议整合,提供无缝的“降价保护”。

来源:BracketLabs

GMX和KTX的LP可以用$ETH和$BTC的相应权重购买降价保护。

?挑战

Bracket可能面临的挑战之一是期权的自动定价。期权定价非常复杂,与现货DEX使用的更简单的“恒定产品公式”相比,涉及更多的变量(到期时间、执行价格、隐含波动率、无风险利率)。

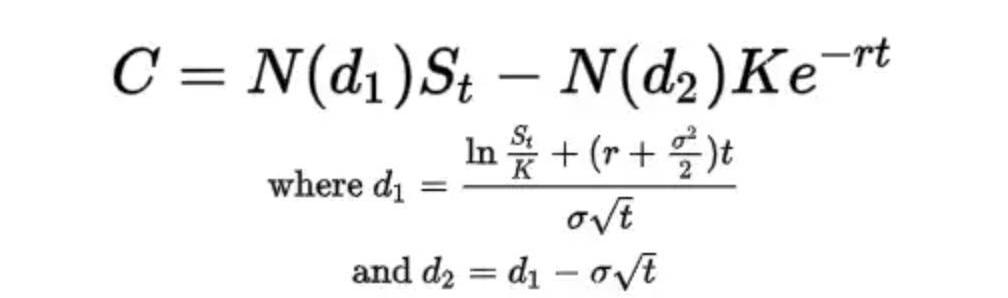

大多数点对池期权协议利用布莱克·舒尔斯模型在链上为期权溢价定价,并确保价格以自动和及时的方式更新。

布莱克·舒尔斯模型

这种操作很麻烦,因为:

1)模型的输入值难以确定

2)输入通常来自于链外,需要持续的预言机更新。实际价格变化和预言机更新之间的延迟有可能使机器人从滞后的期权重新定价中获利。正如我们从Mango/GMX漏洞中看到的那样,预言机也是DeFi中最被频繁的攻击载体之一。

3)通用的区块链不太可能提供能准确和完全在链上更新价格所需的吞吐量。传统的做市商使用定制的硬件来更新。在每一个点位价格变化时更新1000个期权价格。

小结

必要性是发明之母。

链上将会有更多DeFi的采用与更多的交易,协议将更有可能能够共同协作。以DEX为基础层,其他协议可以像乐高积木一样迭加在上面。

一些可能值得探索的潜在想法包括:

使用涵盖期权增加收益对于像GMX和KTX一样的协议,LP代币根据池子中的基础代币以及计费会产生隐含价格。在不同情况下,有可能在LP代币上写入涵盖期权,来提升收益与利润效率。

但可能面临期权定价方面的问题。

抵押化的债务仓位+铸造稳定币LP代币/份额本身就有价值,因为它们代表了池中的一定份额。银行可以接受股票/债券作为贷款抵押,同样借贷协议也会考虑将LP份额视为抵押。

可能面临的问题:

DEX的倒闭。LP份额价格下跌时,对借贷协议的清算会导致DEXTVL的崩溃。

LP份额可能会被锁定,当锁定发生时候无法立即进行清算。但可能的解决方案是使用半同质化代币。

投资组合管理是很难的。 在1926年以来交易的26,000只股票中,只有1,000只股票占了过去100年以来股票的所有利润。而只有86只股票贡献了这些收益的一半。个人选股者很难获胜。即使是最好的投资组合经理,也有80%的时间跑输市场.

1900/1/1 0:00:00以太坊上海升级即将到来,ETH质押解锁箭在弦上。用户通过LSD协议质押的ETH,也将随即解锁提取。以Lido为例,LSD以太坊质押提款主要面临几个问题:恶意用户重复发送提款请求,并重复取消请求.

1900/1/1 0:00:00当前以太坊生态系统中最大挑战之一是隐私。默认情况下,进入公共区块链的任何内容都是公开的,这不仅意味着资产和交易活动,还意味着ENS域名、POAP、NFT和灵魂绑定代币等.

1900/1/1 0:00:002023年1月 数据源:NFT真实交易分析面板 前言 NFT作为一个2017年才出现的概念,在2018年至2020年一直处于生态发展的酝酿期,在2021年初开始迎来真正的爆发,一系列如CryptoPunk,TheSandbox.

1900/1/1 0:00:001.当波动性恢复时,DeFi期权将爆炸性地流行起来原因:Robinhood在2021年从费用中获得了3.63亿美元的净收入。为了实现DeFi期权,UI/UX需要改进并变得对移动设备友好.

1900/1/1 0:00:00DEX战争正在升温,每个协议都在争夺流动性和费用。每个竞争者都提供自己独特的价值支柱,并在引擎盖下封装了严肃的技术。让我们品尝一下这些美味佳肴,看看谁的食谱造就了最佳的DeFi体验。 在深入之前,需要指出的是:没有一个完美的交易场所.

1900/1/1 0:00:00