本文将探讨最近针对Kraken质押服务的指控,评估该事件对加密领域的长短期影响。网络费用是指使用特定区块链所花费的费用总和,它可以一定程度的显示使用比特币和以太坊的消费意愿和需求。

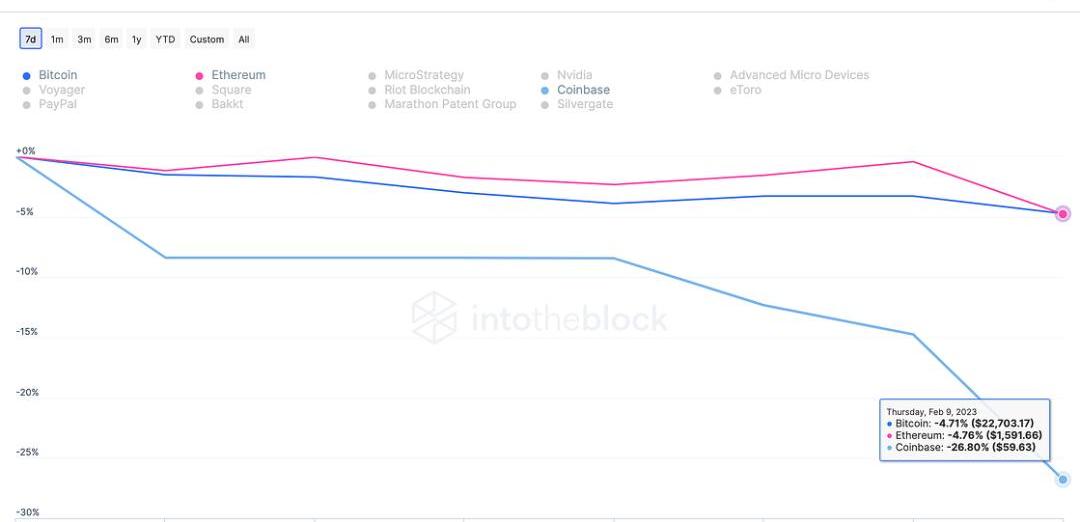

比特币费用达到自去年11月以来的最高水平,比特币链上的NFT推动了一定的需求。以太坊费用达到2022年6月以来的最高水平,Uniswap活动攀升。近期,比特币和以太坊连续两周都有比较温和的交易所流出。美国证券交易委员会针对的加密货币质押在Kraken被收取3000万美元费用,并被迫停止质押服务的消息传出以后,加密货币市场经历了2023年的首次大幅调整。虽然到目前为止,美国证券交易委员会的这项动议似乎是只针对Kraken,但市场似乎并不看好这件事情对coinbase的影响。

NFT安全公司Tokenproof完成500万美元融资,Penny Jar领投:8月30日消息,NFT安全公司Tokenproof完成500万美元融资,Penny Jar领投,参投方包括Corazon Capital、6th Man Ventures、Canonical Crypto,个人投资者包括Sebastien Borget、Mark Cuban、Keith Grossman和Patricio Worthalter。Tokenproof通过身份验证机制证明用户持有某个NFT,从而通过热钱包获得某些NFT相关权益,但NFT被存储在冷钱包中。(CoinDesk)[2022/8/30 12:58:12]

Optimism呼吁盗取2000万枚OP代币的黑客返还资金:6月9日消息,Optimism社区今日发文呼吁盗取2000万枚OP代币的黑客返还资金,称漏洞利用者有一周的时间考虑成为白帽黑客,否则将百分百承诺会追回所有资金,追踪漏洞利用者,并对他们进行人肉检测以及将其移交给相应的司法系统。目前Optimism团队已经开始调查潜在的线索,在某些情况下没有通知各自的执法机构。

此前消息,Optimism分配给Wintermute的2000万枚OP被盗,目前攻击者已出售100万枚[2022/6/9 4:12:28]

质押是证券吗?在美国证券委员会看来,质押服务可能就像机构借贷计划。

观点:Tether会计师添加新会计语言,暗示Stablecoin未来前景的不确定性:5月22日消息,Tether会计师MHA Cayman添加持续经营等新会计语言,表明Tether资产的估值及其可能面临的交易对风险都存在重大不确定性。截至3月31日,Tether持有其830亿美元资产中的47%是流动性可能较低的工具,包括商业票据和存款证、货币市场基金、担保贷款、公司债券等。据悉,Tether没有披露其储备金的详细信息,也没有披露其保管人或交易对手。

Tether首席技术官Paolo Ardoino 5月17日表示,揭露交易对手将等同于展示Stablecoin的秘密武器。随后表示Tether正在进行审计,并希望监管机构能够推动审计公司对加密货币更加友好。(NEW MONEY REVIEW)[2022/5/22 3:33:52]

美国证券交易委员会追查Genesis和BlockFi,是因为该机构将这些公司的借贷服务归类为证券,所以对其进行了罚款。证券的定义:如果一种资产的“合理预期利润来自他人的努力”,则视该种资产为证券。在借贷计划中,人们相信接受贷款的交易对手和发行平台会进行适当的尽职调查,预期收益来自原生资产本身及其基础技术和基础设施。即便有人会争辩,认为质押资产会因为不积极活动或恶意行为而受到惩罚,但这与证券的定义并不矛盾,因为盈利的预期在一定程度上确实来自管理质押的平台。那么将质押看作是证券的逻辑是否适用于所有质押?

迄今为止18个区块链上的NFT总销售额超过360亿美元:金色财经消息,CryptoSlam本周记录的统计数据显示,迄今为止NFT总销售额已经超过360亿美元。这些NFT来自18个区块链,包括以太坊、Ronin、Solana、Avalanche、Wax、Polygon和Flow等。

其中,基于以太坊的NFT销售额占比达75%以上,位居首位,其他跻身前十的区块链分别是Ronin(40亿美元)、Solana(22亿美元)、Flow(10亿美元)、Polygon(5.91亿美元)、Wax(4.3亿美元)、Avalanche(2.77亿美元)、Immutablex(9870万美元)、Palm(5050万美元)和Tezos(4040万美元)。这九个区块链的NFT销售额总计约占非以太坊NFT销售额的24.61%。(news.bitcoin)[2022/5/21 3:31:34]

并非所有的质押都是平等执行的,有的是根据人们选择如何质押加密货币而有不同级别的依赖关系。

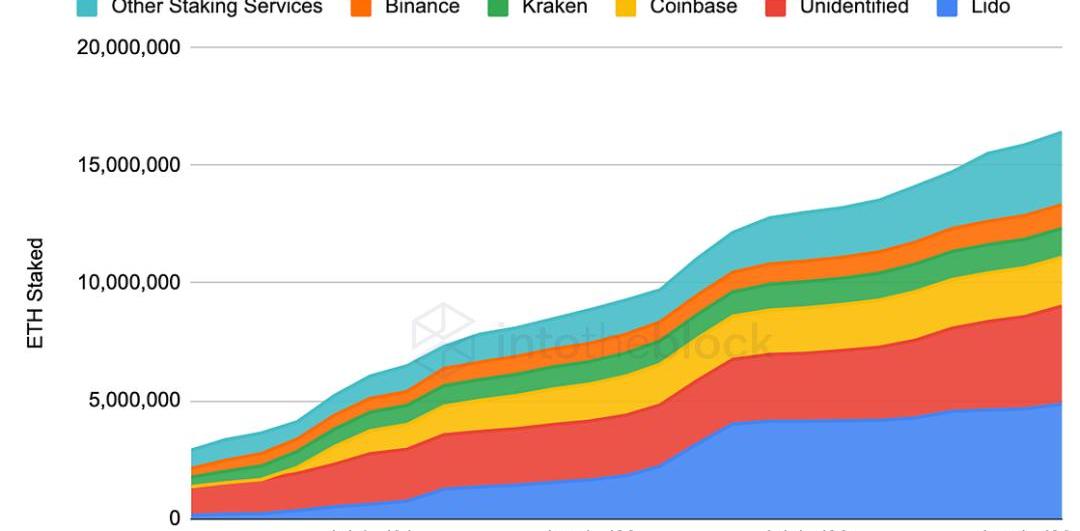

一种极端情况是自我保管质押。这种方式带来了更多的复杂性,但它不会期望从他人的努力中获利。大约四分之一的以太坊质押是以自我保管的方式完成的。然后是流动性质押衍生品平台,该平台会将质押的资产委托给多个实体。LIdo是其中的典型代表,它拥有30%的市场份额,并且依赖于30家机构进行验证,而RocketPool拥有2.4%的市场份额,这些份额分布在1947个独立验证者中。最后是中心化交易所,它们自己保管资产并建立自己的基础设施来验证权益证明链。这种方式约占以太坊总质押量的30%。前两类会被归为证券的风险要低得多,因为这些网络更加去中心化且不依赖单一实体来获取利润。

随着Kraken将停止其质押服务,它的替代方案很可能会受到关注。

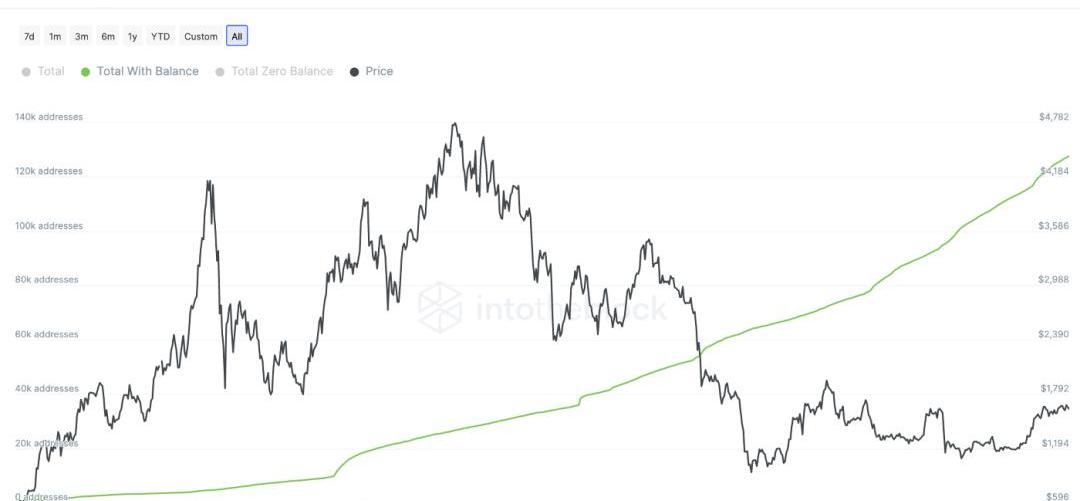

已经有超过120,000个地址持有了stETH,DeFi应用程序的流动性约为20亿美元。人们可能开始取消退出上海分叉的质押队列,一些资金可能会通过Lido和RocketPool等平台重新被质押,尤其是在中心化质押服务存在监管不确定性的情况下。结论

美国证券委员会应该还会对加密货币领域的公司采取某些措施。虽然像针对Kraken的行动可能会抑制美国的创新和采用,但它也可能会将机会转移到海外或者个人。尽管短期内这件事情会给加密货币领域带来不确定性,但从长远来看,它有可能会带来更加去中心化的网络。

Blur前两天直接向OS宣战,传达了两点:建议项目方可以屏蔽掉OS以获得更高权益;同时也欢迎OS和解,解开封锁,大家共赢.

1900/1/1 0:00:00以太坊Layer2发展迅猛,Optimism与Arbitrum的处理交易量甚至超过了以太坊主网,而以太坊网络则自10月以来已下降了约33%.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月13日 一、?今日要闻 纽约州金融服务部命令Paxos停止发行BUSD,将继续允许赎回据华尔街日报报道,纽约州金融服务部命令Paxos停止发行更多的稳定币BUSD,但将继续允许赎回.

1900/1/1 0:00:00我们都知道zkEVM是什么,但它是如何与以太坊基础层交互的呢?这是一个对初学者友好的zkEVM工作流程.

1900/1/1 0:00:00ChatGPT的火,已经从AI圈烧到了全球。自2022年11月推出后,这款强大的聊天机器人仅用60天月活过亿,被《财富》认为是划时代的产品,引微软、谷歌等巨头纷纷下场.

1900/1/1 0:00:00上一轮牛市期间,我由于贪婪损失了90%的净资产。一年半后,我的投资组合达到了历史最高。这里我分享加密投资者需要避免的五个陷阱。上轮牛市对我来说是最赚钱的,尽管我还没有赚到数百万,但这笔钱改变了我的生活.

1900/1/1 0:00:00