一、纷争缘起:反分叉的BUSL

吸血鬼攻击

2020年8月26日,Sushiswap在对Uniswap源代码进行copy的基础上,增设SUSHIToken以将协议治理权下放至社区用户。先导文曾论述,流动性提供者(LiquidityProvider,下文简称LP)是新建流动性资金池实现增长飞轮的核心角色,因此Sushiswap上线之初便剑指Uniswap,通过SUSHI的Tokenomics设计吸引Uniswap资金池的LPs,其核心逻辑便是赋予SUSHIHODLers更多权益以实现用户留存。

Sushiswap的三层攻击:

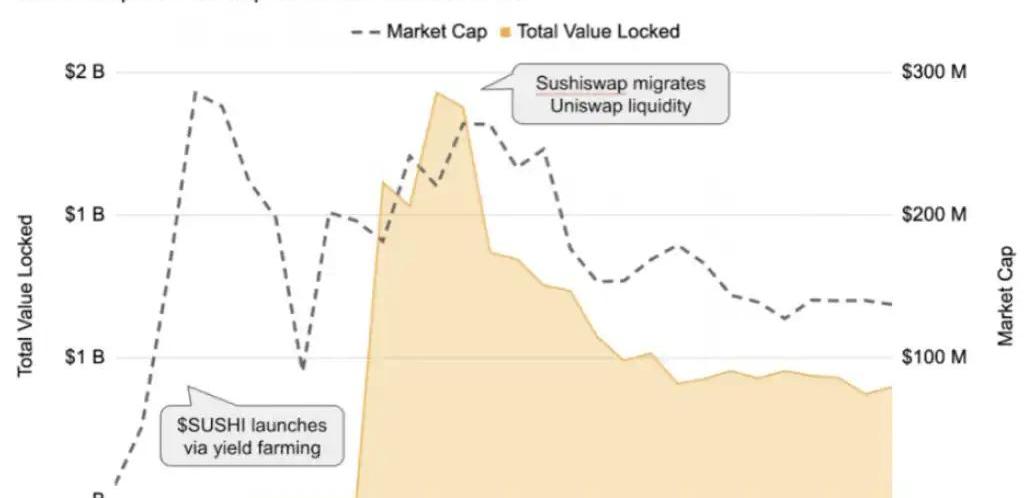

零成本套利-吸引用户:在Uniswap资金池提供流动性的LPs可以将其LPToken质押到Sushiswap合约中,以获得SUSHI代币,其套利成本几乎为零,因此SUSHI短时间内市值抬升至接近$300M,吸引了约$1.6B的LPToken。?

流动性迁移-转化用户:LPs可以将其在Uniswap上提供流动性的代币对提出,并迁移到Sushiswap上继续提供流动性,实现了将外部用户转化为自身协议的LPs,这使得Sushiswap的TVL一度超越Uniswap,逼近$2B。?

Token激励LP-留存用户:Sushiswap收取0.25%手续费供LPs分红,同时吸纳0.05%的资金激励SUSHI的持有者,使得用户在离开流动性池子后不仅仍然能够获得持续的协议收益,还能够获得项目的治理权,将转化来的用户留存成为协议的长期支持者。

被Bscscan标记为“NimbusPlatform Exploiter 2”的黑地址已将资金转至Tornado Cash:金色财经消息,据CertiK监测,被Bscscan标记为“NimbusPlatform Exploiter 2”的黑地址0x9D3B5…已将资金转至Tornado Cash。截至目前,NimbusPlatform攻击者已经转移278枚BNB(约9.1万美元)。[2023/3/17 13:09:48]

数据来源:DeFiPulse,Coinbase商业源代码许可证

尽管Uniswap通过发行治理TokenUNI并为其资金池提供流动性挖矿奖励,在2021年初(Jan1,2021)Uniswap凭借$26B的交易量重新坐稳头部DEX的宝座,但Sushiswap同样以$1.3B的交易量紧随其后。考虑到彼时DeFiSummer的加持,UniswapTVL的抬升不能排除存在大量资金入场Crypto的成分,其市场份额仍然被Sushiswap吃掉了很大一部分,一份分叉协议也至今(Feb,2023)仍以第四大的市场份额居于DEX前列。

因此,为了防范诸如此类的攻击影响协议的稳定性,Uniswap在V3上线前申请了商业源代码许可证,除了在GPL-2.0或更高许可下的?contracts/interfaces/?和?contracts/libraries/,以及在?MIT许可或暂无许可的文件外,UniswapV3的核心代码都在?BusinessSourceLicense1.1(BUSL-1.1)?许可下,该许可规定了「自更改日期,或根据本许可证,首次公开分发特定版本的许可作品四年后,任何人都可以享受ChangeLicense——GNUGeneralPublicLicensev2.0orlater,以及复制、修改、创建衍生作品、重新分发和非生产性使用许可作品的权利。简而言之,在BUSL-1.1许可证到期后(Apr1,2023),任何人都可以在任何链部署UniswapV3并获利。因此,这便是Uniswap治理风波的缘起,Uniswap迫切需要在BNBChain上部署协议以争取市场份额。

Ari Paul:在加密货币中几乎所有东西都是“蓝海”:金色财经消息,区块链投资公司Blocktower Capital创始人Ari Paul在社交媒体上称,我从来没有像现在这样雄心勃勃地想过我(以及任何长期建设的人)在加密行业可以取得的成就。在加密货币中,几乎所有东西都仍然是“蓝海”。这并不意味着它很容易。每个轴的模糊性和复杂性,我们必须在很少信息的情况下评估令人眼花缭乱的异常风险,一年前,你可能会说不可能与作为交易所的FTX或作为交易公司的Alameda竞争,或作为贷款人的Genesis,或作为零售平台的Blockfi,或作为基金经理的X,或作为稳定的Y领先协议。现实是:95%的竞争者从来就不可行。[2023/1/4 9:50:47]

二、跨链风波复盘

Uniswap治理流程

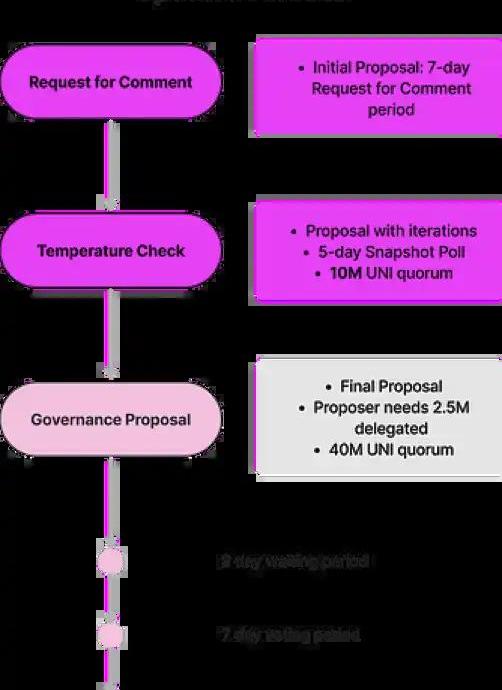

根据devinwalsh在2023年1月更新的?CommunityGovernanceProcessUpdate,目前Uniswap的治理流程为:

第1阶段:征求意见(RequestforComment,RFC)?

第2阶段:温度检查(TemperatureCheck)?

第3阶段:治理提案(GovernanceProposal)

根据?DeployUniswapv3(1/0.3/0.05/0.01)onBNBChain(Binance)?提案者ilia_0x的规划,本提案的进程如下:

安全团队:WAGMI ARMY项目Discord服务器已被入侵:金色财经消息,安全团队CertiK表示,WAGMI ARMY项目Discord服务器已被入侵。请社区用户不要点击、铸造或批准任何交易。[2022/9/26 7:21:30]

1.?DiscussiononGovernanceForum?/TwitterSpace?

2.?Uniswapv3+GovernanceBridgeDeploymentonBNBChainTestnet.TestsandSimulations.?

3.?TemperatureCheck?

4.?GovernanceProposal?

5.Uniswapv3DeploymenttoBNBChainmainnet?

6.SubgraphDeployment?

7.UniswapUIintegration*

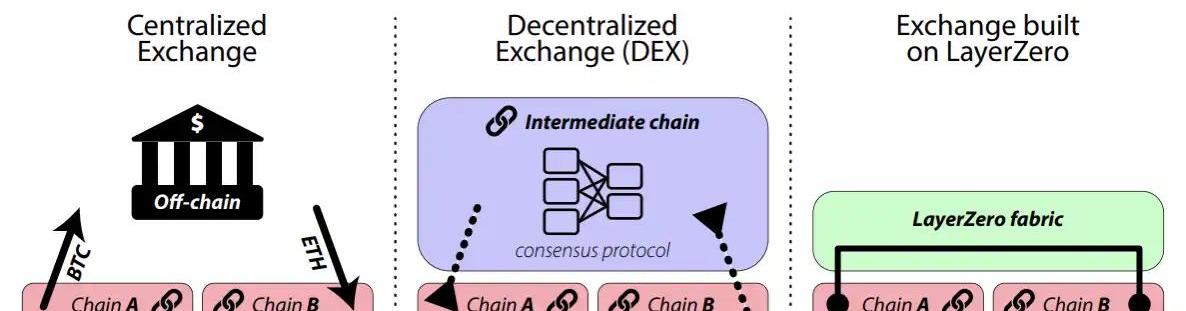

然而,当社区以20MUNI,80.28%的优势通过了?ShouldUniswapv3bedeployedtoBNBChain??的温度检查投票后,社区对于跨链工具的选择产生了分歧。与Sushiswap不同,Uniswap目前主要支持以太坊及其Layer2,因此将协议部署在BSC这样的Layer1需要通过社区选择跨链工具实现链间的信息传递、资产转移等功能,这场风波亦正是围绕着JumpCrypto、FoliusVentures支持的Wormhole和a16z和红杉投资的LayerZero展开。

跨链工具的比较分析

Wormhole是一份由19个中心化机构背书的验证节点组成的跨链数据传递协议,每个节点独立验证包括Solana等非EVM兼容的区块链网络上智能合约发出的跨链交易,并在通过2/3验证后,在目标链完成最终的交易。因此,Wormhole的安全设计本质上是基于人性的利益博弈构建,而非底层设计上的「代码即法律」:相比于串通2/3个验证节点作恶,这19个机构将更重视其品牌和声誉,因此联合作恶的情况少有发生。此外,22年的黑客攻击事件并非源于验证节点作恶,而且在攻击发生后,不仅Wormhole背后的JumpCrypto出资弥补了该3亿美元的损失,同时Wormhole还提供千万级的赏金激励白帽黑客的漏洞审查。?

俄罗斯央行行长:允许在国际结算中使用加密货币:金色财经消息,俄罗斯央行行长Elvira Nabiullina表示,加密货币可以被用于跨境或国际支付,但不是国内支付。根据Nabiullina的说法,只有在不“渗透”入俄罗斯国内金融体系的情况下,加密货币才能用于跨境或国际支付。Nabiullina指出,“加密货币不应该在有组织的市场上交易,因为这些资产太不稳定,对潜在投资者来说风险太大”。央行行长认为,数字资产必须遵守为保护投资者而制定的所有要求和政策。因此,所有在交易所上市的资产都必须遵守信息披露要求。

此前消息,俄罗斯财政部表示,如果俄罗斯法律承认数字资产为财产,考虑在国际贸易中使用加密货币。[2022/6/17 4:33:39]

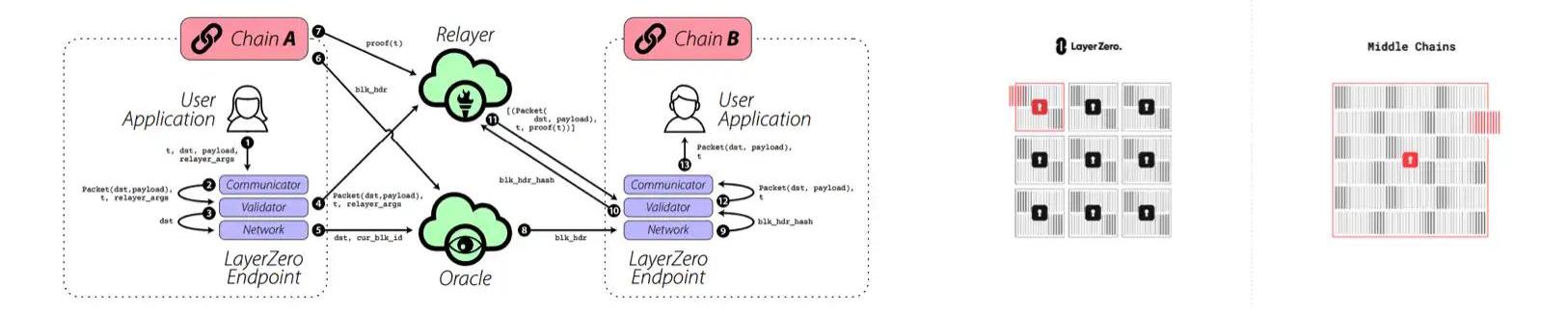

然而,Wormhole的桥接需要在两个链分别部署对应的智能合约,当桥的数量增多时,智能合约也成指数倍增长,而智能合约的漏洞正是黑客攻击跨链桥的主要对象。LayerZero解决了这个问题,每个应用只需用一份合约部署Endpoint,并通过中继器和预言机分别向目标链传输交易证明和块头信息,在通过该链上的Endpoint验证后得以执行。LayerZero通过用户可选择的中继器和预言机解构了Wormhole建构的由19个节点组成的中间层,因此惟有攻击者同时控制中继器和预言机才能发动攻击,而且这个攻击仅在该中继器-预言机之间奏效,其他的跨链通信并不受影响。此外,协议可以自行选择中继器和预言机,因此相比于Wormhole,LayerZero赋予了协议更高的自主权。

以太坊在985美元附近存在近2亿美元链上借贷清算额度:6月16日消息,据parsec.finance数据显示,以太坊在985美元附近存在约 1.95 亿美元链上借贷清算额度,额度主要由Aave组成。[2022/6/16 4:32:54]

???

风波散去后对跨链的再思考

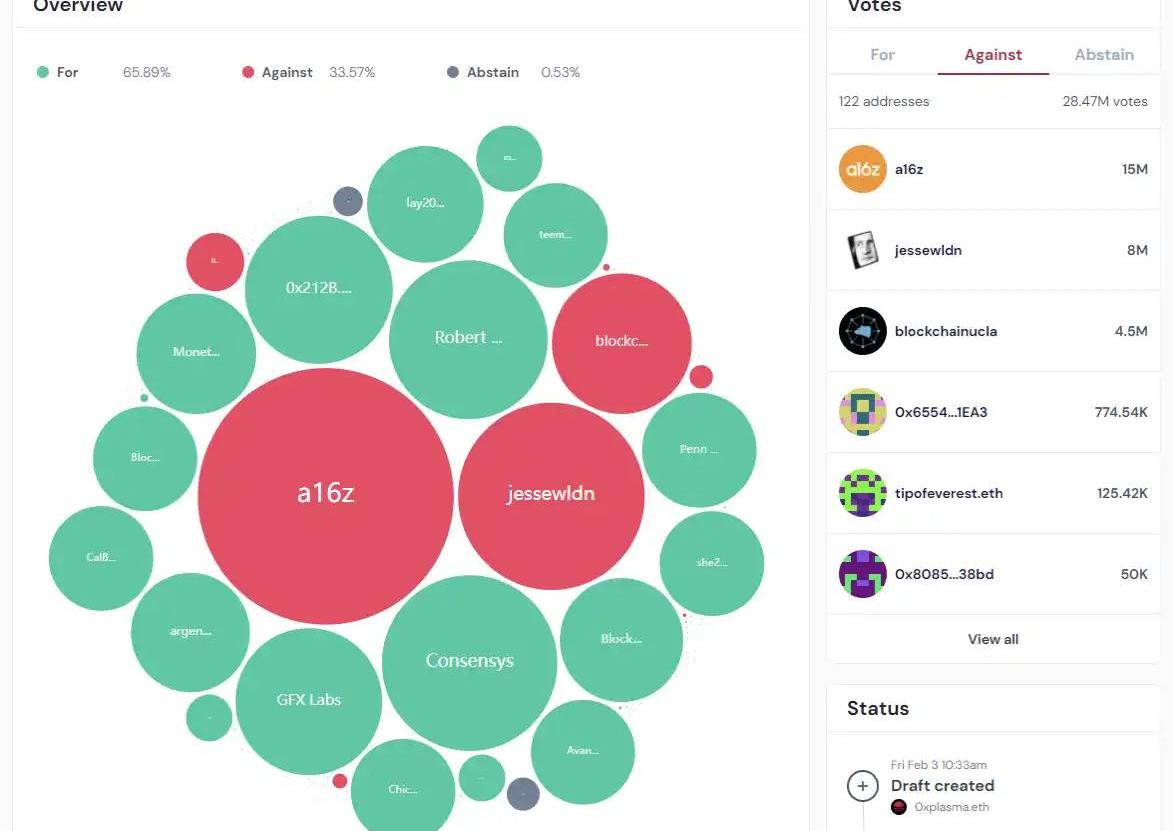

面对a16z15M枚UNI的反对,Wormhole最终顶住了压力,以55.88MUNI,65.89%的优势成为了社区的最终选择。纵使LayerZero提出了Omnichain的概念,使得跨链不再是一对一的通道,而是一对多的网络,从而大大降低了部署合约带来的风险。然而,仅仅考虑将Uniswap迁移至BSC一条链的话,合约部署的风险程度是和Wormhole相差无几的,反而对于Sushiswap这种多链生态布局,LayerZero的优势则会更加明显,而Uniswap选择了Wormhole与选择LayerZero的Sushiswap也形成了跨链工具的风险对冲。此外,LayerZero与Wormhole相比实际上是「无背书」的,反而利用了一种与?Nostr?相近的逻辑,将风险转移给了协议,但对于Uniswap这种每日十亿美元级别交易量的DEX,其风险就不是收到几条垃圾信息那么可控了,相比之下,以13家以上(占验证节点的2/3以上)顶级Crypto机构品牌背书的Wormhole,作恶成本或许并不比LayerZero低,而且耗费3亿美元填补漏洞的JumpCrypto也的确为Wormhole再上了一层保险。

然而,资本的支持不能取代技术的更迭,赔付能力固然是利好因素,但并非跨链工具的核心。随着FTX大厦的崩塌,对中心化机构的信任也在逐步瓦解,纵使联合十余家顶级机构作恶的成本依旧高的可怕,但也确实没有做到trustless。而且作为可升级合约,Wormhole的支持者在抨击LayerZero不可升级存在风险的同时,也要警惕自身的每次升级亦暗藏危机。此外,无论是Wormhole还是LayerZero,面对单条链的51%攻击也仍缺乏应对能力,而这将使得本应控制在单链上的风险被成倍放大了。因此,尽管Uniswap的选择已经尘埃落定,但对于跨链场景仍应该谨慎,多链、跨链、全链的叙事和博弈仍然在进行。

三、去中心化下的权力博弈

尽管两大投资机构的正面对垒已足以令人关注,但真正将整个事件推向高潮的是a16z持有的15MUNI,让社区开始质疑Uniswap的去中心化程度。UniswapV3是部署在以太坊上的,其合约的核心逻辑和功能是无法被修改的,因此即使a16z或任何资本真的有对社区提案的绝对权力,亦没有办法破坏Uniswap协议本身,因此从协议层面上看,Uniswap的去中心化属性仍然毋庸置疑。

然而,随着公众们关注到Uniswap团队中来自Chainalysis、纽约联储、纽约证券交易所等机构的成员,纵使链上合约无法改变,监管不过局限于了前端,用户仍然可以绕过Uniswap的前端与合约交互,但FUD情绪却的确产生了,来自于对UniswapV4的构想:人们开始担心,UniswapV4或许相较于V3更倾向让步于监管而磨灭掉部分去中心化的精神。

如果我们以最坏的情况考虑,那么时至今日监管和资本的布局或许已经基本完善,一旦下一代的Uniswap协议取消了不可变性,那么大概率将由UNI持有人控制,而潜在水下的巨鲸们对于我们而言仍然是未知的。纵使UniswapV1-3仍然会继续投入使用,但UNI的控制权,即社区的控制权如果是集中化,甚至是被垄断的,那么通过流动性挖矿、空投等方式,UniswapV4将极大程度吸纳前三个版本的流动性,一方面是监管的铁律,另一方面是紧缩的流动性,交易者将作何抉择?

尽管确实有这一层面的风险,但是就本次风波的实际情况来看,a16z的15M和jessewldn的8M是链上投票的两个最高的数额,但也并未改变最后的结果。不过,在对其他持币地址作详尽的研究之前,任何人都没有发言权。

监管的本质是对作恶行为的预防和惩戒,但这永远都不会是阻碍文明进步的借口。

参考资料::https://www.notion.so/access2everything/Uniswap-5bea623734af432fb3230cda05ba225c:https://messari.io/report/the-sushi-chronicles:https://dune.com/queries/4319/22558:https://github.com/Uniswap/v3-core#licensing:https://github.com/Uniswap/v3-core/blob/main/LICENSE:https://mp.weixin.qq.com/s/pN2axW6_8VspgOUEYx7YCA:https://gov.uniswap.org/t/community-governance-process-update-jan-2023/19976:https://gov.uniswap.org/t/community-governance-process-update-jan-2023/19976:https://www.tally.xyz/gov/uniswap/proposal/31:https://gov.uniswap.org/t/rfc-update-deploy-uniswap-v3-1-0-3-0-05-0-01-on-bnb-chain-binance/19734

在发生价值2.25亿美元的「反制攻击」事件之后,MakerDAO正遭受着猛烈的抨击。也许他们这次并不能拒绝英格兰和威尔士高等法院下达的指令,但他们已经设计了一个策略,以防止未来发生这种情况.

1900/1/1 0:00:00自2022年底OpenAI面向公众推出ChatGPT以来,人工智能一直是热门话题。人类提前收到了圣诞礼物,拥有了一个能回答大多数问题的机器!它是最快发展到一亿用户的应用,就像许多风险投资支持的创业公司一样,它每天在烧掉数百万美元.

1900/1/1 0:00:00?01? 什么是Token和Token经济学过去几年,Token经济学,逐渐称为一个流行的术语。Token经济学由Token和经济学两个词构成,顾名思义则是关于?Token?的经济学规则.

1900/1/1 0:00:00长期以来,BTC作为“数字黄金”,普遍被视为非应用型资产,不过,让BTC加入DeFi乐高的构思由来已久,目前的搭建方案主要在于BTC的L2,将BTC与DeFi进行桥接.

1900/1/1 0:00:00Towns团队认为,在过去的十年里互联网的用户像是一群“租客”,聚集的数字城镇广场一直被“房东”拥有的围墙花园所困住.

1900/1/1 0:00:00近期,IronBank和?AlphaHomora之间就逾3000万美元的坏账“闹僵”一事在?DeFi?圈内引发了广泛讨论.

1900/1/1 0:00:00