最近上链的现实世界资产情况如何?

在过去的几个月里,传统的基金和资产发行人推出了通过公共加密网络将其他资产代币化的计划。这不只增强了人们对将现实世界资产带到链上的兴趣,并为?DeFi?的收益创造了新的机会。

私募股权公司?HamiltonLane?与数字资产发行平台?Securitize?合作,将其?21?亿美元旗舰股票基金的一部分在?Polygon?网络上代币化。该基金要求最低投资额为?2?万美元,远低于私募股权投资者通常的最低投资额?500?万美元。HamiltonLane?是最大的私募股权管理公司之一,?2021?年在私募市场投资超过?370?亿美元。它管理着?8240?亿美元的资产。

同样,新加坡金融管理局宣布了“守护者项目”,这是一项试点项目,将可用于各种?DeFi?策略的债券和存款代币化。参与该项目的银行将能够将可在许可的流动性池中使用的债券和存款代币化。这些资金可以在?Aave?和?Compound?等?DeFi?应用程序上出借以赚取利息,或作为获得信贷的抵押品。该试点项目已经招募了摩根大通、星展银行和?Marketnode?作为合作伙伴。

阿里元境与上海静安区签署战略合作,将开展元应用计算(元宇宙)平台技术及生态业务:金色财经报道,在世界人工智能大会“元宇宙产业创新论坛”上,上海静安区宣布与阿里元境正式签署战略合作,双方将开展以元应用计算(元宇宙)平台技术及生态为核心的多项业务,包括开展技术研发、打造研究体系、构建产业生态、打造典型重点场景等。(阿里元境官方公众号)[2023/7/9 22:26:33]

DeFi原生收益熊市遇冷,转向代币化?RWA

自?2020?年第一批?DeFi?协议开始获得吸引力以来,它们一直是吸引用户和交易员进入加密货币领域的驱动力。DeFi的实验提供了创新的金融应用程序,如去中心化的自动化做市商、稳定币、贷款、保险、跨链桥、合成资产和衍生品。

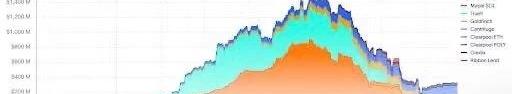

DeFi?应用程序中的总锁定价值,随着资产价格上涨和新用户的加入,在?2021?年?12?月飙升至?2480?亿美元的峰值。TVL因流动性挖矿而暴增——协议通过暂时提高收益,为用户提供协议原生代币的代币奖励来引导增长。

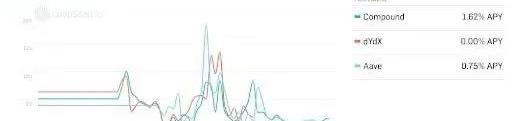

在?2022?年熊市期间,由于代币价格下跌,用户对加密货币的普遍兴趣减弱,导致回报是非持续的。稳定币?USDC?的历史贷款利率在?2020?年?12?月达到峰值,Aave?为?18%?,Compound?为?8%?。目前,这两种债券的收益率分别跌至?0.75%?和?1.62%?。

澳大利亚央行利用万事达卡和其他银行来测试CBDC用例:金色财经报道,澳大利亚储备银行透露了一系列项目,这些项目将在目前正在进行的测试阶段为数字美元eAUD开发用例。澳大利亚央行于当地时间周四上午宣布,这些项目将研究从线下支付到债券结算再到证券交易等各种用例。澳洲联储助理行长BradJones在一份声明中表示,试点项目的参与者包括范围广泛的行业代表,从“小型金融科技公司到大型金融机构”。

澳大利亚央行希望在2023年年中之前完成其去年8月启动的中央银行数字货币试点。该试点项目合作伙伴包括澳大利亚和新西兰银行集团有限公司(ANZ)、万事达卡、Monoova、澳大利亚债券交易所、DigiCash、联邦银行等。[2023/3/2 12:37:45]

DeFi?收益率一直在下降。

SBF曾投资ModuloCapital4亿美元,其创始人与SBF有恋爱关系:1月25日消息,FTX创始人Sam Bankman-Fried与其投资了4亿美元的Modulo Capital创始人关系密切。据接受纽约时报采访的四位知情人士透露,Sam Bankman-Fried Modulo 的创始人之一 Xiaoyun(Lily)Zhang曾与SBF有过一段恋情。

《泰晤士报》补充说Zhang在Jane Street Capital工作十余年,其中3年曾与SBF成为同事。此外,另一联合创始人 Duncan Rheingans-Yoo两年前才从哈佛大学毕业,其于2020年加入了Jane Street Capital。此前消息,Alameda曾向Jane Street前雇员旗下基金Modulo Capital投资4亿美元。(纽约时报)

?[2023/1/25 11:30:01]

由于一年期美国国债收益率约为?5%?,投资者纷纷涌向安全的政府债券。随着美联储放弃零利率政策,一年期国债收益率从?2021?年?12?月的?0.3%?上涨,国债收益率出现了爆炸性增长。

任煜男:香港证监会将仅批准部分“高流动性”加密货币进行零售交易其目的是为保护散户投资者:1月12日消息,香港证券及期货事务监察委员会新任行政总裁梁凤仪(Julia Leung)在亚洲金融论坛上表示,6月对虚拟资产服务提供商实施新发牌规则生效后,面向散户投资者的虚拟资产交易将仅限于部分“高流动性”加密货币产品。

对此欧科云链控股(01499.HK)公司执行董事、董事局主席兼行政总裁任煜男表示:单纯禁止散户投资者参与交易可能会迫使散户转向当地司法管辖区以外不受监管的平台,使散户面临更大的风险,香港证监会将仅批准部分“高流动性”加密货币进行零售交易其目的是为保护散户投资者。如果散户参与交易效果好,香港有可能将继续逐步放低交易门槛,让更多用户参与虚拟资产交易。(南华早报)[2023/1/12 11:08:10]

美国联邦贸易委员会加强对马斯克收购后推特安全问题的审查:金色财经报道,出于安全考虑,美国联邦贸易委员会加强了对马斯克掌管的推特的审查。美国联邦贸易委员会就2011年的法令质询了两名推特前高管。(金十)[2022/12/21 21:57:34]

美国国债收益率随着利率的上升而飙升。

随着传统金融的无风险利率上升和?DeFi?收益率下降,投资者对?DeFi?的参与在近几个月大幅减少,TVL?从?2021?年?12?月的高点下降了?73%?,跌至目前的?660?亿美元。

DeFi?的?TVL?自?2021?年达到峰值以来一直在下降。

为了吸引新的资本,DeFi?协议开始将?RWA?作为抵押品或新的投资机会的来源,为投资者提供更一致的回报。

自?2018?年以来,房地产、大宗商品、私募股权和信贷、债券和艺术品等现实世界资产的代币化一直在悄然渗透进我们的生活。以前被称为“证券型代币”或“代币化证券”,代币化?RWA?利用区块链技术将传统资产带到链上。代币化?RWA?提供了切实的好处,包括降低投资最低限度和通过部分所有权增加访问权限,增加以前非流动性资产的交易,增强透明度和安全性。因为区块链上有不可更改的交易历史记录,以及自动化的所有权管理。

七大RWA?私人信贷区块链协议加在一起的历史贷款价值为?42?亿美元,进行中的贷款为?4.56?亿美元。这些协议使用?DeFi?为企业提供私人贷款,包括?Maple、Centrifuge、Goldfinch、creditx、TrueFi、Clearpool?和?RibbonLend。它们的平均年利率为?12.63%?。

MapleFinance?的首席执行官兼联合创始人?SidneyPowell?指出:“代币化?RWA?使?DeFi?受益,因为它可以为非加密本地的企业和客户提供服务。只要我们只接受比特币或以太坊作为质押品,DeFi?的贷款就有上限。能够接受代币化的房地产或公司财产的担保,降低了加密货币贷方和投资者的风险,这使现实世界的企业可以使用DeFi。”

DeFi?的贷款也在下降。

DeFi?如何在代币化?RWA?这条路上走得更远?

DeFi?必须提供比传统投资更高的收益率,才能保持竞争力并吸引资本。MapleFinance、Goldfinch?和?Centrifuge?等?DeFi?应用程序从加密货币持有者那里筹集资金,并通过各种策略将其借出以产生收益。

MapleFinance?是机构借款方利用?DeFi?生态系统获得低额抵押贷款的平台。池子代表是在平台上负责保险承保和管理池子的信贷专业人员,他们寻找机构借款人,为每个贷款池制定条款。然后,贷款人可以将加密货币资金存入他们希望支持的池子中,借出资产以换取收益。迄今为止,Maple?累计提供了近?18?亿美元的贷款。

Goldfinch?专注于为新兴市场的现实企业提供贷款。借款方必须接受审核,以确定他们是否有资格获得贷款。一旦获得批准,他们可以创建池并确定贷款条款,如利率、贷款金额、期限和滞纳金。

贷方可以选择向第一批在减值贷款中遭受资本损失的个人池提供资金,从而获得更高的回报。或者,流动性提供者可以提供在所有借款人池中分配的资本,从而获得较低的收益率,同时降低资本损失风险。

Maple?和?Goldfinch?专注于私人信贷,而?Centrifuge?则可以将更多形式的现实世界资产引入?DeFi?生态系统,例如房地产贷款和货物发票。在?Centrifuge?协议上的首款资产抵押市场?Tinlake?上,发起者将现实世界的资产转换为?NFT,并包括相关的法律文件。使用?NFT?作为代表?RWA?的抵押品创建资产池,然后投资者可以向与其风险偏好相匹配的资金池提供资金。

将现实世界的资产代币化可以让?DeFi?进入一些最大的金融市场。2020?年全球房地产价值?327?万亿美元,?2022?年非金融企业债务超过?87?万亿美元。这些都是巨大的市场,代币化可以为其带来更高的流动性和新的投资者。

投资者如何把握代币化?RWA?在?DeFi?上的收益机会?

在评估产生收益的机会时,投资者应该查看利用现实资产的现有?DeFi?应用程序的跟踪记录。查看他们是否遭遇过违约,了解其保险承保、尽职调查流程和管理风险的方式。随着不断发展,那些要求借款方超额抵押,且能够获得保险或在违约情况下有支持机制的保险承保人可能会有最佳表现。

值得注意的是,MapleFinance?在?2022?年?12?月的一个贷款池中有?3600?万美元的违约贷款。借款方?OrthogonalTrading?因?FTX?的倒闭而遭受损失。为了应对这一情况,Maple?推出了?2.0?版本,为不良贷款引入了更即时的违约和清算程序。这表明对于像?Maple?这样的低额抵押?DeFi?贷款平台,借款方需要更好的风险参数和行业多元化选择。

除了直接贷款,投资者还可以通过购买原生代币来押注以?RWA?为重点的?DeFi?协议。这些代币的价格将与加密市场行情相关,但可能会对热门交易平台表现出更大的升值潜力。

标签:EFIDEFIDEF代币化BasketDAO DeFi IndexKong DefiClever DeFi代币化是什么

今天凌晨,?Sui开发团队MystenLabs在官方推特上举办了主题为「TheWavetoMainnet」的TwitterSpace?,两位联合创始人EvanCheng和Adeniyi参与此次TwitterSpace.

1900/1/1 0:00:00摘要: (1)估值:与OP比较,使用FDV相对估值,SARB的价格应在2.088左右。使用MCap相对估值,价格在1.23左右。其他估值方法的结果基本在此区间.

1900/1/1 0:00:00一年前,我们曾谈及Web3时代的聚合理论。在Web2.0时代,聚合平台因为打破了分销成本而受益,将许多服务提供者汇集到一起。像亚马逊、优步或抖音这样的平台受益于数百个供应商为用户提供服务。对于用户来说,他们可以获得无尽的选择机会.

1900/1/1 0:00:002023第二届BUSINESSGOVirtual大湾区数字经济大会定于4月举办助推大湾区数字经济产业的高质量发展,赋予企业追逐未来发展关键能力的交流会!把握数字经济产业新方向.

1900/1/1 0:00:00MarsBitCryptoDaily2023年3月28日 一、?今日要闻 SeiAtlantic-2测试网独立用户已超过50万名公链SeiNetwork发推称,在Atlantic-2测试网上线一周后,已拥有超过50万名独立用户.

1900/1/1 0:00:00除了项目本身,在加密VC的投资上也能看出市场走向,通过加密VC的投资数据可以帮助用户了解最新DeFi趋势。DeFi研究员Ignas跟踪加密VC资金流向以分析这些投资者青睐的创新性协议.

1900/1/1 0:00:00