随着FTX带来的潜在影响逐步显现,去中心化和透明度的重要性也越来越受到关注。交易活动从CeFi迁移到DeFi已经不再是「是否」的问题,而是「何时」的问题。

GMX这类永续协议在过去几个月中获得了显着的发展,有着独特设计的GMX已经发展成为一个独立的生态系统。这个研究被分成了两篇文章。

第一部分可以在这里找到。

在第二部分中,我们将更加关注GMX的生态系统以及建立在GMX之上的一些有趣的协议。

我们在第一部分中提到,GMXLP的风险在于:1)GMX上的持仓量和2)基础资产价格的波动。

一些协议已经着手解决基础资产波动的挑战。

RageTrade

在与RageTrade创始人/img/20230515131908340895/1.jpg "/>

加密托管机构Finoa获得德国监管机构BaFin的许可批准:2月28日消息,加密托管机构Finoa已获得德国金融监管机构BaFin的三项许可批准,包括托管批准、经纪交易商和自营交易许可证的批准,这允许该公司用自己的资金进行交易。

此外,加密托管机构Finoa完成战略融资,Middlegame Ventures领投,Balderton Capital、Coparion、Venture Stars和Signature Ventures等参投,投资规模没有披露。Finoa在2021年完成2200万美元的A轮融资。关于这笔新资金的未公开数额,Finoa联合创始人Chris May表示表示这不是主要的B轮融资。(CoinDesk)[2023/2/28 12:34:07]

RageTradeWorkflow

参考上面的思维导图,橙色编码的数字/文本提供有关JuniorTranches的信息,蓝色编码的数字/文本提供有关SeniorTranche的信息。

先从?JuniorTranche?说起:

1.参与JuniorTranche的用户将GLP存入RageTrade的Risk-OnVault。随后的行动完全由Rage的金库合约自动处理。

2.基于GLP池中ETH和BTC的权重,RageTrade在Balancer上借出相应数量的ETH和BTC闪电贷。

3.然后将借来的ETH和BTC在Uniswap上以USDC售出。创造出一个合成的空头头寸。

4.除了从Uniswap出售ETH和BTC获得的收益之外,SeniorTranche的USDC补充款将被存入Aave作为抵押品来借入ETH和BTC。

5.然后使用从Aave借来的ETH和BTC来偿还来自Balancer的闪电贷款。

6.这整个过程使GMX上的LP能够享受GLP的收益,并有效地降低了基础资产的波动。

接下来是?SeniorTranche:

1.参与SeniorTranche的用户将USDC存入RageTrade的Risk-OffVault。

比特币全网难度降至39.16T:金色财经报道,据最新链上数据显示,比特币挖矿难度已降至39.16 T,下调幅度约为0.483%,目前全网平均算力为290.14EH/s。[2023/2/12 12:02:25]

2.然后将USDC借给JuniorTranche,在Aave上保持1.5倍的健康因子。

3.SeniorTranche参与者通过两种方式获得收益。首先,存入Aave的USDC会产生额外的收益。

4.此外,GLP的一部分收益根据SeniorTranche中USDC的利用率分配。利用率的计算在思维导图中有说明。

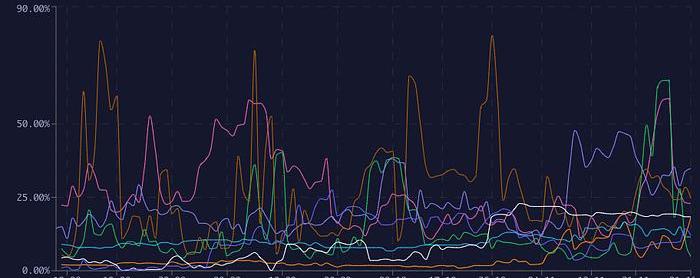

RageTrade在使用GMX的1年数据进行回测的表现如下所示:

来源:/img/20230515131908340895/3.jpg "/>

来源:/img/20230515131908340895/4.jpg "/>

RageTradeYieldFunnel

关键挑战

RageTrade打造了一个令人惊叹的产品。同时,该协议面临两个主要挑战:1)平衡风险和2)严重依赖GLP收益。

调整金库中的头寸会在两种情况下发生:1)GLP池的权重变化或2)ETH和BTC价格变化。

Aave上的空头头寸每12小时更新一次。这意味着,每12小时,如果ETH和BTC的价格上涨,将从GLP收益中获利以偿还空头头寸。为了提高资本效率,RageTrade在Aave的空头头寸上维持1.5倍的健康因子。

如果在分配的12小时窗口内ETH和BTC的价格飙升,可能存在在Aave上被清算的可能性。

在这种情况下,参与SeniorTranche的用户将失去他们借给JuniorTranche的资金。而JuniorTranche的参与者可能需要减少他们在GLP中的持仓量,以再次实现Delta中性,或完全失去他们的Delta中性头寸。

非洲南部国家史瓦帝尼宣布与德国公司合作探索CBDC:金色财经报道,非洲南部的一个内陆国家史瓦帝尼(前斯威士兰)最近宣布成为有意发行数字货币(CBDC)的非洲国家,此前有消息称史瓦帝尼中央银行 (CBE) 已任命一家名为Giesecke Devrient的德国公司成为其技术合作伙伴。

根据这家科技公司发表的一份声明,在最近的国际货币基金组织(IMF)和世界银行集团的年度会议上签署了一项类似的协议。[2022/10/20 16:32:38]

来源:GMX统计数据,GMXETH借款利率,2022年12月1日

自然而然地,该协议严重依赖于GLP收益。这不是系统性风险,但用户应注意收益潜在的波动性。

团队在假设ETH的收益率保持20%的基础上非常保守。尽管如此,参与者应注意ETH的收益率会有显著波动。

观察过去两个月的数据,ETH的平均借款利率为26.5%。尽管如此,ETH的收益率在44次下降到低于20.0%,最低借款利率为约9.1%。

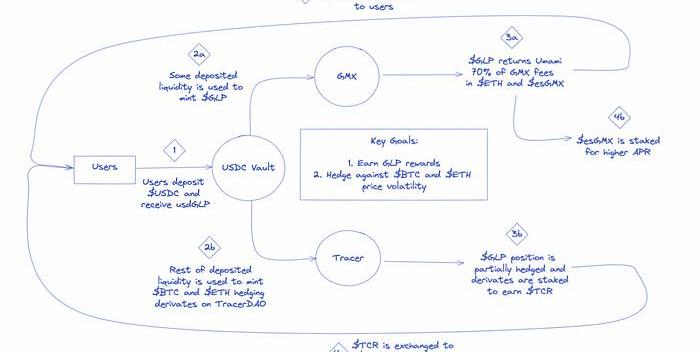

UmamiFinance

创立之初,UmamiFinance旨在以「可持续」的20%年化利率吸引机构资本进入Web3.0。

Umami的USDC金库为GMX提供流动性,并将GLP的收益传递给存款人,同时对不想要的市场Delta进行对冲。

疑似Celsius地址已撤出其Bancor上2000ETH流动性,仅取回1150ETH:6月23日消息,据派盾PeckShield Alert数据显示,疑似Celsius地址已已撤出其Bancor平台上2000ETH流动性,仅取回约1150ETH。[2022/6/23 1:27:23]

UmamiFinanceWorkflow

USDCVault

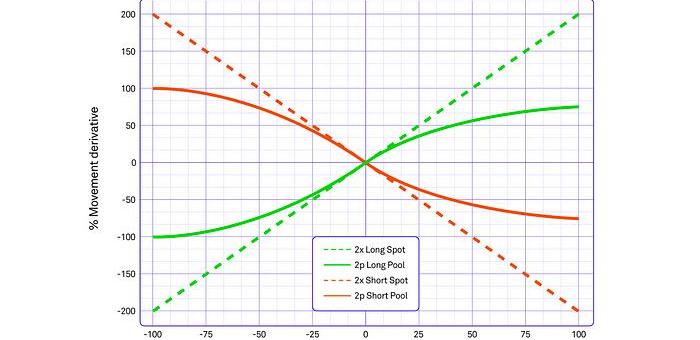

在运作中,Umami的USDC金库通过为GMX提供流动性以获得回报,从中赚取GLP收益。

1.用户将USDC存入USDC金库并获得一个收据Token——ERC-4626Token?glpUSDC。用户可以随时通过在Uniswap上交换glpUSDC以获取稳定币来离开金库。

2.金库使用未公开的存款流动性的比例来铸造GLP,并收取GMX交易费用。

3.其余的存款流动性用于在TracerDAO上铸造BTC和ETH的对冲衍生品。

4.通过购买杠杆Token来对冲,金库创造了一个ETH和BTC的空头头寸。

5.这使金库能够在对冲BTC和ETH价格波动的同时获得GLP收益。

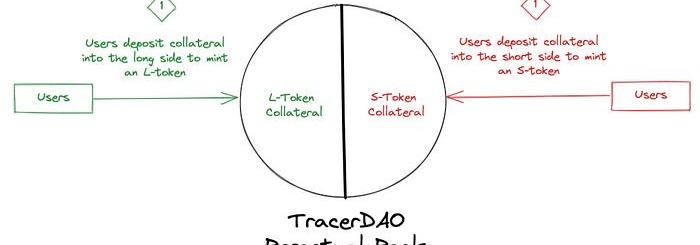

Tracer对冲衍生品

Umami利用Tracer的永续池来对冲不必要的GLP价格波动。Tracer的永续池是合成衍生品,使用户可以对资产进行杠杆多头或空头交易。每个池子都有一个既定的风险额度。

这些头寸不可清算,并且将完全抵押。

TracerDAO永续池

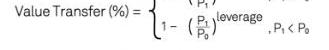

永续池由一个合约来管理,根据基础价格源将价值转移给抵押池的多头和空头方之间:

1.池子有两个方向:多头和空头。用户将USDC存入抵押池的多头方,铸造多头Token,反之亦然。

2.用户可以通过燃烧任一Token来转换多头/空头Token为USDC。

3.Token的价值由池子两侧持有的抵押品比例决定。

4.空头池和多头池中持有的抵押品数量会动态变化。

5.每小时,重新平衡发生并且价值从池子的一侧转移到另一侧。转移的数量是根据池子的抵押品比率确定的,其计算如下所示:

来源:TracerDAO,永续池再平衡

以1倍池为例,当基础资产价格上涨时,空头池中的抵押品将转移至多头池。

价值转移的计算将分为两步:

1.假设基础价格上涨5%,价值转移计算如下:

从空头池转移的金额计算如下:

TracerDAO永续池的非线性收益

来源:TracerDAO,功率杠杆图解

这一函数将有效防止任何一方失去全部价值。尽管清算风险被有效地消除,但收益大大降低。观察2p多头现货,如果基础资产升值100%,2倍杠杆将带来200%的收益。然而,在功率杠杆函数下,收益将减少至约75%。

Umami的USDC金库的「收益漏斗」如下图所示:

主要挑战

TracerDAO永续池的表现不佳

需要注意的是,USDC金库的对冲模型不会导致完全的Delta中性。

尽管TracerDAO的永续池设计有缺陷,但Umami可能将其用作对冲工具,因为他们在USDC金库推出之前启动了支持TracerDAO池中流动性的早期活动。使用这些池进行对冲的实际成本远高于预期。

TracerDAO池的偏限制了金库的可扩展性和表现

与RageTrade类似,平衡风险在Umami的USDC金库中仍然存在。

金库每9小时重新平衡其Tracer对冲。如果BTC或ETH在短时间内非常波动,这可能会对Delta中性产生不利影响。

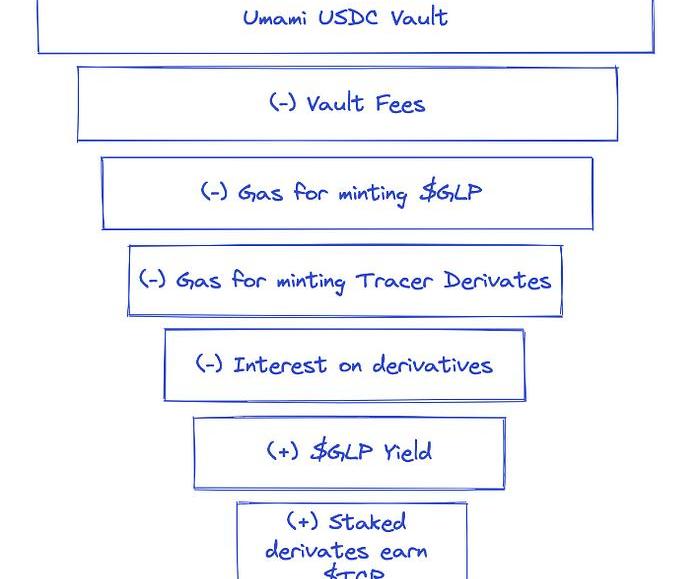

该金库现在已停止运营

2022年8月底,Umami暂停了备受期待的USDC金库,因为其声称的20%年利率不可持续。

来源:DuneAnalytics,/img/20230515131908340895/15.jpg "/>

在ByteTrade,我们正在积极构建我们的Web3操作系统,该系统基于开放的区块链-边缘节点-客户端架构,是原始全堆栈互联网协议的去中心化版本,它将吸引大批用户和去中心化互联网应用来实现Web3.0,并最终将数据所有权还给用户。

除了成为Web3OS构建者外,ByteTrade还积极参与孵化和早期投资Web3.0项目,以构建我们的Web3OS生态系统。我们将通过为Web3.0构建者提供各种资源,包括但不限于技术专业知识、产品定义、商业规划、GTM策略和资金等,来为他们提供切实帮助。

狂热的“DeFi之夏”在加密历史中留下了浓墨重彩的一笔,而如今由于宏观经济状况的恶化以及监管等因素造成的下行压力,DeFi之夏能否重现?CompoundLabs的创始人RobLeshner给出了自己的答案.

1900/1/1 0:00:00AI正在极大提升人类的生产力,而Web3在构造更健康的生产关系,两者双螺旋带领我们向前。我们每周分享对以下3个主题的市场观察、案例与思考,希望可以带给你一些启发和思考Web3领域的品牌和IP发展创作者经济AI如何为企业、创作者和消费者.

1900/1/1 0:00:00注:本文来自/img/20230515131610990502/0.jpg "/>美SEC主席以加密是“狂野西部”为由申请增加预算:金色财经报道.

1900/1/1 0:00:00DVT--以太坊主网的守护天使与Re-Staking、模块化公链相同,DVT是一种新发明的原语.

1900/1/1 0:00:00主持人:RossZhang,SNZ管理合伙人 嘉宾: JerryLiu,水滴资本联合创始人杜宇,万向区块链实验室负责人BenHe,imToken创始人兼CEORolandSub.

1900/1/1 0:00:00以太坊生态系统比它需要的更加中心化。我们经常称赞质押的可访问性,但很少讨论大量Ether质押在了?Lido?。我们支持去中心化货币,但仍然严重依赖中心化稳定币发行方.

1900/1/1 0:00:00