引言

以太坊的崛起,为DeFi生态起到了开天辟地的作用。从最早ICO,项目通过以太坊智能合约出售首次发行的代币进行融资,迎来了ICO浪潮,触发了2017~2018年的加密货币牛市,为之后的DeFi项目以及技术提供了持续的资金支持。

DeFiSummer背景

2020年的以太坊DeFiSummer,是defi最重要的里程碑事件之一,它带来了巨大的流动性和基础设施的疯狂增长,从而成就了今天的defi。DAPP疯狂增长的背后成就了投资者获得了财富,吸引了人们蜂拥而至,并向世界展示了defi的区块链技术可以实现金融普惠的伟大愿景。

以太坊颠覆性的DeFi项目爆发式增长,点燃了22020年DeFiSummer。以太坊网络再次成为牛市的发动机,为加密市场带来了前所未有的繁荣和创新,产生了越来越多的代表性项目,如Uniswap、Curve、Yearn.Finance、Compound、Aave、MakerDAO等。

这些defi应用通过流动性质押挖矿,流动性质押挖矿吸引了大量的投资者参与,刺激了用户将资产质押到流动性池,赚取交易费用和流动性挖矿奖励。

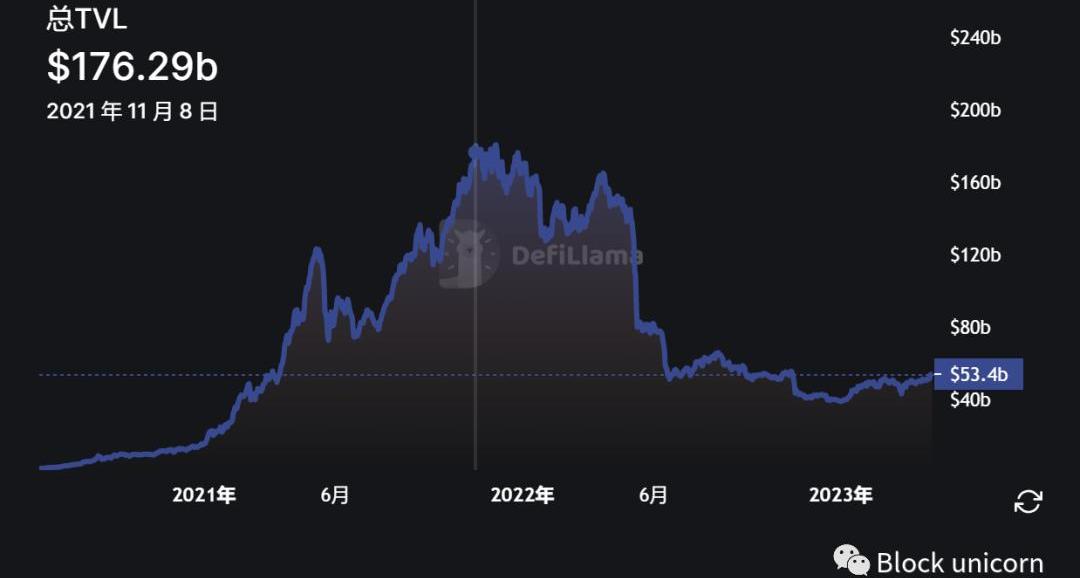

DeFiSummer流动性质押挖矿激励持续到了2021年11月,把defi的TVL推高到了1762亿美元。在达到历史高点后,由于大环境经济形式恶化,层出不穷的黑客事件、监管风险等因素,使DeFi?Summer的热度难以继续维持。

FTX发送邮件称索赔申请截止日期尚未确定:金色财经报道,FTX Noticing向部分债权人发送了邮件,内容包括客户代码与索赔资产,内容强调:法院尚未设定提交针对债务人的索赔或利益证明的截止日期。当法院设定最后期限时,所有已知的债权人都将收到关于最后期限的通知以及关于如何提交索赔或利益证明的说明。[2023/3/29 13:32:21]

DeFiSummer泡沫破灭之后,留下了真正有价值的项目以改变世界,defi相关的项目仍然需要继续洗礼与技术的沉淀,为下一个DeFiSummer奠定基础,2020年的DeFiSummer虽然结束了,但是我们记住了这个疯狂的夏天。

DeFiSummer结束之后,2022年9月15日,以太坊从工作量证明机制转变为权益证明机制,降低了能源消耗并提高了网络的安全性能。在以太坊2.0中,任何人都可以成为以太坊的节点验证者,只要将32个ETH质押到网络中,维护以太坊网络安全和新区块的产生,同时可以获得以太坊网络的ETH奖励。

LSD重要参与者

自以太坊升级到2.0,以太坊的底层资产也发生了根本的改变,这种改变将为defi带来新的机会和创新。围绕以太坊2.0的流动性质押凭证生态建设的应用,正在不断扩张,它们正在不断的超越老牌defi应用,像Yearn.finance、Gamma、ConvexFinance等一些老牌defi应用也正在争先恐后的加入到LSD赛道争夺一杯羹。

报告:约有136家美国银行正计划或已提供加密资产相关服务:金色财经报道,根据美国监察长办公室(OIG)发布的报告,美国联邦存款保险公司(FDIC)的数据显示,截至2023年1月,约有136家银行正在计划或已经参与各种与加密资产相关的活动。银行越来越多地参与数字资产行业,表明人们对加密货币相关服务的需求不断增长,也反映出比特币等资产越来越受欢迎。不过,OIG呼吁FDIC根据其职责为银行提供适当的指导方针。FDIC面临的挑战是,确保其政策和程序考虑到与数字资产相关的风险,特别是关于存款保险的风险。此外,该报告警告称,考虑到16%的美国人(5200万人)已购买加密货币,因此越来越需要对应的保护措施。(Finbold)[2023/2/24 12:26:05]

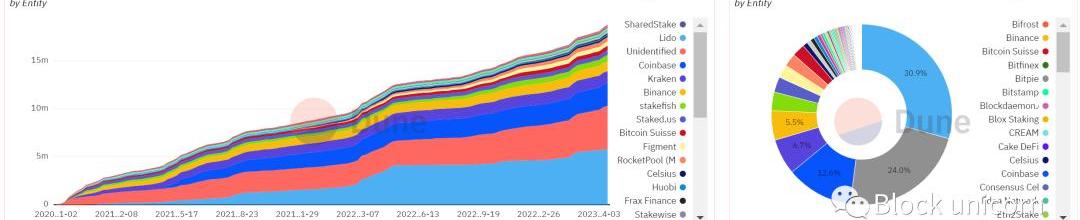

以太坊合并以来,以太坊LSD生态应用的TVL达到363亿美元,占据defi总TVL的半壁江山,质押了19,012,429个以太坊,质押的EHT占总供应量的15.92%。

截至2023年4月21日,首先,我们可以看到单凭一个Lido在LSD质押赛道中占有了40%的市场份额,因为Lido为了降低用户的LSD门槛,质押0.0001ETH即可提供服务,几乎覆盖了所有用户。根据Defillama.com数据,Lido的TVL来到了11.7亿美元,处于LSD市场的领导地位,一跃成为了defi之首。

11个基于以太坊的liquid staking协议锁定的价值已升至110亿美元以上:金色财经报道,截至2023年2月7日,11个基于以太坊的liquid staking协议锁定的价值已升至110亿美元以上,其中Lido、Coinbase和RocketPool在过去一个月中录得4-10%的涨幅。在11个流动质押平台持有的687万以太坊中,Lido持有锁定总价值(TVL)的73%以上。超过15%的流动质押TVL是用Coinbase的封装以太坊质押的。[2023/2/8 11:53:29]

其次,是中心化质押节点服务商Coinbas,质押了价值45亿美元的ETH,在中心化LSD市场中占据最大份额,仅次于Lido。由于之前美国SEC表示将要禁止散户质押加密货币,再加上SEC对Kraken交易所的中心化LSD服务进行了罚款,Kraken被迫终止了质押服务,监管的操作严重影响了中心化流动性质押服务的市场,因此Coinbas的LSD增长也开始放缓。

第三,还是中心化质押服节点务商Binance。作为全球最大的加密资产交易所,币安凭借自身的庞大体量和优势,为用户提供简单、便捷、无限制门槛的LSD质押服务,轻松获得了19.7亿美元ETH质押,占领了市场总份额的7.2%。

Optimism:OP代币通胀率被错误设置为20%,将更改回原定的2%:10月11日消息,以太坊二层解决方案Optimism发推表示,OP代币推出时总供应量宣布将以每年2%的速度膨胀,但当部署合约时该比率被错误地设置为20%,今天晚些时候会将合约逻辑更新为预期的2%。由于OP的通货膨胀要到明年才会开始,没有新的代币被铸造或移动,而未来对该比率的任何更改都必须通过治理进行。[2022/10/11 10:30:36]

第四,Lido的最佳去中心化LSD服务商竞争对手—RocketPool。由于RocketPool的质押门槛较高,最低质押需要质押0.01ETH,所以在竞争方面落后于Lido的低门槛策略。自从2022年5月LUNA大崩盘之后,所有的LSDTVL都大幅下跌。2022年6月RocketPoolTVL触底,只有2.55亿美元的TVL,当前的TVL上升到了17亿美元,增长了6.7倍。

最后,FraxFinance稳定币协议在2022年10月上线了LSD产品—FrxETH池,为协议实现显著的增长。Defillama数据显示,FraxETH池在去年的11月,只有800万美元的流动性质押,如今FraxFinance的FraxETH池拥有了2.96亿美元的LSD,实现了37倍的增长。

MeebitsDAO的总经理加入Yuga Labs任Meebits品牌负责人:8月8日消息,MeebitsDAO的总经理Danny Greene 加入 Yuga Labs 任 Meebits 品牌负责人,将负责为 Meebit 持有者建立社区和公用事业,此外 Danny Greene 还将担任社区联络人并发展战略合作伙伴关系。 (The Block)[2022/8/8 12:10:26]

FraxFinance利用代币奖励收益组合,吸引了用户将ETH质押到frxETH池中生成frxETH,把frxETH和ETH添加到CurveLP池中,最后将LP凭证质押到Convex,用户分别会得到FXS、CRV、CVX这3种代币的奖励以及手续费收益。诱人的LSD收益组合,促使了FraxFinance高歌猛进。

LSD浪潮—DeFiSummer

LSD资产规模达到360亿美元,LSD的规模很快就可以超越现有defi规模,到达千亿美元。巨大的LSD资产正在孕育defi的创新,这些创新将推高以太坊的市值,泡沫被无限放大,吸引新的淘金者加入到defi革命中。

在传统行业中,房地产行业在金融市场中起到非常重要的作用,可以说是贯穿整个金融市场;LSD可以类比于传统的房地产行业,因为LSD资产引入到defi中,也可以贯穿整个加密市场围绕LSD建立衍生品、抵押借贷、结构性金融产品等,所以持有LSD资产的投资者相当于拥有一套优质房产。

LSD贯穿整个加密defi市场,房地产贯穿整个传统金融市场,它们都在各自领域起到了重大的作用:

1.资本市场:房地产在资本市场作为重要的类别,可以通过各种方式为投资者提供收益,如地产投资信托基金,房地产证券化等。

对比房地产的LSD同样为投资者提供丰富defi收益,由于LSD本身自带收益属性和证券属性,持有者可以再将LSD质押到其他的defi池中产生更多的收益,如将ETH质押到FraxFinance生成frxETH,结合ETH/frxETH交易对添加到CurveLP池中,最后把LP凭证质押到Convex中,分别可以获得3种代币奖励以及手续费和自身的LSD收益,总共有4重收益。当不满足这些收益时,可以随时将这些凭证卖出,转换成稳定币收益。

2.金融市场:房地产是许多金融市场中的债务担保物,如抵押贷款。房屋抵押贷款可以被打包成抵押贷款支持证券,这些证券可以被出售给投资者以获得资金,这些资金可以用于其他投资。

LSD在defi市场中是加密原生收益凭证,作为加密市场的重要的抵押品、生息债券;生息债券部分可以通过LSD原生应用DankProtocol、Pendle将未来收益出售给投资者,提高资金利用率。

3.货币市场:房地产还可以影响货币市场,当房地产市场活跃时,人们往往倾向于借更多的贷款来购买房产,这会影响货币市场的利率。

LSD资产同样影响整个加密货币市场,当加密市场活跃和defi创新齐头并进时,人们会通过使用LSD资产循环抵押借贷,借出的资金将会推高整个加密货币市场的价格以及利率。

LSD对比房地产抵押借贷更加便捷,无需要拿着房产证到银行办理借贷手续,等待较长的审核时间,或许会错过市场的最佳机会。

第一轮DeFiSummer最高TVL是在1780亿美元,被熊市摧残之后的defiTVL在380~400亿美元徘徊,然后再逐渐上升,意味着有3~5倍的杠杆被清算。

第二轮DeFiSummer,以LSD为底层收益资产,拥有更高的资金效率和流动性,可以创造更高杠杆倍数。我们想象一下,假设以太坊LSD和其他LSD资产规模有2000亿美元时,当中有30%的资产会加上3倍的杠杆,600亿美元就变成了1800亿美元,这些杠杆资金可以撬动无数个投资机会,刺激整个加密货币交易市场,原生LSD应用也会脱颖而出,成为新一代DeFi之王。

4.经济市场:房地产市场对整个经济也有着重要的影响。房地产市场的增长通常与经济增长相伴随,房地产市场的下滑则会导致经济衰退。此外,房地产市场还会影响物价和消费者信心。

在现阶段,虽然LSD不足以对全球经济产生重要的影响,但受到全球金融机构的重要关注。无法影响全球经济的LSD,在加密货币的世界中有着重要的影响,加密货币的增长,将伴随着LSD前行。

5.出租收益:房地产投资者通过把房子出租给租户,获得每月的租金收益。

LSD资产凭证自带收益,不用像房屋一样担心空置率,物业维修和管理费。只要持有LSD凭证,无时无刻都是在收租。

6.流动性:房地产是我国人民最喜欢的投资标的,也是我国人民认为最可靠的投资资产,被视为家庭的不动产财富储备。房地产是一项大宗资产投资,需要投入大量的资金,买卖需要时间、昂贵的手续费用,而且市场的供求关系也往往不太平衡,买卖难度较大,流动性较差。

LSD凭证的买卖没有国界,无需许可,无需投入几百万,只要你的手机钱包有ETH,质押到LSD池子中就可以产生收益,适用于全世界的投资者。当你不想拥有这些LSD资产,可以在世界任何地方随时卖出全部LSD资产或部分LSD资产,相比房地产,不可以切割买卖,灵活性较低,如果不是优质房产,几乎不可能在短时间内抛售。

虽然LSD不能和360万亿房地产资产规模巨兽匹敌,但是LSD资产在投资方面具有高流动性、分割交易的灵活性、透明性、低门槛、LSD自带收益优越于房地产无需不断的寻租。

总结

现在以太坊LSD还是处于早期状态,未来会看到以太坊LSD资产会占据主要领导地位,引领行业更上一层楼。本文中主要讲述了以太坊LSD,因为其他POS链的LSD资产,在组合性上较为薄弱,用户参与度较低,所以不具备拥有超过以太坊的影响力。以太坊的LSD收益资产,在未来的几年内还会继续大幅度增长,从根本上改变整个加密生态系统。

在上篇文章中我提到,Meta放弃了将NFT集成到他们的核心产品Facebook和Instagram的计划。如果市场没有因为银行业的危机而陷入恐慌,这件事本应引起相当大的关注.

1900/1/1 0:00:00本文来自香港?Web3?嘉年华速记JeffreyHu:我是JeffreyHu,来自HashKeyCapital讨论的话题是比特币新兴技术,因为现在有非常多的比特币新热点出来,非常高兴能跟各位嘉宾进行介绍.

1900/1/1 0:00:00在/img/20230515132833143998/0.jpg "/>投行Piper Sandler:下调Coinbase评级至“中性”:金色财经报道,投行Piper Sandler发布研报.

1900/1/1 0:00:00LivioWeng,行业花名“七爷”,曾于2018年至2021年间任HuobiGlobalCEO。在三大所的辉煌年代里,是老火币的一面旗帜。4月13日,HashKeyGroup官方宣布,LivioWeng已正式加入担任首席运营官.

1900/1/1 0:00:00GuyWuollet|作者 Leia|编译 “代币”是加密货币和Web3领域中的一个热点话题。即使在Web3之外,代币也引起了广泛关注,比如在艺术、密码学、设计、经济学、游戏、数学、心理学等众多领域中,也有很多人对代币充满兴趣.

1900/1/1 0:00:00在去年十一月,Binance上线第29个Launchpad项目HookedProtocol之后,近4个月没有再进行IEO。然而令人意外的是最近两个月,Binance突然连上SpaceID和OpenCampus两个IEO.

1900/1/1 0:00:00