撰文:EvgenyYurtaev,去中心化金融平台Zerion创始人兼首席执行官

来源:链闻

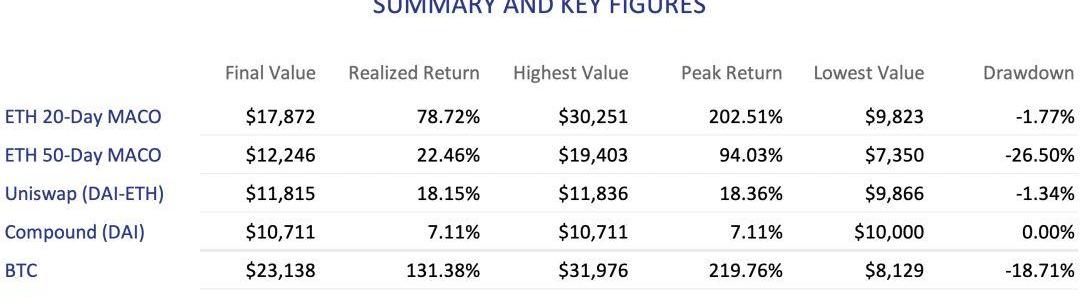

让我们看看过去一年通过Compound、UniswapPools、TokenSets这样的DeFi协议理财,以及持有ETH和比特币不同的投资回报。

同时,请关注DeFi协议的美妙之处:它们允许不同风险-回报偏好的投资者寻找更有前途的投资机会。

关键要点

DeFi应用在过去一年里为投资者提供的风险-回报有了极大改善;

TokenSets的「ETH-20天移动平均线交叉策略」在回报上优于买入ETH并持有的策略,同时最大跌幅也大大减少了;

Compound和Uniswap为持有稳定币的投资者提供了诱人的收益机会。

在过去一年里,

DeFi

生态系统已经成为以太坊上最活跃的应用之一。

Compound、

Uniswap?和?

Tokenset?成了如今最受欢迎的投资选择。以太坊区块链上的原生代币?

ETH?是这些金融应用里最主要的抵押资产。

我希望通过这篇文章,比较过去十一个月时间里CompoundcDAI、Uniswap的DAI-ETH池以及TokenSets的ETHMACO策略,相较于ETH和比特币基本走势的表现。

Q2散户投资者调查:87%的受访者表示计划在下一季度增加持币量:根据加密公司 Voyager Digital 进行的第二季度散户投资者调查的结果,尽管加密货币市场经历了瀑布,但投资者仍比以往任何时候都更看好加密货币的未来。该调查对 Voyager 平台上的 3671 名高频交易员进行了调查。调查结果显示,81% 的受访者对加密货币的未来更有信心,即使在 4 月和 5 月比特币价格暴跌之后和其他币的价格下跌超过 50%的时候也是如此。87% 的调查受访者表示,他们计划在下一季度增加持币量,而第一季度只有 80% 的受访者表示将增加持币量。约 39% 的受访者表示,他们预计到 2021 年第三季度末比特币的价格将在 56,000 美元至 70,000 美元之间,而 28% 的受访者预计比特币价格将在 41,000 美元至 55,000 美元之间。相信比特币将达到 71,000 美元的价格的受访者比例为 18%,低于之前调查的 20%。同时,90% 的受访者认为美国证券交易委员会最终会批准比特币ETF。(Cointelegraph)[2021/6/15 23:38:18]

我把分析的时间段设定为2018年12月3日至2019年10月31日,在这个时间中比较Compound上DAI的借贷回报、Uniswap的DAI-ETH池的供应流动性以及TokenSets的ETH20天和50天MACO?策略。我们还将呈现同一时间段内ETH和比特币的购买并持有策略的回报。不过,我们的分析没有考虑交易费用、滑点以及稳定币的价格波动。

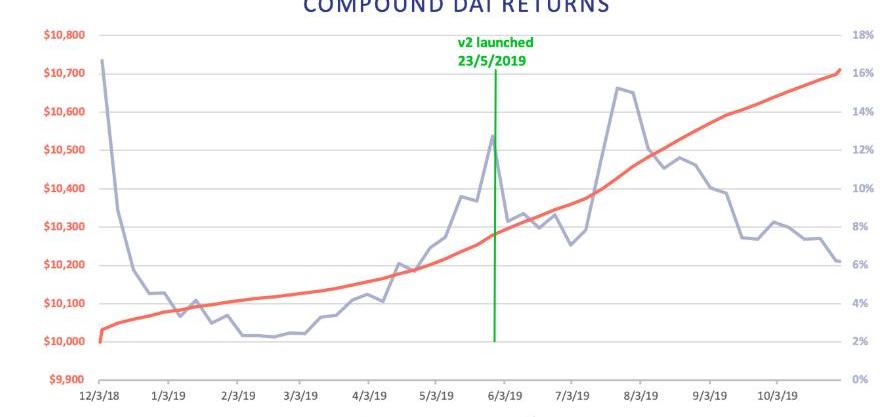

Compound的回报

Compound是一个货币市场协议,允许用户集中一组资产,这些资产可供他人在提供抵押物后借入。其借贷利率是可变的,取决于市场供求关系。

关于Compound,我们展示了一个价值1万DAI的投资组合的表现,及其每周的年化利率。除了Compound,像dYdXv2、Dharma、bZx和Nuo这样的DeFi项目也可以为DAI提供类似的回报,但由于这些项目都是在2019年才上线的,所以就被我们排除在分析之外了。

声音 | MORECOIN研究院:持币者近期不应对大型牛市抱有过多期望:据IMEOS报道,过去一周特朗普收获大量资本,美元在未来的宽松概率大幅提升。比特币作为高波动资产属于大水漫盖的山尖品种,持币者近期不应对大型牛市抱有过多期望。[2019/7/1]

从2018年12月到2019年10月底这段时间,这笔投资在Compound平台上获得了7.1%的回报。

从下图可以明显看出,在?MakerDAO的稳定费从2019年3月开始增加之后,Compound利率也开始增长。其他抵押型债务协议的利率太低,使得用户将自己的头寸转移到Compound,以获得更有吸引力的利率。我们没有考虑DAI的价格变化,不过,在此期间DAI/USD的价格一直在0.95-1.02之间,波动不大。2018年12月时,Compound协议有几个小时不能完全运作,团队打了个补丁来修复一个bug。这个操作没有对任何用户造成负面影响。

图片来源:https://loanlist.io

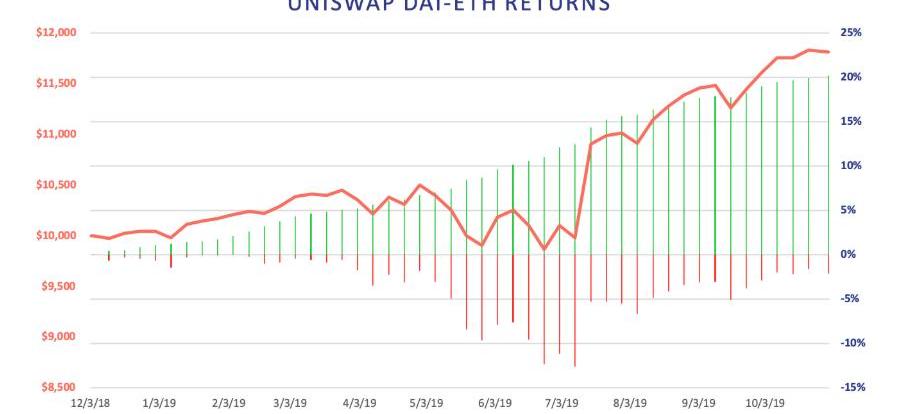

Uniswap池的回报

Uniswap是一个链上交易所,用户可以进行代币交易。一些流动性提供者会供应各种资产储备来撮合交易,这些流动性提供者可以借此赚取交易费。

我们呈现了提供1万美元到Uniswap的DAI-ETH池会获得怎样的回报。实际上这意味着投资者向池子提供了价值5千美元的ETH和价值5千美元的DAI。这些数字的意思是,投资者在2018年12月4日将这些资产投入池中,一直到2019年10月31日。

动态 | 54.53%项目近30日持币地址数增加 ?:据第三方大数据机构RatingToken监测数据显示,已上交易所且持币地址数超过1000的项目640个,其中项目持币地址数较30日前上涨的项目占比54.53% 。持币地址数增幅排名前三的项目依次分别为:Ambrosus(AMB),Lockchain(LOC)和Atidium(ATD),持币地址数降幅排名前三的项目依次分别为:XOVBank(XOV),Repme(RPM)和investFeed(IFT)。[2019/1/21]

在此期间,Uniswap的DAI-ETH池获得了18.15%的回报。由于ETH/DAI的价格波动,在不同时点提供流动性的投资者,他们所获得的回报会有所不同。

Uniswap能实现的回报取决于三个因素:

提供和取回时的资产的价格;

流动性池的规模;

交易额。

加密币价格的高波动性会转化为Uniswap回报的高度可变性,因此,Uniswap的未来回报很可能与此处展现的数字相差很大。

在下面的图表里,绿色柱线展示了每周的累积交易费,红色柱线展示了因价格波动而导致的每周暂时损失。有趣的是,在ETH价格大幅波动的日子里,因交易行为增加而收取的费用,大大减轻了投资组合总价值的暂时损失。

这一结果还有另一个成因,那就是流动性池的规模与交易额相比较小,这使得流动性提供者可以收取较大比例的交易费。如果流动性池的规模很大,而交易额较低,或是两者兼而有之,那么,在以太坊价格波动较大时,由于交易费收入占比变小,投资者就会有更大的亏损。从下图可以看到,这一投资策略只在五周时间里比其原初价值有一点点降低。

动态 | Coinbase平台将考虑扩大支持币种范围:据cryptocoinspy消息,Coinbase正在考虑将支持币种的范围扩大,其中包括Ripple在内。[2018/12/9]

图片来源:?https://zumzoom.github.io/analytics/uniswap/roi.html

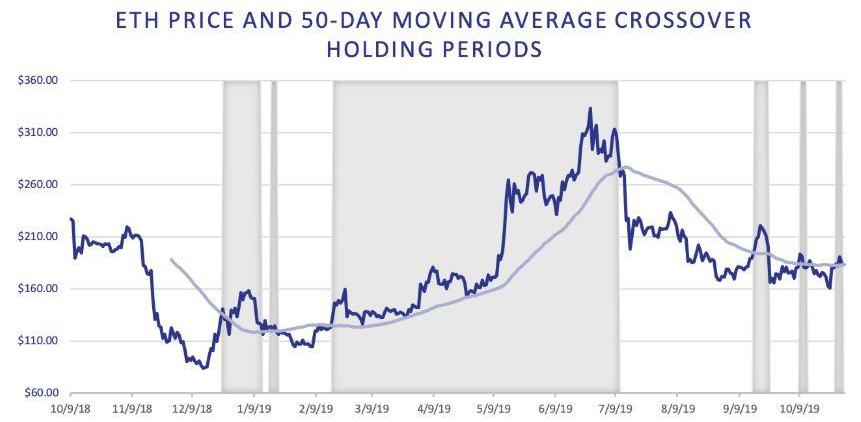

TokenSets:ETH20天和50天移动平均交叉策略

TokenSets是一种代币化的交易策略,其策略是自动执行的,无需用户任何操作。

我们将展示两种趋势交易策略的表现:20天移动平均线交叉策略和50天移动平均线交叉策略。两者都是简单趋势策略,目标都是从持续的趋势中获取回报,并在趋势逆转时再平衡为现金。

TokenSets于2019年7月才发布其趋势交易策略,我们用每日价格数据估算,若使用该策略从2018年10月至今能取得多少回报。需要指出,我们的分析没有考虑费用和滑点,而最近TokenSet的再平衡事件导致0.5%或更大的滑点,所以,如果考虑再平衡的频率,这些因素都可能影响TokenSets策略的实际表现。

当ETH价格高于移动平均线时,移动平均线交叉策略会购买并持有ETH,而当ETH价格低于移动平均线时,该策略则会出售ETH并持有稳定币。再平衡交易一般发生在价格线交叉的那天,执行条件是自上一次再平衡已过去四天。

20天MACO策略创造了78.7%的投资回报率,表现优于买入并持有ETH的策略。

我们发现,在2019年7月的ETH价格大跌时,两种策略都通过及时再平衡为稳定币而避免了大幅减值。但9月份ETH的价格下跌实在太陡,两个策略的再平衡为稳定币时间都显得太迟。结果可以看出,20天MACO策略实现了78.7%的投资回报率,表现优于买入并持有ETH的投资策略,但是50天MACO策略却表现不佳,回报率仅为22.5%。?

公告 | 火币:请MEET.ONE持币用户于9月30日24点钱完成换链操作:据火币Pro公告,MEET.ONE主链已于2018年7月30日从ERC-20切换至EOS,MEET.ONE旧币将于2018年10月1日00:00失效。用户需要于新加坡时间2018年9月30日23:59:59前至MEET.ONE钱包完成换链操作。[2018/9/22]

图片来源:https://etherscan.io/

图片来源:?https://etherscan.io/

图片来源:https://etherscan.io/

图片来源:https://etherscan.io/

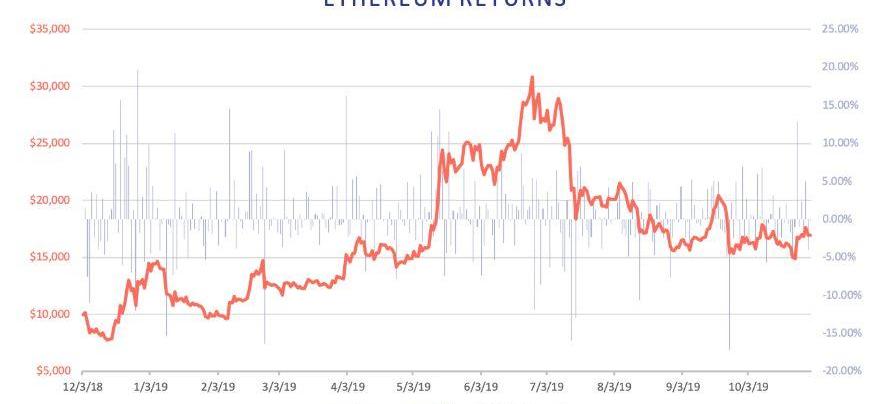

持有ETH和比特币的回报

ETH和比特币的价格一直保持着高度相关性,他们的表现在很大程度上是具有可比拟性的。但是在2019年7月,以太坊出现了持续下跌,而比特币的价格却有所恢复。不过,当时间来到2019年9月,比特币价格也跟着出现大幅跳水的态势。在我们评估的这段时间,两个资产的峰值价格都比各自的起始价格有200%的增长。和峰值价格相比,ETH现在已下跌约50%,而比特币则下跌了约34%。在评估期间的结束时点,以太坊买入并持有策略实现了69.3%的回报,而比特币买入并持有策略则实现了131.4%的回报。

下图中,橙色曲线显示的是价值1万美元的投资的表现,蓝色柱线表示每日收益。相关计算均基于每日价格数据。

图片来源:?https://etherscan.io/

图片来源:https://www.blockchain.com/

总结

以绝对值计算,ETH20日策略优于此文展示的其他DeFi策略和ETH买入并持有的投资策略。这一结果源自该策略躲避了ETH的大部分下滑时段,同时又在ETH价格上涨期间产生了收益。与此类似,50日策略捕捉了从3月份开始的ETH价格上涨,并在7月再平衡为稳定币,只不过在9月遭遇大幅下跌,因而极大地降低了该策略的最终回报。如果两个策略的再平衡时点加快一点,那么50日策略的回报率将超过50%,而20日策略的回报率可以超过130%。

我们还注意到,回报波动率和最大跌幅之间存在差异。最明显的是,以起始值为基础计算,20日策略的最大跌幅为-1.77%,而50日策略的最大跌幅为-26.5%,ETH买入并持有的最大跌幅为-22.48%,BTC买入并持有的最大跌幅为-18.71%。但是,相比于在Compound上借出一个稳定币,持有ETH、BTC或是TokenSet会因为价格波动而带来更高的风险。类似的,Uniswap的DAI-ETH池的流动性提供商也因为将一半投资放在稳定币上,而能降低其投资组合的波动性。

DeFi的另一个有趣进展,在于可以将投资头寸代币化。举个例子,Compound的cToken代表一笔存款及其应计利息,但它也作为一种代币独立存在。这意味着投资者可以将Compound存款转账并存入其他智能合约,比如Uniswap?。cDAI-ETH流动性提供商因此可以从cDAI-ETH池中既赚取Compound的DAI利息,也可以赚交易费。同样地,TokenSets也可以再平衡成cToken稳定币,比如cDAI或cUSDC,这样投资者就能从自己的现金头寸中获得一份利息。

正如我们的分析所展示的,DeFi允许那些拥有不同风险-回报偏好的投资者寻找更有前途的投资机会。由于DeFi的开放和去中心化特性,这一领域可能会继续推出更多令人兴奋的创新金融产品。代币化头寸的出现,让我们发现这一领域非常值得探索进一步发展。

你也可以使用我们的产品Zerion去追踪和管理自己的DeFi投资。

风险提示

DeFi仍处于开发的早期阶段,所有智能合约系统都应被视为实验性且具有较高风险性的,甚至有可能让投资者损失全部资金。

总而言之,投资者最好将自己的DeFi和其他投资活动分散到更多智能合约中,而不是仅为了当下利率最高而去优化。

标签:ETHCOMCOMPOMPEtherSmartXCOM币intelligencefogcomputerchainInternet Computer(Dfinity)

前言 本系列的第二篇文章,以超市收据为例,描述了Arithmetization的具体过程。本文将以另外一个例子为基础,在回顾Arithmetization过程的同时,将内容引申到多项式的LDT过程.

1900/1/1 0:00:00据Cointelegraph11月27日报道,美国商品期货交易委员会在2019财年获得了超过13亿美元的行政处罚,其中包括从加密货币运营商收缴的资金.

1900/1/1 0:00:00GPU和系统芯片制造巨头英伟达近日发布了一个新的基于区块链和人工智能的计算平台,该平台可帮助医疗保健提供商将复杂3D模型的分析所需时间从数小时减少到数分钟.

1900/1/1 0:00:00来源:互链脉搏 作者:梁山花荣 “1024会议”全面激发了中国区块链应用市场的活力。根据互链脉搏研究院不完全统计,2019年11月,全球共披露区块链应用项目86个,其中中国披露区块链应用项目57个,环比增长约110%.

1900/1/1 0:00:00似乎每次有人在同一句话中用到了“比特币”和“能源消耗”这两个词时,就会有人说这个网络对环境造成了巨大影响,有人则说这些担忧被夸大了。 毋庸置疑的是,矿工在能源成本较低的地区可以产出更多比特币.

1900/1/1 0:00:00很多人都知道还差6个多月,比特币就要减半了,减半也就意味着比特币的通胀率降到1.7%附近,可以说,已经远远低于各个国家的通胀率,因此很多人基于此判断比特币将会价格暴涨,当然还有一些人基于减半之后难度增加判断价格会上去.

1900/1/1 0:00:00