作者:JorgeS

来源:?得岸观点

MakerDAO最近发布了自上线以来最重要的一次更新,除了正式支持多资产抵押(MCD)之外,还引入了DAI存款利率(DSR)。MakerDAO对其寄予厚望,声称DSR将会改变DeFi生态的游戏规则,它真的能释放这么大的能量吗?

作为无风险收益的DSR

所谓DSR,DAISavingRate,也就是DAI存款利率,含义十分容易理解:MakerDAO提供了一个储蓄合约,用户只需要将自己持有的DAI存入,即可获取年化2%的利息收益。MakerDAO推出这一功能的原因也不难推测,激励用户买入和持有DAI。

自上线以来,相比创建CDP借出DAI,接收并持有DAI一直缺乏有效的激励。抵押ETH借出DAI能够满足链上用户加杠杆的需求,也为众多募得了ETH却需要使用法币支付开销的项目团队提供了解决方案,但交易的另外一侧,也就是接收并持有DAI的人,却并没有获得任何好处,反而可能要承担一定的流动性损失。

动态 | BafeEx解读:欧洲央行对欧元稳定币态度较为乐观:1月3日,欧洲央行市场基础设施和支付总监Ulrich Bindseil发布了央行欧元稳定币CBDC工作总结。BafeEx交易所分析师Zoy表示,从文章来看,欧洲央行对欧元稳定币CBDC持较为乐观的态度,注意不是极度乐观。欧洲央行主要担心:1.金融脱媒(Disintermediation),储户和机构通过这种方式藏匿和转移欧元资产,规避欧洲央行监管;2.无法应对危机时期的银行的系统性建导(Facilitation)问题,即CBDC相对来说更难被央行调控。BafeEx分析师Zoy强调,CBDC的双层利率系统也许可以应对上述两个问题,CBDC得以顺利发行的可能性在逐渐提高。[2020/1/4]

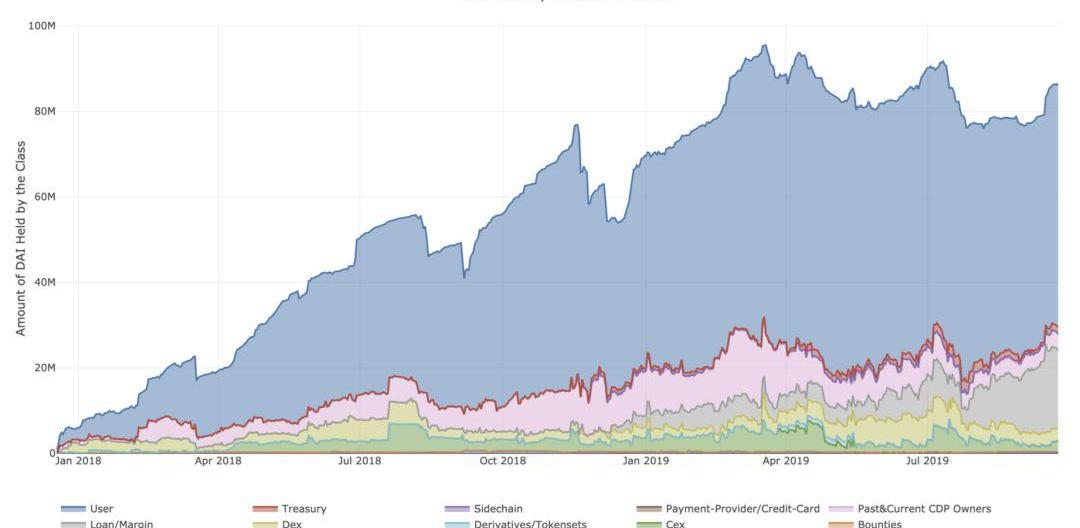

Compound、dYdX等抵押借贷平台的成功无疑让MakerDAO找到了一种解决方法。我们可以看到,自出现以来,这些抵押借贷平台通过为存款用户提供利息的方式,有效吸纳了大量储蓄。

动态 | “Ripple取消OTC交易模式”疑似为解读错误,官方尚未宣布此消息:金色此前报道,推特账户XRP Research Center今日发推称:“Ripple将不再支持OTC模式的代币买卖,即机构购买者想要购买XRP同样需要在二级市场上购买XRP。经金色查询,目前Ripple官方目前还未发出取消OTC交易模式的公告。Twitter中提到的交易很有可能是在9月25日Bittrex与UPbit的合作关系破裂之后,双方之间进行的正常资金返还。[2019/10/30]

MakerDAO采纳这样一种已被市场验证有效的措施,也就是意料之中的事情了。但同Compound、dYdX等等借贷平台相比,DSR有三点显著的不同:

动态 | 区块链技术助力共建中国人群基因变异解读标准数据库发布:据央广网消息,5月27日,“区块链技术助力共建中国人群基因变异解读标准数据库”在2019数博会“生命大数据高峰论坛”上发布。华大集团大数据中心副主任杨梦表示,数据库的建立必须满足可公开、可溯源、不可篡改、迭代更新、临床信息溯源、符合伦理法规等条件,而利用区块链技术可以实现账本公开、所有历史信息留痕、哈希摘要上链、分布式共识、私有数据存证、细颗粒度权限控制等。[2019/5/28]

一是没有挤兑风险。Compound等借贷平台会将用户的存款放贷给其他用户,极端情况下,如果资金池被借空,存款用户将无法赎回自己的流动性。而DSR并不会将用户的存款借出,借贷用户拿到的DAI并不来自DSR存款,这就免除了存款用户不能实时赎回流动性的风险。

二是没有对手方风险。同前面一点类似,由于Compound这一类的借贷平台会将存款进行放贷,而贷款用户的抵押状况和偿付能力的变化也会给存款用户带来新的风险。

声音 | EOS pacific创始人解读EOS宪法2.0:删减多条目是为仲裁机构减轻压力:今天,EOS pacific创始人王栋在引力生态峰会上表示,BM推出的宪法2.0版最核心的有以下几个方面:

1、CODE IS LAW。所有的法律都应代码化,即使代码有BUG。

2、BM进一步诠释合约,把整个合约清晰定义。如果各方理解有不同,才需要仲裁员出现。仲裁机制主要的工作范围已经大幅度缩小。

3、私钥的丢失是个人的责任,不是通过仲裁可以解决的问题。

4、在智能合约定义的范围内,仲裁能冷冻Token的转移。

王栋还表示,EOS宪法从1.0版的20条减到9条,把很多东西去掉,就是让Token不要根据自己对宪法的理解套用自己的情形,无限的给仲裁机构施加压力。[2018/7/15]

三是没有平台风险。用户在使用Compound等借贷平台时,除了要承担持有DAI的风险,还要承担Compound平台本身引入的新风险。而DSR由MakerDAO官方提供,用户不需要承担额外的第三方风险。也就是说,使用DSR的风险等同于持有DAI的风险,没有新的风险增量。

币安何一:对于红杉的事情是大家过度解读了:币安联合创始人何一在问答会中表示,币安当时比较弱小,的确需要大的投资基金帮助,但后来发现红杉对币安未来的发展帮助比较有限。中国传统文化喜欢给对方面子,不想币安这样怼来怼去。公司能否发展好不是看和谁的关系好,还是得看是否真正对行业做出贡献,是否是一个伟大的公司,是否真正对股东负责。[2018/5/18]

某种意义上,我们可以将DSR看成DAI的无风险收益率。这就类似于将美国国债收益率定义为美元的无风险收益率,因为持有美国国债,只需要承担美元贬值的风险,而无需承担额外新增风险。从这一点上,我们可以说DSR是DAI向真正货币又迈出的一大步,假如DAI真能成为DeFi生态中的事实货币,那DSR无疑将会成为一个十分重要的市场指标。

作为价格稳定机制的DSR

在更新后的白皮书中,DSR被明确的描述为一种「价格稳定机制」,也就是说同稳定费率一样,DSR也会被当作调节市场供需的一种工具,如果DAI的价格高于一美元,就调低DSR抑制需求,如果DAI的价格低于一美元,就调高DSR拉动需求。

在此我们就不得不重新审视一下DAI的价格稳定机制是否足够有效。稳定币能够同锚定货币的价格维持相对稳定,其最基础的逻辑来自于套利。当稳定币价格脱离锚定价格时,就会出现套利机会,而套利者的行为会将价格拉回锚定价格。以USDT为例,如果其价格高于一美元,套利者就会通过官方渠道兑换USDT并在市场上卖出,从而将价格拉回一美元,如果低于一美元就进行相反的操作。套利机制十分简单有效,价格偏差的修正也就能高效实现。

反观DAI,当其价格偏离一美元时,套利者并没有办法通过借贷买卖等操作即时获利,套利行为必须等到DAI的价格回到一美元时才能最终完成。至于其价格什么时候回到一美元、能不能回到一美元都是很难确定的,因此套利风险和摩擦非常大,并不能作为稳定价格的主要手段。

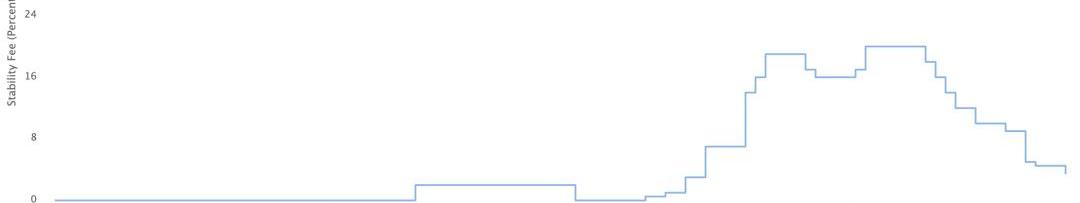

事实上,DAI的价格稳定一直是依靠调节稳定费率实现的。上线以来,稳定费率的调整发生过20多次,范围在0.5%到20.5%之间。

之前MakerDAO声称上线前期将通过治理方式调节稳定费率,并在这个过程逐步摸索合理的调节机制,最终将稳定费率的调节自动化。但从目前的状况来看,自动化仍然难以实现,很长时间内,稳定费率将只能继续依靠治理方式调节。

增加DSR之后,MakerDAO将有能力对存款利率和贷款利率分别进行调节,这种灵活性将在同其他平台的竞争中,为MakerDAO提供巨大的优势。与此同时,系统性调节的复杂度上升,自动化就更难实现,治理行为的质量和效率将更大程度地影响整个系统的健康程度。

带来的利益结构变化

还有一个问题值得考虑,那就是DSR的收益是从谁那里拿来的。收入结构没有改变,一部分参与者增加了收益,必然有另一部分人的利益变小了。直觉上我们可能认为是MKR的持有者受损了,本来借贷者支付的利息是分配给MKR持有者的,现在要分一部分给DSR的存款用户,那MKR的份额自然就小了。但仔细考察一下此次更新之后的变化,就会发现事实并非如此。

在之前的单资产抵押版本中,进行借贷之前,需要先将ETH换成PETH。而伴随着清算的发生,用来支付清算罚金的PETH会被销毁,因此PETH相对ETH的价格是一直上升的。所以当借贷用户还息离场,将PETH重新兑换为ETH时是有获利的。这相当于给所有抵押ETH的用户付了一份利息。而新版本上线后,这份利息就不再支付了。

从上图PETH的价格变化可以看到,这份利息收入的年化是超过2%的,而且它的支付对象是所有抵押中的ETH,DSR却只需要支付给储蓄中的DAI。所以相比之前的版本,?MKR的持有者并不会遭受任何损失,CDP创建者的借款成本却是实实在在上升了。可以预见,这将导致之前利用PETH进行理财,只抵押而未借贷的用户撤回自己的抵押,从而使平台整体的抵押率下降,系统风险上升。

我们可以大致做一下总结,DSR将会成为DAI的无风险收益率,为持有DAI提供相对有效的激励;作为一种价格稳定机制,DSR将使得MakerDAO在竞争中更加灵活,同时也使得治理工作变得更加复杂、重要;相比单资产抵押阶段,DSR的推出并不会损害MKR持有者利益,却会导致借贷的实际成本升高。DSR是DAI发展道路上重要且必然的一步,是否能够成为Game-Changer我们可以拭目以待。

标签:DSRDAIETHMakerDAODSR价格MEDAItogetherbnb喝醉之后能干嘛makerdao是什么意思

写在前面:本文作者为Circle的两位联合创始人SeanNeville和JeremyAllaire。他们在文章中解释了Circle近期砍掉交易所、OTC和支付app业务的原因,即他们希望Circle将未来押注在全球稳定币上.

1900/1/1 0:00:00编者注:原标题为《加密世界低调的三种产品趋势》前言:加密世界的熊市还在继续,但加密领域的产品从来没有停下构建的脚步。2019年最突出的是DeFi的进展,相对于年初,从其抵押的资产规模到产品的多样性方面都有了很大的发展.

1900/1/1 0:00:00原创:Fiona 来源:白话区块链 提到区块链,是不是总觉得离你挺遥远?前几天有这么两条区块链应用资讯,普通人也能参与其中:一是腾讯原创作品上线了“版权存证”功能.

1900/1/1 0:00:00来源:数字资产研究院 编者注:原标题为《樊晓娟|智能合约的法律探析》智能合约与法律上的传统合同是不同的概念.

1900/1/1 0:00:00虚拟银行真的要来了! 昨日,香港金融管理局(下称“香港金管局”)副总裁阮国恒表示,经过各方努力,首家虚拟银行当日起在香港金管局的金融科技监管沙盒进行试营业.

1900/1/1 0:00:00以太坊的联合创始人VitalikButerin表示,以太坊基金会此前卖出了70,000个ETH,而且基本上都是卖在“最高点”.

1900/1/1 0:00:00