文|小湃出品|PANews

家族办公室和高净值人士进入加密市场的资金被打理的如何?近日普华永道和投资公司ElwoodAssetManagement发布的最新调查报告道出究竟。

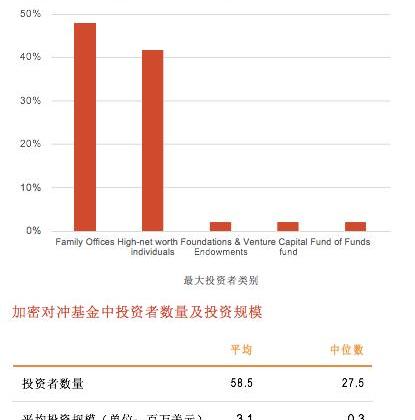

以加密货币为中心的对冲基金的资产管理规模在2019年激增,从2018年底的10亿美元增长到20亿美元。在2019年全年,全权委托的多头基金表现最好,平均收益为42%。对冲基金的资金来源中,家族办公室占对冲基金投资者的48%,高净值个人占到42%。

普华永道合伙人HenriArslanian在接受采访时表示,“自冠状病以来,我们看到的一个宏观趋势是人们对加密货币的兴趣更加普遍。”

普华永道报告:2020年加密市场并购交易总价值超11亿美元:3月30日消息,普华永道(PwC)在发布的的全球加密市场并购和融资报告中指出,2020年加密货币并购交易总价值显著增加,达到11.12亿美元,环比增加131%。另一方面,加密市场并购交易活动继续从美洲转移,到2020年有60%的交易发生在亚太地区、欧洲、中东和非洲,而在2019年该比例为51%。

与此同时,2020年加密领域总融资金额环比增加33%,达到30.89亿美元。普华永道全球加密货币负责人HenriArslanian表示,由于机构参与者和大型投资者的押注,以及加密领域内的收购或投资等活动,预计未来几个月加密货币并购和融资活动将持续保持强劲。[2021/3/30 19:29:34]

超六成在2018年后成立,多为四种策略

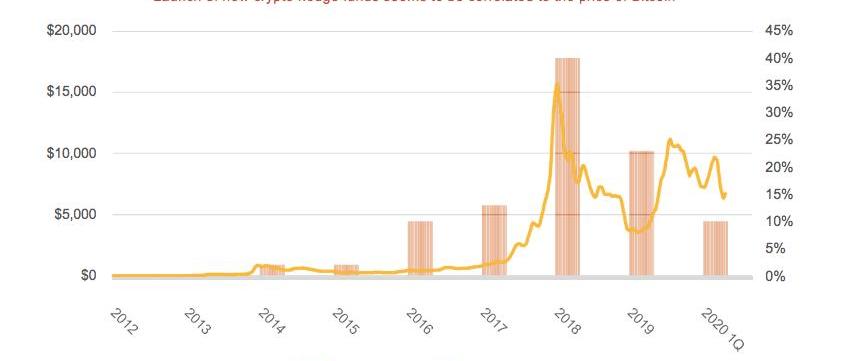

根据2020年第一季度研究表明,大约有150个活跃的加密对冲基金,其中近三分之二是在2018或2019年创立的。

创立加密货币基金的活跃程度与比特币价格高度相关。2018年,比特币价格飙升似乎是推动加密货币基金创立的催化剂。随着加密货币市场在2019年底呈现出下降趋势,新成立的加密货币基金数量大幅下降。

普华永道报告:列支敦士登虚拟货币税收指数排名第一:10月3日消息,普华永道发布各国关于虚拟货币税收的报告。报告指出,列支敦士登、马耳他和澳大利亚分别位列虚拟货币税收指数排名前三位。该指数主要基于各国是否为20种不同的虚拟货币项目提供了税收指导,指导内容质量不考虑在内。总体而言,报告考虑的各国是如何将现有税法应用于数字资产,而不是引入针对数字资产(包括虚拟货币)特征的新法规。此外,税收指导内容方面,一半以上的地区为虚拟货币交易和虚拟货币采矿收入设定了资本收益。虚拟货币定位方面,多数国家认为它是“财产或无形财产”、“其他”或“无明确规定”。具体征税时间,各国最常见的做法是对“虚拟货币和法币兑换”征税,其次是“虚拟货币之间兑换”。其中,法国在“虚拟货币之间兑换”方面超出正常氛围。最后,报告指出,多数国家地区尚未决定ICO的税收政策。(CoinPost)[2020/10/3]

报告根据四种广泛的基金策略对加密货币对冲基金进行了分类:

动态 | 普华永道将帮助 Cardano 基金会、IOHK 和 Emurgo 整合商业化战略:区块链项目 Cardano 首席执行官和以太坊联合创始人之一的 Charles Hoskinson 透露,将在普华永道(PwC)的帮助之下,讨论进一步拓展 Cardano 项目的商业化能力。具体来说,Cardano 的商务总监 Jerry Fragiskatos 将会主导这项战略工作,从 2 月开始,普华永道将收集麦肯广告(McCann)、Cardano 的技术开发公司 IOHK、Cardano 的商业化孵化公司 Emurgo 和 Cardano 基金会的意见,开始进行大量的准备工作。此活动的主题将会是为期多天的研讨会,普华永道将会帮助 Cardano 项目以及所有利益相关者创建一个整合的战略方案。Charles Hoskinson 表示,普华永道汇集的专案小组有着丰富的加密货币以及服务于财富 500 公司的经验。[2020/1/29]

?全权委托做多:这类加密货币基金只做多,投资者的投资期限也更长。此类基金倾向于投资于早期代币/加密货币项目,他们还会购买并持有流动性更强的加密货币,对投资者的锁仓时间也最长。

?全权委托做多/做空:这类基金涵盖的投资策略很多,包括多头/空头、相对价值、事件驱动、技术分析,以及一些特定于加密货币的策略,例如挖矿。全权委托基金通常具有混合策略,其中包括在早期项目中进行投资。

动态 | 普华永道报告:区块链和5G等新兴科技已经成为不可忽视的力量:据澎拜新闻消息,普华永道发布《2019年数字信任洞察之中国报告》。报告显示,19%的中国企业受访者正面临数字化转型带来的创新风险,即推出新产品、服务和流程所产生的风险。这一数据充分体现对业务部门进行企业数字化战略培训的重要性,让其了解创新对其业务运作的影响。人工智能、区块链、云计算和5G等新兴科技已经成为不可忽视的力量。企业面临着在运营中使用这些科技创新以实现增长的压力,而隐私和数据保护方面的要求也会随之提高。[2019/9/17]

?量化基金:这类基金主要定向或市场中立的方式对市场采取量化投资。一些指示性的策略包括:做市、讨论、以及低延迟交易。流动性是量化基金投资策略的关键,他们的资金会被限制只能交易流动较高的加密货币。

?多策略:这类基金将上述三种基金的投资策略组合在一起,比如,在某个特定基金说明书中会设定限制范围,允许交易可以关了多头/空头和量化基金子账户。

这四种策略中,量化基金最流行,占到当今对冲基金市场上几乎一半。相比之下,其他投资策略占比分别是——全权委托做多,全权委托做多/做空、多策略——这些投资策略的市场战略相比较而言要小得多,他们加起来大约占到整个加密对冲基金市场的50%。

声音 | 普华永道区块链负责人:区块链技术是瑞士银行业发展的推动者:据Cointelegraph消息,针对区块链技术发展可能给瑞士银行业带来的冲击,普华永道区块链负责人Pierre-Edouard Wahl认为区块链技术的发展是能够促进瑞士银行业务发展的。他表示:“我实际上认为它将成为推动者。是的,它可能会损害他们现有的业务,但新技术往往就是这种情况,要么采用它们,要么对这些技术如何实际提供新解决方案,以及改进现有解决方案有不同的看法。[2018/8/8]

投资人九成是家族办公室和高净值人士

从各个受访基金对各自的投资者群体进行的分类来看,最常见的投资者类型几乎占到所有投资者的90%,是家族投资机构和高净值个体投资者。实际上,在我们的受访者中,没有人提到养老基金,只有极少数基金会或捐赠基金投资加密货币。令人惊讶的是,相比之下,我们发现传统风投基金和基金的基金在加密货币投资中所占的比例也很小。

这些基金的投资人并不多,加密对冲基金投资者数量中位数是27.5,平均数是58.5;平均投资规模中位数是30万美元,平均数是310万美元。从平均投资规模的分布趋势,可以看出,大约三分之二的加密对冲基金投资规模低于50万美元。

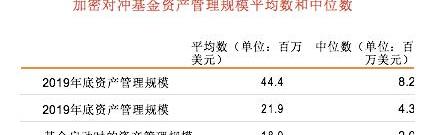

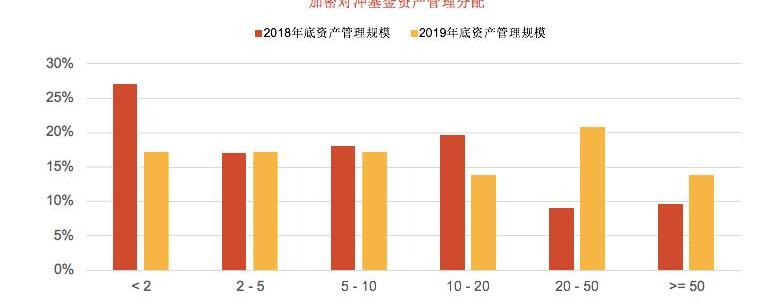

报告估计,2019年全球加密对冲基金管理的资产规模已经超过20亿美元,而2018年这一数字是10亿美元。

各个加密对冲基金持有的资产管理规模分布同样也显示了马太效应,少数几家对冲基金,管理着较大的资产规模,这种分布于传统对冲基金有些相似,在传统对冲基金里,少数大型基金公司管理着大部分资产,“长尾”端基本上都是一些规模较小的基金。

相比2018年2019年的资产管理规模实现了飞跃,资产管理规模超过2000万美元的加密对冲基金比例从2018年的19%增加到2019年的35%。拥有较高资产管理规模的基金不仅可以吸引新投资者,而且还能吸引更多投资金额,但考虑到集中风险问题,许多投资者不能持有超过10%的资产管理规模。

全权委托多头基金业绩表现最佳

2018年加密市场的骤然变冷让对冲基金的业绩预冷,平均业绩表现是-46%。但是,当时间来到2019年底,加密对冲基金业绩中位数涨幅达到74%,而2018年业绩表现不佳的加密对冲基金都被迫关闭了。

对于一些资产管理规模较小的加密对冲基金,他们的平均管理费不足以支撑他们达到收支平衡,除非旗下管理的资产表现有非常好的表现,才能确保小加密对冲基金能够生存下去。

按照不同投资策略分类的加密对冲基金业绩。根据数据显示,采用多策略的加密对冲基金在2019年业绩中位数占比为15%,比量化、全权委托多头/空头、以及全权委托多头都要低。

按照不同加密对冲基金类型比较业绩表现,由于一些规模较小的加密对冲基金被迫关闭,导致2018年和2019年出现了“生存偏差”。很明显,比特币在2019年上涨了92%,表现超过了所有加密对冲基金,这些加密对冲基金之所以表现不佳,可能与2018年的加密熊市有关,同时在2019年也没有把握住市场上升趋势。

总而言之,这些加密对冲基金充当了降低市场波动的工具,而不是提高业绩表现的催化剂。

衍生品可以用作对冲工具,也可以用作生成alpha投资的工具,Alpha意味着超额收益投资。在过去的一年时间里,加密借贷市场得到了进一步发展,比如许多中心化和去中心化加密交易平台现在都开始为客户提供借贷和保证金交易服务,因此,闪电贷和利率套利交易正变得越来越常见。

随着衍生品市场变得越来越多样化,流动性也变得越来越强,让加密对冲基金更容易持有空头头寸。这意味着加密对冲基金拥有了更先进的投资工具,继而可以执行更复杂的投资策略。加密对冲基金和传统对冲基金之间的投资策略关联度越来越高。

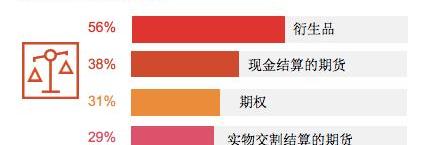

受访的对冲基金中,有空头加密对冲基金占比紧接一半,还有超过一半的加密对冲基金使用衍生品。在期权和期货市场上,有大约三分之一的加密对冲基金涉足期货和期权交易产品。在未来几年中,如果市场上受监管的加密期货产品越来越多,预计会有更多加密对冲基金涉足这一领域。

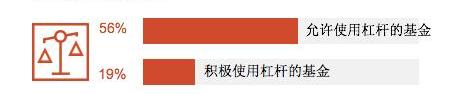

在杠杆交易方面,情况似乎有所不同。2019年,仅有36%的加密对冲基金在使用杠杆交易,2020年这一数字上升到了56%,但其中真正活跃使用杠杆交易的加密对冲基金比例只有19%。

报道认为,越来越多加密对冲基金将会在他们的PPM中被允许使用杠杆,但目前仍不清楚未来几年这一领域是否会有较大幅度增长。此外,未来可能会有更多人利用衍生品工具获得杠杆敞口。

区块链初创公司通用协议宣布在种子轮融资中筹集了超过100万美元,使其可以在比特币现金生态上发展自己的去中心化金融愿景.

1900/1/1 0:00:00几天前,国外比特币圈子里最知名的比特币布道者AndreasM.Antonopoulos在自己的Youtube视频中介绍了一下比特币减半的代码。 就是下面这张图.

1900/1/1 0:00:00作者:TanveerAhmad 译者:弯月 来源:区块链大本营 以下为译文: 人们对区块链这个词总是充满了迷之膜拜:一旦某个公司与之扯上关系,身价就会飙升400%.

1900/1/1 0:00:00来源:哈希派 作者:LucyCheng2019年1月,比特币地址1ZAB5XeKMdvax2S8eZT7GQ6Nj4xjbsw1Y接连接收到三百多笔共计约1.11BTC的交易.

1900/1/1 0:00:00来源:CointelegraphChina尽管在即将到来的减半之前,人们对比特币的担忧和不确定性已经大大降低了,但专家注意到,在过去的几天中,F&G指数的贪婪程度大大增加了.

1900/1/1 0:00:00去中心化金融最初是作为开发者和应用选手,在以太坊网络上构建去中心化金融应用程序的游乐场。开发人员和年轻的项目团队使用以太坊的开源工具来创建“无许可”的财务应用程序,以代替收取租金的中介机构.

1900/1/1 0:00:00