编者按:本文来自?Unitimes,作者:NemilDalal,翻译:Johnny

即便中本聪创造了比特币,他可能也会欣赏以太坊的去中心化金融(DeFi)所创造的世界。

就像?2007年金融危机引发的愤怒催生了比特币这种新的支付系统一样,DeFi颠覆了如今的传统银行业模式。DeFi是无须许可的、可编程的、功能强大的,可以通过开源代码、开放访问和去中心化的方式来运作。

截至今天,锁定在DeFi中的价值接近10亿美元。但随着DeFi的发展,黑客行为也在激增,使用户损失了价值数百万美元的资金。

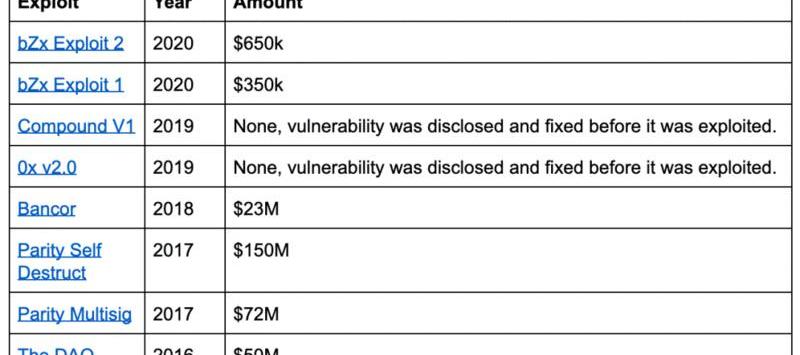

DeFi遭遇的黑客攻击带来的资金损失。来源:DeFi:DependencyHellMeetsFinance

尽管DeFi与传统金融有很大的不同,但它仍需要努力解决导致2007年金融危机的三个相同因素:

收益率追逐

Ark Invest CEO:监管机构不应封锁透明、可审计的DeFi:金色财经报道,Ark Invest首席执行官Cathie Wood在社交平台表示,当美国银行系统因银行挤兑威胁到地区银行而陷入瘫痪时,比特币、以太坊和其他加密网络却不受影响继续运行。银行体系的不稳定威胁到了稳定币,稳定币是 DeFi 的入口,这与监管机构的言论形成了鲜明对比。

监管机构不应该封锁去中心化、透明、可审计、运转良好且没有中心故障点的金融平台,而是应该关注传统银行体系中正在出现的中心化、不透明的故障点。

他们本应完全了解这场显而易见的危机:资产和负债期限错配,短期利率在不到一年的时间内飙升 19 倍,银行体系中的存款自上世纪 20 年代以来首次出现同比下降。[2023/3/15 13:04:45]

抢椅子游戏

超关联性

在物理学中,要摆脱重力是不可能的。在金融领域,想要逃离市场是不可能的。所以让我们深入研究这三个教训。

收益率追踪存在固有的风险

收益率追逐?(yieldchasing)是引发金融危机的最早原因之一。互联网泡沫之后的低利率导致投资者以次级贷款的形式追逐更高的收益率。

在金融领域,收益率反映的是风险。如今,投资者可以在美国国债上获得80个基点的收益,同时在高风险债券上获得6%的收益率。这种差异(后者的收益率更高)是为了弥补高风险债券可能无法偿还本金的风险。

Cobo推出DeFi as a Service产品Cobo Argus:金色财经消息,Cobo团队宣布推出DeFi as a Service产品Cobo Argus,Cobo Argus是一种全新的服务形式,目的是帮助机构团队和DAO组织高效并安全地访问链上DeFi协议。

据官方介绍,Cobo Argus可以在三种环境中实现:集中式(托管)平台、智能合约平台和专用区块链(支持跨链、跨层的资产管理和协议交互)。Cobo Argus根据机构用户团队成员所扮演的不同角色,比如交易员、流动性矿工、基金管理人、会计、财务人员等,授予与其职位相当的权力,将整体资产的控制权分层。[2022/8/4 5:21:48]

投资者面临的挑战是,要确定哪些收益率是机遇,哪些收益率高是由于该金融产品本身的风险就很高。

2007年金融危机的一个核心错误是错误地评估了由抵押贷款支持的高收益证券的的风险。次级贷款——即使是的AAA级——从来都不是无懈可击的,尽管评级机构和抵押贷款发起者不这么认为。

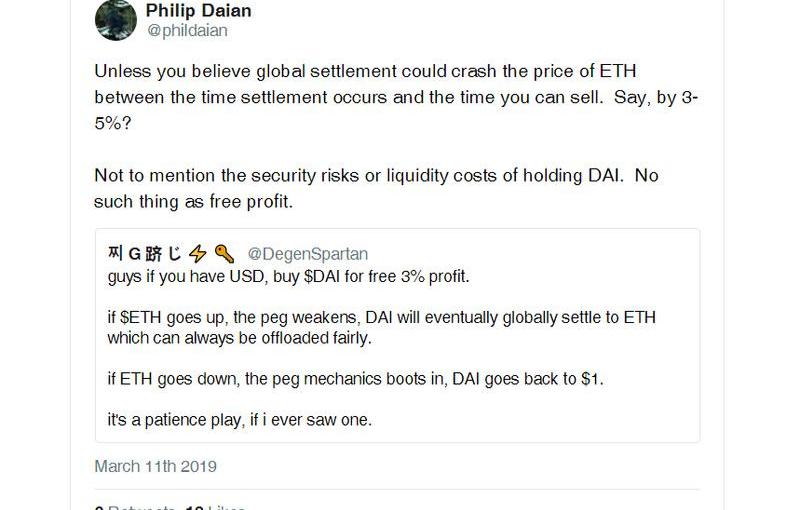

DeFi也遇到了同样的问题,用户在不注意潜在风险的情况下比较不同DeFi协议的收益:

Terra链上DeFi锁仓量近270亿美元:金色财经报道,据DefiLlama数据显示,当前Terra链上DeFi锁仓量为269.7亿美元,近24小时增涨2.31%。在公链中排名第2位仅次于以太坊。目前,Terra链上DeFi锁仓量排名前5的分别为:Anchor(142.2亿美元)、Lido(78.9亿美元)、Astroport(12.8亿美元)、Stader(7.88亿美元)、Terraswap(6.95亿美元)。[2022/3/23 14:12:01]

实际的风险调整资本回报率?(回报除以风险)是由任何散户投资者都需要耗费大量时间去研究的因素驱动的,比如这些因素:

安全性风险

抵押率

治理过程

清算过程

网络可用性

如果散户投资者没有注意到所有这些信息,他们就可能会做出高风险的抉择,并错过那些收益率较低但可靠得多的机会。

与ICO(首次代币发行)不同的是,尽管DeFi存在很大风险,但大多数DeFi项目带来的收益是有限的。一次”中头奖“的ICO可能带来5000%的回报,而潜在的损失最高为100%;但对于去中心化借贷来说,最好的情况是回报率实在10%-20%之间,而如果DeFi协议被攻击,损失率高达100%。

每个人都在玩抢椅子的游戏

DeFi 概念板块今日平均跌幅为1.89%:金色财经行情显示,DeFi 概念板块今日平均跌幅为1.89%。47个币种中13个上涨,34个下跌,其中领涨币种为:AST(+20.72%)、WICC(+6.70%)、LINK(+5.85%)。领跌币种为:YFV(-42.37%)、LBA(-13.09%)、UMA(-6.34%)。[2021/10/22 20:48:11]

对银行和DeFi协议而言,追逐收益率导致了一个恶性循环,但这并不能阻止所有人都玩这场游戏。

正如花旗集团(Citigroup)前首席执行官ChuckPrince在2007年金融危机开始时所说的:

“就流动性而言,若音乐停止,事情就会变得复杂。但只要音乐不停,你就必须站起来跳舞。”

本质上,那些小心管理风险的组织会经历损失,直到获得胜利。市场是一个恶性循环,这意味着,深思熟虑的CEO们在市场奔溃并将他们的风险最大化竞争对手挤出市场之前,是不会得到回报的。正如沃伦·巴菲特所说:“只有当潮水退去,你才会发现谁在裸泳。”

币赢CoinW平台DeFi币种 CVP领涨:据币赢行情数据显示,截止今日10:00(GMT+8),平台内DeFi币种今日CVP领涨,今日涨幅为92.16%,现价10.4259USDT;DAM今日涨幅53.67%,现价0.4474USDT;MINI今日涨幅46.44%,现价0.3899USDT;YAMV2今日涨幅为43.14%,现价38.8624USDT。行情波动较大,请注意风险控制。[2020/9/1]

同样的效应也发生在DeFi上。例如,要想击败Compound协议的借贷利率,一个简单的方法就是要求更低的抵押率,让抵押率接近100%。较低的抵押率使这些贷款对借款人更具吸引力?(因为低抵押率意味着借款人需要抵押的资产更少了),提高了他们愿意给予储户(出借人)的收益率。在一个追逐收益率的世界里,这种竞争性产品可以迅速获得市场份额——就像ChuckPrince的花旗集团一样——尽管其中的风险要大得多。

随着竞争导致了担保标准的降低、收益的提高和每个DeFi协议的风险的提高,恶性循环将随之而来。深思熟虑的协议可以尝试提高抵押率,但要做到这一点,它们必须提供更低的收益率。然后用户就会转向不那么深思熟虑的竞争对手,如果他们想要争夺用户,就会迫使所有协议都降低标准。

这就是典型的囚徒困境:

DeFi面临这样的囚徒困境

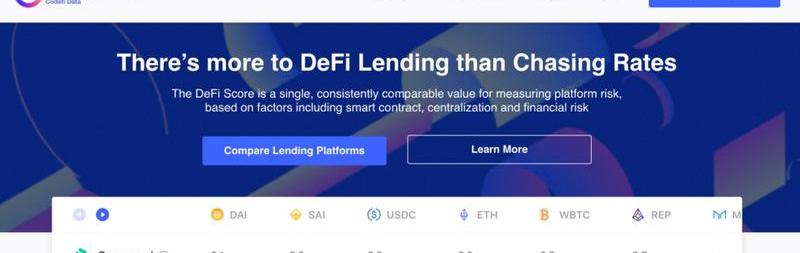

风险评分——华尔街的评级机构,诸如?DeFiScore?等DeFi评级项目——可以起到一定的作用,但它们的声音经常被忽视。

在DeFi领域,实际上只有当用户损失了资金并开始认真对待这些风险因素时,风险评级才会受到重视。

一切都相互连接在一起

在金融危机期间,没有一家银行是孤立的。今天,没有任何DeFi协议是一个孤岛。

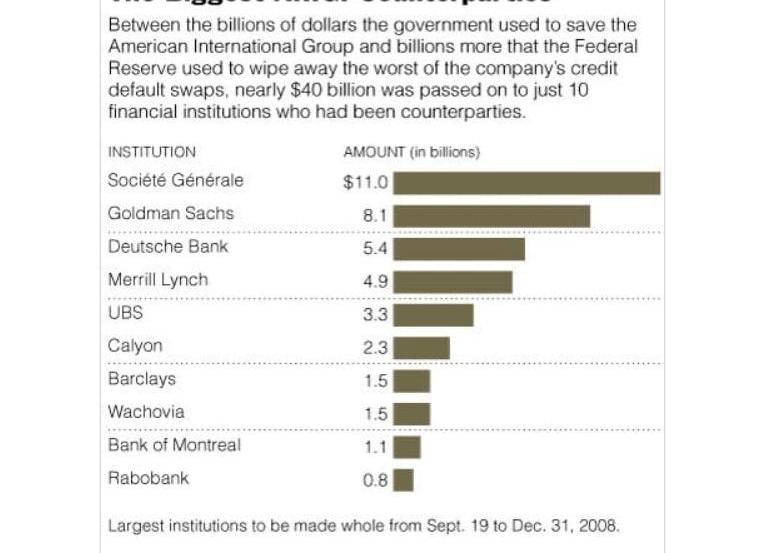

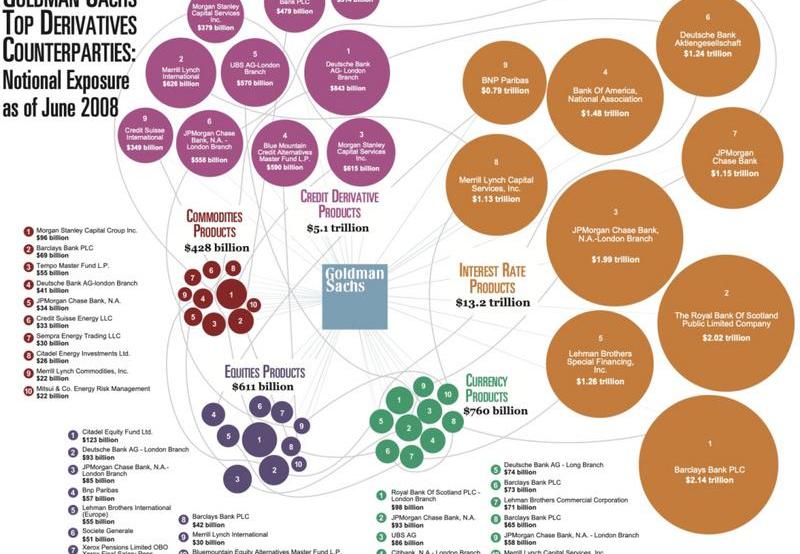

雷曼(Lehman)和美林(MerrillLynch)的失误,导致经营状况最好的银行出现问题。无论高盛银行在风险管理方面多么聪明,它都需要AIG(美国国际集团)支付保单费用:

上图显示,2007年金融危机期间,“政府用来拯救AIG公司的数十亿美元,以及美联储用来清除该公司最糟糕的信用违约掉期的数十亿美元,其中近400亿美元转移给了仅10家作为该公司交易对手方的金融机构。”这10家金融机构包括兴业银行(SocieteGenerale)和高盛(GoldmanSachs)等。图源:纽约时报

归根结底,金融是一个相互交织的纸牌屋:

截至2008年6月高盛的顶级衍生品交易对手,图源:金融危机调查委员会

在DeFi领域,各DeFi协议也类似地相互连接在一起。Compound?依赖于多抵押DAI智能合约;PoolTogether?同时依赖于Compound和多抵押DAI的运行...正如Coinbase工程师DanielQue?指出的:

由于可组合性,DeFi协议也可以成为一个纸牌屋。

例如,在最近针对?bZx协议的攻击的事件中,对Kyber预言机的依赖导致SynthetixUSD(sUSD)价格暴涨,从而导致bZx遭受损失。在另一起事件中,黑客通过利用imBTC(一种ERC777代币)中的重入攻击漏洞,使得Lendf.me协议被盗2500万美元。黑客通过建立一个虚假的余额并用其借入资金。

可组合性是DeFi的超能力之一,但也是其最大的危险之一。就像在金融危机中,即便运行最好的银行也不安全一样,经过严格审计的智能合约也不能免于与所有其他协议和原语进行交互的影响,尤其是那些在部署其原始代码时没有构建的协议和原语。

永远不要忘记—金融就是金融

DeFi仍处于起步阶段,距离成为下一个金融体系的基础还有很长的时间。但如果它要成为金融运作的基础,就需要变得具有反脆弱性?(anti-fragile)。

像?DeFiScore?这样的?DeFi协议评分项目可以对用户进行风险教育。DeFi协议可以编写测试套件来测试常见的依赖项bug。协议可以以一种对意外故障具有弹性的方式构建。DeFi本身可以通过像?Opyn?这样的协议提供保险。

归根结底,DeFi不是银行业。它是开放的、无须许可、可编程的。但金融就是金融,不管它下面的技术堆栈是什么。

我们应该吸取教训。

标签:DEFDEFIEFICOBXDEFIChargeDeFi ChargeEndless BattlefieldCOBRA价格

撰文:AndrewKang,区块链投资人编译:詹涓,本文首发于Deribit?建立?网络效应?是很难的,在?加密货币?领域这尤其困难,因为你要么是与强大的交易所、支付系统等现有参与者竞争,要么是与DApp这样的小众市场合作.

1900/1/1 0:00:00作者&翻译:沙漏时间来源:因雨成歌,原题《智能钱包趋势:重构区块链账户的智能钱包》智能钱包是密码学货币通往主流人群的一种途径.

1900/1/1 0:00:00最近热议的新基建,让芯片、IDC、5G、投资机构等相关产业“热血沸腾”,但是这些行业不是第一天诞生,回顾过去十年的发展,已经有大量的资本、人才、资源投入到其中,实际的盈利状况又如何呢?即使有国家的大力支持.

1900/1/1 0:00:00导读??? 数字美元基金会与跨国咨询公司埃森哲联合发布了长达50页的数字美元白皮书,引起全球广泛关注。 摘要??? 专题:数字美元白皮书发布,旨在维护并扩大美元的货币霸权.

1900/1/1 0:00:00本文来源:《中国金融》2020年第10期? 作者:张兴荣,李梦宇 区块链技术已经获得各国政府与国际组织的广泛关注.

1900/1/1 0:00:00Bakkt是洲际交易所旗下的比特币衍生品交易和托管平台,今日已与数字资产投资管理公司银河数码达成合作,联合为机构客户提供数字资产交易和托管业务.

1900/1/1 0:00:00