文?|Carol?编辑|毕彤彤出品|PANews

金融的核心功能之一是解决激励问题,DeFi的出现和发展为进一步实现这一功能提供了新的思路和可能。

自6月中旬Compound开启“流动性挖矿”后,其治理代币COMP就为用户提供了原方案6倍以上的激励。在COMP的刺激下,流动性挖矿迅速成为主流治理模式,各DeFi项目纷纷上线新的激励方案,DeFi币平均暴涨240%,借款规模突破16亿美元,锁仓额超过50亿美元。

DeFi从形成风口到刮起“飓风”仅仅用了月余,火爆的背后,本文将通过数据为你解释:

流动性挖矿究竟为DeFi带来了多大的流行性?

对整个DeFi市场而言,流动性挖矿的作用是“辐射”还是“虹吸”?

DeFi的真实玩家有多少?

DeFi的二级市场流通哪个交易所占比最多?

DeFi的筹码集中度如何?

流动性挖矿已经挖出了多少奖励?

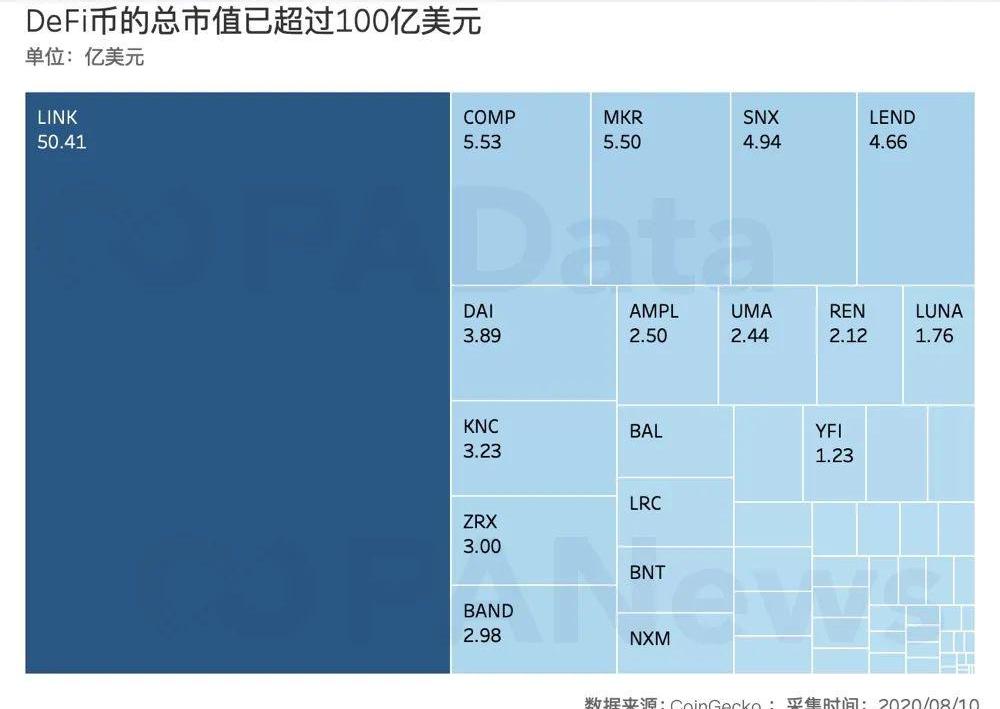

市值是一个标的市场公允价格的体现,是衡量标的市场价值和规模的一个参考指标。根据CoinGecko的统计,截至8月10日,62个DeFi项目的总市值已经达到了112.52亿美元,较6月1日翻了约3.6倍,但只约占整个数字货币市场的3%左右。

其中,言机项目LINK的市值约为50.41亿美元,约占整个DeFi市场的44.80%。在这轮DeFi热潮前,投资者投向预言机的目光并不多,但随着DeFi项目的再次火爆,预言机领域的竞争将变得更加激烈,其他预言机项目也一同上涨。

比特币矿企Hut 8将与US Bitcoin Corp合并为新公司New Hut:6月17日消息,比特币矿企 Hut 8 将与美国矿企和高性能计算基础设施提供商 US Bitcoin Corp(USBTC)以全股票平等合并的方式进行合并,合并后的公司将命名为 Hut 8 Corp.(New Hut),并将成为一个在美国注册的实体。此次交易预计将使 New Hut 成为一家大规模的上市比特币矿企,专注于经济挖矿,高度多元化的收入来源。

New Hut 已向美国证券交易委员会(SEC)提交了对其 S-4 表格注册声明的进一步修订。该声明披露,New Hut 在艾伯塔省的 Medicine Hat 和 Drumheller 的挖矿设施的预挖矿算力已从之前披露的 7.02 EH/s 增加到 7.5 EH/s。[2023/6/17 21:43:27]

其次,COMP、MKR、SNX和LEND的市值也进入了DeFi领域的前五,其中COMP和MKR的市值都超过了5亿美元,各约占整个市场的4.91%和4.89%。

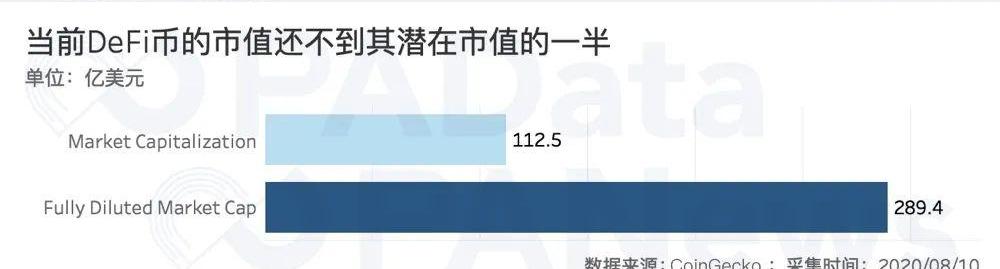

以上市值是根据已流通的代币数量来测算的,如果考虑到还没有被挖出来的代币数量,那么按照当前的币价来看,DeFi市场被稀释后的市值规模可以达到289.4美元,当前市值大约是稀释后市值的38.87%,这意味笼统来看当前通过流动性挖矿挖出来的代币数量已经达到了计划流通的38.87%。不到两个月,流动性挖矿的进程已经超过了三分之一。

金山办公发布生成式人工智能应用WPS AI:4月18日消息,金山办公正式发布具备大语言模型能力的生成式人工智能应用,暂定代号WPS AI,主要包括文本生成、多轮对话、润色改写等功能。

WPS AI首先搭载在金山办公新一代在线内容协作编辑工具轻文档(airPage)上,未来将逐步放开公测,嵌入金山办公全线产品。(证券时报)[2023/4/18 14:10:09]

稀释后的市值为市场提供了一种了解DeFi领域整体规模上限的可能,即如果市场变动较小,且剩余代币很快被挖出,那么DeFi的市值很可能会接近289.4亿美元的规模。但以目前DeFi项目“摩肩接踵”上线流动性挖矿的情况和代币一上线就暴涨的行情来看,这一规模上限很可能被突破。

流动性挖矿是辐射还是虹吸?

流动性挖矿的根本目的在于激励用户以为市场提供充足的流动性,那么,这种激励方案究竟为借贷市场带来了多少流动性?

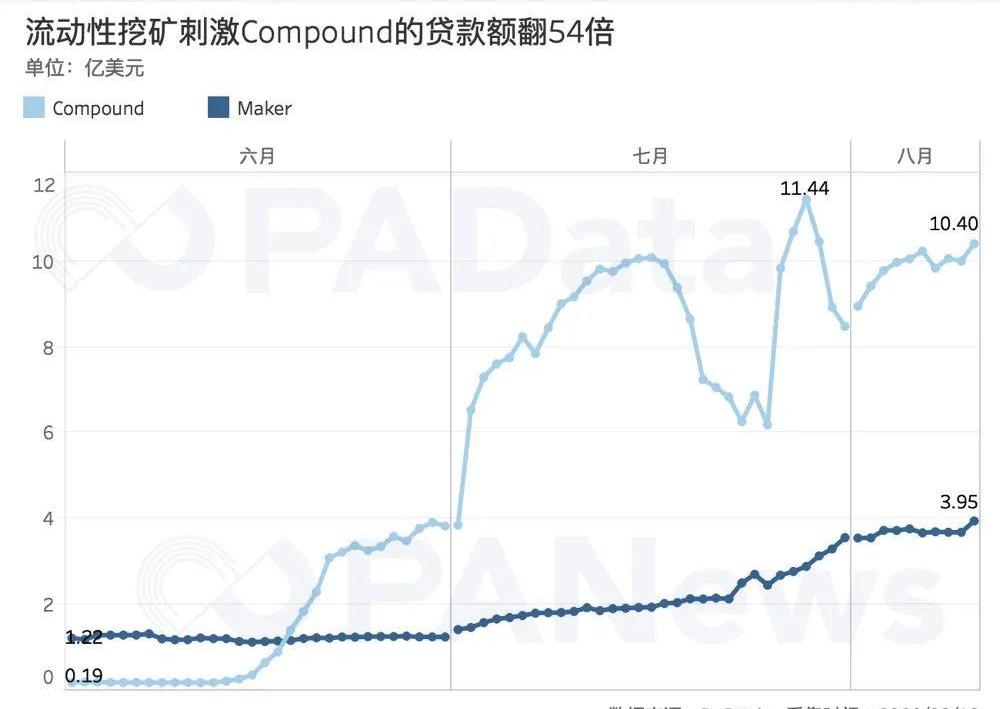

根据DeBank的统计,受益于流动性挖矿,Compound的贷款总额从6月1日的0.19亿美元飙升至8月10日的10.40亿美元,翻了54倍以上。与此前借贷市场的“老大”Maker相比,Compound的借款总额在6月1日时还只有Maker的15.57%,但在8月10日已经是Maker的2.63倍了。

外媒:疑似FTX联创Gary Wang的Github账号曾于破产前后频繁贡献代码:11月15日消息,疑似FTX联创兼CTO Gary Wang的Github开始在Twitter上流传,该帐户在整个星期内向私有Github存储库贡献代码,即使FTX已经进入破产状态。由于存储库是私有的,因此无法判断代码更改的用途。据分析,对Solana Serme钱包存储库的贡献可以证实该Github账号属于Gary Wang。[2022/11/15 13:08:57]

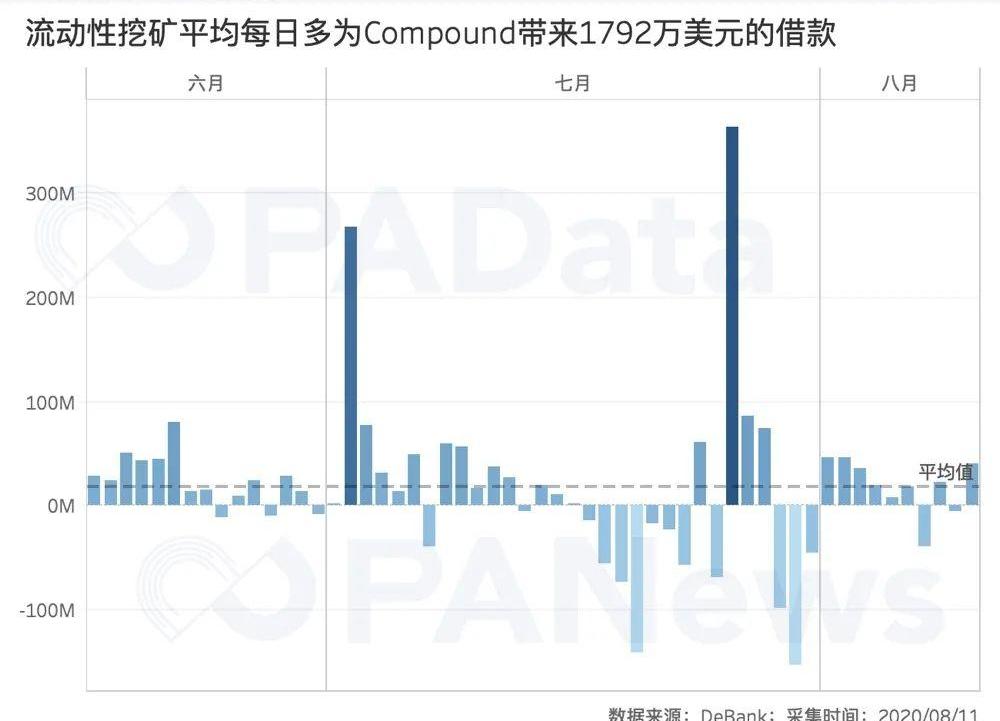

如果计算Compound每日借款总额的变化,可以看到,在COMP上线后的55天内,平均每天的借款增量约为1792万美元。7月2日和7月26日是两个借款增量的高值,各比前一日增长了约2.68亿美元和3.64亿美元的借款。

COMP有效刺激了Compound的流动性,那么对借贷市场而言,COMP会拉动其他上线流动性挖矿的DeFi平台的流动性,产生辐射效应还是受制于DeFi的整体市场规模,反而虹吸了其他平台的流动性呢?

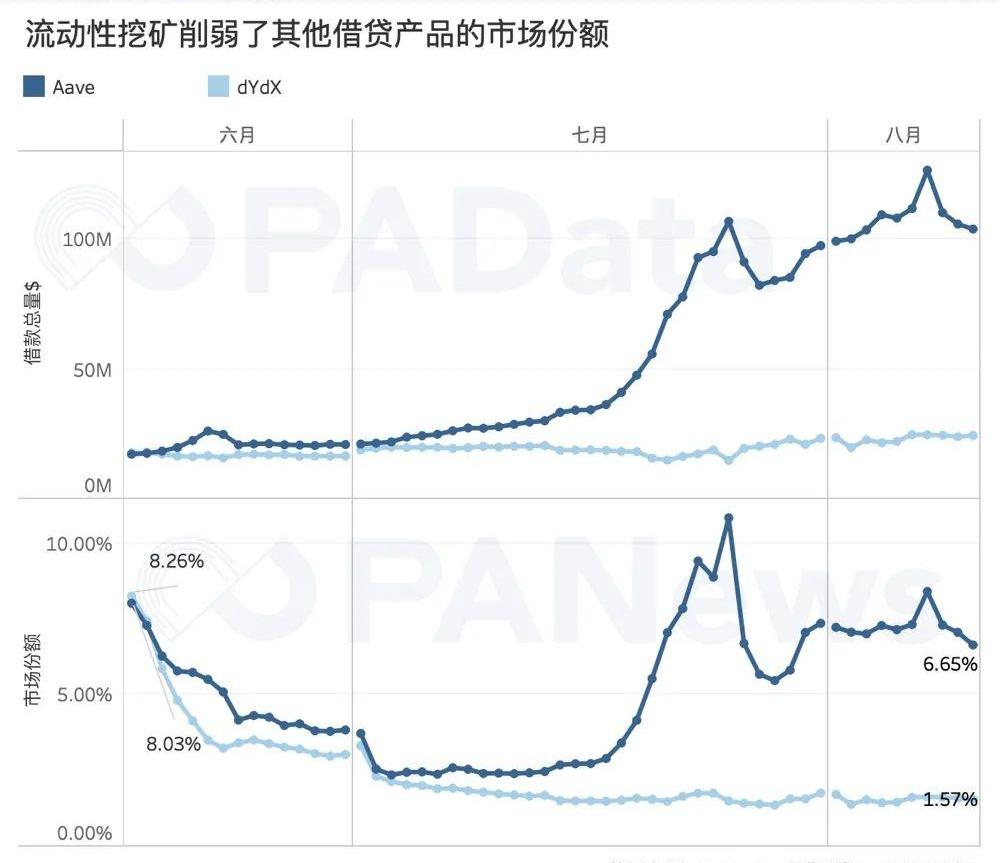

Aave和dYdX是除了Maker和Compound之外,借款规模较大的的两个市场,其中Aave开启了流动性挖矿,但dYdX没有。根据DeBank的统计,6月16日至8月10日期间,Aave和dYdX的借款总额都有所上涨,前者涨幅明显,约为501.37%,后者涨幅较小,约为37.74%。

孙宇晨:Poloniex列出的ETHW并不表示支持任何ETH分叉:金色财经消息,波场创始人孙宇晨发推表示,Poloniex列出的ETHW是潜在的硬分叉IOU 令牌,并不表示支持任何特定的ETH分叉解决方案。Poloniex在分叉发生后,将具有最大哈希能力和最广泛社区支持的新Pow链标识为ETHW(ETH1)。[2022/8/16 12:27:58]

可见除了Compound以外,流动性挖矿确实为其他DeFi项目吸引了更多流动性,尤其是同样上线流动性挖矿的借贷项目,而交易平台则主要依靠交易这些激励代币获得流动性增量。但是,从市场份额的变化来看,增量的流动性主要向头部市场聚集。6月16日至8月10日期间,Aave和dYdX在借款总额上涨的同时,其市场份额却都在下降。根据统计,Aave的市场份额从8.03%下降至6.65%,dYdX的市场份额从8.26%下降至1.57%。

流动性挖矿除了对DeFi内部有影响外,对整个数字货币市场可能都有影响。随着DeFi币连续创新高,原来不参与DeFi的市场资金可能流向DeFi市场。

币安NFT市场ADOGE“总统”NFT最终成交价66666BUSD:据官方消息,币安NFT市场于北京时间7月15日成交AmazingDoge“总统”NFT;最终成交价为66666BUSD,AmazingDoge NFT在币安NFT市场排名第一。[2022/7/15 2:16:13]

DeFi币的币价由什么推动?

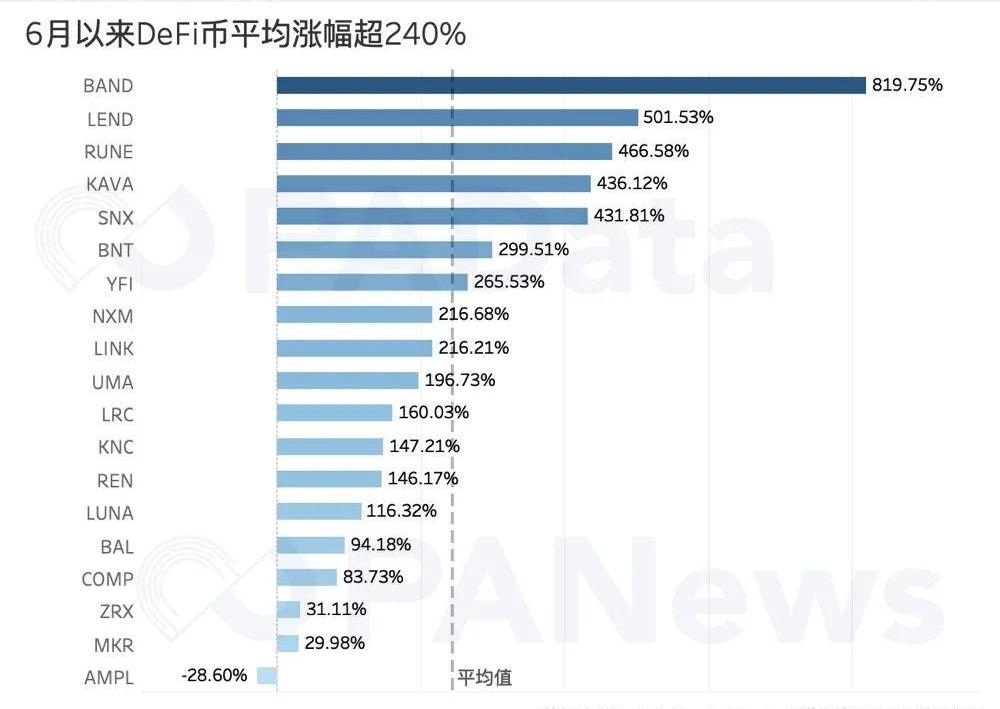

DeFi币一上线就暴涨已经成为司空见惯的景象。根据统计,6月以来,市值前20的DeFi币币价平均涨幅达到了243.72%,相当于每天平均上涨3.48%。

其中,BAND涨幅最高,从6月1日收盘价的1.62美元上涨至8月10日收盘价的14.9美元,涨幅达到819.75%。涨幅超过400%的还有LEND、RUNE、KAVA和SNX。但是,率先开启流动性挖矿的COMP涨幅并不高,6月以来其币价从93.2美元攀升至171.24美元,涨幅仅83.73%,涨幅排名仅第16位。另外,19个高市值的DeFi币中,币价下跌的只有AMPL,6月以来下跌了约28.60%。

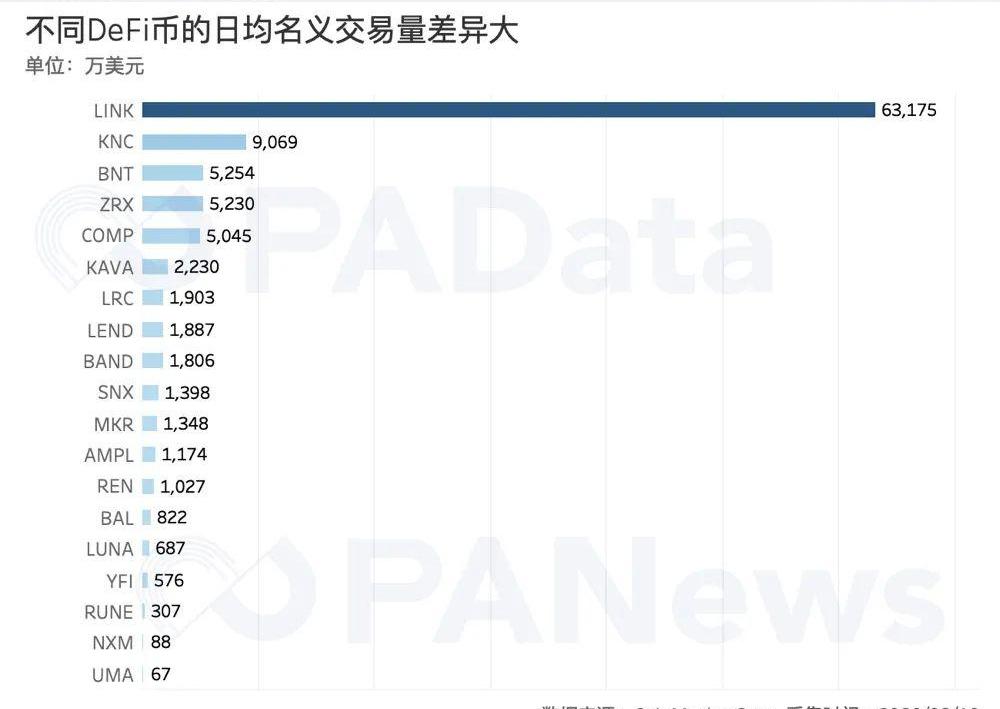

DeFi币暴涨的背后,量价一致吗?从6月以来各币种日均名义交易量来看,日均交易量最大的是LINK,超过了6.31亿美元,其他代币的日均交易量都不超过1亿美元。币价涨幅最高的BAND,日均名义交易量仅1806万美元,COMP也只有5045亿美元,相比BTC和ETH,DeFi币的“盘子”并不大。

从6月以来的币价涨幅来看,除了AMPL和COMP从万级上涨至千万级以外,其余DeFi币的平均名义交易量涨幅约为851.03%,其中,BAND的名义交易量上涨了4054.09%,RUNE上涨了2759.85%,LEND、SNX和UMA也上涨了1000%以上。总体而言,在高涨的市场情绪下,不断增长的交易量为逐渐走高的币价提供了支撑。

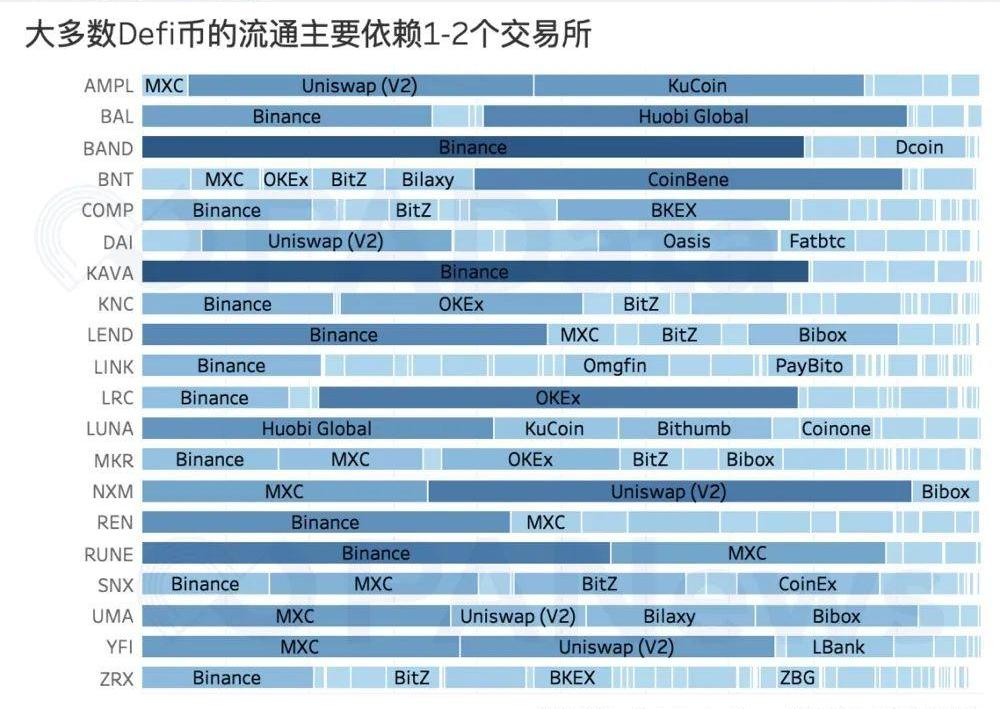

但是,大多数DeFi币在二级市场的流动性主要依赖个别交易所。比如BAND、LAVA交易量中的79%左右都来自Binance一家交易所,LRC交易量中的57.16%都来自OKEx一家,COMP交易量中的51.24%都来自CoinBene一家。此外,AMPL、BAL、NXM、RUNE、YFI交易量中的80%左右来自某两家交易所。总体而言,DeFi币二级流动性的集中度比较高。而除了中心化交易所之外,Uniswap也是DeFi代币的重要流通平台。

DeFi玩家有多少?

流动性挖矿的“致富效应”吸引了更多人真正参与到DeFi交易中?链上持币地址数和调用合约的地址数也许能为观察用户规模提供一个参考范围,尽管这两类地址数都不能直接等同于实际用户规模。

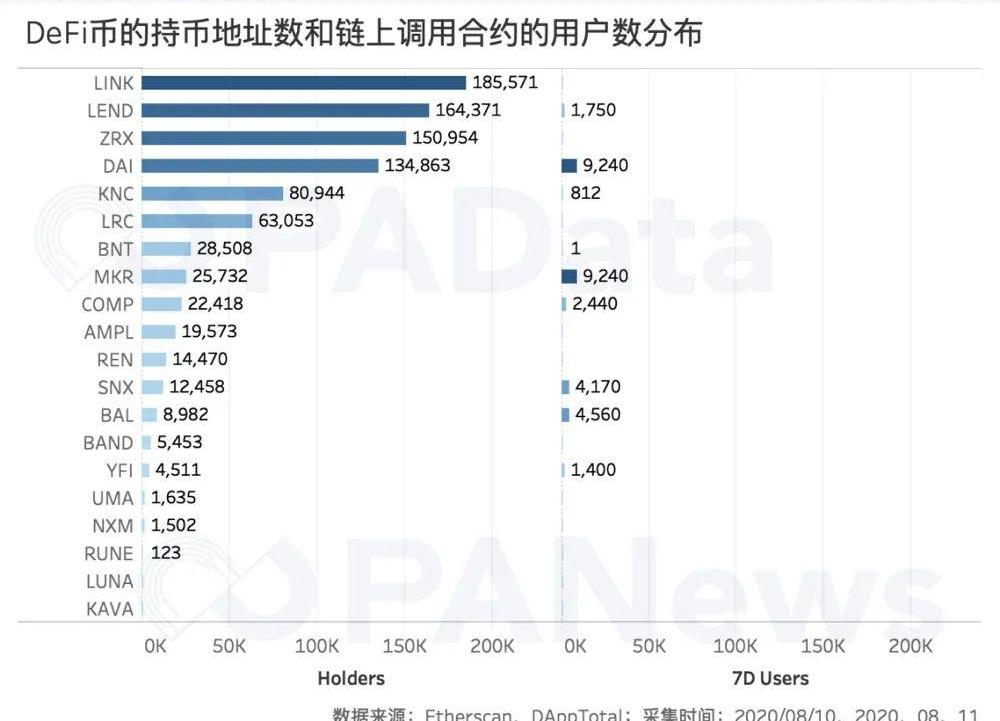

从以太坊上的DeFi平台来看,市值前20的DeFi币持币地址总数约为92.5万个,其中LINK、LEND、ZRX和DAI的持币地址数分别都超过了10万个。另外,在市场较为关注的项目中,COMP的持币地址数只有2.24万个,BAND的持币地址数只有0.54万个,YFI的持币地址数只有0.45万个。总的来看,即使在流动性挖矿的推动下,DeFi币的链上持币地址数量并不多。

如果从近7天调用过合约的地址数来看,真正的DeFi用户数更少。根据DAppTotal的统计,近7天内,高市值的DeFi项目中,Maker的用户数最多,接近1万个地址调用过合约,其次是Balancer和Synthetix的用户,分别有4000个以上的地址调用过合约。热门项目Compound和yearn.finance分别只有2440和1400个地址调用过合约。

由于一个真实用户可以拥有多个地址,因此即使是调用合约的地址数量也无法完全等同于用户规模。但是从持币地址和调用合约地址的巨大数量差来看,单个DeFi平台的用户规模还很小,现在不断走高的币价可能掺有较多的投机因素。

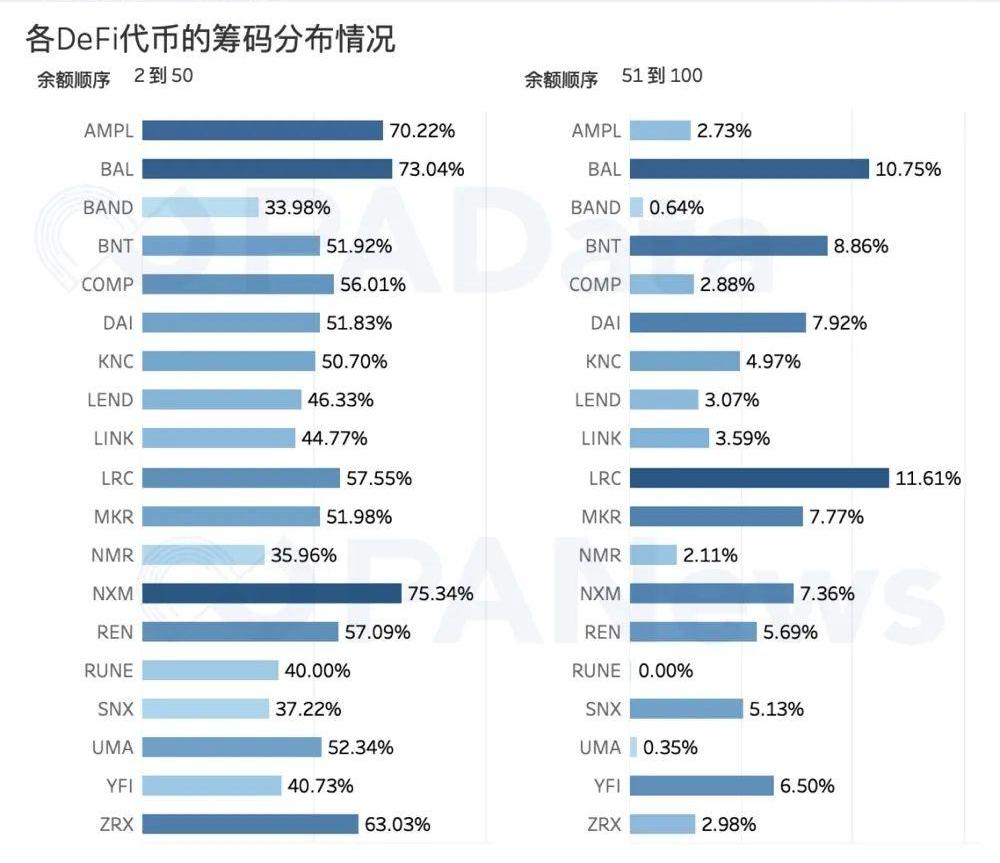

而且,DeFi币的筹码分布也非常集中。

从链上地址的余额来看,在不考虑最大余额地址的情况下,余额排名2-50位的地址,其总余额平均占到流通总量的52.11%,而余额排名51-100位的地址,其总余额平均只占流通总量的4.99%。这也意味着,余额排名100以外的90%以上的地址,其总余额平均占比低于4.99%。其中,AMPL、BAL、NXM和ZRX是筹码更为集中的几个代币。

说明:

参考PAData《牛市已来?二季度币价平均上涨近50%创新高,公链币组团“上位”》。

这里的市场份额指某一市场中的借款总额在借款总额前5的整体市场中所占的比例。由于目前借款市场高度集中,借款总额第六位的市场只占不到1%的份额,因此为了便于统计,将借款总额前5的市场视为总借款市场,如此,实际市场份额会比此次的统计值略小。

KAVA和LUNA不属于ERC-20代币,这里为了统一横向比较的标准,故只分析以太坊上的DeFi平台。

在加密世界里,黑客犹如幽灵般几乎无处不在。从交易所到智能合约再到类DApp以及现在的DeFi领域,黑客们已然把加密世界当成提款机,总是在离热点和离钱最近的地方肆意妄为。仿佛在这个不受法律约束的开源世界里作恶,技术就是正义.

1900/1/1 0:00:00来源:人民日报 商务部今天印发《全面深化服务贸易创新发展试点总体方案》,在“全面深化服务贸易创新发展试点任务、具体举措及责任分工”部分提出:在京津冀、长三角、粤港澳大湾区及中西部具备条件的试点地区开展数字人民币试点.

1900/1/1 0:00:00比特币的价格可能在未来短短两年多的时间内大幅飙升至10万美元。一位颇受欢迎的加密货币分析师给出了比特币价格可能会大幅上涨的五个理由。 YouTube上备受欢迎的内容创建者DataDash认为,比特币已经进入了一个长期牛市周期.

1900/1/1 0:00:00原文标题:《无常损失和BancorV2》撰文:BenjaminSimon近几个月以来,去中心化金融出现爆发式增长,且自动做市商去中心化交易所已经成为新兴DeFi生态系统中不可或缺的一层.

1900/1/1 0:00:00在“云算力、Filecoin主网上线、各大矿商算力战”等事件推动下,Filecoin已成为继DeFi、ETH2.0之后的,区块链行业2020年第三大热点.

1900/1/1 0:00:00彭博社的一篇文章声称,美国人正在购买诸如股票、黄金和比特币等投机性资产,目前这些资产已超越美元的安全性。 高储蓄率,低收益 由于新冠肺炎的封锁,美国的个人储蓄率达到了历史最高水平。但是,金融机构对储蓄账户提供的收益接近于零.

1900/1/1 0:00:00