文?|沉思录?编辑|毕彤彤出品|PANews

7月,DeFi市场续写了它的传奇。

DeFi项目的总锁仓量再次增长83.5%;去中心化交易所日成交量增长510%;稳定币DAI的流通市值增长192%;抵押借贷市场的总借款增长121%;合成资产项目SNX的价格再次翻倍;BTC锚定币的规模增长72.8%,达到20348枚,已经接近比特币总供应量的千分之一。

这一些数据可能会载入DeFi的史册,我们是历史的见证者,也是历史的创造者。

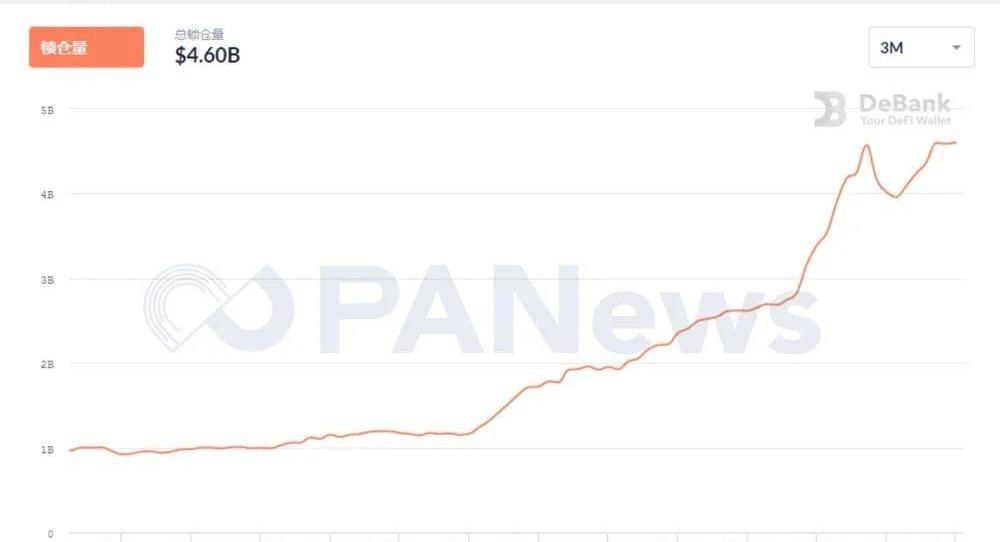

总锁仓再创新高,增长126%

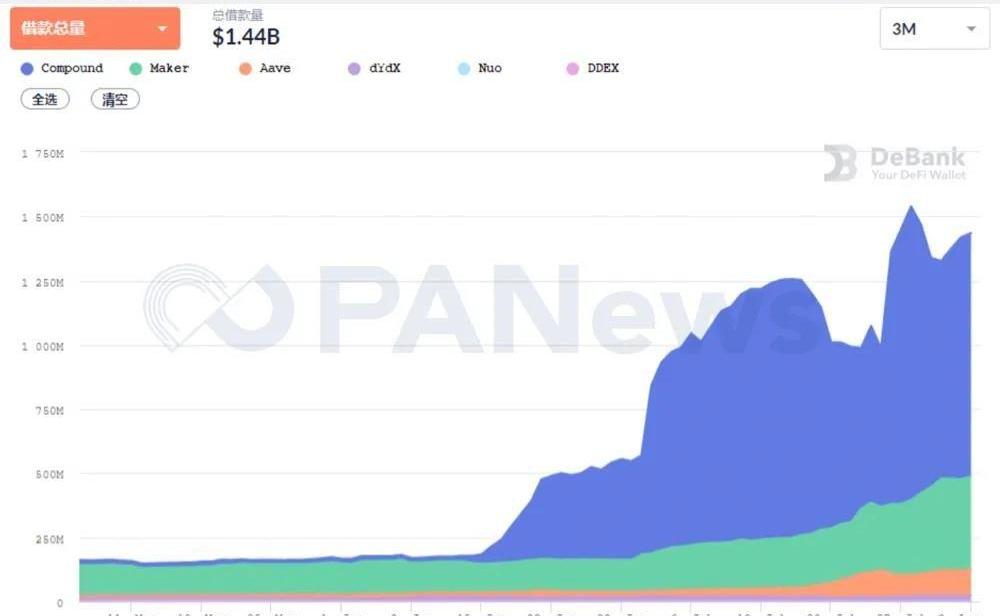

总锁仓量是通过计算锁定在智能合约中的ETH和其它ERC-20代币的总价值而得到的。6月份的时候,由于Compound的治理代币的分发,引发了流动性挖矿的热潮。到6月底,DeFi项目的总锁仓量达到19.3亿,单月增长83.5%。而7月份再次创造了奇迹,锁仓量达到了43.63亿美元,增长126%。这一个月对锁仓量增长贡献最大的是老牌DeFi项目Maker,Maker的锁仓量由4.43亿升至12.10亿,增长173%。锁仓量第二的Compound,增长比例并不多。

ETC Labs发文回顾51%攻击事件:并不打算回滚任何交易:8月11日,ETC Labs官方发文回顾总结近期51%攻击事件。官方表示,首先在攻击期间,官方与矿工及交易所保持联系,就攻击事件提供建议,要求暂停存取款,并确保使用Geth或Besu核心客户端。其次,官方就攻击事件作出相关声明:1.指责向攻击者出售算力的矿池并不合理。虽然矿池可以改进系统鼓励矿工诚实行为,但并不对整个网络安全负责。2.指责ETC链本身也不合理。ETC协议是完全按照其设计在运行,恶意矿工挖出的区块根据共识规则是有效的,只不过其总体算力占比最大。因此,针对此次事件,官方并不打算回滚任何交易。官方强调称,所有的PoW链都很容易受到攻击。不要只关注ETC受攻击,需要认识到这是任何PoW链普遍的弱点。无论哪个社区都应该共同努力减少安全风险。最后,官方表示,ETC正在实施一系列措施以防止攻击再次发生:1.正在建立更健全的监测和快速反应系统,以此提早预警。2.正在研究一种新的挖矿算法,以减少攻击可能性,并限制攻击破坏性。3.正与矿工、矿池建立合作关系,提高算力鼓励诚实挖矿行为;4.正与Kobre & Kim律师事务所、以及CipherTrace合作,协助进行刑事调查。5.ETC将继续坚持其理念,继续进行技术开发。[2020/8/11]

动态 | 美国SEC主席在财年预算申请证词中回顾2018年加密货币相关工作:美国证券交易委员会(SEC)官网今日发布了SEC主席Jay Clayton在国会就SEC 2020财年预算申请发表的证词。在回顾2018年的工作时,Clayton提及该机构解决了一些加密货币、ICO和类似产品和技术出现的问题。SEC合规检查和检查办公室(OCIE)在2018年公布了2019年的审查优先事项,其中包括数字资产(加密货币、coin和token)。此外,SEC还创建了一个网站,向公众宣传涉及ICO的欺诈行为。[2019/5/9]

除了这些已经经历过市场检验的项目之外,本月也涌现出了一些新型流动性挖矿项目。有的项目逐渐站稳了脚跟,有的项目却如昙花一现,很快消失在人们的视野中。Yearn自7月中旬开始流动性挖矿以来,到目前锁仓量还有1.82亿美元。而另一个项目yfii.finance在创造了项目启动不到三天,锁仓金额突破2亿美元的奇迹之后,目前正在遭到抛售,有面临死亡螺旋的可能。因为YFI的吸血效应,其它的YFI山寨项目的寿命则更短,以后也很难再有机会出现类似的项目了。

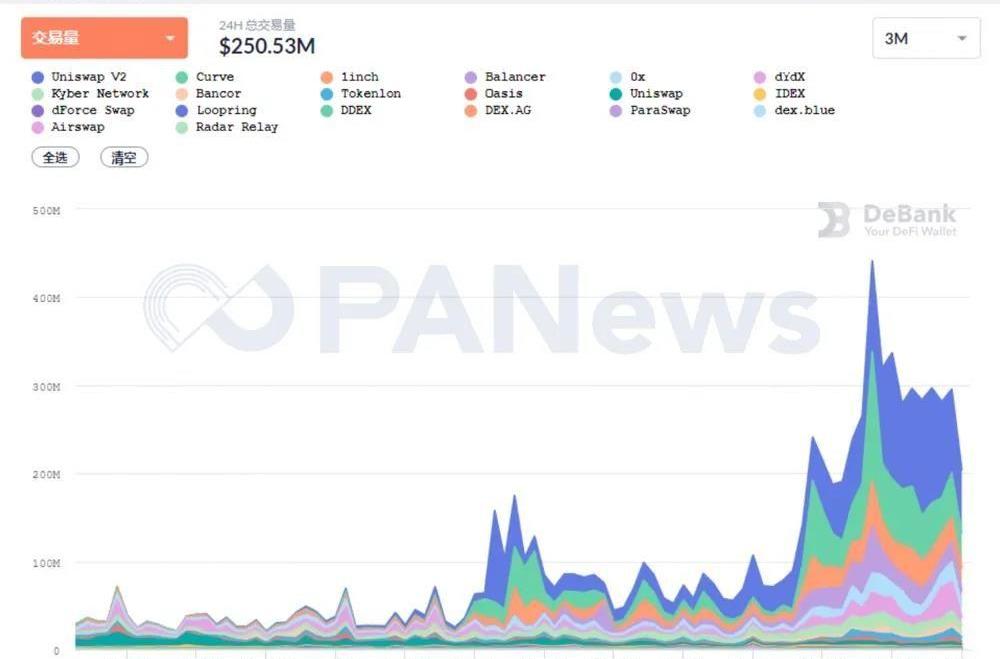

去中心化交易所全面爆发

6月份,去中心化交易所的成交量只是在中旬迎来了一个小高峰,之后成交量下降。7月,DEX终于迎来了全面爆发,日成交量增长510%。DEX中的龙头UniswapV2的交易量占据了DEX总量的43.9%。7月份,UniswapV2的日交易量在数量上上升1.16亿美元,增长835%。

动态 | 港交所发布2018年回顾,提及区块链相关内容:据香港交易所官方微信号消息,12月21日,香港交易所发布2018年回顾。其中“创新”一项下提到,与领先的分布式分类账技术公司Digital Asset携手协作,探讨为沪股通及深股通交易建立以区块链驱动的交易后分配和处理平台的可行性。[2018/12/21]

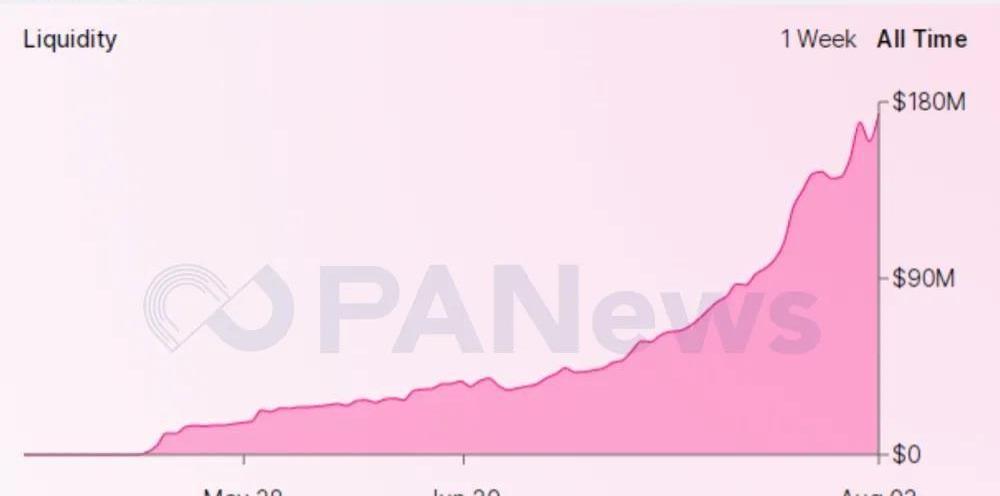

UniswapV2的流动性也在7月份由4121万美元上升至1.52亿美元。

这一个月,去中心化交易所在某些方面的功能开始超越中心化交易所。对于AMPL这类供应量会变化的代币,天生就更适合在去中心化交易所上市,中心化交易所的技术对接需要处理通胀或通缩的问题,甚至需要每天暂停交易。而对于一些刚刚发行的代币,因为没有大交易所的支持,小交易所流动性又不足,Uniswap在这时起到了很好的作用,甚至掌握了很多代币的定价权。

金色财经历史回顾 壹基金收到117个比特币捐款:2013年4月23日,在壹基金合作发展部总监霍庆川和比特币中国的官方微博显示,截止到2013年4月23日凌晨0点51分,壹基金已经收到117个比特币,折合人民币将近10万元。在4月23日,比特币的全球平局价格为120.78美元,随后在2013年4月24日上升至134.8美元。[2018/4/24]

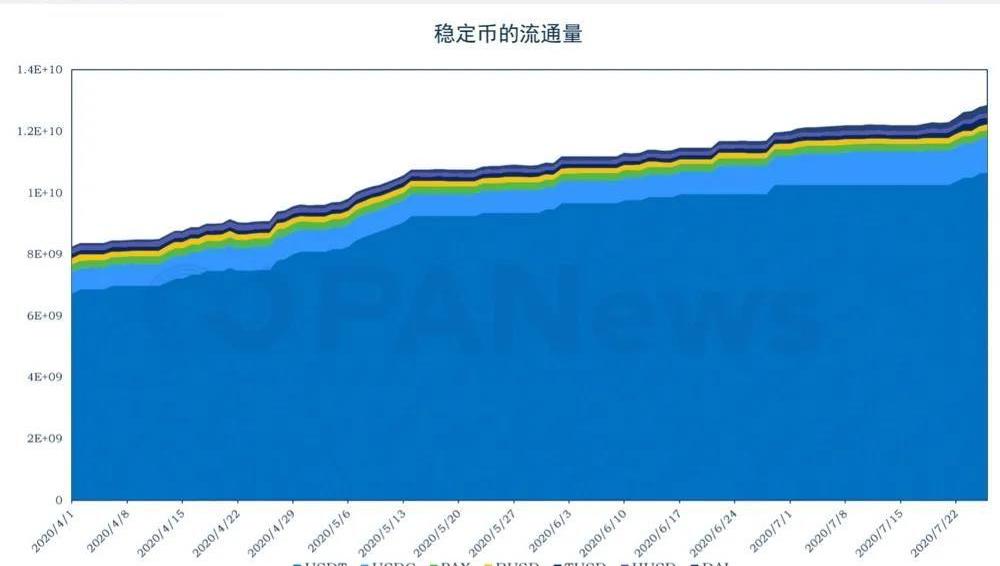

AMPL价格腰斩,稳定币不“稳定”

稳定币的市值总是在不断的增长中。7月份,主要稳定币的流通市值由119.96亿美元升至134.08亿美元。其中USDT的流通市值增加了9.3亿美元。值得注意的是,稳定币市值增长第二多的是DAI。DAI原本的市值并不高,只有1.28亿美元,在7月底升至3.74亿美元,一个月增长了192%。DAI是DeFi项目中最通用的稳定币,因为它本来就是由资产在链上抵押产生的,没有其它稳定币的中心化风险。DAI的流通量激增反应了稳定币链上需求的增加。

金色财经历史回顾 2011年4月12日 首份比特币看跌期权合同卖出:在历史上的2011年4月12日,首份比特币看跌期权合同,在bitcoin-otc(场外交易)上卖出。在当时比特币的价格为0.819美元一枚,2011年4月12日对于比特币而言,是疯狂币价上涨的开端,比特币价格在经过不到两个月的暴涨,直到在2011年6月9日从0.8美元作用达到29.415美元的最顶峰,随后在2011年6月12日出现腰斩,跌至16美元左右。[2018/4/12]

另外一个算法型稳定币AMPL也引起了很多人的关注,虽然说AMPL也属于稳定币,但它的价值却毫无“稳定”可言。AMPL的市值曾超越MKR,在CoinMarketCap中位于第27位。与我们常见的稳定币不同,持有AMPL的收益是非常不稳定的,AMPL靠增发或销毁来使价格趋向于1美元。7月份,AMPL的价格下跌58.1%,但持有AMPL的收益却高达2326%,因为用户持有AMPL的数量增加了57倍。

抵押借贷两强争霸

去中心化借贷市场在7月份继续维持了非常高的增长速度,总借款量在这一个月内增长了121%。以太坊上的抵押借贷市场由Compound和Maker牢牢把控,这两个平台的市场占有率之和达到了90%以上。6月份才开始崛起的Compound,才是这其中真正的霸主。

Compound中借贷量的增长并没有引起投资者的热情,在这一个月里,其治理代币COMP的价格接近腰斩,创下新低。在上一个月的DeFi月报中PANews也提到COMP可能存在泡沫,前期流通量的不足可能过高的推升了COMP的价格。并且,借贷市场的借款或存款并没能完全反应产品的使用情况。为了获取平台的治理代币,同一个人可能对同一币种进行反复存款、贷款。以DAI为例,目前DAI的总供应量只有3.8亿,而Compound中DAI的存款就有10.6亿,这意味着有相当多的DAI被用于在Compound中反复的存款、贷款。

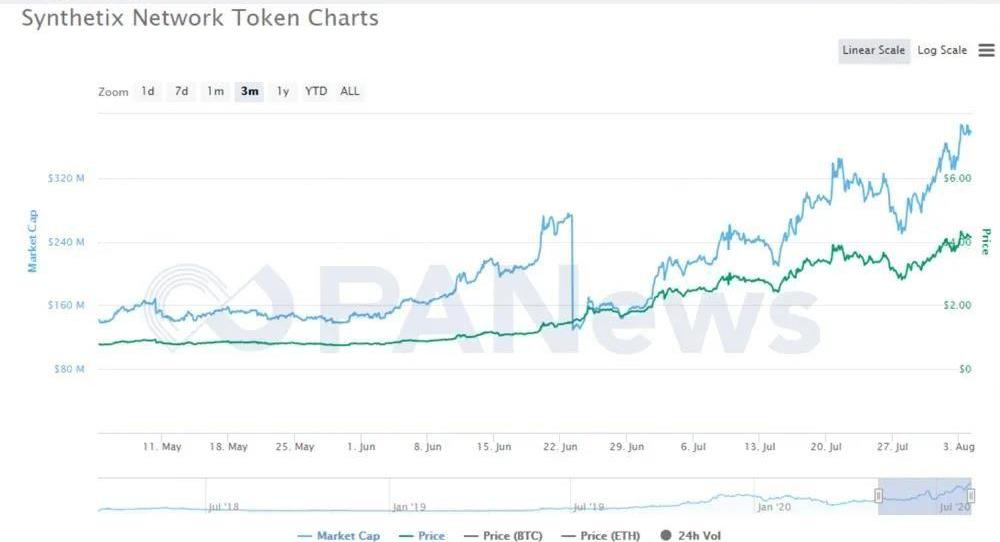

合成资产

7月份以前,Synthetix的原生代币SNX的最高价格在2美元附近,而现在已经涨到了4美元。SNX的价格上涨能够推动合成资产规模的增加。除了原本的合成资产之间的交易外,现在Synthetix还提供借贷和期权交易服务。

有了系统内部的期权交易市场,SNX的无风险套利更加容易实现。一个可行的做法是,在二级市场买入SNX,抵押获取SNX的高额通胀以及交易手续费分红,再选择期权等合适的途径对冲SNX下跌的风险。

值得一提的是,随着DeFi的火热,很多交易所推出了自己的DeFi指数。而Synthetix中早已有了sDEFI指数,作为合成资产的一种。sDEFI指数包括了COMP、MKR、KNC、SNX、ZRX、REP、LEND、REN等主要的DeFi类资产,是市场上比较完善又比较早出现的DeFi指数。

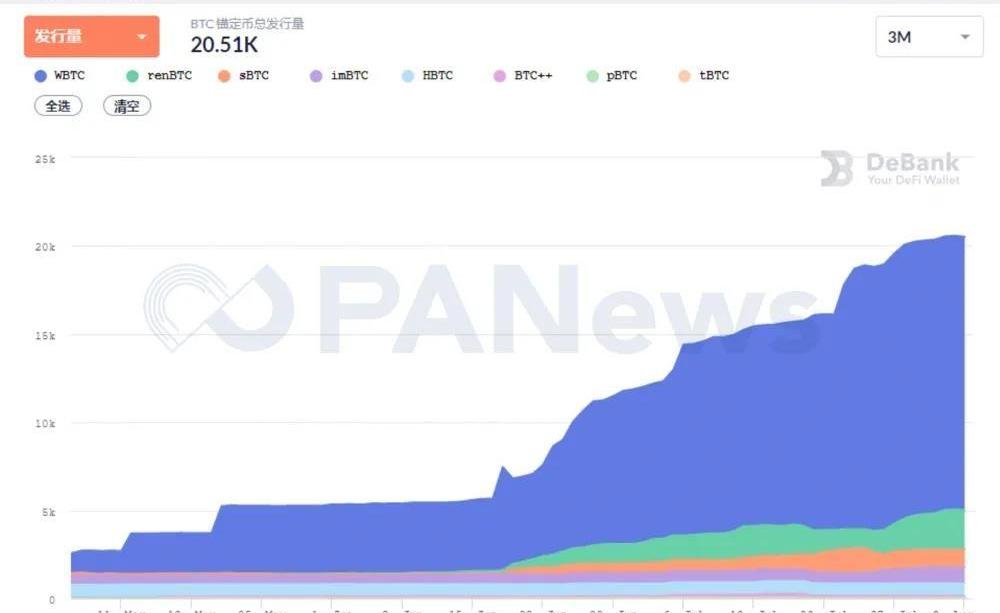

跨链资产增长72.8%

跨链资产的规模在7月底达到了20348BTC,整个7月份增长了72.8%。WBTC仍然占据绝对的主导地位,共发行了15521WBTC。刚刚起步的renBTC的发行量在7月份也接近翻倍,达到了2069枚。随着SNX价格上升以及对未来行情的看好,合成资产中的sBTC的发行量在跨链资产中占据了第三的位置,一共发行了998枚。

以上都是以太坊网络中的跨链资产。通过锚定发行的方式可以将比特币映射到以太坊网络中,使比特币能够作为资产参与到DeFi中。因为以太坊有最好的DeFi生态,而比特币又是最为重要的加密资产,这对于以太坊和比特币都是双赢的局面。

7月份,Swingby作为一个币安链上的跨链资产项目也异常火爆,只有400个抢购名额的IEO项目,却使BitMax的平台币价格上升50%。

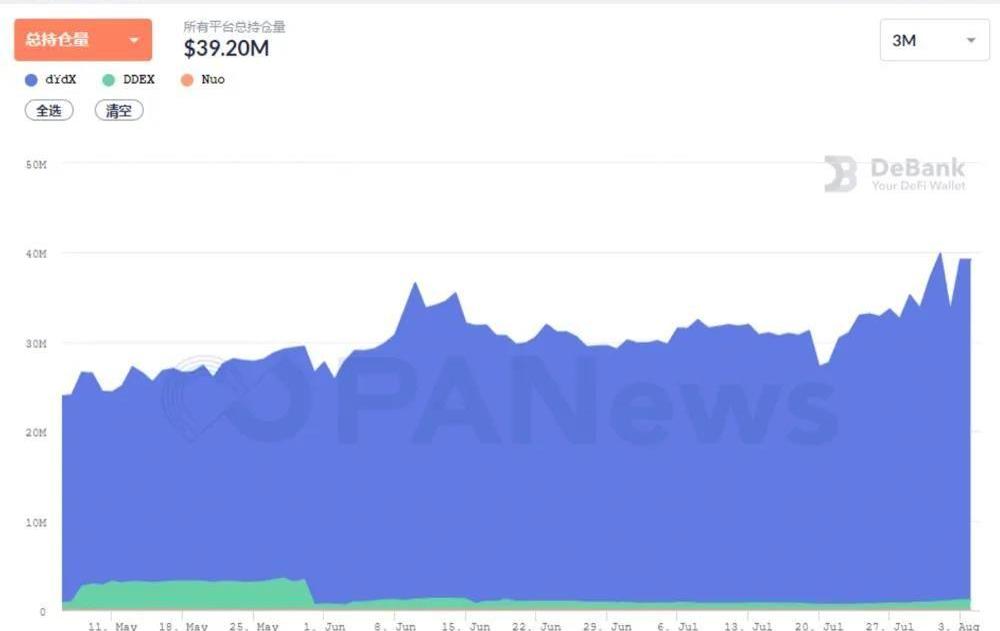

杠杆交易尚在起步期

杠杆交易平台的总持仓量也在创新高,7月份增长了28%,总持仓量达到了3633万美元。虽然有一些项目没有被收录,但杠杆交易平台远远没有迎来像其它DeFi领域一样的黄金发展时期。

另外一些期货交易平台,比如MCDEX,锁仓量也在不断增长,可能会与杠杆交易形成一定竞争关系。

总结

这一个月,去中心化的基础设施开始表现出一些不可替代的优点。去中心化交易所交易量和流动性的增加,以及稳定币DAI的市值增长,都反应了交易等过程正在向链上转移,以太坊中的Gas费也创下新高。Uniswap流动池中的代币数量可随供应量自动改变,价格会自动平衡的特点,中心化交易所需要花费很多人力物力才能实现。随着体量的增加,Uniswap已经掌握了很多资产的定价权。

去中心化正在占据越来越重要的地位。

仅靠分片无法解决DeFi手续费昂贵的问题!以太坊刚刚度过了五周岁生日。 近期以太坊的表现,或许让以太坊持币人喜笑颜开:以太坊,你又长大一岁,可以自己拉盘了。就本月而言,以太坊有43.48%的惊人增长,仅上周价格就上涨了30.18%.

1900/1/1 0:00:00这两周,再次印证了“币圈一天,人间一年”。DeFi箭速飙升,就在“古典韭菜”按捺不住准备杀入场中为“新韭菜”接盘之际,YAM突然崩盘,杀的一众DeFi代币落花流水。老韭菜们一边踌躇着是否逢低入场,一边也在努力研究“下一个机会”.

1900/1/1 0:00:00撰文:LeoZhang与KarthikVenkatesh,分别为算力及衍生产品研究机构AniccaResearch创始人与数据分析师科学方法试图了解事物的本质,而炼金术则寻求让事物变成人们想要的样子.

1900/1/1 0:00:00概述 SEC正在寻找能够分析智能合约的区块链取证工具。此前,因其加密追踪能力,CipherTrace获得了该委员会的合同。SEC似乎准备更加密切地监控加密货币行业.

1900/1/1 0:00:00Overview概述 数字货币市场作为一个7x24小时交易的市场,靠人工全天候盯盘是不可实现的,所以量化交易和程序系统交易则在数字货币市场存在天然的生长土壤。本文将简单为投资者介绍量化交易策略之一:网格交易法.

1900/1/1 0:00:00免责声明:本专栏內容概不构成任何投资意见,內容亦并非就任何个别投资者的特定投资目标、财务状况及个别需要而编制。投资者不应只按本专栏內容进行投资.

1900/1/1 0:00:00