重要要点:

锁定总价值是衡量智能合约中抵押品的重要度量方式。

Compound的供应和贷款来源比Aave高,但Aave的TVL排名却更好。

在某些情况下,例如资产聚合商,锁定总价值是衡量价值获取的直接方法。

一种可能的解决方案是对比协议的收入,因为这种方法可以普遍应用于任何加密协议。

总价值锁定是追踪DeFi及其相应增长的最受欢迎的指标。但这里有一个问题:它不适用于所有协议。

这就是为什么加密货币需要寻找替代方案的原因。

报告:年初至今DeFi协议总锁仓价值增长100亿美元:金色财经报道,Cointelegraph发布的一份报告显示,随着比特币价格在2023年初开始上涨,一些山寨币经历了超过100%的月度增长,年初至今DeFi协议的总锁仓价值(TVL)增长100亿美元,分析师表示,这是由于负面情绪的极端主导和2022年底空头头寸的过度饱和造成的。但是,基于Solana的协议Friktion仍然宣布由于“未来几个月DeFi的艰难市场”而停止存款,这表明在不久的将来可能会出现进一步的回撤。[2023/2/14 12:05:02]

一种度量标准不能满足所有DeFi要求

在DeFi生态系统中,有多个子细分市场,例如DEX,货币市场,资产聚合器和合成资产发行。种类繁多,尝试应用一种千篇一律的指标来快速评估项目变得困难重重。

对于自动做市商,TVL是交易者可以交换的可用流动资金总量。但是对于借贷市场,该指标表示可借用的资金量。

Klaytn网络DeFi2.0协议Kronos DAO即将上线Polygon:5月6日消息,Klaytn网络DeFi2.0协议Kronos DAO即将上线Polygon。Kronos DAO是Klaytn网络上的第一个去中心化储备货币协议,原生代币为KRNO,有超过170万治理代币持有者和总计105亿美元的资金库资产。[2022/5/6 2:55:00]

让我们来看另一个例子。

如果Aave在锁定的总价值方面领先于Compound,这是否意味着它的增长快于Compound?

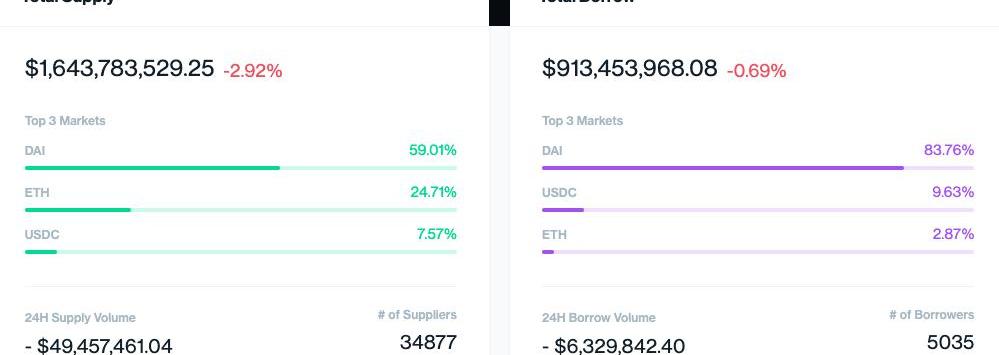

Compound目前提供的资本为16.4亿美元,其中借贷为9.13亿美元。这意味着资本利用率为55.5%,大约7.3亿美元的供应可以被未来的借款人利用。

DeFi基准利率今日为3.39%:金色财经报道,据同伴客数据显示,06月09日DeFi去中心化金融基准利率为3.39%,较前一日上升0.1%。同期美国国债抵押回购率(Repo Rate)为0.03%,二者利率差为3.36%。

DeFi基准利率代表了DeFi融资难易程度,利率越高说明融资成本越高,利率越低说明融资成本越低。其与Repo Rate的利率差则便于DeFi与传统市场作进行同类比较。[2021/6/9 23:23:58]

资料来源:Compound

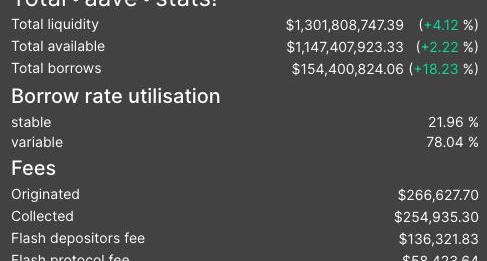

但是,Aave的供应量为13亿美元,活跃借款为1.54亿美元,可供借款人使用的差额为11.5亿美元。

Aave的资本利用率仅为11.76%

抵押代币DeFi平台OnX Finance已修复所有问题,恢复抵押aETH进行ETH借款:官方消息,抵押代币DeFi平台OnX Finance表示,所有问题已修复,抵押aETH进行ETH借款已恢复。OnX借贷平台供应近9000枚ETH,APY约为42%。

此前消息,抵押代币DeFi平台OnX Finance部分用户在借贷平台供应池遇到取款问题,小数点问题已修复,当点击100%时是没有问题的。团队正在研究还款问题,在合约团队周一做出回应之前,不要抵押aETH。按钮被禁用。[2021/3/1 18:03:08]

资料来源:AaveWatch

Compound的增长源于流动性挖掘,而Aave在没有任何有意义的代币激励的情况下取得了成功。无论增长是否是由流动性挖矿引起的,Compound的数据都表明,与Aave相比,其市场更大,利用率更高。

本质上,如果Compound的供应量为1000亿美元,而借款人获得了990亿美元,但Aave的供应量为100亿美元,而借款人利用了10亿美元,那么TVL仍然将Aave的收入排在Compound之上。

DeFi 概念板块今日平均涨幅为8.38%:金色财经行情显示,DeFi 概念板块今日平均涨幅为8.38%。47个币种中41个上涨,6个下跌,其中领涨币种为:SWFTC(+83.06%)、BAL(+22.61%)、SUSHI(+20.17%)。领跌币种为:PEARL(-12.55%)、HDAO(-7.62%)、YFV(-7.11%)。[2021/1/29 14:17:05]

TVL指标对Compound具有更多的贷款来源进行了惩罚。这类似于说一家银行比另一家银行更好,因为它发行的贷款较少,因此有更多的流动性来迎合未来的借款人。

而对于Synthetix,TVL是协议中所抵押SNX产品和SNX的市场价格。

如果Synthetix上的活动停滞不前,但是SNX的价格上涨了30%,那么假设SNX的抵押保持不变,TVL也将上涨30%。同样,如果抵押的SNX百分比下降,TVL也会下降类似的幅度。

Synthetix协议的增长并不主要取决于生态系统中有多少抵押品,而取决于合成资产被铸造的数量和交易所的交易量。

虽然抵押品锁定是必不可少的,因为它会固有地增加可以发行的合成资产数量,但TVL无疑是一个跟踪这个协议增长和使用情况的错误指标。

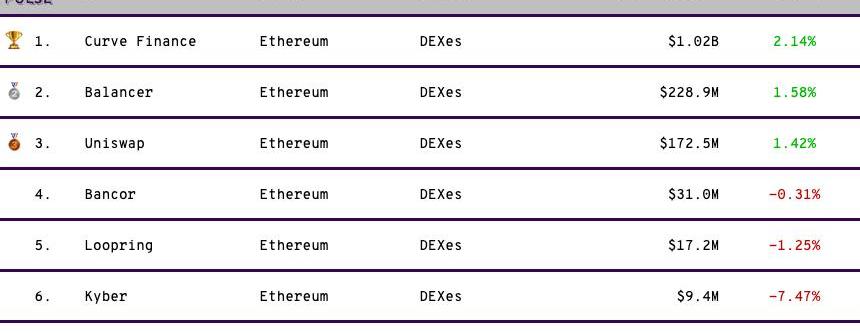

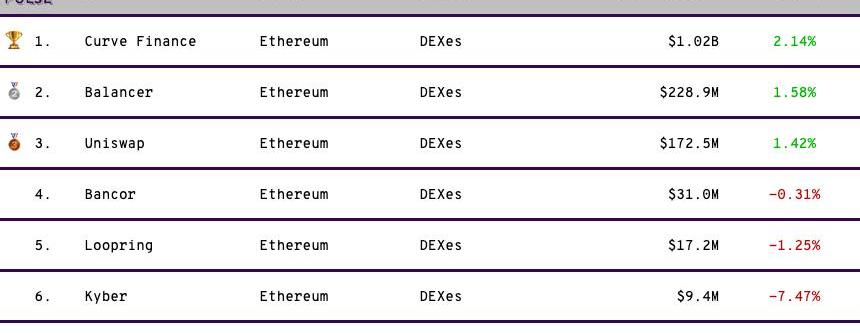

对于Uniswap,Curve和Balancer等自动市场做市商,TVL衡量交易者可以利用的流动性量。尽管这很重要,但它并不能固有地衡量所创造的价值。

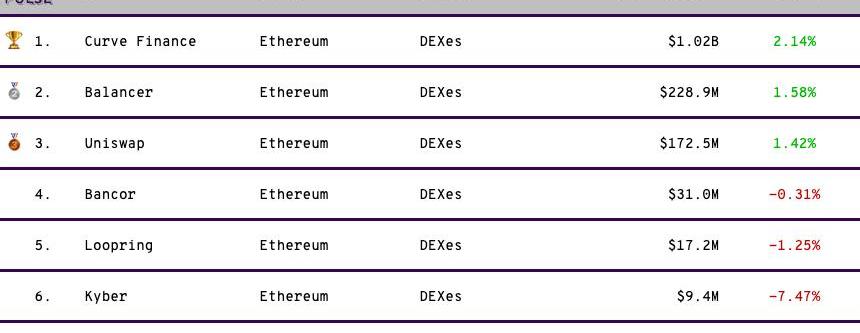

TokenTerminal显示Uniswap的年化收入为1.11亿美元,而Balancer为3080万美元。尽管Balancer的TVL比Uniswap高33%。

此外,连接到大量DeFidApp的KyberNetwork等流动性聚合商从这些来源获取流动性,因此流动性并未锁定在协议中。

但是,与Bancor相比,Kyber通常可以提高交易量并产生更多收入,而后者的TVL却是Kyber的3倍。

资料来源:DeFiPulse

积极的一点是,TVL确实描述了一些孤立案例中协议的增长。

yEarnFinance之类的资产聚合器就是一个很好的例子。YFI持有者退出时会从yVault投资者那里收取费用,因此该项目的收入流和TVL是直接相关的。尽管如此,只有少数DeFi协议可以从TVL中获取价值。

当该协议的交易量增加时,Synthetix代币持有者将获得费用收入奖励,而Aave的利益相关者也将获得该协议赚取的费用。

因此,TVL的高低或许无关紧要,除非它确实能够表明增长和价值获取。

TVL的潜在替代选择

与TVL相比,使用更普遍的财务指标可以提供更高的清晰度。

所有协议都会为代币持有者,验证者或其他参与者带来收入。协议产生的总收入直接表明协议为人们创造了多少价值。

资料来源:TokenTerminal

对于相对估值,可以转向价格与销售比率,即代币的市值除以年化收入。

是应该使用当前市值还是完全摊薄是另一个要考虑的因素。但这因投资者而异。

DeFi项目的价格-销售比率,来源:TokenTerminal

尽管进行了上述评估,TVL指标仍可以用于评估AMM或抵押品中的流动性,从中可以为合成资产发行平台生成流动性。

但是,如果不慎使用,TVL无法提供DeFi协议中增长的准确表示。并且,在出现其他选择之前,用户应该对锁定价值保持半信半疑的态度。

从6月份开始关注DeFi生态以来,我一直都认为,DeFi这轮大潮来势汹汹,很有可能颠覆我们的想象力.

1900/1/1 0:00:00“我参加了不少矿业的大会,这是我第一次看到有政府主要领导参与,并发表演讲,我真的非常激动,这是一个非常好的信号。”8月22日,2020全球区块链算力大会,暨新基建矿业峰会在成都拉开帷幕.

1900/1/1 0:00:00时隔3年,币圈在9月4日再次迎来了瀑布,只不过这一次并没有政策方面的因素。据qkl123.com的数据显示,在不到24小时内,比特币的价格下跌超过1500美元,最低跌至9960美元,创3个月以来的新低.

1900/1/1 0:00:008月25日对于Filecoin矿机商来说是个大日子。当天早6点,准备多时的矿机商们一头扎入竞赛里,焦急地等待着自家的矿机跑出漂亮的数据.

1900/1/1 0:00:00本文来源:中国经营报 作者:郑瑜张荣旺 数字货币正在持续引爆A股市场,数字货币指数近五日上涨了近5%。8月18日,赢时胜、御银股份封板,格尔软件、新开普等13只概念股上涨.

1900/1/1 0:00:00去中心化金融项目YearnFinance中的总锁定价值已经超过10亿美元。据比推数据,在本周早些时候,该项目管理代币YFI的价格也超过比特币,截止发稿时为止YFI代币的价格为14000美元,而市值最高的加密货币比特币的价格为11700.

1900/1/1 0:00:00