幸好Uniswap已经宣布在开发V3版本的协议,HaydenAdams公开表示过,下一版将解决目前AMM遇到的所有问题。

撰文:

Donnager

一个仅仅上线两周的分叉项目,沉淀资金的体量已经远超运营了两年的原版项目。在商业世界里无法想象的事情,在?DeFi?的世界里就自然发生了。

SushiSwap?是加密货币世界、特别是?DeFi社区内最热门的话题,其故事跌宕起伏的精彩程度堪称肥皂剧。凭借着针对目前去中心化交易所中交易量最大的协议?Uniswap?的吸血鬼式的野蛮入侵,SushiSwap一跃成为业内总锁仓量最大的DEX协议。

对交易者来说,这或许是个好消息:总锁仓量最大,也就代表着相比Uniswap,SushiSwap更适合用来进行代币交易,因为滑点可能更低。

SushiSwap的网站风格

观点:幸存者偏差导致加密生态系统失衡:10月9日消息,幸存者偏差指的是当取得资讯的渠道,仅来自于幸存者时,此资讯可能会与实际情况存在偏差,未幸存者已无法发声。 人们只看到经过某种筛选而产生的结果,而没有意识到筛选的过程,因此忽略了被筛选掉的关键信息 。在2016-2017年的加密初创公司时代,许多公司推出了承诺以区块链为动力的产品,包括区块链社交网络、通讯、物流、法律技术、电子商务技术等,大多数这些项目失败的原因很普遍,包括产品市场不匹配或缺乏对产品的网络效应驱动。而早期区块链产品时代的赢家大多是金融产品,这导致加密货币中的金融产品占主导地位。区块链对金融经济的关注过多,以至于从某种意义上说,加密基本上已经放弃了实体经济。从产品的角度来说,关注整个行业的发展是极其重要的。加密货币必须发展成为一个高效的市场,人们可以轻松地使用加密货币购买服务和产品;也就是说,需将其用作各种易于使用和直观的产品和服务的支付媒介,而不仅仅是用于金融投机。(Cointelegraph)[2021/10/9 20:16:47]

吸血鬼攻击带来?Dex生态改变

但对Uniswap来说,却是一个不折不扣的坏消息:流动性提供者在流失,流动性在流失,用户也在流失。

SushiSwap能超越Uniswap的最核心理由,是它给Uniswap打上了一个超级补丁:为整个协议加上了原生代币。至于原生代币可以用来干嘛?SushiSwap的方案也不扯那些虚的,直接赋予分红权限,比Compound或者MakerDAO的治理代币能更直接捕获协议的整体价值。

观点:Coinbase上市成为加密货币行业的分水岭:Coinbase 即将在纳斯达克直接上市,投资者称赞这是加密货币行业的一个分水岭时刻。他们相信通胀即将到来,希望分散投资组合。

Wedbush Securities分析师Dan Ives表示,Coinbase的上市将成为华尔街关注的焦点,以判断投资者的兴趣。加密交易平台Luno首席执行官Swanepoel表示,Coinbase上市将表明这个行业规模在扩大,增速在加快。 (金十)[2021/4/14 20:20:16]

有意思的是,如果时光倒转一年,DeFi社区还因为Uniswap没考虑发币而传为佳话:Uniswap曾经和另外一个去中心化交易平台?Bancor?同在「自动化做市商AMM」赛道,Uniswap?与Bancor最大的区别在于没有原生代币,而是将收取的交易费直接与流动性提供者分享,减少了加入原生代币带来的交易摩擦。

但现在的情况已经完全不同了,几乎可以铁板钉钉的是,Uniswap?在下一次V3版本更新中推出协议原生代币,这有可能会成为最主要的战略改变。目前对于?UniswapV3?的公开信息还比较少,Uniswap?创始人HaydenAdams只公开透露过新版本将解决目前市面上AMM?的所有问题。

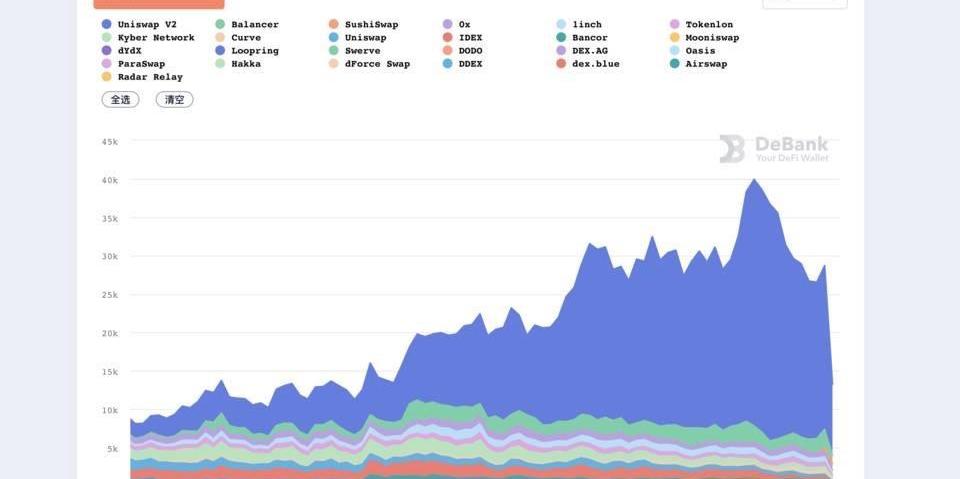

当然,从数据来看Uniswap目前还是有很大优势的,用户数量和交易量远远领先其他DEX,占以太坊DEX?总交易量的一半。对Uniswap而言的最坏的情况是,只要SushiSwap的流动性更佳,其他的流动性聚合器就会更多的将交易路由至SushiSwap,减少用户的交易滑点。

观点:全球资管公司将继续调整其投资组合;美元疲软对比特币有利:比特币最近飙涨,刷新历史新高,对此,Blockchain.com交易所首席执行官兼联合创始人Peter Smith表示,从2011年到2014年,比特币是一个“伟大的实验”,当时一些人认为它将取代传统货币。但在2014年至2017年间,Blockchain.com团队意识到这是可行的。“从2017年起,比特币将不可避免。押注比特币的必然性。”

Bitfinex首席技术官Paolo Ardoino表示,“再多的冷嘲热讽、怀疑甚至空想都无法掩盖比特币这一令人信服的案例。全球资产管理公司将继续相应调整其投资组合。”

交易平台Webull首席执行官Anthony Denier认为,美元疲软对比特币有利,因为美联储印钞政策,从而使美元贬值,将使人们把比特币作为抵御通胀的避风港。“如果人们把钱从黄金中拿出来,投入比特币,这可能会为比特币的反弹提供更多动力。”(Businessinsider)[2020/12/7 14:24:15]

但这对DeFi生态来说,却算是个好消息。以太坊DEX整体的流动性因为SushiSwap有了显著的提升,增加了十几亿美元的锁定资产量,有交易需求的用户可以获得流动性更好的交易体验。

一个不择不扣的复制品带来了整个生态的改变,让人哭笑不得,但必须要接受这个现实。

观点:委内瑞拉总统提取黄金遭英国拒绝,若使用比特币可避免类似情况:当地时间7月2日,英国高等法院作出裁决称,英国承认胡安·瓜伊多(Juan Guaidó)为委内瑞拉总统,而不是尼古拉斯·马杜罗(Nicolás Maduro)。因此马杜罗无权取出委内瑞拉存放在英格兰银行(英国央行)的10亿美元(8.2亿英镑)黄金。此前,马杜罗要求提取黄金来帮助资金匮乏的委内瑞拉抗击新冠疫情。

Cointelegraph文章称,作为一项自主的数字资产,比特币不受集中式控制。如果马杜罗将这笔钱存在比特币中,他可能仍然可以获得这些资金。(Cointelegraph)[2020/7/3]

代币激励vs自然增长

如果没有吸血鬼SushiSwap的出现,Uniswap应该正在享受最惬意的时光。

Uniswap?之前是以太坊DEX中锁定资产量和交易用户数最多的协议,特别是自年中的流动性挖矿以及利用Uniswap进行代币发行的热潮开启之后,其锁定的流动性有了更快速的增长,从之前的千万美元增长到超过3亿美元。

这充分体现出在没有代币激励下,Uniswap协议内托管资产自然增长速度。用户数和交易量的增长也符合这个增长速度,每日独立地址数量约2万个。

观点:2.3万亿美元投资者现金储备可能会引发新一轮比特币涨势:随着投资者评估美国各州采取的临时重开措施,比特币将迎来新一轮价格上涨。目前,投资者持有价值2.3万亿美元的现金和现金证券,以重新进入市场,他们可能从持有的现金中提取一部分,将其投资于风险市场。比特币也可能受益,因为它在减半后的长期看涨情景。分析还显示,比特币与美国股市的相关性不断增强,可能导致其现货价格进一步走高。(Bitcoinist)[2020/5/6]

近三个月Uniswap的每日独立地址数趋势

SushiSwap?对Uniswap流动性的迁移可以说是一种「吸血鬼式的攻击」,但是在另外一种视角下,也可以说,在无形中「帮助」Uniswap预演了如果加上了代币激励或者流动性挖矿之后,其潜在的增长速度。

效果的确是立竿见影的,Uniswap?之前自然的流动性增长与代币激励相比,不值一提:Uniswap在两周内锁仓资产飙升至最高接近20亿美元。

当然,这其中也有机构在进行布局。

比如FTX和AlamedaResearch的创始人?SamBankman-Fried?很早就参与了SushiSwap的生态建设,最后还成为了项目的九位多签成员之一,也频频对外公开他个人对SushiSwap项目未来的发展和想法。一个最有可能的方向是与他最新参与的DEX项目?Serum?进行更多探索。

Uniswap数据依旧亮眼

但SushiSwap或很快追上

虽说自SushiSwap的流动性迁移完成后,Uniswap的流动性下降了约70%,目前仅为前者的一半不到,但是与SushiSwap尚未推出的数据相比,Uniswap的整体锁定资产量还是有所提升,从之前的3亿美元涨至?4.6亿美元,增长超过50%。

另一个方面是从用户数来看,Uniswap目前依然遥遥领先,超过其他所有DEX用户之和。参考DeBank统计的独立地址数,在流动性迁移后,SushiSwap的用户数量占比仅有Uniswap的零头。

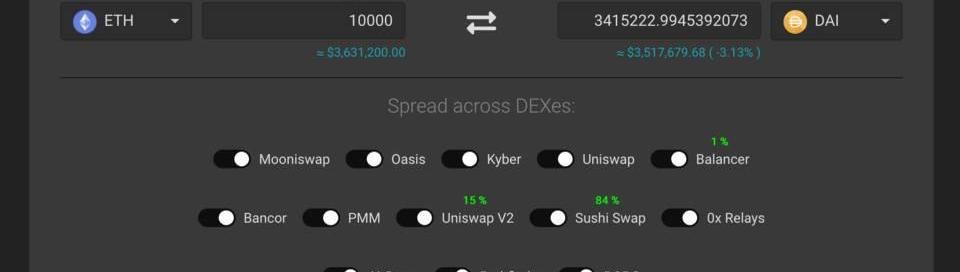

但如果从用户的交易需求来看,SushiSwap将更有优势,毕竟后者的流动性更佳。如果参考交易聚合器1inch的交易滑点数据来评估,对于?1万ETH?的这种略大型的交易来说,竟然大多数的交易会路由交给SushiSwap执行,因为它拥有更好的流动性。

所以,随着像?1inch?这样以用户为导向的交易聚合器的普及,能掌握更多流动性提供者资产的协议才能产生更多的交易和聚集更多用户。

当然,AMM?本身的算法和机制也是一个影响流动性的因素,目前像Uniswap、Balancer或SushiSwap这样的同类算法,互相之间的差异和壁垒并不大。相比执行,像?DODO?或者Mooniswap?这样新出现的引入了其他算法的AMM协议来说,更加具有

有技术壁垒或竞争力。

Uniswap如何逆袭?

Uniswap凭借着极度简洁的做市算法,收获了社区不少的粉丝和影响力,因为对于任何需要做市提供流动性的资产来说,Uniswap就是默认的选择,减少了原本做市商的角色——它们被算法取代了。

也因为算法极度简洁和开源,其他项目对其进行分叉的成本非常低。参考同样是开源的早期DeFi项目?MakerDAO,它的整套系统就复杂得多,合约数量也数倍于Uniswap,而且因为有协议治理代币和去中心化自治组织,分叉的难度和成本较大。这几个方向至少是Uniswap和类似的协议类产品需要思考的潜在商业壁垒。

幸好Uniswap已经宣布在开发?V3版本的协议。HaydenAdams?公开表示过,下一版将解决目前AMM遇到的所有问题,并会加强和机构交易者的合作,提供更符合这类用户的产品,此外,还会利用以太坊的二层技术提高交易的性能和减少用户付出的gas费。显然,这位创始人希望在产品演进上,与分叉项目拉开距离。

最重要的当然是协议原生代币。社区不少人认为Uniswap的当务之急就是发行原生代币,不然Uniswap整个项目的总市值没办法体现,因为没有任何的可交易物。如果像SushiSwap这样的分红型代币存在监管风险,那采用Compound或MakerDAO那样的治理代币方案至少是个保底的选择。

另外两个需要解决的问题就是AMM被诟病的滑点太大、无常损失的问题。Curve?通过引入自定义的曲线和支持特定资产,以优化滑点和无常损失的问题,DODO?则是通过引入预言机试图解决这两个问题。Uniswap的?V3版本如何解决这个问题值得关注。

另外,还有一个热门的需求是如何实现用户普及。目前最大的障碍是链上交易成本太高。虽然近几日以太坊Gas费用有所降低,至?100左右,但依旧处于高位,所以?Layer2?的引入可以降低用户门槛,引入更多资产较少的用户进入。

说到底,对Uniswap来说,最重要竞争力还是团队本身的开发和执行能力。就算SushiSwap分叉了Uniswap的代码和资产,但是开发了这套AMM公式算法的团队依旧是Uniswap,如果他们能持续创造新功能满足LP和交易者双方的需求,Uniswap还是有很大胜算。

目前这一局,SushiSwap稍稍领先;接下来,好戏才刚刚开始。

标签:SWAPUniswapUNIUSHCafeSwap Financelayer币和uniswap的关系UNICORNsushi币局

原文:https://wiki.polkadot.network/docs/en/maintain-polkadot-parameters翻译:PolkaWorld社区波卡许多参数值可以通过链上治理进行更新.

1900/1/1 0:00:00在上一篇文章中,我们已经从链上大数据的角度解析了8月的整体数据情况,可以看到当比特币价格升至12000美元一线之后,链上数据的相关活跃度数据明显增加.

1900/1/1 0:00:00本文作者:谷燕西 区块链技术和加密数字金融产品发展到现在,出现的一个主要的数字金融产品就是数字稳定币。最初的USDT从2015年出现发展到今天,已经有接近140亿美元的USDT在市场中流通.

1900/1/1 0:00:00欧洲央行行长ChristineLagarde周四表示,各国央行行长将就是否发行欧元区数字货币做出决定。 据彭博社报道,她表示很快就将公开欧元区是否将发展基于欧元的数字货币.

1900/1/1 0:00:00来源:加密谷,作者:Su?Zhu今天,我将剖析中心化和去中心化金融中的保证金交易。我注意到市场参与者在过去和现在是如何寻求使用这些产品的,和它们的相对优势和局限性,以及它们今后可能如何发展.

1900/1/1 0:00:00BTC活跃地址数为79.65万,较昨日减少3.45%;链上交易数为29.99万,较昨日减少2.66%;BTC链上超过100枚的大额转账有446笔,较昨日减少37.88%。ETH活跃地址数为50.01万,较昨日减少1.12%.

1900/1/1 0:00:00