本文来源:律动BlockBeats

9月24日,根据9月23日晚结束的投票,MakerDAO将不会赔偿3月12日「黑色星期四」闪电崩盘的受害者,据此前报道,3.12大暴跌导致DeFi平台的一些投资者共损失了833万美元。Maker社区在四月初投票决定是否将资产退还受损的投资者。

Huntingdon Valley Bank向MakerDAO提交抵押品引入申请:3月26日消息,Maker发推称,一家成立于1871年的宾夕法尼亚特许银行Huntingdon Valley Bank已经向MakerDAO提交了一份抵押品引入(Collateral Onboarding)申请。如果该申请得到Governance的批准,这将是美国银行首次将抵押品集成到DeFi生态系统中。

该申请提出了一种法律结构,其中Huntingdon Valley Bank与一家信托公司签订了一份主要购买协议,以使MakerDAO受益。该法律结构还有意在未来纳入更多银行。拟议的第一投资组合购买协议是为了平等参与由Huntingdon Valley Bank发起的贷款,或从其他金融机构购买或银团贷款。该申请还要求Huntingdon Valley Bank参与贷款的初始债务上限为1亿美元,这些贷款在所有拟议的贷款类别中多样化,从开始后的12至24个月期间进行部署。[2022/3/27 14:19:49]

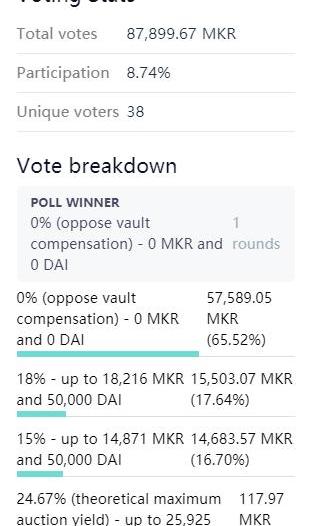

近6个月后,投票正式结束,以Maker公司治理代币MKR现有持有人为代表的社区决定对失去的资金的用户给予零补偿。投票显示大约65%的人选择了零补偿,而提供补偿的两个选项仅得到18%和15%的支持率。

第三季度Aave和MakerDAO未偿债务分别增长1309%和529%:Messari数据图表显示:截止第三季度结束,MakerDAO的未偿债务从二季度的1.4亿美元提升至8.5亿美元,增长529%。而Aave更为亮眼,未偿债务从2000万美元增长到2.5亿美元,涨幅为1309%。而这两个平台没有任何流动性挖矿的激励。值得注意的是,在第三季度,Aave收益率增长了197.4%。[2020/10/20]

不过值得注意的是,投票本身是由庞大的MKR持有者们控制的。但这个投票最终只有38张独立的选票被投出,相当于仅8.74%的MKR票证持有者参与了投票,低投票率反映了DeFi领域仍面临着较大的治理困难。大家并没有积极的参与到治理中去。

MakerDAO社区考虑添加USDC作为抵押品:金色财经报道,MakerDAO社区正在考虑是否要添加稳定币USDC作为另一种抵押品。此举是为了减轻DAI流动性风险,上周在ETH价格暴跌期间产生了超过400万美元的抵押债务。MKR治理代币持有者将在今晚对该提案进行投票,其中一些细节仍在讨论中。[2020/3/17]

标签:MakerMAKEMakerDAODAOmakerdao怎么读Masterpiece Makermakerdao创始人mushgainKeeperDAO

DeFi流动性挖矿协议Yearn.finance于近日推出yETH机池后,很快得到了市场的追捧,据9月4日数据显示,yETHVault已成功锁定34.5万ETH,价值约合1.4亿美金.

1900/1/1 0:00:00Tether的“美元储备”老问题再遭点名,不过这次,纽约总检察长办公室还要求Tether和Bitfinex立即提交文件,详细说明两家公司进行的信贷额度及公司关系相关信息.

1900/1/1 0:00:00Uniswap分叉项目Sushiswap的匿名创始人ChefNomi今日突然宣布将自己的项目控制权交给加密交易所FTX的CEOSamBankman-Fried,正式“甩锅”.

1900/1/1 0:00:00??文??▏RyanWatkins?编 译?▏Damo?索隆来源/Messari.io自Compound于6月启动其流动性挖矿计划以来,价值数十亿美元的代币已通过各种DeFi协议分配给流动性提供商.

1900/1/1 0:00:00DelphiDigital分析师AlexGedevani帮你剖析以太坊的网络活动、DEX、稳定币、借贷、衍生产品的发展状况,深入了解以太坊生态建设现状.

1900/1/1 0:00:00DeFi板块集体崩盘下,对于这个领域的下一步,开始弥散着迷茫和怀疑。尽管如此,DeFi热度依然不减,一系列自救行动轮番上阵:SushiSwap将项目治理权移交给社区,开始多重签名管理;头部交易所币安则推出聚合挖矿模式,外界看来,经历这.

1900/1/1 0:00:00