转自:?FNXFans?

9月初以来,以太坊及DeFi热门币种大幅度下跌,为刚刚陷入狂热的市场浇下一盆冷水,众多参与流动性挖矿的投资者在短短的几天内遭受了锁仓币种暴跌、挖矿收益大幅缩水、甚至流动性做市遭受损失等连环亏损。

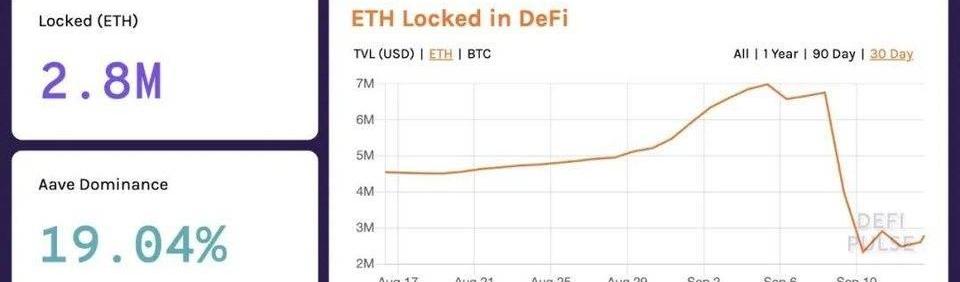

这让很多正在流动性挖矿的用户和很多即将进入DeFi市场的用户心生犹豫,公开数据显示最近一周内DeFi总锁仓量出现了较大的缩减。

图片来源:DeFiPulse截图日期:9月14日

在当前市场前景高度不确定的环境中,用户既想参与到DeFi市场的快速发展中,但又担心市场短期出现暴跌风险遭遇爆亏、想要买入锁仓币种但不知道现在价格是否过高,还顾虑DeFi市场一旦快速上涨是否会导致踏空或资金使用效率不足等等。

其实,大家所有的这些顾虑都可以通过期权工具来解决,通过期权搭配流动性挖矿,可以让DeFi用户在可控的风险下实现最高的收益水平。

期权是什么?

期权又称选择权,是一种衍生金融工具,是一种在未来约定的某个时点以期初约好的某个时点以期初约好的某一价格购买或出售一定数量标的的权利,期权是传统金融市场进行杠杆交易、提高资金使用效率和风险管理最重要的衍生工具之一。

遭受重创的DeFi投资者寄望于以太坊改革:5月28日消息,去中心化金融(DeFi)投资者正押注以太坊改革,以期市场渡过长达两个多月的寒冬。稳定币TerraUSD的崩溃,以及美联储的货币紧缩,令DeFi领域资产已经急剧下滑。以太坊“合并”可能是给DeFi带来急需提振的少数催化剂之一。以太坊联合创始人Vitalik Buterin表示,升级将于8月进行。“合并”将把以太坊区块链从“工作量证明”(PoW)共识机制转移到“权益证明” (PoS)机制,新的机制将矿工替换为以太币持有者来执行相同的任务。风投公司Framework Ventures联合创始人Vance Spencer表示,此次合并将是今年迄今为止加密领域最重要的事件。该升级可能会使新发行的以太币减少多达90%。(金十)[2022/5/29 3:47:50]

举个简单的例子来说,如果现在用户已经在DeFi应用中进行流动性挖矿,但担心质押锁仓的币种如?ETH、LEND?或?SNX?等出现暴跌。

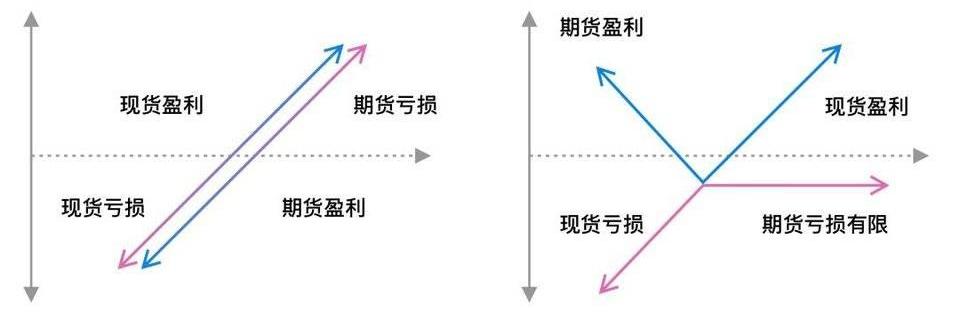

那么,用户可以通过买入这些币种的看跌期权,相当于给自己的仓位买入一个保险,在市场暴跌时候仍然可以获得流动性挖矿收益,但并不会导致质押锁仓的币种遭遇市场风险,同时在市场上涨的时候还可以获得无限向上收益,相对用期货进行套保也更具备优势,如下图所示:

当前全网DeFi锁仓量2732亿美元:12月3日,据DeFiLIama数据显示,当前全网DeFi锁仓量达2732.4亿美元。目前,锁仓量排名前5的公链分别为:ETH(1775亿美元)、BSC(189.4亿美元)、Solana(150.2亿美元)、Avalanche(134.1亿美元)、Terra(132.8亿美元)。[2021/12/3 12:48:39]

期权的优势

DeFi用户都非常熟悉用

等值的现货和反方向等值的期货合约进行套保的操作,这种套保的操作可以让现货和期货的反向变动同时抵消,来保护双向价格变化的变动,但这种对冲方式存在一定的

高杠杆爆仓风险,也会让用户失去某种单向趋势变动的收益。

通过期权的方式则可以规避这样的风险,假如用户现在持有100个单价380美元的ETH,用户可以付出一定的期权权利金X,来买入执行价380美元的看跌期权。

ETH价格跌破380美元,期权的盈利和现货的下跌亏损将抵消,最多也就是亏损掉买入期权的「保费」而已。

ETH价格上涨,则现货的上涨扣掉权利金X后的剩余部分可以作为盈利。

如果用户熟悉了这样的期权对冲操作,还可以尝试更多高阶的玩法来配合自己的风险偏好和价格判断。

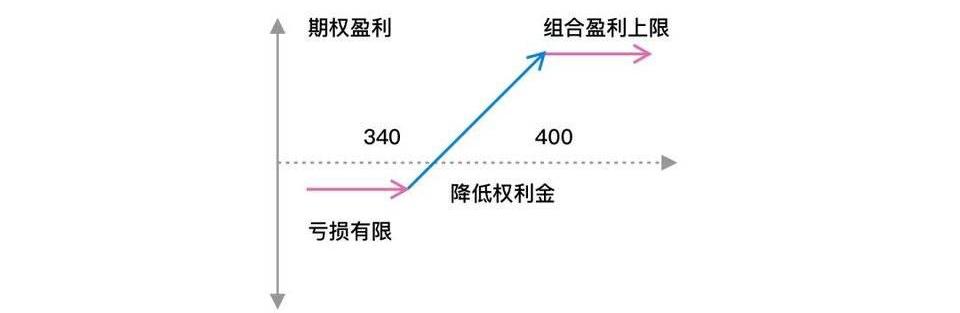

仍然以上图为例,如果用户认为执行价380美元的期权太贵了,想买入更便宜的「保险」来对冲,同时又判断ETH的价格并不会出现大幅下跌,反而上涨的概率会更大。

那么用户可以买入执行价为340元甚至更低的看跌期权,这种期权会提供价格大幅下跌至340元以下的保险,同时只需要比X更低的权利金,更适应用户的个性化对冲需求。

Waterfall DeFi完成200万美元种子轮融资:8月31日消息,风险多样化协议Waterfall DeFi完成200万美元种子轮融资,领投方包括GBV Capital, Divergence Ventures,以及Ascensive Assets,参投方包括AscendEX, ROK Capital, Boxmining, Genblock Capital, Marshland Capital, Morningstar Ventures, One Block Capital, Portico Ventures, Synaps等。据悉,资金将用于进一步开发、部署和营销,帮助用户优化收益农耕战略。[2021/8/31 22:49:38]

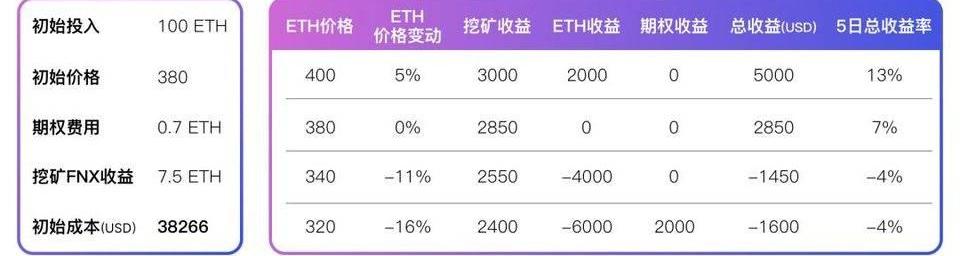

以FNX流动性挖矿为例,当前APY年化约为540%,日收益约为1.5%,ETH市场价格为380,用户打算用100个ETH进行流动性挖矿获取FNX收益。参考当前ETH期权合约的数据,用户可以买100张5天,执行价为340美元的看跌期权,大约花费0.7ETH的费用,5天后挖矿FNX收益如下:

从上图可以看到,一旦ETH价格下跌到320,用户的ETH底仓将亏损16%,但如果拥有期权保护,则最后算上挖矿收益后仅仅亏损4%,这种收益结构仅需要花费初始0.7ETH即可对用户的大持仓有接近6%的损失保护效果。

Chainlink和Aave等5家公司宣布推出新联盟GoodFi助推DeFi行业发展:2月11日消息,DeFi项目Chainlink、Aave、Radix、mStable和加密分析公司Messari宣布,联合推出一个新联盟GoodFi。该联盟旨在促进DeFi行业的教育、研究和实践发展。(Cointelegraph)[2021/2/11 19:33:44]

除此之外,如果用户认为市场处于震荡状态,不会大涨也不会大跌,那么还可以用更多的期权组合来获取收益或降低自己的保费,比如卖出一个执行价为400美元的看涨期权,用卖出看涨期权的收益来冲抵买入看跌期权的权利金费用,现货和期权组合的收益回报如下图所示:

通过上图可以发现,在用户预期的ETH处于340-400美元的波动范围内,用户可以获得ETH增值的收益,一旦价格下跌超过340元仍然可以获得看跌期权的保护,而且卖出看涨期权的权利金收入可以抵消买入看跌期权的权利金费用,这种组合更加适合于对ETH行情具有一定预判能力的用户。

随着DeFi市场深度和广度的提升,用户交易、对冲、杠杆等需求会更加多元化和复杂化,期权一类的金融衍生品将迎来爆炸式的发展。了解期权交易或开始学习进行期权交易是DeFi市场的大势所趋,去中心化金融衍生品协议和平台本身已经成为DeFi未来发展的黄金赛道。

当前DeFi借贷总量为10.95亿美元:金色财经报道,DeBank数据显示,当前DeFi借贷总量约为10.95亿美元。其中,Compound平台约7.22亿美元,占总体份额65.94%,Maker平台约2.46亿美元,占总体份额22.52%,Aave平台约1.07亿美元,占总体份额9.85%。注:DeFi其实质是基于一套开放的账户体系,保证全球任何人都可以无门槛使用的一系列金融服务。这些金融服务主要由一些开源的智能合约来提供,整个服务的代码和账目都可以在区块链上进行公开审计。[2020/7/26]

上文,我们为大家介绍了期权的基本原理和在流动性挖矿中进行风险对冲的基本策略,包括通过买入看跌期权实现下跌保险,以及通过买入不同执行价的期权来调整权利金费用等。

但实际DeFi和流动性挖矿市场用户更加多元,在实际投资行为中对于风险和收益结构的需求更加复杂,本文将介绍一些期权在DeFi和流动性挖矿市场更高阶的策略和玩法。

DeFi的用户最基本的需求是担心质押锁仓的币种,如ETH、LEND、SNX等出现暴跌风险,但是在实际情况中更普遍的需求是,如果DeFi用户开始下决心入场流动性挖矿,但对时机把握很忐忑。

尤其担心现在买入ETH、LEND或SNX等币种是否是抄底在半山腰,又希望及早进入DeFi流动性挖矿,以免大幅踏空潜在行情,对于这样非常典型的建仓心理。

期权如何对冲流动性挖矿风险

流动性挖矿可以结合一种非常经典的「安全气囊」期权结构,顾名思义,这种安全气囊结构牺牲一部分未来上涨的收益,在前期换取一个建仓的安全垫空间。

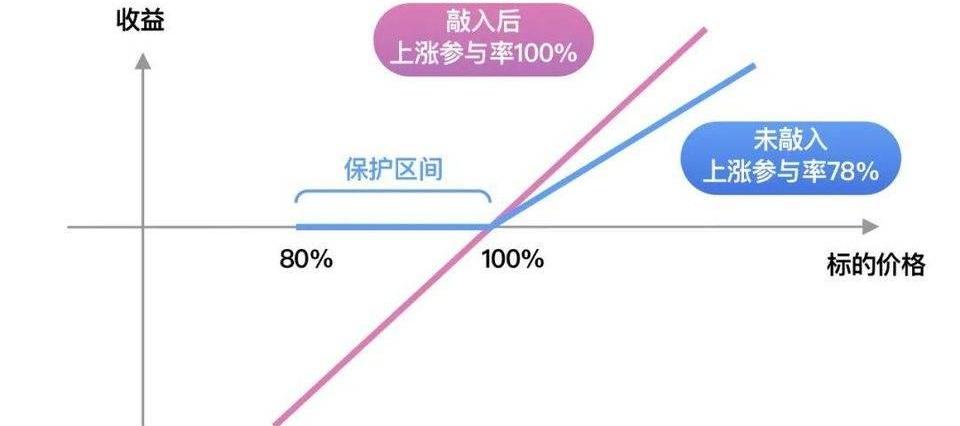

以下图为例,用户如果购买这种期权,则会获得20%的下跌保护空间,但是如果期权到期后的收益只能提取78%,相当用潜在的一小部分收益换取了20%的下跌安全保护空间,只有在ETH等币种大幅下跌超过20%的情况下用户才会亏钱。

这种安全气囊期权往往通过保证金交易,用户可以用很少的资金来获得心理上非常舒适的建仓机会,而不用担心大幅踏空或抄底在半山腰上。

在期权的世界观中,资产价格无非就是方向走势、波动程度和时间机会等风险维度的组合,将期权和流动性挖矿相结合,可以实现出基于流动性挖矿收益结合期权的买入暴跌保险、卖出波动等等策略。

将用户希望承担的某种风险维度如价格预测保留下来,将不希望承担的风险如波动率拆分剥离出去,创设出具有特定收益结构、更满足DeFi用户最纯粹理财需求的数字货币「理财产品」。

其实用户日常在银行或证券公司购买的很多「结构性理财产品」就是通过固定收益+期权的方式构建的,映射到DeFi市场会更具有灵活性。

期权的魅力远不止如此,例如期权还可以与流动性挖矿结合,提供数字货币原生的结构性理财产品。

人们经常可以在银行柜台看到挂钩黄金、股指、或原油价格的结构化产品,或者一些提供指数增强的年化高收益固定收益类产品,这些结构化产品也是利用了期权的原理,流动性挖矿和期权的结合也可以实现同样的功效。

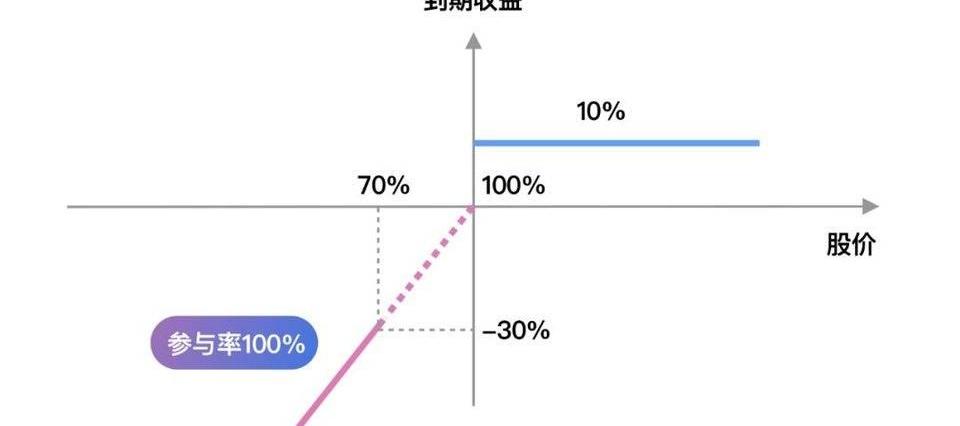

例如在流动性挖矿市场中提供自动赎回结构的雪球Snowball期权,DeFi用户可以卖出一种带特定触发条件的虚值期权。

从下图可以简单看出,通过这种期权结构,用户相当于为想要对冲现货风险的大户卖出一个保险,收取固定保险费用,只要市场不出现崩盘式大跌,DeFi用户就可以从震荡甚至温和下跌的行情中获得非常稳定的固定收益,持有时间越长收益越高,就像滚雪球一样,因此被称为雪球Snowball期权结构。

除了经典的滚雪球策略以外,DeFi可以借鉴的特殊收益结构期权策略还有很多,上文提到的挂钩各种大类资产结构的结构化产品都是通过一种「美式看涨鲨鱼鳍形」期权结构构建的,和当前火热的合成型资产有很高的的匹配度和很多新玩法。

还有更高阶的玩法就是通过流动性挖矿与期权相结合制造DeFi市场原生结构化产品,缺少生息资产一直是困扰DeFi市场的核心问题,目前除了抵押借贷以外,流动性挖矿也只是一种新的对于为数字货币市场提供利息收益的一种方式,但这些思路无非是传统的信用收益生息的方式,通过流动性挖矿+期权,我们还可以创设一种「波动生息」的方式,将数字货币市场的高波动转化为一种利息收入结构。

上文提到的Snowball自动赎回或鲨鱼鳍结构是比较典型的方式,还有一种OBPI策略,其核心就是将资金投入收益资产中,并将取得的收益投入期权中,在获得基础收益之上通过期权杠杆获得一个向上的且相对安全的受益弹性。

这其中还有基于挂钩资产收益增强的,非对称结构增强的等结构,我们会在后续文章为大家揭秘这些期权结构的神秘内核。

我们可以看到,期权衍生工具最有价值的意义并不在于杠杆交易本身,而在于将资产的风险特征可以进行定制化的切割和再组合,传统金融市场中很多高净值客户已经很习惯向证券公司或基金公司根据自己的风险偏好和收益结构定制风险可控收益更高的结构化产品,但提供产品的资管公司对用户的财产门槛要求往往非常高。

对于方兴未来的DeFi市场而言,目前用户仅能接受通过Deribit等中心化交易所进行标准化期权合约杠杆炒作的程度,且受困于市场深度等问题,还远远没有探索打开期权真正的价值和魅力。

但这也同时还要求DeFi市场出现具有竞争力的去中心化场外衍生品协议和市场,只有通过场外衍生品市场,用户才可以通过低门槛的平台,定制个性化的期权产品,打包出更多具有创造性收益结构的结构化产品,帮助DeFi和流动性挖矿释放更广阔的市场空间。

对比传统金融市场我们可以看到,截止2019年底,全球场外衍生品存量规模约560万亿美元,全球GDP则只有85-90万亿美元,场外衍生品规模已经是天量级别的庞然大物。

场外衍生品的应用前景非常广泛,包括创设结构性产品,挂钩某一标的收益的产品;也可以带来杠杆、提升资金使用效率、通过特殊收益结构实现安全点。

去中心化的场外衍生品协议和市场天然就是DeFi市场皇冠上的明珠,是具有百倍于杠杆借贷潜力之上的DeFi赛道。

我们很欣喜地看到像FinNexus这样的项目已经开始在这条黄金赛道抢跑并获取了宝贵的先发优势,谁能率先占领去中心化期权衍生品的龙头地位,谁将成为整个世界DeFi市场的真正巨头。

标签:DEFEFIDEFIETHDecentralized Tower DefenseXDEFIPINETWORKDEFI币BETH币

来自CryptoComare的报告显示,8月份加密货币衍生品的交易量增长了54%,超过7100亿美元.

1900/1/1 0:00:00区块链社区的许多成员一直在焦急地等待以太坊2.0的到来,以太坊2.0是对以太坊区块链的重大升级,预计将分多个阶段推出。阶段0计划于今年推出,这是以太坊2.0路线图上的第一个预期版本.

1900/1/1 0:00:00太空竞赛1的亮点 在过去的3周中,社区中的矿工一直在参加Filecoin太空竞赛,以尽可能多地为测试网配备存储设备。我们对参与太空竞赛的惊人参与度感到兴奋.

1900/1/1 0:00:009月6日中国用户发起“提币”运动,虽然声势大于实质,但数据显示中心化交易所的ETH等存量正在暴跌。CEX们开始慌忙防御,真正的全面战争将到来.

1900/1/1 0:00:00形势急转直下,被视为区块链世界最有前途的DeFi遭遇滑铁卢。不到一周,《DeFi大作手回忆录:如何5天赚500万美金》中的财富密码Sushi从发文时的10美元跌至不足3美元,跌幅70%.

1900/1/1 0:00:00概述 ChefNomi用他的寿司换取了价值1000万美元的ETH。这位SushiSwap创始人称这并非退出局。反之,他将自己比作莱特币创始人李启威,其在2017年清仓了莱特币.

1900/1/1 0:00:00