作者:SuZhu&TianTianKullander

翻译:Olivia

在所有市场中,做市商的目标都是在处理传入的订单流时获利--即做市商针对其流动性进行交易的请求。对于天真的观察者来说,这个目标似乎非常简单。毕竟,客户是在买卖差价的基础上进行交易,因此要向做市商支付溢价部分。此外,做市商往往可以向做市商收取费用,进一步巩固其盈利能力。

那种认为交易者是边缘付费客户,而做市商是盈利企业的观点,大体上是正确的,但从根本上来说是错误的。我的公司ThreeArrowsCapital和其他一些非银行参与者几年来在外汇市场上利用银行对市场结构的这类假设收获了巨大的盈利。

制造商的游艇在哪里?

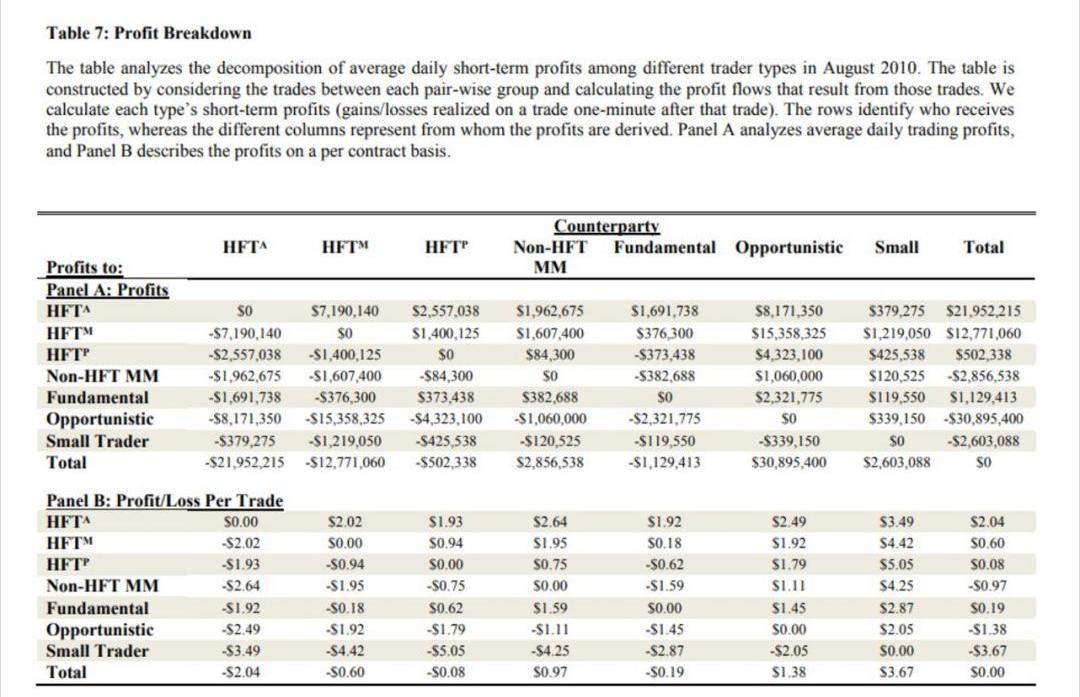

这张来自美国商品期货交易委员会的表格显示了按不同交易对手类型分类的ES的短期盈亏。

UniSwap COO:今年秋季将推出一站式NFT交易产品:9月26日消息,UniswapLabs首席运营官Mary-CatherineLader在纽约MAINNET加密大会上表示,他们正着眼于几种新产品,预计在今年秋季推出一站式NFT交易产品,让用户能在Uniswap上从不同市场买卖NFT。

此外,Mary-Catherine Lader还透露Uniswap基金会将拨款160万美元特别用于项目Uniswap Diamond,其功能与Coinbase Pro类似,用户对象为专业交易者和流动性提供者,旨在为这一人群提供一些更传统的中心化交易平台功能和交易舒适性。(Decrypt)[2022/9/26 7:20:40]

Uniswap创始人和Paradigm开发者合作构建新做市系统 用以执行大型交易:Uniswap创始人Hayden Adams和两名Paradigm开发者DaveWhite和Dan Robinson正在构建一个做市系统,用于在以太坊上执行大型交易。该做市系统名为时间加权平均做市商(TWAMM),将长期订单分解成无数个无限小的碎片,并随着时间的推移在其嵌入式AMM上顺利执行。目前这个想法还处于早期阶段,Dave White呼吁更多开发者参与进来。(TheBlock)[2021/7/29 1:22:41]

需要注意的是,激进型HFT赚了2200万美元,混合型HFT赚了1300万美元,被动型HFT赚了50万美元。最大的亏损是来自机会主义对手,为-3100万美元。

很明显,你会问的第一个问题是--为什么被动型HFT如此贫穷,为什么激进型HFT如此富有?激进型公司不是在支付买卖差价,而被动型公司在赚取买卖差价吗?做手不是客户和做手的生意吗?此外,为什么机会主义交易者在短时间内竟如此无利可图?

Miller Opportunity Trust向灰度比特币信托基金发出投资信号:由Miller Value Funds监管的Miller Opportunity Trust在周五的监管文件中表示,“基金可能会通过投资持有比特币的实体Grayscale Bitcoin Trust来间接寻求对比特币的投资敞口。”Miller Value Funds由著名投资者和Bill Miller创立,根据该基金网站的信息,截至2020年12月31日,该基金管理着22.5亿美元的资产。(The Block)[2021/2/6 19:03:09]

一个原因,那就是信息。一般的交易者可能没有关于alpha的相关数据,但最敏锐的交易者从根本上来说比一般交易者拥有更多的信息。我在上一篇关于做市商返佣是否是免费午餐的文章中提到了这一点,但基本思路很简单,做市商不需要交易。他们可以原地等待机会的出现,只有在这些条件满足的情况下才可以进行交易。但相反,做市商必须不断地将自己的流动性提供给任何想进行交易的人。

Uniswap计划增加超1.2万个空投地址的治理提案引发争议:金色财经报道,此前Uniswap发起二号社区治理提案,计划增加12619个空投地址。该提案引发了争议,一些UNI持有人担心价格将会上涨。目前已有超过2070万UNI被投票赞成该提案,而超过71.42万UNI被投票反对。投票将于UTC时间10月31日约8:00结束。[2020/10/30]

考虑到算牌21点投注者对。欢迎每个人的投注行动,大多数人都会因此而输钱。然而,只需几个大的算牌者就能让破产,所以花费大量资源确保这种投注行动不会发生。

在市场上,精明且会算牌的做市商不能被赶出场外。他们可以像制造商一样进行自由交易。无论费用或认为的价差是多少,这些数字都是无关紧要的,因为做庄者可以据此将这些数字放入他们的模型中。费用越高,点差越大,他们的交易频率就越低。这就会使每个人的成本上升。

动态 | 菲律宾UnionBank欲通过使用区块链降低运营成本:据Cryptovest消息,菲律宾UnionBank总裁兼首席执行官Edwin R. Bautista最近在菲律宾投资论坛上对记者说,该银行已经为其日常运营推出了一些内部区块链应用程序。UBP已经确定其700多个内部流程中的部分流程已准备好迁移到区块链,如资金转账、开立账户、支票清算等。该银行计划“区块化”更多内部流程,以进一步降低运营成本。[2018/8/14]

机会主义交易者,尽管"机会主义"这个词让人觉得他们应该是知情的交易者,但实际上他们在短时间尺度上损失最大,因为他们甚至没有试图在这上面获胜。他们对未来几秒或几分钟的价格走势一无所知,而只是想在自己的仓位上得到填补。他们的持仓期可能比HFT时间尺度长一千到一百万倍,他们是在仓位上而不是战术上进行交易。

如何制造“流”?

从敏锐的交易者那里流出的资金被称为“有”的,因为做市商会发现他们几乎在被填满后,立刻就没钱了。它就像放射性物质一样,一旦一个参与者有风险,他们就会马上把风险传递给另一个参与者。

交易者主要通过两种方式产生“流”:延迟和覆盖。潜伏期意味着他们与其他有类似产品的场所有更快的连接,因此他们可以在明知其他地方的行情已经较高或较低的情况下,积极地对做市商的挂单进行收购。覆盖率意味着他们比做市商连接到更多的交易所,所以他们知道做市商无法进入的市场活动。这样的例子可能包括一个场外买盘计划在每个场地上提升每一个报价。

事实上,如果你要问顶级的HFT公司,他们会告诉你,他们的做市策略本身的利润微乎其微,但真正的利润来自于能够在做市策略中使用这些信息。比如,在一些场所,补仓信息的传播时间要早于已成交时间和销量的公布。这就意味着,要想给自己买到延迟优势,唯一的办法就是自己先以做市商的身份小规模地进入。

举出2个有“流”的具体例子(理论上的例子):

一个与5个场所(交易所、场外交易柜台等)相结合的交易者对每个场所/对手方的可用流动性有一个总的看法。他们发现,3家主要交易所的报价正被大幅取消,而4号场地报价正在减少/被取消。但在场地5,价格尚未变动。他们会立即从债券中获得流动性,并将其重新调高,从而立即规避风险,并捕捉到一个小的价差。

一个买入者同时在多个场地买入/卖出,规模大到足以改变价格。由于流动性具有"乘数效应",这意味着做市商的很多对冲措施失效了。因此,流动性提供者将需要积极地改变其价格,以拿回他们的delta,这反过来又为做市商提供了退出的流动性。

这对AMM意味着什么?

就像在传统市场中一样,我们应该能预测到敏锐交易者对AMMs的交易最终会比LP在AMMs中赚更多的钱。只要AMMs能够搞清楚如何让非敏锐交易者的成本保持在低水平,而敏锐交易者的成本保持在高水平,这或许还是可以被接受的。在外汇中,随着做市商的流量特征和分割的出现,是其变得有可行性。他们所做的是给做市商提供了一种方法来标记各种做市商的资料,并在流量对做市商没有吸引力的情况下,关闭这些做市商对其进行交易的能力。这样,做市商就可以继续对非敏锐交易者进行紧缩报价,同时减少敏锐交易者的损失。在外汇方面,"最后看"流动性的兴起也意味着LP能够提供非确定的报价,让流动性提供者在执行前可以选择接受、拒绝或重新报价。由于作为LP可以比喻为向买方提供源源不断的短期期权,因此,最后看盘内流动性为LP提供了一个选择,以保护自己。但不用说,这在AMMs中是不存在的,因为其定价是根据公式确定的。

因此,鉴于加密市场缺乏女巫攻击防御,将“流”造成的LP损失降到最低将是一个困难的挑战。而更快的预言、更稳健、更动态地校准定价参数,以及系统性地从掠夺者那里收回利润,可能是解决方案的一部分。

说到这里,传统限价单外汇市场中的有“流”和AMMs中的有“流”的一个区别是:在传统市场中,有“流”的原因是LP们不知道他们可能在亏损的情况下提供流动性。而在AMMs中,LP的无常损失风险是众所周知的,从链上分析来看,我们甚至可以说,在AMMs上执行的绝大多数流动都是“有”的。费用是这个等式的一个(关键)部分,现在这个问题已经得到了解决(如果没有费用,LP的处境总是比买入并持有的投资组合更糟糕)。然而,可能存在一个费用范围,它使LP可以实现比买入并持有的投资组合更高的回报率。在其他一切不变的情况下,这对LP来说才是最重要的,相当于买卖价差。除了费用常数之外,其他参数还包括联合曲线的形状、联合曲线的(可调)中点和池的组成(远离恒定的50/50流动性)。

最后,无论做市商是自动化还是非自动化性质的,都无法避免其流动性被用来为敏锐的做市商产生alpha。AMMs的可持续市场生态系统应该是,被动做市商能胜过买入并持有的用户,良性做市商仍能以合理的价格执行,但如何在DeFi中达到这个目标的问题仍基本没有解决。

DEGO简介 近期,我们目睹了去中心化金融(DeFi)的繁荣。围绕DeFi和FOMO情绪的指数级增长也吸引了许多新的加密投资者和开发者,此外还激发了传统金融玩家的兴趣。似乎,每个人都在DeFi世界中寻找宝藏.

1900/1/1 0:00:00有一个人走进卢浮宫用手机拍下了《蒙娜丽莎》的真迹回去每天欣赏,而另一个人则是通过购买这幅真迹回去每天欣赏它,你能说出这两种体验“蒙娜丽莎的微笑”的方式区别在哪吗?从收益的角度来看.

1900/1/1 0:00:00欧洲央行在10月2日发布的一份报告中称,到2021年年中,欧洲央行可能会开始认真考虑并研究数字欧元。这份报告研究了数字欧元可能会如何影响零售支付,以及如何在未来保护支付。它还探讨了虚拟货币如何融入整个欧元体系.

1900/1/1 0:00:0010月14日消息,MetaMask,这一拥有过百万用户的DeFi钱包商在今日正式推出了DEX聚合服务MetaMaskSwaps,据悉,该服务结合了多个去中心化聚合器、专业做市商及独立DEX.

1900/1/1 0:00:009月25日下午,Chainge技术沙龙·波卡生态全国行的第二站活动在上海正式举行。在题为“波卡线上治理的现状分析”的圆桌论坛上,时戳资本CEO李宗乘、PatractLabsCEO岳利鹏、imToken波卡业务负责人Gerry、Hash.

1900/1/1 0:00:00最近,寻求快速获利的Yieldfarmers(农民,指通过为DeFi提供流动性赚取收益的人)被称为UniCats的可疑DeFi协议所,该协议使人们想起了其他更著名的协议,如SushiSwap或YamFinance.

1900/1/1 0:00:00