比特币发展到今天,它的运作模式越来越像石油大豆这样的大宗商品。一方面它有着实际的生产过程,矿工们在利用自己的设备通过挖矿来生产出比特币。另一方面,在交易市场,市场中有大量比特币现货和衍生品交易。由于这些交易方式比主流的大宗商品的交易更加方便,相应的交易量也非常大。同主流的大宗商品交易不同,比特币的现货和衍生品交易基本上是7*24的方式不间断进行。另外,由于比特币本身的特点,比特币的价格变化非常大。对于矿工来说,防范市场风险,避免出现损失因此就非常重要。在这个方面,比特币矿工同大豆石油这样的商品的生产商的关注是一样的。

在应对比特币的市场风险方面,目前比较普遍采用的金融工具是期货。矿工可以采用期货来保证其在一个合适的价格将其能够生产的比特币卖出。期货作为一个对冲工具,有其优势。这些优势包括杠杆的特性,底层价格连续变化,能够支持的交易的数量巨大等等。但期货也有其局限性,包括功能比较单一和单边风险非常大。期货是双向收取保证金。也就是对于看多和看空的双方来说,如果市场走势同交易者持仓方向相反,那么他就要增加保证金。在市场大幅动荡的期间,甚至有爆仓的风险。

谷燕西:欧洲财长们或应考虑同科技公司合作制定Libra应对策略:9月14日,区块链和加密数字资产研究者谷燕西发表专栏文章称,欧洲的财长们或许应该换个角度考虑对Libra应对的策略。他表示,欧洲的财长们应该调整其策略,允许像Libra这样的数字稳定币在一个可控的范围内运行。这样就能对数字稳定币对货币市场带来的影响有更准确的认识,也有助于其开发出更能满足市场需求的欧元CBC。从技术应用发展带来的趋势来看,科技公司在一些方面比商业银行更具有实现中央银行货币政策的优越性。因此欧洲的财长们或许应该考虑如何更好的同科技公司合作,而不是将它们作为对立面而排斥了。[2020/9/14]

同期货相比,期权对个体比特币矿工来说更加适合用来作为交易工具来对冲市场风险和获得稳定的收益。期权包括看涨期权和看跌期权。利用期权做多的交易方的下限风险只是为此支付的权利金。只有做空的一方才有巨大的风险。而且可以利用期权制定各种交易策略,以实现套利或保值的目的。对于比特币矿工来说,了解市场提供的比特币期权的特点,就有可能找到对自己更适合的交易工具。他们可以利用自己的比特币赚取稳定的收益,或防范下行风险。

声音 | 谷燕西:不认为Bitwise的比特币ETF申请在10月份会通过:CBX研究院创始人谷燕西今晚在朋友圈表示,VanEck撤回了比特币ETF申请。加密数字资产冬天的迹象越来越明显。此外,他也不认为Bitwise的比特币ETF申请在10月份会通过。[2019/9/19]

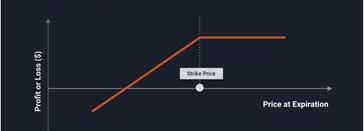

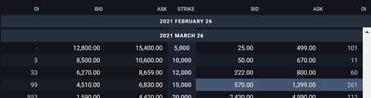

譬如,矿工可以利用期权的CoveredCall策略来获得稳定的收益。图二列出美国一个衍生品交易所的比特币期权交易报价。我们可以看到2021年3月执行价格$50,000的期权市场报价是$210。如果矿工持有一个比特币,他就可以在这个执行价格卖出这个看涨期权。他因此能获得$210的权利金。如果比特币现货价格在2021年3月26日之前没有达到$50,000。这个矿工就可以保有$210的权利金。如果那时的比特币现货价格超过$50,000,而且购买这个期权的交易者选择执行,那么比特币矿工也能在$50,000的价格卖出他的比特币。这样也能实现非常好的盈利。如果矿工没有采用期权这个交易工具,而是直接在现货交易市场中运作,那么他就只能获得现货买卖的盈利,而失去了赚取期权权利金的机会。

声音 | 谷燕西:比特币在过去这一段时间的增长主要得益于各种ICO产生的数字资产:CBX研究院创始人谷燕西表示,自2017年3月以来,比特币重新占据加密数字资产总量70%。对此的一些相关思考。

1, 比特币在过去这一段时间的增长主要得益于各种ICO产生的数字资产。

2, 在可预计的未来,不可能有更多新类型的数字资产进入市场。比特币不可能因为同样的原因产生增长。

3, 在可预见的未来,比特币的价格主要是市场投机所决定。在CME和Bakkt交易的机构投资者将会是决定比特币价格的主要力量。

4, 投机者只关心导致价格变动的各种因素,不管其底层是大豆还是黄金。鉴于比特币的总量有限,而且产出越来越少,其交易价格变化应该更加类似于黄金。[2019/9/6]

声音 | 谷燕西:Libra迫使各国央行更加协调彼此的货币政策共同应对私营稳定币:今日,CBX研究院院长谷燕西在《Libra,各国央行的潘多拉魔盒》一文中表示,Libra会在全球范围内提供一个金融市场基础设施(FMI)并在其上发行并流通稳定币。这样的一个FMI和数字货币是独立于现有的金融市场之外的一个崭新的金融体系。鉴于Libra协会成员在全球范围内的影响力,这就迫使各国央行认真对待Libra带来的各种冲击并制定自己的应对策略。更为关键的是,Libra迫使各国央行更加协调彼此的货币政策来共同应对Libra以及此后一定会出现的其它的私营稳定币。[2019/7/15]

图一,CoveredCall交易策略

图二,期权交易所的看涨期权的报价

对比特币矿工来说,期权的另外一个重要作用是防范市场的下行风险。为此可以采用ProtectivePut的交易策略。矿工在一个市场低价购买看跌期权。如果市场现货价格跌倒这个价位,那么这个矿工至少可以在这个价位将自己持有的比特币卖出,避免更大的损失。如果比特币价格上行,那么他持有的比特币就会增值。他持有的比特币现货和看跌期权的整体依然是能实现非常好的收益。譬如如图四所示,2021年3月26日,执行价格在$15,000的看跌期权的价格是$1,399。矿工为了保证自己持有的一个比特币能够在这个价位卖出,他就可以支付$1,399来购买这个权力。万一比特币市场价格跌过$15,000,他就可以在这个价位将他的比特币卖出。

图三,ProtectivePut交易策略

图四,期权交易的所看跌期权的报价

期权的特点是非常适合总量较小,零售用户能够参与的交易产品。所以股票期权的交易量是非常活跃的。另外由于它的灵活性,能够配置多种类型的交易策略,因此它也非常受到擅长量化交易的交易者的青睐。但对于一般的矿工来说,了解期权的基本属性并进行正确的交易策略,就能利用它实现自己的目的。

标签:比特币LIBRALIB数字资产比特币钱包官网libra币发行了吗Libra Incentixokex数字资产交易平台

链圈人这一年经历了大起大落。年初,312的暴跌让链圈人经历了一场浩劫。我们见到了3000多块的比特币,见到了一天两百多亿的爆仓。现在想来仍然令人心惊,很多人对行业失去了信心。但仍有“大胆狂徒”抄底买入.

1900/1/1 0:00:00传统货币的疯狂挑战者比特币在3月份跌破4,000美元,如今涨至19,783美元。从长远来看,现在更多的投资者正在在购买它.

1900/1/1 0:00:00以太坊2.0信标链在昨天晚上发布,开启了全球第二大市值的区块链扩容升级的第一步。虽然以太坊2.0如期进行,但有一个令人惊讶的地方。在以太坊2.0的第一个区块,写了一条没人能看懂的信息.

1900/1/1 0:00:00作者|哈希派分析团队 加密货币总市值为1.14万亿美元,24小时涨幅达1.1%:金色财经报道,据CoinGecko数据显示,当前加密货币总市值为1.14万亿美元,24小时涨幅达1.1%,24小时交易量为828.79亿美元.

1900/1/1 0:00:002020年12月5日上午9点,2020世界区块链大会·武汉正式在武汉国际会展中心开幕。大会由巴比特主办,并得到了武汉市政府、江汉区政府、武汉市经信局、中国信通院等部门单位的大力支持.

1900/1/1 0:00:00本文来源:未央网,作者:黄锐 引言 2020年,受到新冠肺炎疫情影响,全球经济陷入低迷。据Statista数据分析显示,2020年美国已经有400多家大型企业宣布破产,这已是十年来最糟糕的数据.

1900/1/1 0:00:00