原文标题:《Understanding?CoverProtocol》??

原文作者:AndreCronje,YFI创始人

原文翻译:0x33,律动BlockBeats

只要保护挖矿持续活跃,市场就无法提供一个合理的比例或者数字。随着在Yearn帮助下对用户体验上的重新改版,这些操作将会变得更加简单。

12月3日,YFI创始人AndreCronje在博客发表了名为《了解CoverProtocol》的文章。简单的介绍了Cover协议中三种重要的核心角色和其参与方式,另外还提到了在yearn.finance的帮助下,Cover协议将会优化用户体验,并将进行三个重要的改进。

以下为全文翻译:

我花了一段时间来理解CoverProtocol。在本文中,我将尝试简化我所学到的知识,以帮助产品中的3种核心角色更好的了解和使用产品:

投保人

流动性提供者

预测市场者

投保人

作为一个寻求保险的人,我想为我使用的协议购买一个固定期限的保险,以保护我在协议中的资金,那么你应该怎么操作呢?

YFI突破34500美元关口 日内涨幅为4.36%:欧易OKEx数据显示,YFI短线上涨,突破34500美元关口,现报34518.0美元,日内涨幅达到4.36%,行情波动较大,请做好风险控制。[2021/8/8 1:41:30]

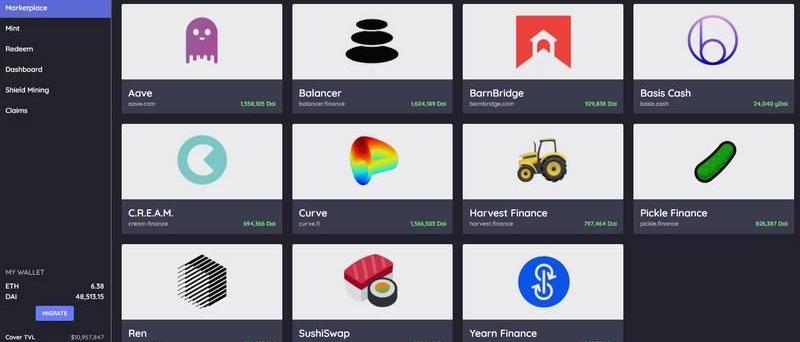

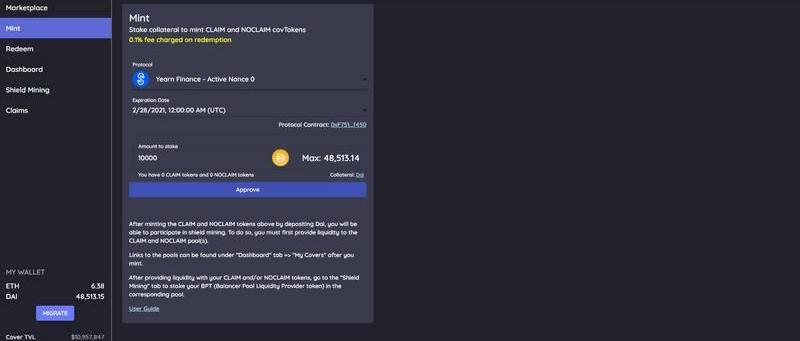

当你进入app.coverprotocol.com时,你会看到下面的画面:

需要进行投保的人只需要关注市场这个选项即可。如果你想买一份yearn的保险,你可以在这个界面中选择yearn.finance。

YFI突破44000美元关口 日内跌幅为18.59%:欧易OKEx数据显示,YFI短线上涨,突破44000美元关口,现报44010.0美元,日内跌幅达到18.59%,行情波动较大,请做好风险控制。[2021/5/22 22:31:48]

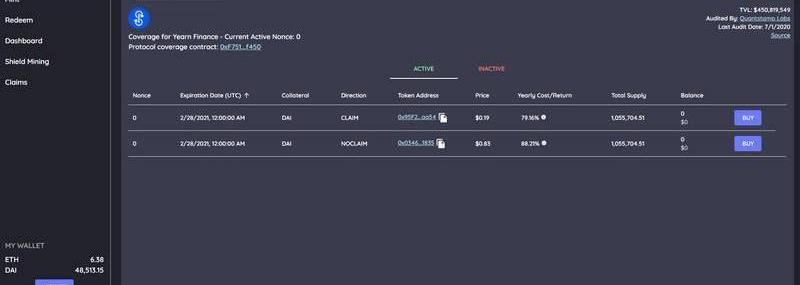

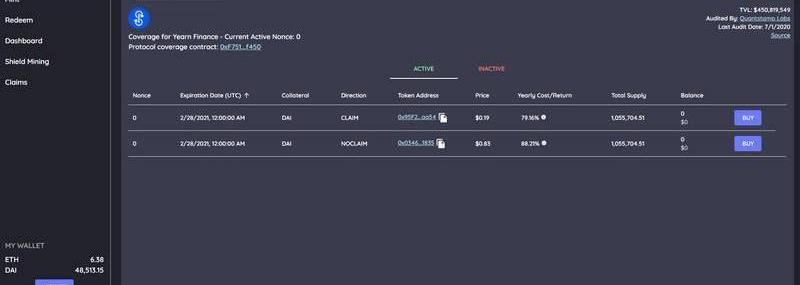

这里有几点需要注意;

有效期:此保单有效期至2021年2月28日

保险用稳定币DAI支付

作为一个投保人,你只需要索赔代币,因此我们可以忽略无索赔代币,稍后将详细介绍无索赔代币。

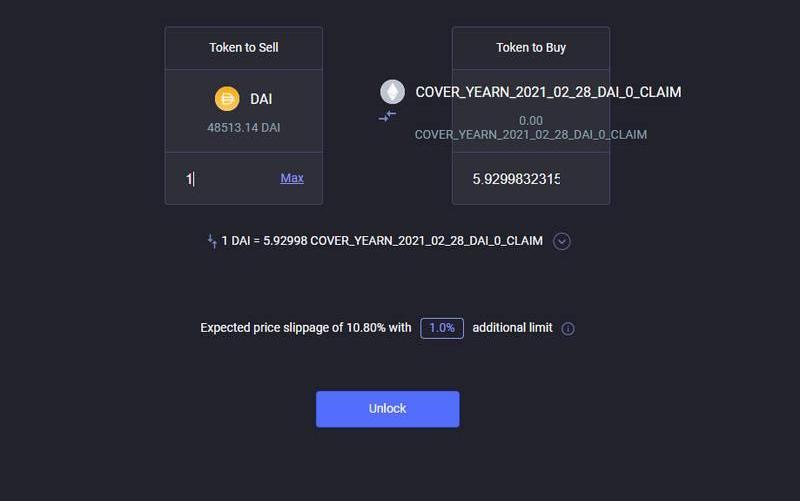

索赔代币目前的交易价格是0.19DAI,所以每1Dai你需要的保险将花费0.19。所以,如果你想给yearn.finance投保1万USDC,你需要花费1900枚DAI(非常昂贵,稍后将进一步解释为何价格会不同)。

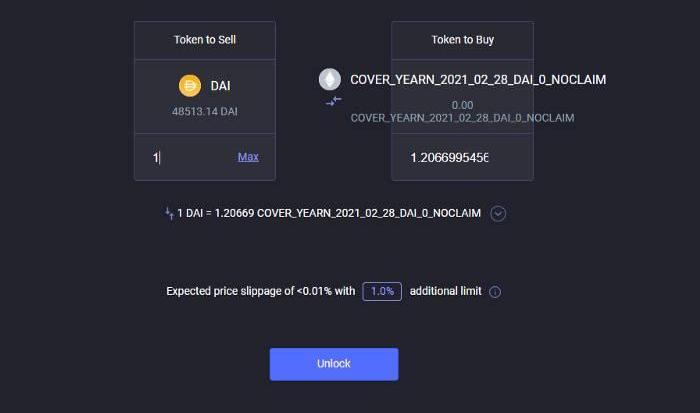

要购买保险,您选择购买,页面会跳转来到Balancer交易平台:

BiKi ETF专区YFI3L/USDT 24H最高涨幅23.19% ?:据BiKi平台ETF专区行情显示,截至今日14:30,ETF3S专区YFI3L/USDT 24H最高涨幅23.19%,现净值0.0082USDT; COMP3L/USDT 24H最高涨幅15.68%,现净值0.0178USDT; ETF5L专区ETH5L/USDT 24H最高涨幅13.46%,现净值0.1702USDT。

ETF5L/5S和ETF3L/3S是一种锚定标的5倍做多、5倍做空和3倍做多、3倍做空某种数字资产的指数基金,相比合约有操作简单、永不爆仓、无保证金等特点,BiKi ETF管理费为0.1%。[2020/11/2 11:26:31]

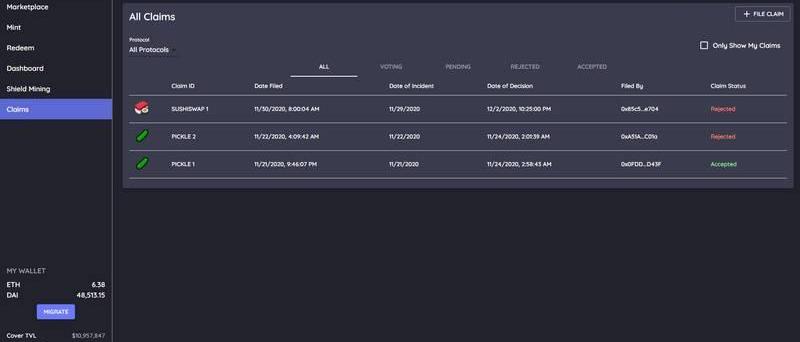

如果发生可以索赔的事故了,你就需要提出索赔申请:

在页面左边的「索赔选择」目录中,点击「+文件索赔」

如果申请被批准,您可以将您索赔代币按照每枚:1Dai的比例进行兑换。

YFI创始人:没有对Eminence(EMN)处理不当,项目运作良好:yearn.finance (YFI)创始人Andre Cronje认为,他没有对Eminence(EMN)项目的经济开发处理不当,他坚称该项目运作良好。他指责某些社会行为者围绕EMN编造了一个故事,导致理性行为者跳到代币上。据此前报道,一群DeFi社区成员计划起诉YFI创始人Andre Cronje,认为他这起价值1500万美元的EMN代币黑客事件中负有责任。(Bitcoin)[2020/10/18]

流动性提供者

作为一名流动性提供者,我希望在我风险的承受范围内,从我提供的资金中赚取费用,作为对协议的支持。

当你登陆app.coverprotocol.com进入铸造,选择你想要提供抵押品的协议,选择你想要采用的到期日期,然后输入你想要提供抵押品的金额。

当日在下面的例子中,还是采用了yearn.finance作为例子进行讲解,到期时间设定在2021年2月28日,质押金额为10000个DAI。

接下来,批准并进行铸造。

DeFi新项目YFI登陆C站:CoinEx官方消息,C站(CoinEx)于2020年7月24日(UTC+8)正式开放YFI充值,并支持YFI/BTC,YFI/USDT,YFI/ETH交易对,目前,充值与提现已同时开启。

yearn.finance(YFI) 是一种通过合约交互实现最高利率的借贷平台利率聚合层。简单来说是一个可帮助用户实现利益最大化,并提供各种套利、借贷策略的聚合型去中心化量化平台。其治理代币YFI采用流动性挖矿方式提供,持有YFI享有投票权和收益权。[2020/7/24]

接下来显示屏幕上将会有一个熟悉的页面展示:

这将显示你有多少索赔和无索赔代币(NOCLAIM)。让我们快速看一下两种代币的价值机制解释:

如发生意外,索赔代币价值1DAI;

如果到期没有发生事故,没有索赔代币价值1DAI;

在事件发生或到期前,索赔代币和无索赔代币不可同时赎回。

作为流动性提供者,你有以下选择:

作为一个流动性提供者,我相信这个协议不会有任何可索赔的事件:

那么持有你的无索赔代币直到到期,出售你的索赔代币到Balancerpool获得利润。

作为一个流动性提供者,我相信这个协议将会有一个可索赔的事件:

那么持有你的索赔代币直到事故发生,然后售出你的无索赔代币到Balancerpool获得利润。

作为一名流动性提供者,我只想从投保人那里赚取费用:

将你的索赔代币和DAI放在balancerpool中提供流动性,你将可以通过每次投保人购买索赔代币来赚取交易手续费。

作为一个流动性提供者,我只是想从投保人和预测市场的用户那里赚取费用:

将你的将你的索赔代币+DAI以及无索赔代币+DAI放在balancerpool中提供流动性,然后你将可以赚取交易/投机/保险费用。

预测市场用户

作为一个预测市场的用户,我希望通过对给定协议的感知风险来赚取利润,归根结底,Cover协议的根本问题在于,协议X是否会在保险到期日之前发生事故?

这就是可感知的风险。让我们看几个用例:

作为一个预测市场的用户,我相信该协议将有一个可索赔的事件:

在BalancerPool中购买索赔代币并持有直到该协议发生事故。

作为一个预测市场的用户,我相信该协议将没有可索赔的事件:

在BalancerPool中购买无索赔代币并持有直到该协议保险到期,以上两种产品都有到期日,但用户也可以进行风险调整。也许下个月会发生某种危险事件,因此现在虽然风险很小,但是未来风险会升级,那么你可以现在购买索赔代币,然后当需求增加时再进行出售。

这些都是基于对底层协议的感知风险。

结语

我并没有在本文中讨论保护挖矿的事情。目前流动性提供者在向索赔和无索赔池提供流动性时候,获得的奖励有些过度,他们获得的奖励很大一部分是通过COVER的发行来实现的。

这样做的问题是,矿工正在购买索赔和无索赔代币用于保护挖矿,因此代币成本的定价相对于它们实际感知的市场价值应该是非常高的。

只要保护挖矿持续活跃,市场就无法提供一个合理的比例或者数字。随着在Yearn帮助下对用户体验上的重新改版,这些操作将会变得更加简单。

有三个改进是我非常期待的:

1.永续保险;

2.先使用后付费保险;

3.不限制抵押品;

我相信上面的3条已经足够重要了,值得在本文中加以说明,后面我也会更新更多文章。

标签:YFINCEANCERPyfin币真假FryWorld FinanceHelmet.insure Governance Tokenderp币价格

原文标题:《FantasyVentureNFTPortfolio》原文作者:AndrewSteinwold编译:0x13.

1900/1/1 0:00:00来源:澎湃新闻 记者:叶映荷 中签的苏州数字人民币红包到账啦。12月11日早上,“苏州发布”官方微信号发文宣布,经过前期的报名登记、数据准备,“双12苏州购物节”数字人民币消费红包经公证处现场公证,活动主办方已完成10万名中签个人“数.

1900/1/1 0:00:002020年,包括亿万富翁PaulTudorJones和商业情报公司MicroStrategy在内的不少传统金融巨头都购买了大量比特币.

1900/1/1 0:00:00比特币在最近的崩盘期间,价值约20亿美元的多头被清算,剩下的唯一问题是:“比特币的修正是否结束了?”尽管行情上涨时人们知道比特币的修正也将来临,但是,没人知道什么时候它会真正到来。此外,随着每一次价格上涨,比特币的ATH变得越来越近.

1900/1/1 0:00:002020年或许是个分水岭,用硬件钱包来保存加密资产正成为一种潮流。12月6日,在2020世界区块链大会·武汉上,巴比特合伙人屈兆翔做了一场新品发布会,由此揭开了巴比特第一款硬件钱包产品的神秘面纱,HolderWallet这一全新智能硬.

1900/1/1 0:00:00来源:机械钟,原题《向Bill提问:你为什么看好算法稳定币》 作者:李画 算法稳定币是目前的一个热门话题,但不同于DeFi中的其他方向,它充满了争议.

1900/1/1 0:00:00