1月26日,Sushiswap团队公布了流动性挖矿激励项目:Onsen的V1.5版本。

作为Sushiswap生态扩张的重要组成部分,Onsen的迭代也进一步推动着Sushi的繁荣。

事实上,Sushiswap生态中的产品不少,也正是依靠着这种横向的探索和拓展,让曾经被批评为“Uniswap的抄袭者”、“币价蒸发了97%以上”,“代币SUSHI接近归零”的Sushiswap,一跃成为了去中心化交易所中不可忽视的存在。

稳居DEX第二位

1月25日,火币全球站数据显示,SUSHI短线上涨,突破7.7美元关口,最高涨至10美元,近3天内涨幅最高达到50%。

这一币价也成为SUSHI去年9月2日以来的最高价格。

与此同时,Sushiswap的总锁仓量也突破历史新高,达到22亿美元左右,占据同期总锁仓量34亿美元的Unsiwap的60%。

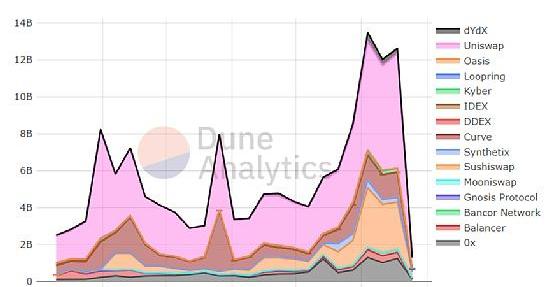

除了总锁仓量发生的变化,在DEX日均交易量的对比上,Sushiswap也在发生着变化。

据欧科云链OKLink数据显示,截至今日10时,以太坊上Dex的24小时交易量约合19.1亿美元。其中,Uniswap交易量为7.33亿美元左右,而Sushiswap的交易量则为3.76美元,后者占比已经达到前者的51%。

Sushiswap诞生以来,相当长的一段时间里,其交易量长期徘徊在整个DEX市场的5%到10%之间。但今年伊始,Sushiswap的交易份额突破20%,稳坐DEX的第二把交椅。

SUSHI跌破19美元关口 日内跌幅为7.24%:火币全球站数据显示,SUSHI短线下跌,跌破19美元关口,现报18.9975美元,日内跌幅达到7.24%,行情波动较大,请做好风险控制。[2021/3/21 19:04:35]

此外,在流通市值方面,Sushiswap也正在和Uniswap齐头并进。

目前,据Coingecko数据,UNI当前流通量为2.84亿枚,而SUSHI当前流通量1.27亿枚,二者相差1倍有余。

在行业内,一直有不少人认为,流通量相差1倍多,且Sushiswap比Uniswap发展前景更为广阔的前提下,SUSHI涨到和UNI市值一半左右的水平是可以展望的。

事实上,这种预期正在逐渐变为现实。

从今年1月1日起,截至1月20日,UNI流通市值从8.76亿美元涨至15.62亿美元,而SUSHI流通市值也从4.41亿美元涨至11.62亿美元。横向对比来看,UNI涨幅为78%,而SUSHI的涨幅则为163%。

代币价格、市值、交易量,Sushiswap正在全方位的逼近Uniswap。

以至于有不少人将Uniswap比作DEX领域的Coinbase、将Sushiswap比作币安。

在很多人看来,Sushiswap作为一个“抄袭”并且“吸血”Uniswap发家的项目,能有现在的成就,实在是不可思议。

更何况,在DEX的活跃人数上,Sushiswap和Uniswap之间差距还有点大。

据duneanalytics数据,目前而言,过去七天内,Uniswap24小时的用户数在108622人左右,而Sushiswap的用户数只有10201人,后者不及前者的十分之一。

但尽管如此,曾经被批评“山寨”、不被看好、币价蒸发了97%以上,接近归零的SUSHI,现如今依然已经成为了Uniswap最直接的挑战者以及DEX领域的重要参与者。

在这过程中,Sushiswap到底经历了什么?

“抄袭者”?

故事还得从去年8月说起。

彼时,作为DEX领域头号玩家的Uniswap正高歌猛进,趁着DeFi发展的东风,日成交量甚至超过Coinbase,一度达到4亿美元,风头一时无两。

数据:SUSHI3L短线突破1.35U,以60.32%涨幅领涨ETF专区:MXC抹茶交易数据,SUSHI3L短线突破1.35U,以60.32%涨幅领涨ETF专区,48小时最高涨2.84倍。此外,CVC3L、ALPHA3L、RUNE3L、CRV3L24小时涨35.72%、33.85%、28.43%、23.72%。MXC抹茶杠杆ETF是锚定现货涨跌幅的永续杠杆产品,采用再平衡风控,自动复利,无需保证金,无爆仓规则,仓位利用率更高,可在 “ETF专区”购买。近期MXC抹茶对杠杆ETF交易深度和交易体验进行大幅优化,可在 “ETF专区”购买。[2020/12/2 22:52:16]

然而,就在同月27日,Uniswap的“抄袭者”Sushiswap横空出世。

和Uniswap类似,Sushiswap同样采用了流动池设计,依然是流动性挖矿和自动做市商。在协议和智能合约层面,与Uniswap共享相同的接口,前端界面基本相同。

和Uniswap不同的是,Sushiswap在创立之初便发行了自己的代币SUSHI,而这恰恰是市场认为Uniswap所欠缺的一环。

用户只要在Uniswap中添加流动性获得LP代币,然后将LP代币在Sushiswap上质押便可获得SUSHI代币奖励。

凭借这样吸血流动性的方式,Sushiswap迅速崛起。

9月1日,SUSHI上线火币、OKEx、币安三大交易所,上线当天,SUSHI就从6美元左右涨至最高15.97美元。而其锁仓量也在上线三大所之后飞快上涨,并于9月14日达到了15亿美元左右。

Sushiswap虽然玩法独特,成绩亮眼,但在更多人眼里,它只不过是一个趁Uniswap没有发币进行偷袭的山寨货。

Uniswap创始人HaydenAdams甚至表示,Sushiswap只是任何有能力的开发人员一天就能创造出来的东西。

与非议相比,Sushiswap面临着更大的危机——创始人抛售代币。

9月5日,SUSHI币价出现暴跌,从几天前的5美元暴跌至最低1.3美元左右,跌幅高达74%。玩家们发现原因竟然是Sushiswap的创始人ChefNomi将自己钱包内的所有SUSHI全部套现换成了17971枚ETH,按当时价格来算,约合630万美元左右。

Larry Cermak谈“聘请0xMaki领导Sushi”:预先支付50万SUSHI实在太多了:The Block研究总监、Sushiswap九名多签见证人之一Larry Cermak发推就(Adam Cochran提议的)“聘请Sushiswap联合创始人0xMaki全职领导项目”的提案表示:我完全支持给予创始人更多奖励,但预先支付50万SUSHI代币实在太多了,我不会支持这个提案,我建议降低预先支付的金额,将更多资金改为长期支付。

注:此前,Cinneamhain Venutres合伙人Adam Cochran提交了一项提案投票,旨在聘请0xMaki来领导该项目。该提案指出,如果聘请0xMaki全职领导项目,将会:

1. 预先支付50万SUSHI代币,并在锁定一份50万SUSHI币的创始人捐赠;

2. 如果两年后继续为SUSHI工作还会支付额外50万SUSHI币报酬。[2020/9/12]

消息一出,满场哗然,社区对此事感到愤怒,甚至一些人开始人肉ChefNomi的身份。

Blockstream首席执行官AdamBack甚至表示,“SUSHI:贷款,空投,拉盘,退出局。”

最后ChefNomi选择将Sushiswap的多签控制权一分为九,这场风波才得以平息。

蛰伏与逆袭?

尽管创始人风波平息了,但SUSHI的币价却一直难有起色。

去年11月4日,SUSHI跌破0.5美元,迎来了历史上的最低价0.472美元,和最高价相比,已经蒸发了97%以上,接近归零。

与此同时,Sushiswap的总锁仓量也从此前的14亿美元跌至不足2.6亿美元,链上交易量也不足1000万美元,最低跌至700万美元。

交易员:长期持有BTC、LINK等 看好SUSHI、YFI等DeFi代币:加密交易员Josh Rager在推特表示,已经卖掉一些他不想在未来12个月持有的山寨币头寸。他对BTC、ETH、LINK、YFL等进行长期投资感到安全。

此外,他仍然持有的头寸包括XAMP、TOB、DOT、ZEC、ASTRO、SUSHI、SRM、YFI和SHROOM,因为他认为这些代币具有高增长潜力。[2020/9/8]

尽管同期的Uniswap也受到DeFi板块萎靡的影响发展乏力,但其13亿美元左右的日均交易量和Sushiswap相比,依旧判若云泥。

中国成语里有一个词叫“否极泰来”,用在Sushiswap身上再合适不过了。

去年11月17日,Uniswap宣布暂停流动性挖矿。

而“改头换面”的Sushiswap则不失时机地推出了“一键迁移流动性”,让无法挖矿的矿工们可以将流动性迁移过来。

再加上,随着去年11月,DeFi热度再度回暖,Sushiswap上的挖矿收益也开始水涨船高。

彼时,在Sushiswap上,年化50%以上的项目随处可见,而年化100%的项目也不在少数。

夸张的年化收益率,让越来越多的人和资金进入到Sushiswap中。

据Debank数据,在去年11月,Sushiswap平台的总锁仓量迎来了迅猛的增加,从此前的3亿美元左右一跃涨到最高10亿美元。

加密货币研究员Hasu发推指出,Sushiswap的这场翻身仗是一次小规模的吸血鬼式攻击,而士别三日,Sushiswap已经不仅仅是Uniswap的复制品。

之所以SUSHI会迎来反弹,除了Uniswap送上的停矿“助攻”以外,还和一个人息息相关。

火币研究院:现阶段Sushiswap很像Uniswap的激励层:据官方消息,火币研究院高级研究员马天元表示,现阶段Sushiswap尚未上线,它针对Uniswap上主要交易对的流动性提供者进行激励,激励方式就是通过锁定头部交易对的LP Token进行高APY的Farm奖励。短时间来看,Sushi对于Uniswap流动性改善非常强,自sunshi上线以来,Uniswap上整体流动性抵押物飙增400%,尤其是主流资产例如ETH等流动性显著提高。截至1日15:30,200ETH的交易滑点仅为0.1%,即使是面对二线CEX也是不逞多让。不过,目前Sushi的通证模型可能还有一些必须要重视的瑕疵。其模型支撑可能较弱,目前主要靠需要开设新池的项目投票需求,但是开设新池的目的只是为了让特定交易对LP额外获取sushi奖励,难以形成闭环。如果目前仅有的LP手续费奖励0.05%注入价值,无法使其形成闭环,那么长期来看可能会有损其激励效果。但是总而言之,就现阶段而言,Sushiwap很像是Uniswap的激励层。[2020/9/1]

这个人就是AndreCronje,YFI的创始人。

作为DeFi领域头部开发者和顶流,AC的一言一行往往引发巨大的关注。

在与AC有所交集的项目中,从Pickle、Cream、Cover、Keep3r等等,几乎无一例外的都吸引了行业的目光,同时,相关的币种价格也有突飞猛进的上涨。

而AC与Sushiswap的合作,也为Sushiswap带来了更多的关注度和流量。

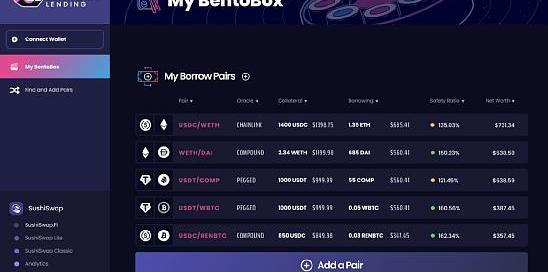

去年12月1日,YFI宣布与Sushiswap达成合作,并将YFI迁移至Sushiswap上,除此之外,AC还表示将与SushiChef合作推出借贷平台BentoBox,允许投资者以去中心化的方式做空和做多大量的资产。消息一出,SUSHI两天暴涨60%,从1.5美元迅速拉升至2.3美元。

之后的12月20日,AC宣布将KP3R-ETH的交易对迁移至Sushiswap上。

AC抛出的橄榄枝让Sushiswap重新被关注,同时也为它打开了更多的可能性。

曾经依靠“抄袭”起家,创始人砸盘惹争议的Sushiswap,正在打开自己的局面。

Sushiswap碟变?

如果说之前的Sushiswap是对Uniswap的拷贝,如今的它开始走向不同的发展道路。

2019年创立的Uniswap凭借着先发优势,聚集了大量的资金和忠实的拥趸。

Sushiswap尽管在流动性迁移和发行治理代币方面占据了一点先机,但依然无法和Uniswap的先发优势和品牌沉淀相媲美。

也正因此,Sushiswap便选择了一条和Uniswap截然不同的突围之路。

如果说,Uniswap宣布停矿,并继续研发V3等一系列的步骤都是在将自身打造得更为“精良”,那么Sushiswap则选择了去拓展更多的产品线,结识更多的“朋友”,不断进行边界拓展以及与其他DeFi的项目的链接。

就像蓝狐笔记《Uni向左,SUSHI向右》一文中描述的那样:从它们的路线图,我们看到了两种完全不同的演化路径。一种试图在DEX的AMM模式上进行更深入探索和实践,它是一种纵深的方向;而另一种试图在DEX之外寻找更广阔的天地,试图发挥社区的力量,这是一种横向的探索。

增加流动性、拓展产品功能、团队对未来的布局,这是Sushiswap的拓展之道。

首先是增加流动性。

1.流动性激励计划Onsen

去年12月24日,Sushiswap推出流动性激励计划Onsen,旨在取代现有激励项目,来为平台带来积极的长期流动性变化,保证平台的稳定性。

在Onsen上,用户通过与Sushiswap社区合作,通过投票决定哪些DeFi交易对应该获得SUSHI奖励。

2.NFT指数基金NFTX

1月14日,NFT指数基金NFTX的提案通过,将在未来一段时间D1/ETH、D2/ETH以及NFTX/ETH流动性池从Uniswap迁移至Sushiswap。

3.特许经营池

Sushiswap还推出了特许经营池计划用以进一步扩展自身生态上的流动性。

特许经营池的目的是整合中心化和去中心化交易所,由MainPool和SubPool组成。

在特许经营池中,中心化交易所的用户可以选择成为Sushiswap流动性提供者。将新的流动性对添加到第三方平台后,将创建一个SubPool,并将其添加到Sushiswap的整体流动性池MainPool中。

4.Miso智能合约

Miso是代币的Launchpad产品,类似于币安的Launchpad,只不过是去中心化的版本。该平台旨在推动新项目在Sushiswap上启动,以带来新代币和创造新流动性。

其次是自身产品功能的增加。

1.借贷平台BentoBox

去年11月20日,Sushiswap社区提出了借贷业务BentoBox的开发计划。据了解,BentoBox旨在通过构建独立的借贷代币对,让借贷变得更加灵活。值得注意的是,除了借贷业务之外,任何人都可以构建基于BentoBox资金库的扩展。

2.双倍收益

双倍收益是Sushiswap的流动性提供商扩展计划的另一个关键功能。

作为Sushiswap的特许经营池合作伙伴,中心化交易所的SubPool可以从现有的加密资产或新铸造的代币中选择CEX的治理代币。

3.Mirin

在最近公布的2021年路线图中,Sushiswap团队还公布了Mirin的发展规划,而后者也被广大玩家视为Sushiswap的v3计划。

Mirin协议是SushiSwap协议升级的核心部分,目的是将协议的流动性提高20倍到30倍。其中,上文中提到的特许经营池、双倍收益等均属于Mirin的开发内容之一。

除此之外,在Sushiswap的规划中,Mirin还能为用户提供更多的LP做市模式,并且通过集成Zap工具的方式减少用户提供流动性耗费的gas费用。

最后是对未来的布局。

1.Layer2

通过使用ZK-Rollups的Layer2方案,能让Sushiswap在安全性、交易性等诸多方面得到进一步提升。

2.新域名+IPFS

随着新域名的启用以及未来对IPFS生态的开放,也预示着Sushiswap未来将会积极的探索更多去中心化和去中心化存储的可能性。

3.整合

Sushiswap跨链AMM支持Rune/Moonbeam,通过ArcherDAO进行MEV整合;激励团队、钱包、Dapp和协议通过启用0.1倍释放池在Sushiswap上进行构建;为本地集成Sushiswap的项目提供技术支持。

4.跨链

去年10月18日,Sushiswap发起了一个新提案,该提案旨在通过尝试跨链将Sushiswap部署到Polkdot和Kusama,而在今年1月14日,跨链去中心化交易协议THORChain的代币便已经上线Sushiswap。

跨链自动化做市商通过允许跨多个区块链的无缝资产转移,通过与THORChain的Rune和Polkadot的Moonbeam的连接,也改善了Sushiswap的互操作性。

Uniswap和Sushiswap这两个曾经高度相似的项目,如今走向了截然不同的道路。

在MulticoinCapital合伙人MableJiang看来,二者之所以会出现这一现象,背后其实是中西文化差异在起作用。

在《HowCulturalDifferencesDriveUserAdoptioninDeFi》一文中,MableJiang指出,Uniswap以专注著称,崇尚极简主义,并建立了一个高效、简易的交易平台;而Sushiswap则更多迎合了亚洲用户的喜好,用户通过Sushi平台能够同时享受到更多的周边产品。

究竟是Uniswap的纵向发展好?还是Sushiswap的横向发展方式好呢?目前来说还无法下一个定论。

不过可以知道的是,现如今稳坐DEX领域第二把交椅的Sushiswap,俨然已经成为了行业内不可忽视的存在,而它和Uniswap的竞争或许才刚刚开始。

作者|深链六六

编辑?|门人??运营|小石头风清扬

DanielLarimer发布新书精力早放在上? 区块链世界 刚刚 26 1月10日,EOS创始人DanielLarimer宣布辞去自己在EOS母公司Block.one的CTO职位.

1900/1/1 0:00:00DeFi的火热让Cex知道了自己做链的重要性。如果在Cex可以实现DeFi。做自己的链是必要的。目前三大交易所已经都完成了各自链的部署。而如何让自己的链和Cex的属性更好的贴合呢.

1900/1/1 0:00:00晚间必读5篇|明庄灰度不是加密资产救市主? 金色晚报 | 10月28日晚间重要动态一览:12:00-21:00关键词:MicroStrategy、灰度、比特币网络、V神 1.

1900/1/1 0:00:00在70%的情况下,0xAPI所提供的调整后价格优于?1inch、DexAg、Paraswap和Uniswap。所谓的调整后价格,就是支付完交易费后的价格。0xAPI1.0在gas效率上处于市场领先地位.

1900/1/1 0:00:00ARK女股神2021最新"Bigidea":比特币准备好了 深潮TechFlow 刚刚 12 ARK投资是近一年来美国市场上最风光的投资公司之一,其创始人和基金经理人凯瑟琳-伍德女士,被无数投资者奉为科技女股神.

1900/1/1 0:00:00加密行业在2020年发生的最剧烈的变化是在DeFi领域。Compound在夏天开启的“流动性挖矿”,彻底激活了沉寂已久的加密市场的流动性。然后到了年底,也吸引了来自华尔街资本的注意,最后将加密市场推向了前所未有的牛市.

1900/1/1 0:00:00