报告来源:GrayscaleInvestment

翻译:AmyLiu

灰度投资公司成立于2013年,隶属于DigitalCurrencyGroup集团旗下子公司,是世界最大的数字资产管理公司。

本报告是灰度最新发布的关于以太坊的价值评估报告,旨在概述评估以太坊的重要考虑因素。该报告探讨了三种评估方法及其相关指标:ETH作为货币,ETH作为消费品,ETH作为计息资产。

以下为正文:

自2015年推出以来,以太坊作为第二大区块链网络备受关注。尽管该网络已经发展成一个数十亿美元的P2P价值转移的强大结算层,投资者往往发现很难确定投资案例。

以太坊强大的网络可确保应用程序根据编码后的逻辑运行,无需第三方,也不太可能受到干扰。

以太坊和比特币有着共生关系,吸引了外界的流动性。比特币是数字生态系统中首选的价值存储,而以太坊已成为领先的金融基础设施,每天结算超过120亿美元。

ETH作为货币

灰度:已对美SEC拒绝现货比特币ETF申请提起诉讼:10月12日消息,加密资产管理公司 Grayscale Investments 已就美国证券交易委员会(SEC)拒绝其申请现货比特币交易所交易基金的诉讼提交了开场简报。Grayscale 首席法律官 Craig Salm 表示,现货 ETF 和期货 ETF在比特币背景下没有区别,因为芝商所比特币期货的定价本身就低于现货比特币市场。简报中称,美国证券交易委员会未能证明为何会对比特币期货 ETP 和现货比特币 ETP 批准存在截然不同的处理方式,因此违反了美国《行政程序法》的最基本要求。[2022/10/12 10:32:00]

ETH是新兴的去中心化金融系统的本地资产,并且是建立在以太坊之上的应用程序的主要资金来源。

ETH在以太坊网络上扮演着新时代数字货币的角色。每当用户在以太坊网络上部署智能合约,为应用程序提供流动性或在去中心化交易所进行交易时,ETH都必须支付网络费用。

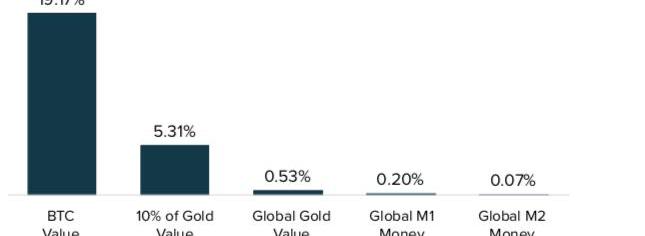

如果投资者确实认为ETH是货币,那么值得探讨其与其他货币竞争对手的相对价值。以当前价格计算,ETH是否能够以合理的价格从竞争对手那里获得市场份额?

灰度:DeFi的资产现在的价值占标准普尔指数4.2万亿美元市值的2.6%:金色财经报道,灰度发布《灰度DeFi入门》报告,报告指出,DeFi机器人顾问的回报自动化战略正在推动资本市场的效率,这在DeFi的开放银行业务之前是不可能的。在DeFi的开放式银行数据API之前是不可能的。DeFi使任何人向全球任何地方有互联网连接的其他任何人提供这些服务。颠覆了金融行业。DeFi的市值在两年内已经上升到约900亿美元。DeFi的资产现在的价值占标准普尔指数4.2万亿美元市值的2.6%。然而,却在8万亿美元的全球银行业中仅占1.6%,DeFi仍处于早期阶段。如果这种增长速度能够继续下去的话。这将是所有美国商业银行存款的1%,或使DeFi成为美国第18大资产银行。[2021/12/30 8:13:34]

灰度:SEC一再拒绝现货比特币ETF可能违反行政程序法:金色财经报道,在美国证券交易委员会(SEC)最近拒绝了比特币交易所交易基金(ETF)之后,灰度正在反驳该监管机构的论点。灰度致函SEC,声称该机构愿意批准基于期货的产品而非现货产品是“任意和反复无常的”,称SEC的一再拒绝可能违反《行政程序法》(APA)。据悉,APA管理联邦机构的决策过程。灰度在信中说:“根据1940年法案注册的比特币期货ETP和不需要或没有资格注册的现货比特币ETP在所有相关方面都是相同的,但根据2021年11月12日的不批准命令中的分析,SEC对它们的的处理不一样”。[2021/12/1 12:42:42]

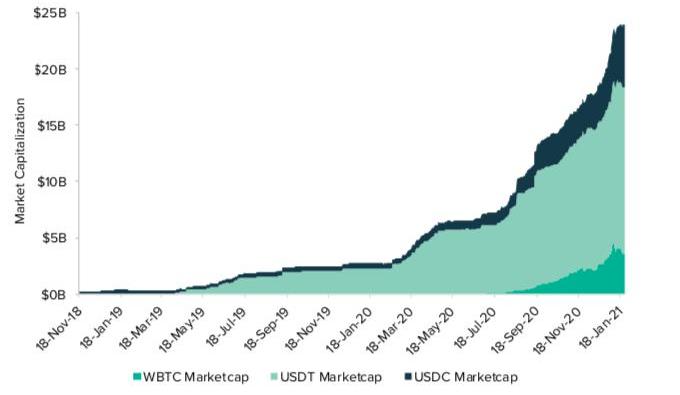

ETH市值占其他货币的比例

在去中心化金融生态系统中,ETH作为抵押品的使用范围继续扩大。然而,稳定币(主要与美元挂钩的数字货币)和比特币作为以太抵押品的使用增加,可能会挑战ETH作为生态系统首选抵押品的地位。WBTC是比特币在以太坊上的合成版,它使比特币能够在以太坊网络上传输。USDT和USDC是以太坊上最大的美元稳定币。下图显示了WBTC,USDC和USDT的增长情况。尽管以太坊上替代资产的增长可能会挑战ETH作为抵押品使用,但以太坊作为结算网络使用量增加是一个积极趋势。

灰度:比特币稀缺性等因素使其成为重要价值储存手段:灰度(Grayscale)发布的一份新报告表明,比特币的市值应该比目前高得多。传统法定货币的通货膨胀促使投资者寻找保护其资金的新方法。灰度指出,比特币可验证的稀缺性和供应量无法由中央机构控制,这使其成为了重要的价值储存手段。(Decrypt)[2020/9/5]

以太坊上的比特币和美元

ETH作为消费品

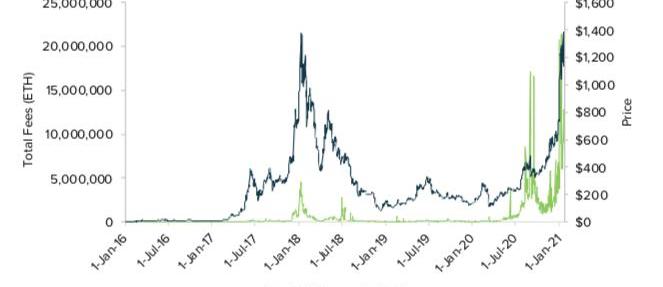

ETH是以太坊网络不可或缺的一部分。网络上的每笔交易都会产生一定的费用,该费用以ETH计价。随着对网络需求的增加,费用也随之增加。

作为商品,ETH的价格将根据市场上的供求而波动。幸运的是,以太坊区块链是透明的,我们可以分析用户活动,对ETH的潜在市场价格做出解释。

声音 | 灰度:BTC信托仍占主导 ETC信托管理金额超1亿美元:据DailyHODL报道,灰度投资公司(Grayscale)发布了其管理资产的新概览,截止 2 月 11 日,灰度资本资产管理总额 32 亿美元。其中资产排名前三的分别是:BTC 信托管理金额 28.664 亿美元,ETH 信托金额为 1.378 亿美元,ETC 以 1.07 亿美元紧随其后。[2020/2/12]

我们可以检查以太坊网络每天收取的总交易费,以衡量需求,如下图所示。由于ETH是支付这些费用的商品,高昂的费用会推动对ETH的需求,就像旅行增加可能会推动对汽油的需求一样。值得注意的是,2021年1月的交易费用总额几乎是2018年1月峰值费用的5倍。然而,ETH的价格大致相当于2018年的峰值价格。

每日总交易费用

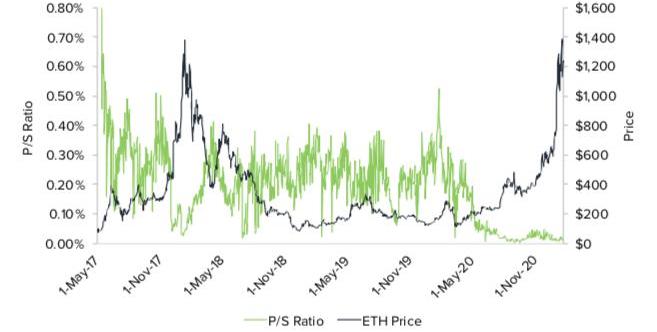

交易费用是在以太坊网络上支付的交易总额。考虑ETH价值的另一种方法是将ETH的历史价格与网络上的销售进行比较。下图以“价格与销售额”比率说明了这种关系:比率越低,表明该网络相对于ETH的历史市值产生较高的收入。

ETH价格与销售额比率

ETH作为计息资产

以太坊已经开始进入该协议开发的下一阶段,即以太坊2.0。以太坊2.0旨在成为可扩展的权益证明区块链。这意味着持有人可以将自己的ETH作为抵押品,成为网络上的验证者。

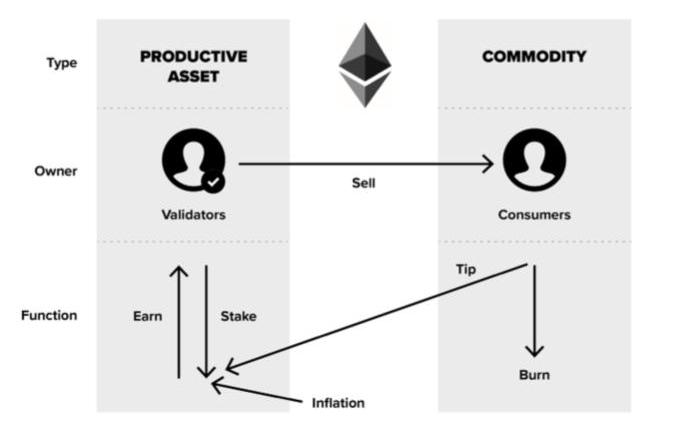

这是ETH价值的另一个关键转变。以太坊2.0将ETH从一种商品转变为我们所描述的生产性商品,持有人将能够通过抵押ETH来产生利息。这种资产结构与现实世界中的任何其他资产结构都不同。在以太坊2.0中,ETH可以作为商品消费,也可以作为现金流的债权进行抵押,类似于股权。

它的初始价值来自其商品用途以及市场的供求动态。那些对ETH未来价格前景充满信心的人,可以通过抵押资产以赚取抵押品的收益。这可能会进一步减少ETH的浮动供应。如果大量的ETH被抵押,这将减少可供消费的供应,可能对ETH的价格起到正反馈循环的作用。请参阅下表,了解价值如何通过以太坊2.0网络流动。

以太经济

其他相关指标

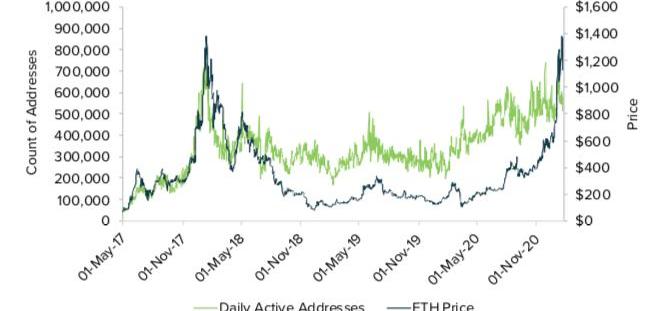

每日活跃地址是网络增长的重要指标。梅特卡夫定律指出,网络的价值与用户数量的平方成正比,这一定律曾被用来评估Facebook的价值。目前,以太坊每天有近70万个活跃地址。

以太坊活跃地址

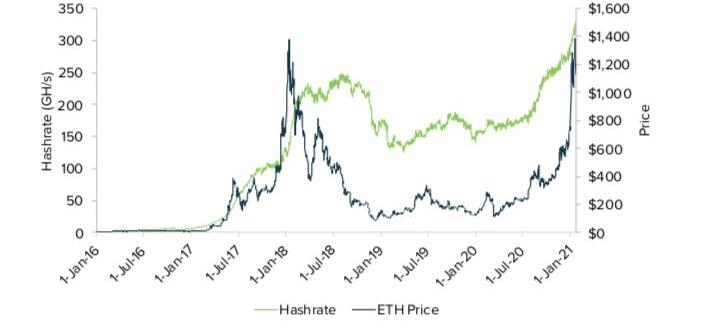

同样,以太坊上的哈希率也达到了新高,哈希率用于衡量矿工用来验证交易的计算机能力。由于矿工收回其初始投资需要时间,这表明矿工对以太坊将继续产生高额交易费抱有信心。如果矿工们认为交易费会下降,他们将不愿意为采矿分配资源。

以太坊哈希率

结论

以太坊比比特币更年轻,其协议在不断变化。因此,评估ETH的方法也在不断变化。将ETH视为货币,消费品以及计息资产,可以使投资者在为资产分配价值时考虑一系列可能的结果。

以太坊上的大量活动,以及以太坊2.0带来的可扩展性使以太坊社区感到非常兴奋。我们可以从数据中观察到,ETH的价格往往会随着网络上的活动而变化。如本报告通篇所述,包括活跃地址、哈希率和网络费用在内的多个指标正在达到新高,这对投资者来说是一个积极的迹象。

图片来源:GrayscaleInvestment

本文来自比推Bitpush.News,转载需注明出处。

2020年的资本市场,史无前例,或许也后无来者。十几年一遇的科技资产泡沫,再加上IPO大年,让2020年的全球资本市场诞生了一个个神话.

1900/1/1 0:00:00DeFi数据 1.DeFi总市值:531.16亿美元 市值前十币种涨跌幅,金色财经制图,数据来源Coingecko2.过去24小时去中心化交易所的交易量:21.1亿美元 金色午报 | 11月5日午间重要动态一览:7:00-12:00关.

1900/1/1 0:00:00截止至2021年1月底,KavaDeFiHub总锁仓量已突破1亿美金!同时Kava5测试网也即将上线。近日,Kava全球业务发展副总裁Aaron做客金色财经直播间“报告!加密君”分享了Kava的最新资讯.

1900/1/1 0:00:001月21日,最高人民法院发布《关于人民法院在线办理案件若干问题的规定》,明确指出当事人提交的电子证据经当事人质证后,由人民法院依照有关法律和司法解释认定其真实性、关联性和合法性.

1900/1/1 0:00:00原文标题:《关于期权简介和应用案例简析》撰文:RyanTian,FinNexus联合创始人兼CFO期权本质上是一种通过合同赋予的未来可以行使的权利。为了获得这种权利,期权的买方需支付一笔款项,该对价称为权利金.

1900/1/1 0:00:00先从似乎无关的几点闲篇开始:Aave似乎是DeFi贷款平台中不可动摇的领跑者,但是Degen老炮们仍然记得Aave昔日还叫ETHLend的那个年代,当时它是一个孤零零无人青睐的孩子.

1900/1/1 0:00:00