撰文:JulianKoh,提供结构化产品的DeFi协议RibbonFinance的创始人编译:PerryWang

去中心化金融DeFi主要的叙述之一是,鉴于DeFi的高收益,普通人将不得不将其法币转移到DeFi领域。从经验上看,这是事实——如今Compound协议上稳定币的贷款利率为APY10%以上,并且DeFi领域内还存在不少APY为50%至200%的挖矿机会。要知道,在现实世界中,多数银行给客户提供的存款利率不高过1%。

但是当普通人第一次听到这种收益数字时,多数人是充满戒心而不是信心。「这一定是局!」收益率必须折射出一些隐性风险,即我们这些加密货币拥趸没有考虑在内的风险。这是一个合理的假设——智能合约风险很难量化,因此贷款提供方可能要求借款人提供高利率以补偿这种风险。

金色财经合约行情分析 | BTC下午放量上涨,市场情绪有所激活:据火币BTC永续合约行情显示,截至今日18:00(GMT+8),BTC价格暂报9315美元(+1.38%),20:00(GMT+8)结算资金费率为0.010000%。

BTC在今日下午3点放量上涨,短时从9200美元迅速突破9300美元,市场主流币整体上涨。根据火币交割合约数据,BTC当季合约成交额较昨日增加,持仓量随着价格上涨迅速上升,精英多头占比增加,当季合约溢价增加。BTC目前在9350美元上方整理,市场在沉寂良久后情绪得到一定激活。

USDT于火币全球站OTC的报价为6.95元,溢价率为-0.58%。[2020/7/21]

分析 | 加密衍生品正蓬勃发展,但其理论交易量数据或具有误导性:CoinDesk研究总监Noelle Acheson发文称,加密衍生品正在蓬勃发展,这表明市场的复杂性和流动性正在增加。然而,市场上的数据可能令人困惑,甚至存在误导性。名义交易量代表衍生品合约所赋予的标的资产的市场价值,但它没有说明预付了多少合约费用,它显示的是衍生品在理论上代表了多少资产。这是加密衍生品交易相较于标的资产的主要优势之一:可以获得比投入多得多的资金。然而,现货市场的交易量显示了这些标的资产的实际价值。在现货交易中,杠杆和信贷是由少数几家交易所提供的,但这还不是一项成熟的功能(很少有交易所拥有必要的资产负债表)。因此,在比较现货交易量和名义衍生品交易量时,我们其实是在比较实际交易量和理论交易量,而理论交易量是无法与实际交易量等同的。这种情况凸显了对更详细的信息共享和报告标准的需求。更详细、更有用的数据不仅能让监管机构适应加密市场的风险,还将帮助基础设施企业制定战略和产品决策。它甚至可以提供更有用的市场人气指标,为投资策略提供信息,并带来一个更高效的市场。(CoinDesk)[2019/10/19]

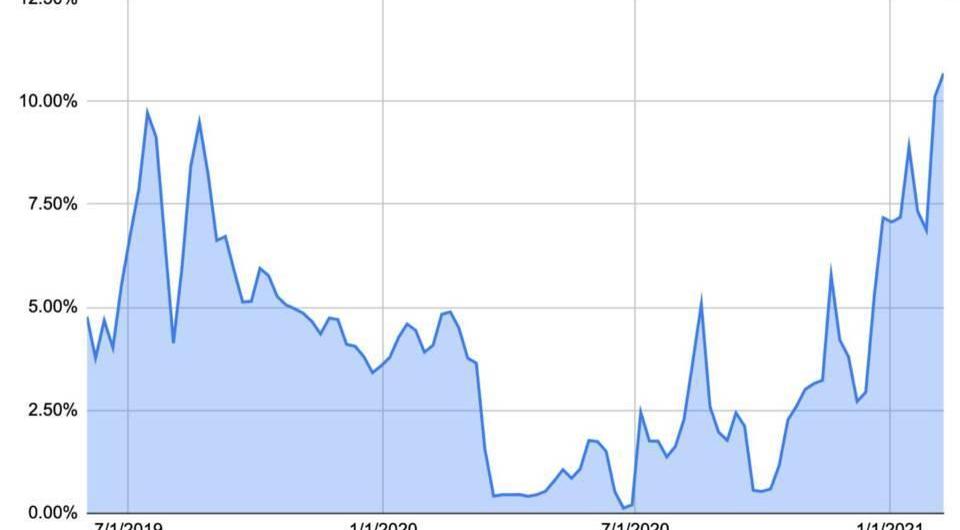

USDC在Compound协议中的历史贷款利率

分析 | BTC次级别反弹开始 多头还会发力:据Huobi数据显示,BTC现报8554美元,日内涨幅0.07%。针对当前走势,金色盘面特邀TLAB分析师Terry表示:昨晚ETH拉升很强带领全市场反弹,大饼也跟随最高冲到8600附近,上攻非常强势。从走势来看,BTC多头结构刚走出来,短线调整下还会小幅冲高,稳健的建议调整下来小仓位多单操作。[2019/10/10]

看一下USDC在Compound协议中的历史贷款利率,可以看到这些年来,贷款利率从-1%一路飙升至10%以上。而这一协议中的智能合约风险没有发生任何实质的变化,这表明:高利率可能更多受到需求驱动而不是供应。

现在我们已经弄清楚了,为什么借款人愿意支付如此高的利率来借用加密资产?

更深入谈一下,借出资产只是人们获得收益的方法之一。要真正了解收益来自哪里,我们首先需要认真考虑货币的增长方式,以及为什么可以将钱投入某些东西而获得报酬。我认为,收益来自四类:借款需求、风险交换、服务提供和股权增长。

分析 | 月线收官之战已经打响:AKG Venture谐波分析师Chuck认为:价格跌破7950后,短线已经跌破看跌三角走势,目前在7700-7800一线横盘整理,日内看点为是否出现二次放量下探,如果二次下探能快速回收,则后市还存在反弹的希望,如果直接击穿7700-7800重要支撑位,则后市不容乐观,价格恐将要测试7400一线。。

关键点位提示:

8100/7950附近,构成日内短线压力位。

7700/7800附近,构成日内短线支撑位。[2019/9/30]

本文将逐一详细剖析,以真正了解DeFi的收益。

自然的借款需求

收益最显而易见的来源是自然存在的借款需求。企业需要借入资产来购买资本商品,银行需要短期贷款来为其活动提供资金,个人可能需要贷款来支付大学学费。由于存在这种自然的借款需求,借款人和贷方的市场开始形成,这些贷款也被定价——一个人对借款的需求就是另一个人的收益。

分析 | 金色盘面:PAI/USDT下跌通道内上涨受阻:金色盘面综合分析:PAI/USDT上午创出新低,目前在下跌通道内小幅上涨受阻,下方支撑位0.30,上方压力位0.35,短期观望为主。[2018/8/14]

展望未来,正是因为这种自然的借款需求一直保持在非常基本的水平,这种收益率几乎永远不太可能枯竭。

自然存在借款需求的另一个原因是,人们渴望杠杆。正如某些人的说法:「杠杆是一种*****」。

对资产极度看涨的投资者可能希望借入现金购买更多资产,尤其是如果他们预计资产增速将大于为借款所支付的利率。在DeFi领域中这一点非常清楚。dYdX和AlphaHomora等平台的贷款利率在所有DeFi协议中属于最高水准,因为这些平台为借款人创建了非常简单的方式,使借款人将借来的这些资产用于杠杆头寸。

要创建高收益产品,需要激发大量的借款需求,而投资杠杆是当前市场环境下刺激借贷的最佳方法之一。

风险交换

收益的另一个来源是通过风险交换,与借款需求产生相交。这里最简单的例子是保险。

如果Alice希望获得一种财务上的保护,如果她卷入了某个事故可以获得赔付,因此她愿意为此向Bob支付一定的费用。本质上,Alice和Bob正在彼此交换风险,而Bob因承担该风险而获得了一定的收益。

风险交换的另一个突出示例是通过期权合约。期权购买者愿意为保护自己免受资产价格大幅度波动而支付溢价,而期权卖方则由于处于交易的另一端而获得了一些收益。

DeFi领域中交换风险的新方法之一是通过风险分级。诸如SaffronFinance之类的协议会吸收现金流,并将其分成不同的部分——风险级别为Junior部分从现金流中获得的回报份额较大,但必须承担现金流损失的风险,而高级Senior部分则获得的现金收益较低,但其在现金流中的投入是保底的。

从本质上讲,Junior和Senior级别资产正在互换风险,而它们归根结底是具有不同风险的收益机会。

这些风险交换合同在传统金融中是一个巨大的市场,因为在不同的个人/机构固有地具有不同的风险特征,在这一事实的驱动下,始终存在风险交换的内在需求。

因此,从长远看,我猜测这也将成为DeFi收益的主要来源之一。

服务提供

一个不那么直观的收益来源是:你可以利用资产提供服务来赚钱。例如,货币兑换商可以收取费用,因为他们使用自己的资产来提供服务。在兑换商情境下取得收益的原因是:提供了两种货币之间交换的便利性。

另一个例子是ATM——机器内存有现金,使客户可以立即从银行帐户中提取资金来购买商品和支付服务费用。ATM是一项服务,客户愿意为此付费。

在DeFi情境中,为自动做市商AMM提供流动性可以归属这一类赚取收益类别。通过将资产提供给AMM,可以有效地向想要交换资产的用户提供服务。以Uniswap协议为例,每发生一笔交易,流动性提供者LP收取0.3%的补偿。

只要我们预计对这些服务的需求会随着时间一直持续存在,那么我们也可以预期:它们各自的收益将持续存在。

但是,提供这类服务有其自身的风险,具体来说就是向AMM提供资产可能遭遇「无常损失」。从长远来看,如果对冲这些风险的成本足够低于从提供服务中获得的收益,为AMM资产提供流动性将是一项积极的收益举措。

股权增长

「收益」的另一个来源来自股权增长的价值。假如你在种子期将钱借给Uber以换取该企业的股权,这笔投资的收益将是惊人的,主要是由股权价值的增长所驱动。

如今DeFi的大部分高收益是由股权的增长所驱动的。例如,当你在Compound上进行挖矿时,你实际上是把钱借给该协议,并获得免费股权。因此你可以从贷款资产中获得基本收益,另外还赚到了COMP代币升值的「收益」。

由于DeFi资产目前正处于高速增长阶段,因此你所看到的多数疯狂的收益数字都来自股权增长。

许多DeFi协议将这一途径视为吸引用户使用其协议的短期方法。他们希望通过免费提供股权来赢得一大批用户。因此,目前资产所有者的主要策略是「收益耕种」,即免费拿到这些股权激励,并祈祷这些资产的价值上升,从而使自己的整体收益一飞冲天。

目前尚不清楚这种收益来源是否会长期持续。一旦协议意识到,为获取用户而发放的股权激励措施得不偿失,则可能会关闭这些激励措施。

DeFi未来赚取收益的主要策略很可能来自其他三个因素之一的驱动,而不是股权增长。

结论

随着DeFi生态系统的成熟,以及沿S曲线的发展,我们可能会看到收益率从荒谬的1000%APY,下降到更「正常」的水平。随着时间的流逝,股权激励措施可能会减少,并且资产将脱离其高增长阶段。在未来,随着人们设计出可以提高收益率的更复杂的金融产品,我预期在风险交换板块会看到更精巧的产品设计。

2021年1月26日,国务院总理李克强签署第737号国务院令,公布《防范和处置非法集资条例》,自2021年5月1日起施行。毫无疑问,《条例》是中国有史以来对区块链、数字货币行业影响最大的行政法规.

1900/1/1 0:00:00自从特斯拉CEO埃隆·马斯克真金白银实名支持比特币后,身兼数职的他又多了一个身份——比特币布道者。2月20日,埃隆·马斯克突然将自己的头像变成了带有「激光眼」的少女,背景为比特币的图案.

1900/1/1 0:00:002月16日,比特币短时突破5万美元后,迅速回落,今日,比特币再次冲向新高,突破了52000美元。在比特币创新高的同时,各版块的币种也在“漫天飞舞”.

1900/1/1 0:00:00据CoinTelegraph消息,仅用了两天的交易时间,北美第一只比特币ETF基金的资产管理规模就超过了4亿美元,并且有望进一步提高.

1900/1/1 0:00:00随着代币价格稳定上涨,加密投资者手里已经拥有了充裕的资金,对他们来说,当下的任务是在眼花缭乱的市场中找到价值项目,并参与其中。加密货币投资的私募市场也持续升温.

1900/1/1 0:00:00来源:券商中国 比特币屡创新高,涨势仍未出现减弱迹象。截至2月18日14时,比特币价格涨至51986美元,24小时内最高达52618美元。过去一年中,比特币的价格暴涨了五倍。比特币涨势如虹,相关利好也在不断释放.

1900/1/1 0:00:00