在这一系列文章中,我们将说明陀螺仪协议的稳定币设计与其它稳定币项目的对比。

这篇文章是关于元稳定币的对比部分,而接下来的第2部分以及第3部分则是关于算法稳定币、托管型稳定币以及杠杆稳定币的对比。

所谓元稳定币,是指由一篮子其它稳定币组成的稳定币。

这种设计的想法,在于一篮子稳定币可以分散个体稳定币的风险,在某种程度上这是正确的,但它又会面临一种新类型的风险,我们称之为可组合性风险,或者说一个系统中的问题可以影响到其他的系统。

DeFi投资服务平台Otori One完成pre-seed轮融资:金色财经报道,DeFi投资服务平台Otori One宣布完成pre-seed轮融资,但本次的具体融资金额暂未披露,Genesis Vault Capital领投。据悉,Otori团队由来自美国银行美林、摩根士丹利和德意志银行等全球顶级金融机构人士组成,旨在为用户提供具有不同风险状况的策略来推动 DeFi 投资主流化,目前Otori已推出测试版,并计划在今夏晚些时候添加看涨期权和区间远期等投资策略。(einnews)[2023/7/18 11:02:45]

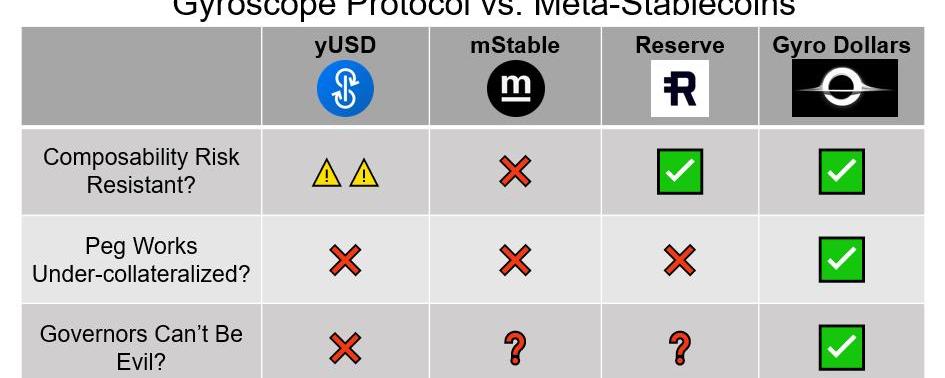

?=好的,?=存在疑问,?=不足,????=危险

元稳定币面临的可组合性风险

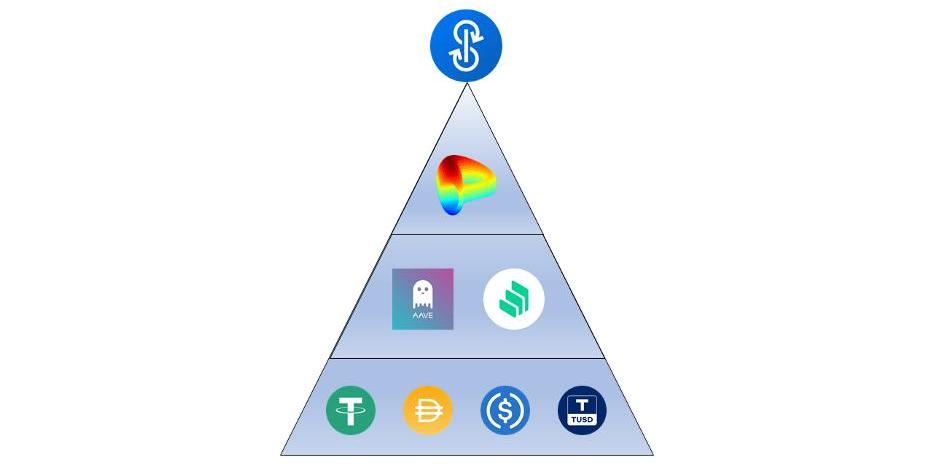

一类元稳定币的篮子形式,是采用自动做市商中的流动性提供者头寸。由于这些资金池是在去中心化交易所上建立的市场,篮子权重是以代币形式随交易需求而发生变化。因此,除了潜在的稳定币风险之外,元稳定币还承担着AMM固有的LP风险。

报告:DEFI市场规模预计在2030年达到2311.9亿美元:金色财经报道,Grand View Research最近发布的一份报告预测,到2030年,全球去中心化金融市场规模预计将达到2311.9亿美元,从2022年到 2030年的复合年增长率为 42.5%,推动行业扩张的另一个因素是DeFi(去中心化金融)网络上金融交易的透明度和实时结算程度。(prnewswire)[2022/9/22 7:12:57]

例如,yUSD是Yearn根据yCRVCurveAMM池子中的头寸发行的稳定币,它由USDT、Dai、USDC以及TUSD组成。假设其中一个稳定币在这个篮子中出现了问题,则yCRV池子将演变为仅持有失败的稳定币,因此yUSD的价值也会变为零。此外,yCRV池子将资产存储到Aave和Compound中,因此,如果这两个系统中的任何一个出现问题,都会导致yUSD的价值出现问题。

DeFi借贷协议Euler Finance已部署至以太坊主网:金色财经报道,据官方博客消息,Euler Finance应用程序已正式上线并成功部署至以太坊主网上。在接下来的几周内将发布更多有关如何充分利用该协议的信息。用户已可以开始以无需许可的方式激活借贷市场。[2021/12/14 7:37:01]

yUSD可组合性风险,任何一层中的组件失效,都会导致元稳定币被波及

因为选择了这种方式,yUSD稳定币面临着巨大的可组合性风险,这会放大任何单个组件中的问题。公平地说,Curve池子是通过承担这种风险在赚取收益,但对于普通用户而言,这种风险可能是没有被意识到的,类似的情况也适用于mStable,但它的风险控制要稍微好一些,Aave、Compound或三个稳定币中的任何一个出现问题,都会导致mStable失效。此外,单独一个稳定币的故障,会导致mStable稳定币的价值跌去33%。

DeFi 概念板块今日平均跌幅为0.26%:金色财经行情显示,DeFi 概念板块今日平均跌幅为0.26%。47个币种中19个上涨,28个下跌,其中领涨币种为:BNT(+38.39%)、TRB(+5.94%)、SRM(+4.78%)。领跌币种为:BAND(-7.31%)、WAVES(-7.15%)、HDAO(-6.93%)。[2020/12/16 15:20:13]

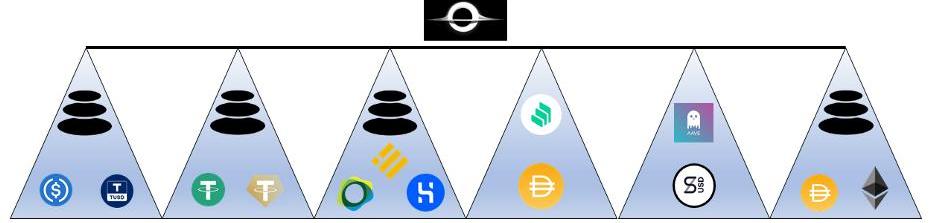

陀螺仪将可组合性风险分层,单个金库的故障不会导致级联效应

陀螺仪通过分层可组合性风险来解决这一问题,同时保持资本效率,其原理是将储备金分成较低级别的金库,并小心控制风险,通过这种方式,各个金库之间几乎没有重叠的风险。因此,单个金库的故障对其余金库不会产生影响,如果有金库出现了问题,陀螺仪系统将通过锚定协调机制来维持稳定币在1美元。在一个金库出现失败后,陀螺仪储备也可以通过剩余金库的收益率恢复过来。

一个元稳定币的篮子也可以有代币形式的静态权重,这与交易所交易基金更为相似,Reserve协议稳定币就是这样工作的。然而,与陀螺仪不同的是,如果Reserve协议篮子组件出现故障,这种机制就无法维持住锚定汇率。

治理可提取价值

所有去中心化稳定币都会面临的一个共同问题是治理是否健全,这引发了一个新的术语:治理可提取价值。在今天的DeFi系统中,管理者通常可以通过损害协议而获得更好的回报,例如,通过引入有问题的抵押品类型以寻求短期利润,甚至公然采取恶意行动窃取用户资金。与法律制度所支持的传统公司治理相比,DeFi的风险更大,因为很多DeFi项目的治理者实际上是匿名的。

今天,一个常见的GEV缓解措施是在治理措施生效之前添加一个时间延迟,这样做的目的,是让用户有时间在恶意更改之前从协议中提取资金。但在保护方面,这通常是不够的,原因有二:首先,很多DeFi系统没有退出流动性的机制,因为Dai只能通过创建它的金库来赎回。第二,时间延迟往往很短,并且用户也没有经常跟踪智能合约细节的习惯,这导致用户资金仍然无法得到有效保障。

在当前的元稳定币系统中,yUSD是没有GEV保护措施的,yearn由多个管理者共同管理,这些管理者能够任意改变金库的策略,使得恶意窃取抵押品成为可能。此外,yearn的治理是没有时间延迟的,mStable稍微好一些,它的延迟时间为一周,而Reserve系统则尚未进入全面治理阶段。也就是说,这些系统中存在的GEV问题仍然是值得担忧的。

而陀螺仪的治理则采用了一种制衡机制,比如,GyroDollar持有者有权在时间延迟期间对提案进行否决。如果有足够多的用户争先恐后地抗议恶意治理行为,他们就能够阻止这种治理提案。

而关于陀螺仪与算法稳定币、托管类型稳定币以及杠杆稳定币的对比,你可以继续关注接下来的第二部分和第三部分内容。

据欧易OKEx的数据显示,当前BTC/USDT现货报价为58300美元,24小时涨幅为1%。比特币在53200美金获得支撑后,最高反弹到了60128美金.

1900/1/1 0:00:00前言 本文是“下一代区块链系统”系列的第一篇。2020年是区块链在科技上一个重要里程碑,取得了极大的发展,例如2020年4月脸书发布Libra2.0版白皮书提出许多新的设计和思想.

1900/1/1 0:00:00据Cointelegraph3月17日报道,去中心化融资项目AlchemixFinance已从著名加密投资基金和天使投资人处筹集310万美元的战略资金.

1900/1/1 0:00:00GitcoinGrants第9轮已开始,本轮捐赠时间为2021年3月10日-3月25日。本轮分为五个板块(基础设施、社区、DApp、NFT、东亚),五个匹配池加起来价值50万美元.

1900/1/1 0:00:00来源:汇通网 作者:苏Sue 美国银行(Bank?of?America?Corp.)策略师认为:比特币的价格可能比其他一些资产受到资金流入的影响更大.

1900/1/1 0:00:00加密分析公司Messari高级研究分析师RyanWatkins推测,一旦Eth2和PoS彻底完成,以太坊可能会取代比特币成为最大的加密资产.

1900/1/1 0:00:00