DeFi是流动性革命。

在传统世界中,你购买并持有资产,希望升值。也许你在一个计息银行账户里有一些美元存款,但在大多数情况下,你持有的资产并没有“发挥用处”。

在DeFi中,情况完全不同。持有资产只是第一步。任何投资者都可以成为流动性提供者,通过把这些资产存入智能合约,让它们“发挥用处”,赚取额外回报。流动性提供者可以从以下两方面获得回报:

1.?借出资产

2.?像做市商一样推动交易

所以,你如果有SNX或MKR,可以存进Compound,通过借贷赚取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推动交易,获得交易费用,若资产升值,还能产生收益。

金色财经行情播报丨BTC小幅回调 短线波动扩大:据火币行情显示,昨日上午BTC开始反弹,形成上升通道,最高触及11340USDT,随后小幅回调,局部价格徘徊在11050USDT附近。日线图上升趋势底比底高延续,未创新高。4小时图重点考验均线MA10支撑,目前价格仍处线上。1小时图行情波动扩大,多空博弈激烈。截至10:00,主流币的具体表现如下:[2020/7/30]

Yield?Farming的热潮掩盖了一个的事实,那就是任何人在DeFi中都能成为流动性提供者。这一点受到很多人的低估。

流动性提供者的角度

第一代DeFi协议是基于最终产品构建的。Maker的目的是生产Dai,而Uniswap的首要目标是促进交易。DeFi产品实际上是双边市场,“流动性提供者”的市场可能比交易市场更大。

金色晚报 | 2月6日晚间重要动态一览:12:00-21:00关键词:日本、CFTC、FCA、Phoenix

1. 日本议员将在本周五发布数字货币提案;

2. CFTC调查后BitMEX的冷钱包增加约10万BTC;

3. 英国FCA正在招聘一名加密货币专家;

4.?ETC开发者电话会议:Phoenix硬分叉计划或将推迟至今年6月10日;

5. 闪电网络上有超过60,000个非合作渠道被关闭;

6. 联络互动:公司旗下电商支持比特币支付;

7. 国盛证券:疫情之下,区块链有望补足社会线上运行短板;

8. Reddit用户称与Mt. Gox被盗有关的一个钱包内有近8万枚比特币多年未移动;

9. 广东省税务局:利用区块链等技术 全面升级为“一次不用跑”。[2020/2/6]

如今有了聚合器,而且交易员也能够非常方便地操作前端,这进一步将交易需求与流动性供应分开。Uniswap会为交易员和有限合伙人提供同等服务,因为Uniswap.org吸引的是散户提供的直接流动性,但对于大多数AMMs,如Balancer、Bancor、Curve和Sushi,它们真正的用户是流动性提供商,且大部分交易来自1inch,Matcha等其他聚合器。

金色晨讯 | 1月19日隔夜重要动态一览:21:00-7:00关键词:山东、区块链产业园区、浙江、区块链+、富达、ETC主网

1. 山东省:2020年将建设省级区块链产业园区。

2. 浙江经济和信息化厅党组书记:2020年浙江将推进“区块链+”。

3. 富达应用技术中心正在招聘比特币挖矿工程师。

4. 比特币矿工在2019年的收入约为50亿美元。

5. ETC Cooperative执行董事为ETC主网提出gas限制的硬性上限。

6. BTC现报8916美元,近24小时上涨0.38%,市值为1616.02亿美元。[2020/1/19]

如何让流动性提供者满意?

流动性提供者看重的是以下两个方面:

金色财经讯:Mike Belshe发表了一篇博客文章,指出计划中的Segwit2x硬分叉将不会发生。市场反应迅速,价格迅速创下约7900美元的历史新高。[2017/11/9]

1.?标的资产的投资回报

2.?杠杆

第一个方面就是AMM发展的原始动力,就是如何用更少的钱做更多的事。2020年,在Uniswap中,任意两种资产的流动性池比率都是50/50,而Balancer允许调整权重和交易费,Curve则实现了专门针对稳定资产的更高效交易算法,并利用了借贷协议。这些都使各种资产的交易量和交易费增加。

对流动性提供者来说,一系列与上述相似的改进正在进行。Balancerv2版本允许未使用的库存同时被借出,这一点非常像Curve,而Uniswapv3的目标则非常宏大。

利用资产杠杆

一种更受欢迎的投资方式是购买所有你认为会升值的代币或资产,并将它们作为抵押,获得贷款。你可以将这笔贷款套现成美元,再买入那些会升值的代币或资产,形成杠杆。假设这些资产升值,你就能偿还贷款。或者,你也可以借入不看好的资产,将其出售,将收益进行再投资,然后再以更低的价格回购资产,以偿还贷款。

在传统市场,这是一种有效的资本投资方式。在传统金融市场,主券商会管理自己的库存,并以此作为基础,提供产品和服务。但在DeFi领域,没有人会通过Compound、Aave和Maker对巨额ETH&WBTC资产负债表进行杠杆操作。

相反,在DeFi中,AMM通过整合贷款抵押品,解绑大宗经纪商。

Aave和Maker领跑DeFi

抵押品担保贷款是加密货币持续增长的秘密。加密货币资产是极好的抵押品,它们能全天候交易,不受地域限制,这就是为什么BlockFi价值30亿美元的原因。AMMLP代币可能成为非常合适的抵押品,解锁额外代币供应。大多数贷款的抵押品都是ETH或BTC,所以,?UniswapLP代币如果支持WBTC-ETH交易对,那就能成为更好的抵押品!

当然,这个产品的实现会有一定复杂性,特别是如果抵押品的价值下降,要运用预言机进行定价和清算,并且借贷LP代币的需求小于标的资产,但通过LP代币获得贷款是杠杆的一种好方式。

在这个方面,Maker和Aave采取的态度最积极。上周,Aave宣布推出AaveAMM市场,这是Uniswap和BalancerLP代币的独立借贷协议。它支持14个Uniswap交易对和2个Balancer交易对。用户还没有蜂拥而入,但LP代币作抵押的未偿贷款有510万美元。

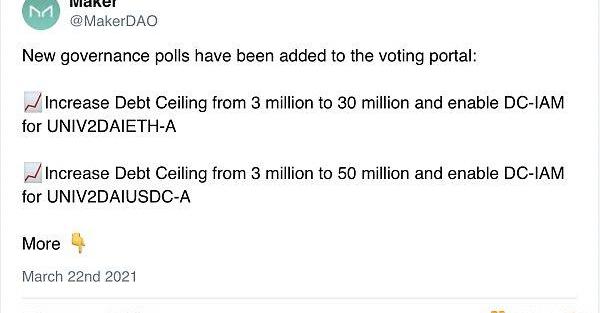

与此同时,MakerDAO正在试图提高其债务上限:

上月,LP代币能够作为抵押,获得Dai贷款,在初期需求超过供应之后,Maker又开始提高债务上限。6个LP代币交易对达到了300万美元的上限,Maker的治理协调员刚刚开始进行链上投票,将每对代币的债务上限提高到3000万美元。

这样会提高资本效率,推动DeFi中的流动性,尤其是当聚合器开始全面整合贷款抵押品。

本文内容来自于DoseofDeFi

在这场DeFi的浪潮中,种种迹象表明,中心化交易所在这次DeFi的冲击中明显慌了神。整个加密货币领域,中心化交易所有着足够强的影响力甚至主导权,尤其以币安、火币、coinbase为首的头部交易所,几乎垄断了整个市场的所有赛道.

1900/1/1 0:00:00本文系链捕手原创文章,作者LonersLiu。最近为期15日的Gitcoin第9轮捐赠活动还剩两天就要结束了,回顾过去的八轮捐助活动中,Gitcoin已经为1400多个重要的Web3生态系统里的项目「输送」了总计700万美元的捐款.

1900/1/1 0:00:00来源:华尔街见闻,作者:钟黛电影《华尔街之狼》主角原型JordanBelfort最近在接受《财富》杂志采访时一改以往论调,对比特币“空翻多”。Belfort最初认为比特币将“永远消失”,如今却认为它能涨到10万美元.

1900/1/1 0:00:00社交代币是一种“影响力”的金融化3月14号美国东部时间上午3:30左右,Roll的热钱包发生了安全事件。攻击者从该钱包中窃取所有代币,并在Uniswap上抛售.

1900/1/1 0:00:00前言 千呼万唤之后,Uniswapv3目标在5月5日启动L1以太坊主网,不久之后还将在Optimism上进行L2部署。本文将会对Uniswapv3做深度评析,并聊聊对defi和NFT市场的影响.

1900/1/1 0:00:00根据Osasion白皮书,Osasion欧赛公链链上节点主要分为超级节点、区块同步节点以及普通节点。其中超级节点最高上限100名,区块同步节点最高上限300名,普通节点则是在Troy主网激活的MPOS节点,网体总量上限2500万.

1900/1/1 0:00:00