本文作者为MechanismCapital成员,持有CAKE仓位

在过去的一年时间里,加密货币领域的自动做市商领军者Uniswap被分叉出来很多项目。PancakeSwap最初是Binance智能链上的众多分叉之一,最近因其交易量和总价值锁定的大幅上升而备受关注。过去一周,PancakeSwap24小时平均交易量超过了Uniswap,超过了Sushiswap。然而,PancakeSwap的增长受到大量的质疑。本文研究了其增长背后的因素,探讨PancakeSwap令人惊讶的差异化产品,并试图理解这个以“早餐”为主题的巨头的未来之路。

本文内容包括:

1.BSC是如何出现以填补市场空白的?

2.量化PancakeSwap的吸引力

3.推动PancakeSwap成功的主要因素

4.AMM面临的主要挑战

1.BSC是如何出现填补市场空白的?

Ethereum的拥堵和昂贵的gas费让普通市场参与者难以使用,这就出现了需要填补的市场空白。BSC很快成功解决了这一需求,gas费便宜了1000多倍,区块时间快了10多秒的。BSC具有这种优势,因为它以牺牲去中心化换取吞吐量:Ethereum依靠开放的、去中心化的矿工社区解决复杂的算法,而BSC使用的是封闭的、prevetted的验证者系统。BSC的中心化程度明显高于Ethereum,但BSC使用量的爆炸性增长证明,至少在采用方面,牺牲一定的去中心化程度是值得的。

BSC还填补了数千万币安用户和DeFi之间的空白,这是在通过链币安交易所这个策略执行的。BSC比币安更加去中心化,它是中心化交易所的升级版,因为其交易功能更加透明,并且可以实现链上审计。此外,币安是世界上最大的加密托管机构,BSC极大地受益于此——可以将任何在Binance.com上市的重磅交易资产打包,让用户提到BSC上。这个功能可以让数百亿美元的altcoins进入到BSC的DeFi应用中,altcoins数量和BSC应用的实用性都增加了,BSC的网络效应也得到了增强。因为链上的实用性越强和资产越多,用户将资产转移到其他链或交易所的需求就越少。

尽管不是完全去中心化,BSC仍然具备公链所能提供的好处。像Ethereum这样的公链创造了无需许可、可组合和抗审查的环境。虽然BSC并不能保证抗审查,但它保持了无需许可的特性和可组合性,仍是创新很好的土壤。在许多方面,BSC和PancakeSwap的增长再次印证了这样的道理:大多数人不关心去中心化,除非他们有理由必须要这样做。特别是在以太坊扩展解决方案一再延迟的情况下,BSC为个人提供了参与DeFi的最佳方式。

2.量化PancakeSwap的吸引力

欧易OKX将于1月12日14:00上线TUSD DeFi赚币:据OKX官方消息,欧易OKX将于2023年1月12日 14:00(HKT)正式上线TUSD DeFi赚币服务,用户可以一键质押TUSD参与赚币。

据悉,TUSD DeFi 赚币服务享受平台补贴,将根据用户的持仓数量,按阶梯进行计息,1000TUSD额度以内为阶梯1,大于1000TUSD额度的部分计入阶梯2,详情见公告。[2023/1/12 11:07:46]

粗略看,PancakeSwap似乎已经获得了显著的增长。但只有仔细调查数据后,我们才能看到PancakeSwap的吸引力有多么惊人。

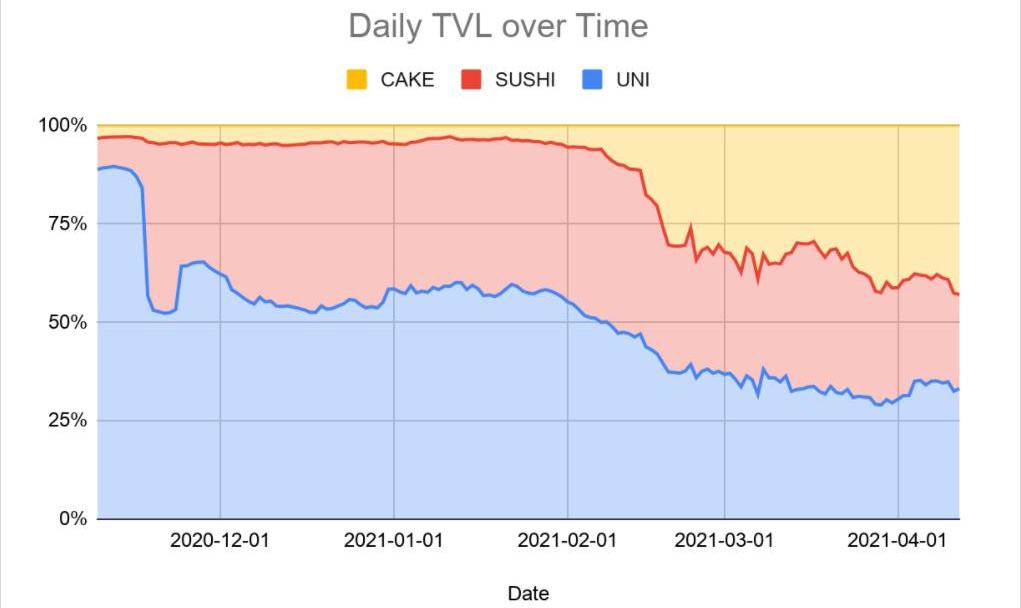

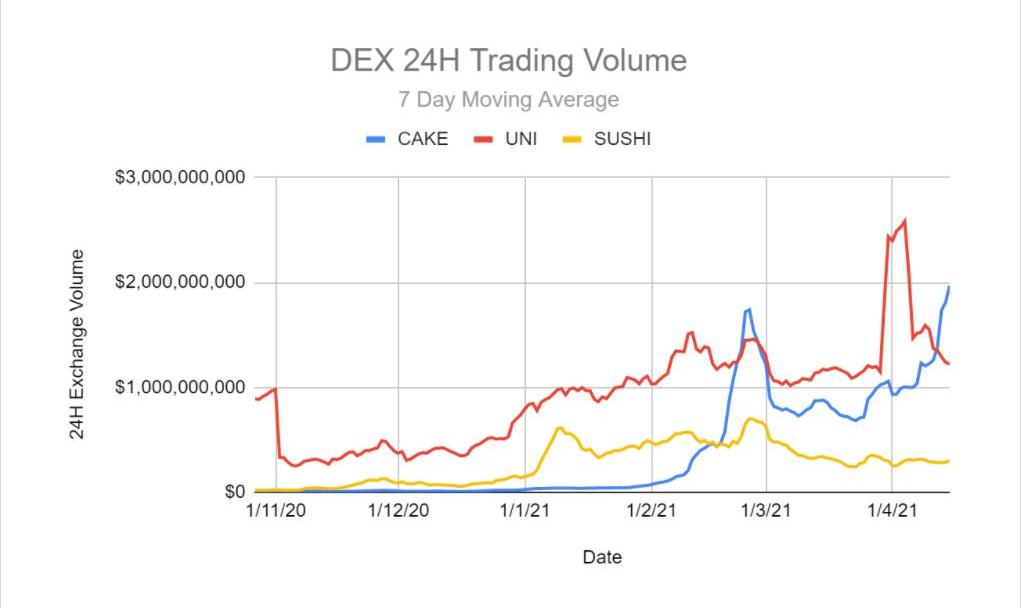

对于AMM来说,TVL是流动性的直接体现。高流动性能够服务于更大的交易量,从而吸引更多的流动性。下图说明了相比于Sushiswap和Uniswap,PancakeSwap的流动性是如何显著增长的。然而,由于DeFi吸引了更多的用户,所有AMMs的TVL总量也在增加。不同的是,BSC的TVL的增长偏向于新的散户参与者,这与基于Ethereum的用户有所不同。在交易量方面,PancakeSwap24小时交易量继续与Uniswaps竞争,其日交易量在过去一周超过了Uniswap。

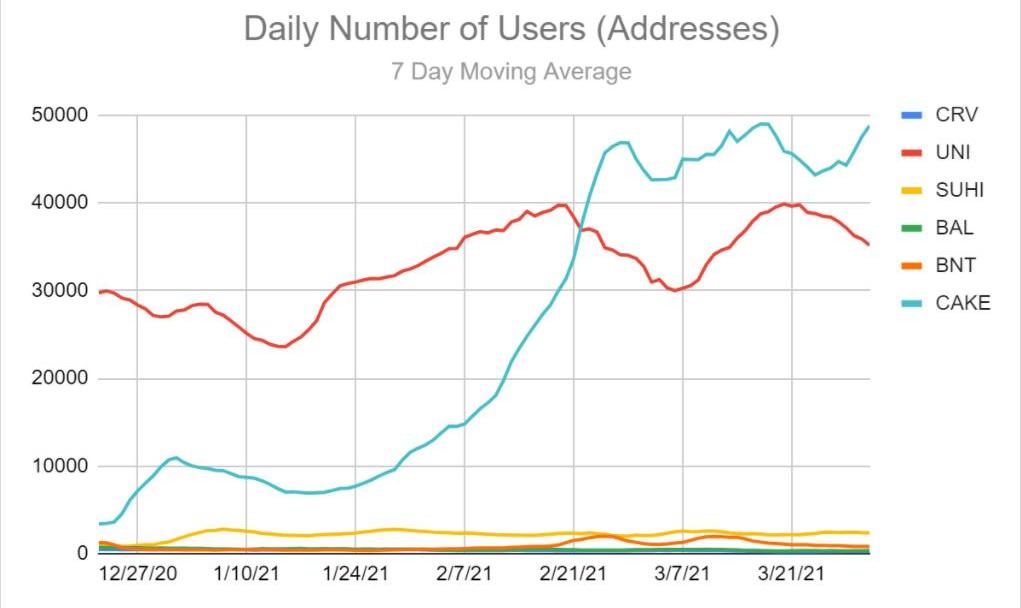

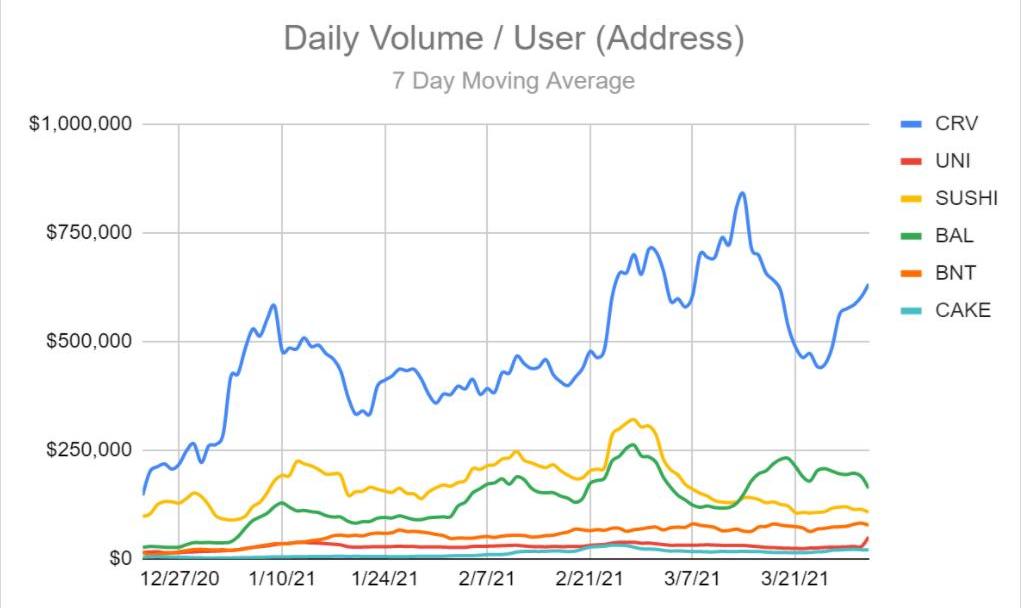

链上数据显示,PancakeSwap的日用户数一直在增加,甚至已经超过了Uniswap的日用户数。这是因为PancakeSwap既瞄准了被以太坊“劝退”的用户,也瞄准了希望以较低费用进行交易/投资/套利的DeFi原生用户。同样,日交易量/用户数的比值也币基于Ethereum的AMM低。这印证了BSC用户更多是散户的观察,平均而言,他们进行的交易规模较小。人们普遍认为PancakeSwap的交易量是虚假交易或机器人刷单,这个指控是不成立的。相反,它让我们看到了一群新兴的散户受众。

加密交易所Gemini宣布推出Wrapped Filecoin (EFIL),帮助用户参与以太坊DeFi生态:9月3日消息,加密交易所Gemini宣布推出Wrapped Filecoin (EFIL),Gemini用户通过将FIL转换为EFIL并将其无缝转移到以太坊网络上,可参与DeFi生态并创造价值。[2021/9/3 22:57:02]

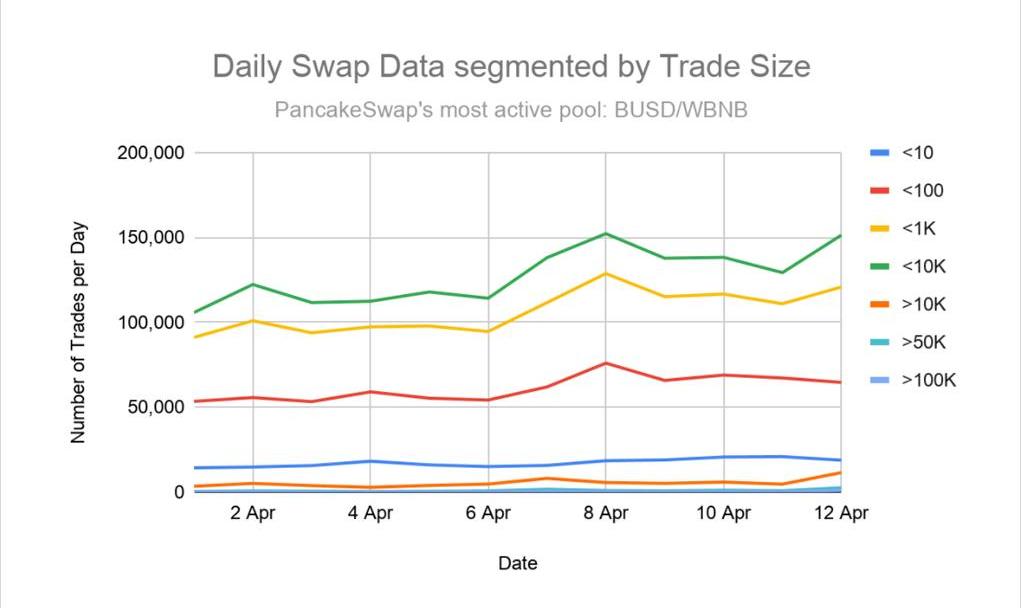

其所有资金池的交易规模数据也显示有更多的散户受众。下图显示,大多数BSC交易规模在10000美元以下。在所有这些交易池中,1美元以下的交易多于50000美元以上的交易。

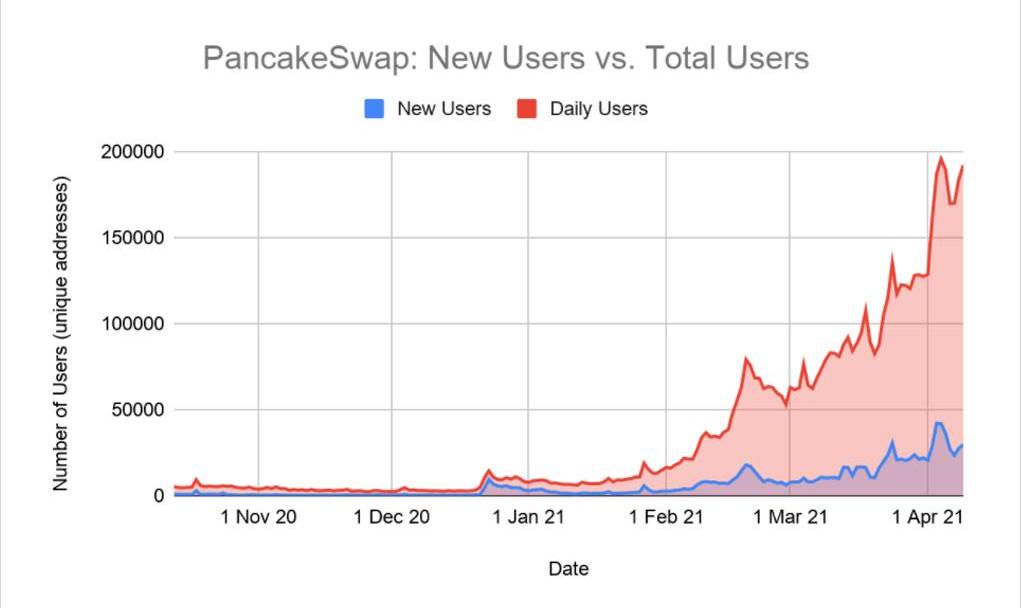

此外,PancakeSwap新用户留存率意味着,从2月份开始新用户的质量有所提高。每天的新用户数和总用户数都在增长,但新用户和总用户数之间的差距在增加,说明越来越多的新用户正在逐渐成为pancakeswap的“常客”,用户留存、用户粘性有所提高,而且活跃度的飙升不只是短期的异常现象。鉴于PancakeSwap的高收益率,客户粘性和高交易量是证明CAKE高通胀成本的最重要因素。

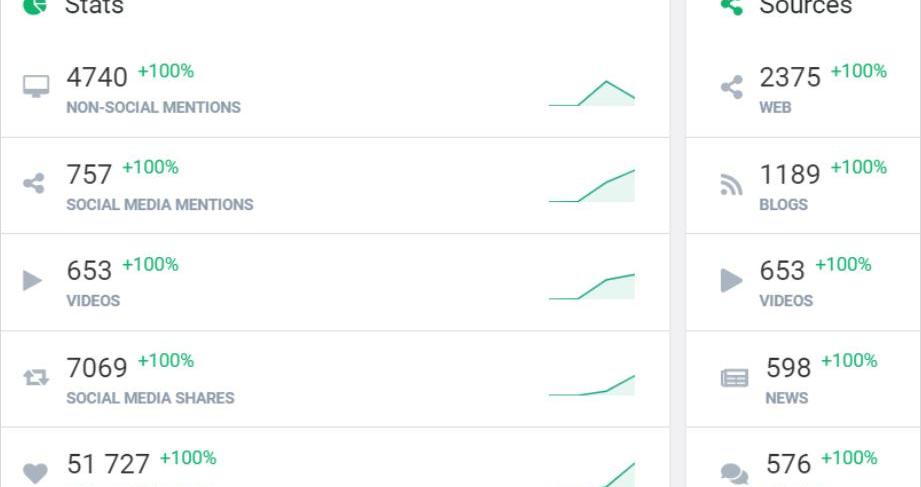

为了补充这些数据,我们还对社区进行了调查,发现吸引力和参与度是真实的。关注度来自于新的一部分用户,他们比以太坊参与者的意识形态和经验更少。#pancakeswap标签在TikTok上共有来自541个不同YouTube频道的1.5万个视频,积累了超过180万的浏览量。我们还观察到在亚洲各地、南美和北美,有的社区只使用BSC和PancakeSwap。

DeFi 概念板块今日平均跌幅为0.80%:金色财经行情显示,DeFi 概念板块今日平均跌幅为0.80%。47个币种中21个上涨,26个下跌,其中领涨币种为:AMPL(+11.31%)、ZRX(+9.45%)、LINK(+9.08%)。领跌币种为:FOR(-13.85%)、SWFTC(-9.71%)、LBA(-9.15%)。[2021/4/14 20:16:42]

Source:Brand24,generatedovera3monthperiod(Jan–March)

3.推动PancakeSwap成功的主要因素

显然,PancakeSwap的吸引力是真实的。但是,这一开始只是一个简单的以“早餐”为名的分叉的协议,它是为什么又是如何取得如此巨大的成功呢?

a)PancakeSwap利用积极的代币释放计划来引导其增长并抵御竞争对手。

PancakeSwap的原生代币CAKE遵循无限铸币和燃烧机制;它是一个通胀型代币,没有硬性上限,但如果燃烧速度超过释放速度,就可以转为通缩。这种设计使平台能够激励建立深度良好的流动性池,对AMM的健康发展至关重要。

一开始,3位数的APYs吸引了流动性提供者来引导供应方,这些奖励最终增加了TVL,并启动了一个反射性飞轮,代币价格的升值导致了更高的APY和更多的TVL。一旦平台积累了不同代币对的深度流动性,它就迅速成为BSC上占主导地位的去中心化交易所。

PancakeSwap激进的通胀方式是推动其TVL上升的众多因素之一。其他现有的Layer1AMM将很难在BSC上竞争,除非他们开始专门为BSC奖励而铸造代币。例如,在没有为Sushiswap上线BSC分配任何奖励的情况下,这个在以太坊上高歌猛进的DEX,它的流动性与PancakeSwap相比,相去甚远。此外,PancakeSwap还做了一个反向Syrup池,激励基于以太坊的Sushiswap用户将他们的ERC-20SUSHI代币转换为BEP-20代币并赚取CAKE。同样,PancakeSwap还托管了农场,以吸引SUSHI-ETHLP迁移到BSC,在降低交易费用的同时赚取更高的收益率。。通过将自己定位为BSC上桥接以太坊流动性的领先AMM,PancakeSwap还通过保持BEP-20代币对的最佳流动性来加强其在生态系统中的作用。

激进的通胀计划只是PancakeSwap成功的众多驱动因素之一。许多采用激进通胀的AMMs却没有取得这样的成功。

b)PancakeSwap不仅仅是一个AMM,它正在构建一个完整的产品堆栈,以增强PancakeSwap主要产品的增长。

认为PancakeSwap是缺乏创新的以太坊copy-cat的人,忽略了PancakeSwap超越Uniswap-fork的一些重要方式。详细来说,该项目一直在吸引独特的社区,扩大他们的产品组合,并在其AMM之上构建协同的DeFi基元。

BOX(Defibox)通过同币同权方案,总量正式缩减至500万:据官网消息,为期2天的Defibox 13号提案投票已正式完成。其中方案3以99.53%的高得票数碾压其它方案,完全由社区自由投票产生;Defibox基金会将按照方案3调整BOX通证模型,并开始该提案相关的产品开发。

据悉,方案3对BOX通证模型的调整主要体现在:1、BOX发行总量由1亿缩减至500万;2、BOX的分配比例遵循原方案;3、Swap 0.1%交易额,USN利息方配、爆仓罚金,去中心化借贷手续费等均100%用于BOX抵押分红;4、 BOX代币实现彻底的同币同权,BOX代币持有者、Defibox基金会均可以参与抵押分红和投票治理,每个BOX代币享有相同的经济收益和投票权利。

Defibox是EOS上一站式Defi应用平台,已完成Swap闪兑协议、USN稳定币协议,将支持去中心化借贷协议,目前总锁仓量已突破2600万EOS,是EOS上最成功的DeFi项目之一。[2020/9/27]

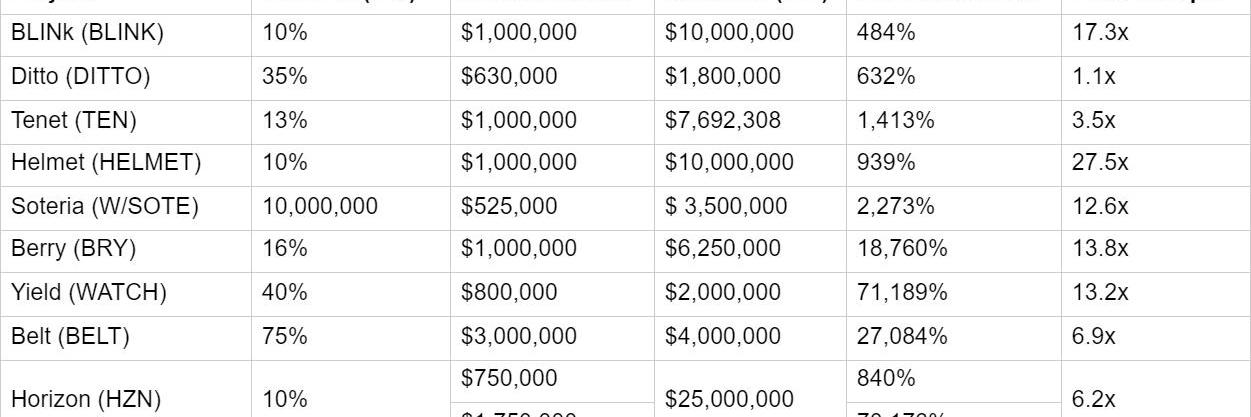

称为IFO的代币推出机制,是与PancakeSwap的AMM基元相关的筹款设计的典型例子。IFO允许用户使用他们的CAKE-BNBLP代币参与新项目的"预售"。这对PancakeSwap有利,因为用户必须提供流动性才能参与。同样,新项目也可以使用LaunchPad来筹集资金,直接引导其初始流动性。这也有利于CAKE的持有者,因为所有来自LP代币的CAKE都会作为通缩机制被烧掉。除此之外,IFO的参与量越来越多,这说明对IFO项目的需求不断增加,通过PancakeSwap发行的营销价值也越来越高。

除了传统的流动性挖矿——即用LP代币进行质押以获得奖励外,该平台还推出了SyrupPools,用户可以用CAKE进行质押,以赚取更多的CAKE或其他代币。社区项目更渴望合作和推出SyrupPools了,因为他们可以利用PancakeSwap的优势影响力和市场关注度。此外,CAKE的单边APY质押不仅使供应脱离市场,而且还稀释了非质押者。这迫使代币立即投入?"使用",因为质押者觉得他们从质押中获得了直接价值,而不质押则会受到惩罚。这些SyrupPools还在50个池子中积累了超过20亿的TVL,约占总TVL的30%。进一步的效应是,它甚至催生了像PancakeBunny和AutoFarm这样活跃的收益聚合器,它们的收益率策略部分依赖于CAKE释放和复利。

同时,PancakeSwap通过NFTs和抽奖等游戏化功能,继续围绕他们的产品建立活跃的社区。用户会被激励购买NFTs来创建档案,以便可以参加IFO和其他活动。他们还可以通过参加不同的IFO和比赛获得可收集的NFT奖励。截至2021年4月16日,已经有超过123,211个NFT档案被创建,每个档案的建立费用为1.5CAKE。抽奖每天进行4次,每张彩票的成本是1个CAKE。在过去的一个月里,参与的唯一地址总数为38,419个。同时,彩票参与者的2周留存率约为10%,与平台整体留存率相近。不过,在交易行为方面,彩票参与者的留存率较高,而且在所有的PancakeSwap活动中参与度也更高。这反映了PancakeSwap真正的散户参与度,因为对于洗盘者和套利者来说,参与NFTs或抽奖活动并不赚钱。

JUST在DeFi品类中交易数以22.13万、24h用户数以582均排行第一:根据DappRadar 数据显示,波场首款DeFi平台JUST在DeFi品类中,交易数以22.13万排行第一,24h用户数以582排行第一,24h用户增速以162.16%排行第一。JUST是在波场TRON上运行的第一个DeFi项目,旨在打造基于波场TRON的稳定币借贷平台,同时也是全球领先数字交易平台、交易量曾登顶全球Top3的Poloniex LaunchBase首期上线项目。JUST是一个双代币系统。第一个代币USDJ是按1:1的汇率与美元挂钩的稳定币,是通过JUST的CDP门户抵押TRX产生的。第二个代币JST,可用于支付利息,平台维护,通过投票参与治理以及JUST平台上的其他活动。[2020/5/21]

另一个游戏化例子是最近的社交交易战,团队争相竞逐CAKE、NFT收藏品和其他游戏化成就。社交交易战吸引了超过5.3万名用户,他们都燃烧CAKE来建立档案,购买NFT并注册团队参与其中。使用以团队主题的instagram滤镜和团队专用telegram频道的讨论,有力地表明了它是如何抓住散户受众的。

这些补充产品能够提升PancakeSwap的关注度和参与度,是Uniswap和Sushiswap所没有的。如果他们推出其他功能,如:游戏化奖励、借贷、保证金交易、二元期权、定期定额和推荐,对社区的吸引力可能会更强。

4.PancakeSwap面临的主要挑战:不可持续的释放

PancakeSwap的崛起是迅速的,但它在未来几周和几个月内仍将面临挑战。虽然释放是PancakeSwap成功的核心,但它的释放类似于稀释性的股权融资;就像公司利用资产负债表中的现金来为获取用户买单。在传统和DeFi两种场景下,激励机制需要有针对性和战略性,用来奖励那些产生长期价值和网络效应的行为。在PancakeSwap的情景里,通过收益和其他激励措施促成的获客必须超过稀释的成本。

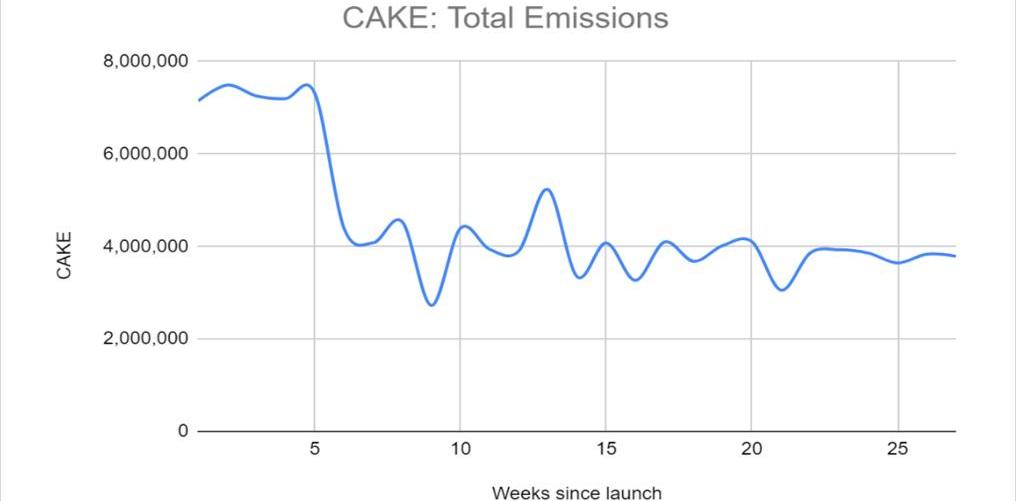

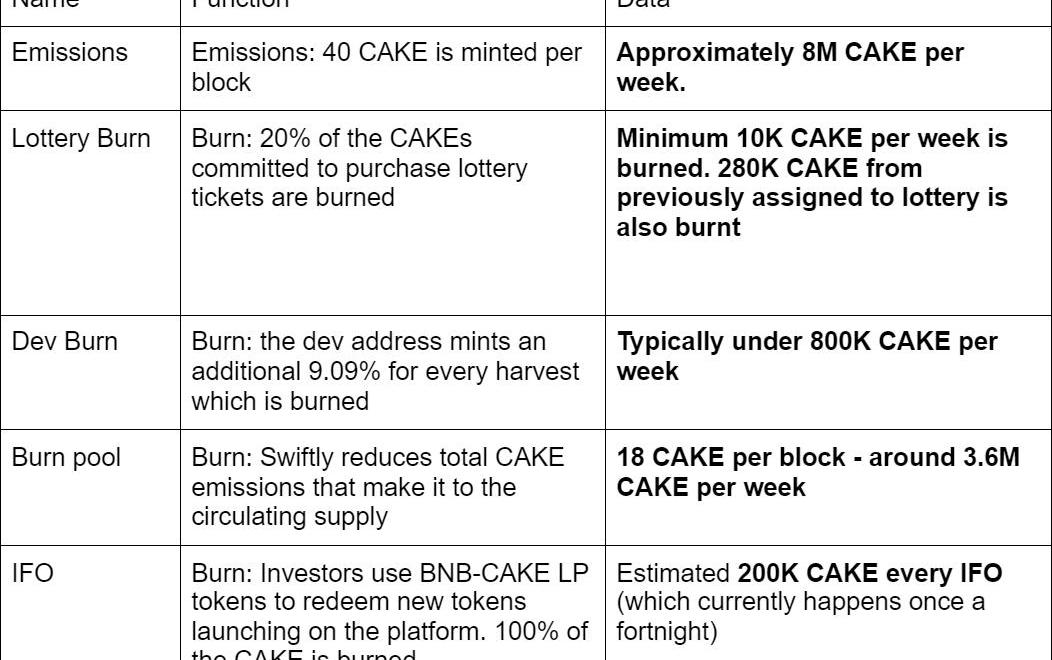

目前,每周有806.4万个CAKE代币被铸造出来,大部分代币通过"BurnPools"立即被烧掉;这样做的作用是限制进入流通供应的CAKE数量。为了应对通胀的影响,平台结合了通缩措施来燃烧CAKE并平衡总释放量。随着时间的推移,进入循环供应的CAKE块奖励已从每周700万降至400万左右。

那么,下一步该怎么做?PancakeSwap如何管理其通胀和流动性挖矿支出?

我们已经确定了一些方法。

1、纯粹依靠通缩的压力,使燃烧量超过供应量

2、制定长期LM预算,将总供应量的一定比例分配于此,并设定供应量上限

3、按方案计算的MintCAKE

4、制定月度/季度LM预算,并据此进行铸造供应

第一种方法是PancakeSwap目前的做法,但他们的通缩压力对供应膨胀的影响可以忽略不计。第二种方法与该领域的快速变化特性不太符合,很可能会导致供应分配过剩/不足。第三种方法是最灵活/适应性最强的,但可能会遇到瓶颈,或难以有效协调去中心化治理。第四种方法是合理的中间地带。

更具体地说,将月度/季度LM预算与更有效的通缩压力相结合,可能是更好的方向。很难知道未来需要多少通胀,但团队和核心社区成员应该对如何在短期内进行规划有很强的感知。事实上,这种不可预测性解释了为什么一些项目需要重新设计他们的供应时间表,并铸造更多的代币,他们的资金库没有足够的资金来资助协议开发和其他激励计划。如果不确定性是唯一能确定的,协议应该建立灵活的货币政策,而不是任意将自己卡死在刚性的供应时间表上。

PancakeSwap团队和社区可以提出每月或每季度的LM释放预算,并让治理层或选举产生的理事会通过。这样做可以确保在浪费的流动性上花费更少的代币持有人价值,同时进一步激励更多有用的流动性。

结论

虽然PancakeSwap的增长令人印象深刻,但它最终还是与BSC绑定,成功取决于管理吞吐量和去中心化之间的取舍。不可否认的是,BSC的增长作了很好的示范:中心化产品是如何比其去中心化的同类更快地被用户所采用。随着越来越多的人参与区块链技术,每个边际建设者和用户的意识形态都比过去少。开发者会在不同的时间点针对不同的因素进行优化,无论是网络扩展性还是去中心化的安全性。目前,PancakeSwap吸引着很多活跃散户用户和关注度,但随着BSC遇到数据存储的扩展问题,这种情况可能会发生转变,就像Ethereum遇到EIP1559延迟的扩展问题,以及Layer2的采用可能会导致的流动性分化。

短期内,PancakeSwap既依赖于BSC的成功,又与BSC的成功共生;随着PancakeSwap推动BSC获得更多的吸引力,生态系统开始为PancakeSwap加强网络效应。但PancakeSwap的未来会怎样?币安是否会被迫关闭并连累BSC?PancakeSwap会不会打败批评的声音,将自己打造成备受尊敬的AMM?更重要的是,BSC能否继续与Ethereum共存,并占领一个完全不同的细分市场?

我们不可能知道这些问题的答案。但很明显,PancakeSwap已经确立了自己的地位,不是简单的分叉,有着被社区更广泛接受的发展道路。同样以吸血鬼分叉起家的Sushiswap表明,通过产品差异化和创新发展起来的项目是可以有一席之地的。PancakeSwap一直并将继续瞄准新的参与者,扩大其产品范围。最后,能为这个领域带来更多用户的项目,会因为他们的创造与服务于市场空白的优化之道而备受认可。短期内,剩下的就是让更广泛的社区认识到PancakeSwap给整个生态系统带来的价值——既能创新,又能让更多人体验DeFi。

附录

A.燃烧机制

附录B

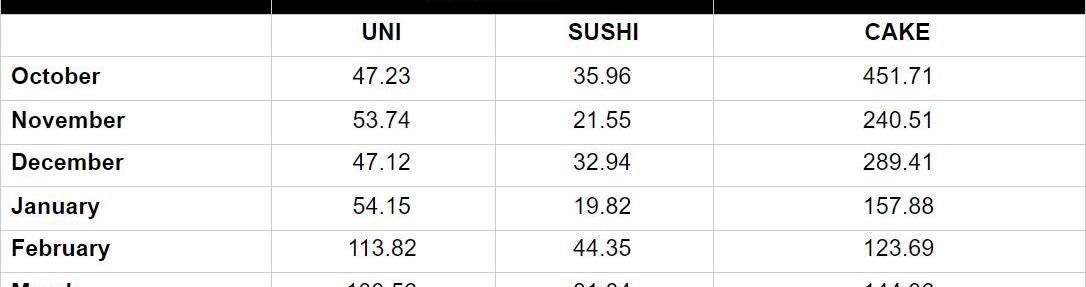

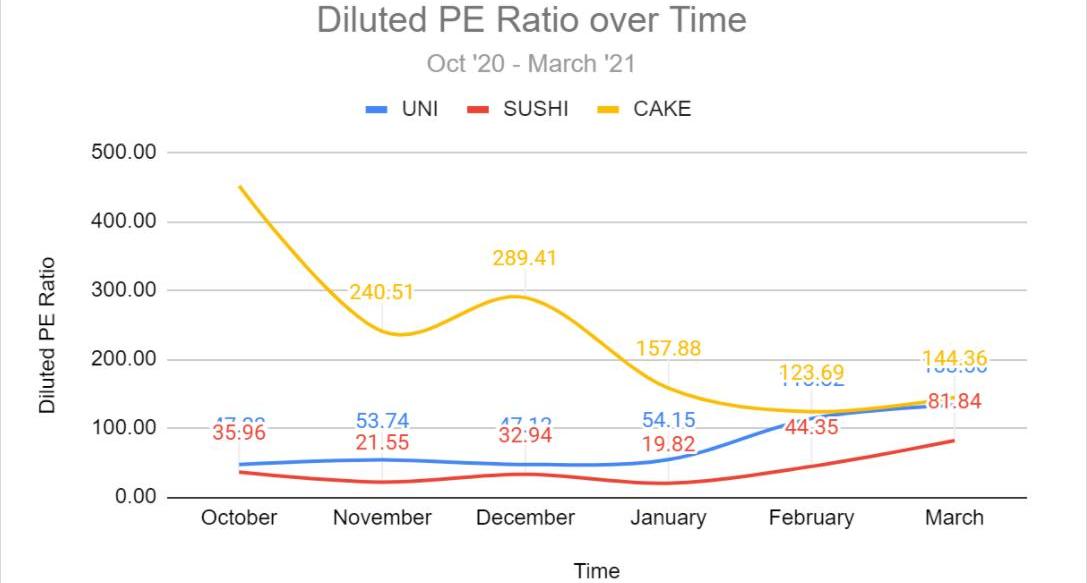

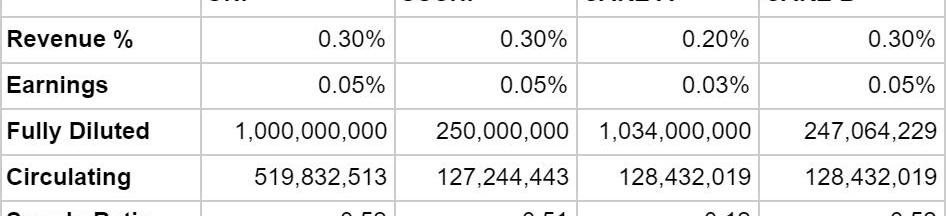

由于释放和代币持有人价值是首要考虑因素,我们进行了一项测算,使用完全稀释的市盈率查看CAKE目前对代币持有人的回报,并与Uniswap和Sushiswap进行比较。我们还模拟了一个场景以可视化CAKE的PE比率,假如其遵循Sushiswap的供应时间表和费用结构。

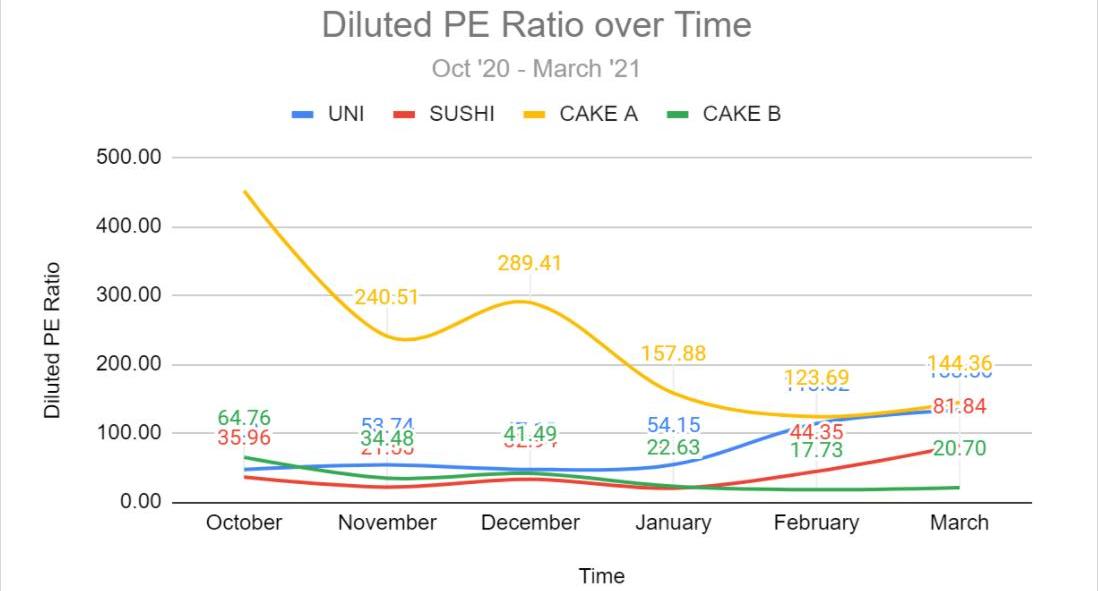

以库藏回报率作为代币持有人未来回报率的代表,下图绘制了PancakeSwap当前完全摊薄的PE值与其他AMM的对比。

注:目前的费用结构和CAKE持有人的回报是以0.2%的交易费计算出来的,其中0.03%的费用直接进入treasury。收入没有根据通胀进行调整。

鉴于PancakeSwap的无限铸造,我们将其当前的释放量推断到2025年底,作为其完全稀释的供应。分析显示,他们一直在降低PE比率,与2月份与Uniswaps的水平靠近。尽管采用了较低的交易和财务费用,少了10bps和2bps,但PancakeSwap在3月份仍然取得了与Uniswap相似的PE比率。Uniswap的PE比率从1月到3月的增长是由于其代币价格升值,这表明它更快地积累了投机溢价。

现在,让我们模拟一个场景,PancakeSwap的供应量上限为2.5亿左右,并遵循SushiSwaps的费用结构。为方便起见,SUSHI代币的设计也是无限通胀,但通过治理引入了2.5亿的硬性上限。目前的释放率是每区块30个SUSHI,每块约13秒,这比CAKE的时间时间表少了约5倍。

这一分析表明,如果PancakeSwap引入约2.5亿而非10亿的供应上限,则它们将具有更有利的完全稀释PE比率。然而,不应该为了提高这些比率而任意引入供应上限。虽然通胀没有直接计入这个模型,但释放的灵活性很可能是使PancakeSwap能建立护城河的一个关键因素。另一方面,增加交易和财务费用以匹配Sushiswap的费用结构,是在不改变产品的情况下增加收入的一个选择。可以肯定地看待这一点,因为它增加了代币持有人的回报,同时与其他AMM相比仍然具有竞争力。然而,它也夺走了LP的收入,而LP是TVL的主要驱动力。

————————————————————————————————由于前面的扩容系列有些难产,所以,先岔开一下回到最早“区块链演义”的风格,来聊聊关于现在很热门的EIP-1559的事,确切地说,事来吃吃以太坊两派撕逼的大瓜.

1900/1/1 0:00:00财联社讯,资产管理规模超2500亿美元的美国资产管理公司——古根海姆投资公司全球首席投资官ScottMinerd周三警告称,比特币“泡沫很大”,近期可能会出现“重大调整”,尽管他仍长期看好这一全球最大加密货币.

1900/1/1 0:00:00大规模的Layer2迁移即将到来。随着越来越多协议从以太坊区块链转移到OptimisticRollup和兼容EVM的zkRollup上,很多人都希望能够实现链上交易费可控化.

1900/1/1 0:00:00随着加密货币总市值突破两万亿,仿佛市场的轮回一样,加密货币行业又回到了那个「新兴VC遍地走、开盘几十倍,一级市场抢到就是赚到」的「盛况」.

1900/1/1 0:00:00来源:噪点GlitchTech 作者:徐丹 硬盘其实并不缺货,推波助澜的是人为压货。 作者?|徐丹?编辑?|史成超头图|GlitchTech继显卡后,加密货币又“祸害”了硬盘的价格。近日,一种名为Chia的加密货币火遍“矿圈”.

1900/1/1 0:00:00自从2009年比特币诞生以来,比特币的价值被逐渐发现和证实的同时,数以百计的竞争币也被开发出来,各有优势和特性。虽然比特币霸主地位屹立不动,但基于比特币的应用因为开发难度大、限制比较多,所以应用项目不多.

1900/1/1 0:00:00