撰文:Nansen译者:卢江飞

最近发布的UniswapV3在以太坊领域引起了极大关注,不少人对这个新版本感到兴奋。UniswapV3版本的核心在于可定制性,用户可以把用作做市头寸的流动性集中到特定价格范围内,因此不必探索全部价格敞口。此外,流动性资金池也可以自定义设置代币兑换费用。

Uniswap的合约核心依赖于NonFungiblePositionsManager.sol合约,该合约允许用户彼此交互以存入和提取流动性,可以通过此链接进行查看。此外,一种代表流动性的非同质化代币会在UniswapV3被相应地铸造和销毁,该NFT是具有唯一TokenID的ERC-721代币,截至5月15日,已经有约15,000个UniswapNFT被铸造。

在UniswapV3中提供流动性的交易会调用Multicall函数,该函数可一次性捆绑多个交易。如果流动性池合约支持某个特定交易对,那么流动性就会直接存入该交易对中;如果流动性池合约不支持某个特定交易对,那么将会部署一个新的流动性池合约。如果您想了解此类流动性资金池,可以点击此链接查看相关示例。

在本文中,我们将深入探讨UniswapV3的兴起及其对整个DeFi市场格局的影响。

更好的资本利用方式

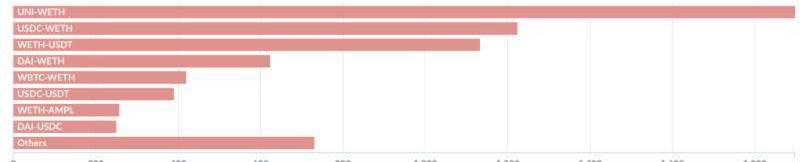

用户该如何利用UniswapV3?对于这个问题,我们可以通过分析UniswapNFT铸造数量来寻求答案。事实上,每个UniswapNFT都是用户市场订单的唯一代表,因此,通过NFT,我们就能知道相关资产交易对的表现情况。到目前为止,已经有大约15,000个UniswapNFT被铸造出来,按照NFT的铸造数量,下图展示了流动性排名前八的交易对,这些交易对的流动性总量大约占到UniswapV3总流动性的30%以上。

数据:Uniswap、Curve持有的稳定币占比已经达到中心化交易所水平:据Nansen.ai数据显示,Uniswap、Curve等DEX持有的稳定币占比已经达到中心化交易所水平。Curve、Uniswap持有的稳定币占比分别为6.9%和5.3%,与火币(6.0%)、Coinbase(3.1%)接近。[2021/8/22 22:29:27]

通过分析可以看出,目前有两种类型的流动性资金池最受欢迎:

波动性资产-稳定币交易对

资产-资产交易对

接下来,让我们来详细探究一下为何这两类流动性资金池最受欢迎。

定向做市

WETH-稳定币交易对之所以在流动性提供者中广受欢迎,是因为流动性提供者可能会利用该交易对针对性地制定做市策略。如果您想了解如何在Uniswap中设置ETH限价买单,可以查看以下这段UniswapV3文档中的描述:

「假设DAI/ETH流动性资金池的当前价格为1,500DAI/ETH,您预计在下一次市场低迷时ETH会跌至1,000DAI,之后ETH将反弹。因此,您可以按照1,000DAI/ETH的价格设置一个买单,这意味着一旦价格下跌到范围内DAI就会被自动兑换成ETH。这是有可能的,因为低于现货价格的价格空间是由价格较低的资产——也就是DAI计价的。您可以按1,000DAI/ETH的价格提供DAI,当ETH的现货价格跌至1,000DAI/ETH时,就会被兑换为ETH。」

Uniswap发行UNI后已有1.65亿美元比特币转移至以太坊:自从Uniswap推出UNI代币收益耕作激励措施后,WBTC新铸币数量超过15000枚,如果按照1.1万美元/BTC计算的话,价值约合1.65亿美元。目前,Uniswap上的WBTC-ETH流动性池已经成为最“吸引”比特币流动性的来源,因为它是Uniswap上的四个流动性之一,而且向其中注入流动性可以获得UNI代币奖励。本文撰写时,WBTC-ETH池已经是Uniswap上规模最大的流动性池,规模达到3.91亿美元,自9月17日以来增长率达到惊人的900%。此外,在其他DeFi平台上(比如yEarn Finance等),基于比特币的流动性池相对回报率也高于以太坊和Chainlink。(cryptobriefing)[2020/9/19]

同理,限价卖单也是有可能的,即:如果一个人想在价格达到某个价格范围时卖出ETH,只需要设定一个高于1,500DAI/ETH的价格定单,然后只向该流动性资金池内提供ETH即可。

低滑点稳定资产交易

诸如WBTC-WETH和USDC-USDT这些价格走势具有高度相关性的交易对,一直对流动性提供者具有较大吸引力,因为它们遭受无常损失的可能性相对较小。

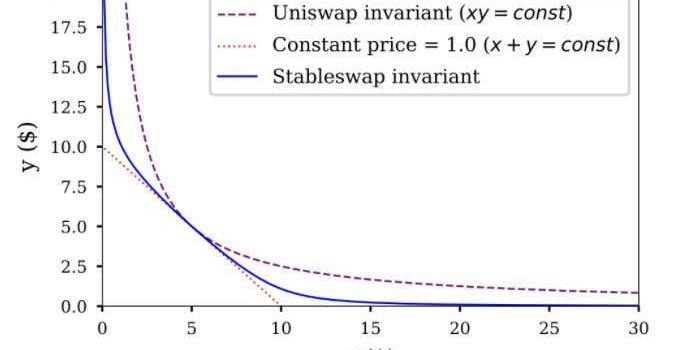

然而,交易者在这些交易对上依然可能会面临较大的滑点。如下图所示,随着x轴沿Uniswap不变曲线移动,y轴上的价格波动幅度就会逐渐增大。正如在UniswapV2中所做的那样,我们在整个价格范围内可以按照「x*y=k」这个公式进行建模。

Uniswap当前总锁仓金额约合16亿美元,较昨日上升64%:据欧科云链OKLink数据显示,截至今日16时,当前以太坊上Defi协议总锁仓金额约合106.8亿美元。其中排名前三的分别是Maker 16.1亿美元(+4.78%),Uniswap 16亿美元(+64.3%)以及Aave 13.4亿美元(-4.46%)。[2020/9/18]

上图资料来源:Curve.fi白皮书

但是,对于持有高度相关性的资产交易对来说,其实并不应该发生高滑点交易。CurveFinance似乎是意识到这一点的DeFi协议,并且还发布了白皮书,该协议在2019年提出一种全新的定价公式:stableswapinvariant,其模式与UniswapV3现在提供的集中流动性非常相似。从那以后,Curve吸引了超过90亿美元的流动性存款,日均交易量达到50万美元。

实际上,UniswapV3在设计时也考虑了UniswapV2的稳定资产滑点问题。在UniswapV3中,「x*y=k」这个公式仅适用于由流动性提供者主动设置的价格范围,而且必须将流动性集中在非常窄的点差附近,如下面这个的深度图所示。

上图资料来源:UniswapAnalytics

那么,究竟哪种模式可以胜出呢?在评估资金效率时,如果我们比较总锁仓量这个指标的话,UniswapV3目前处于领先位置;如果我们比较日均交易额这个指标,UniswapV3可能会略微逊色一些。「有趣」的是,Curve团队在推特上也认可了UniswapV3的流动性资金池效率,5月6日,他们在推特上写道:

德州官员对运营加密欺诈计划的公司Pek Universe发布停牌令:9月6日消息,美国德克萨斯州证券专员Travis J.Iles周四向由Eric Darwin Balusek(又名“比特币教皇”)运营的加密货币投资计划发出了紧急停牌令。据称,这是一项欺诈性的加密投资计划,该计划向投资者承诺超过“百分百的利润”。在停牌令发出两天后,该计划的网站Forex Birds及其母公司Pek Universe仍在运行。Travis J.Iles命令,Balusek必须停止该计划,否则将面临最高一万美元的罚款或两至十年的监禁,或两者并罚。(Decrypt )[2020/9/6]

「看到UniswapV3上的流动性积累,我们觉得非常酷!目前UniswapV3上的流动性分配和效率与Curve上的3pool非常相似,但在一周后,3pool在交易深度和紧度上提升三倍。现在,链上人机大战现在已经开始了!」

但是需要注意的是,Curve协议的流动性资金池主要依靠激励收益奖励推动锁仓量增长,而这可能也是Curve协议上「交易额/锁仓量」指标表现较低的原因之一。

自动化流动性提供策略

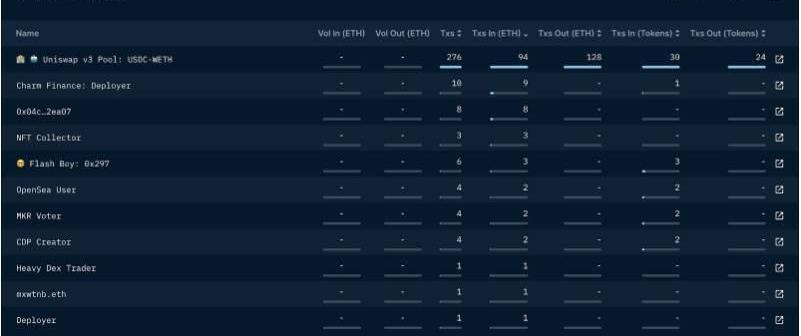

与所有链上活动一样,智能合约可编程性为DeFi用户引入了一种在各种资本市场创建自动化策略的新方法。现在,基于UniswapV3的项目为DeFi用户提供了全新的机会,使他们能够适应比以前更高的复杂性来访问流动性提供策略,其中之一就是charm.fi的AlphaVault,目前该自动化流动性提供策略已经部署在了主网上。

新氧万物将于9月8日上线雷盾(LOEX)、Uniswap、热币三大交易所:据官方消息,新氧万物(New oxygen)将于9月8日启动,上线雷盾(LOEX)、Uniswap、热币(Hotcoin)三大交易所。

新氧万物(New oxygen)通过对游戏底层公链的开发,利用区块链技术,打造一个能够击破目前游戏行业痛点的区块链游戏生态平台。有机融合DeFi+雷达技术挖矿+2.0拼团新玩法,其独创的5人拼团新玩法,采用双重奖励机制,即无论几位用户拼团成功,所有参与拼团的用户都将获得NOE奖励。[2020/8/19]

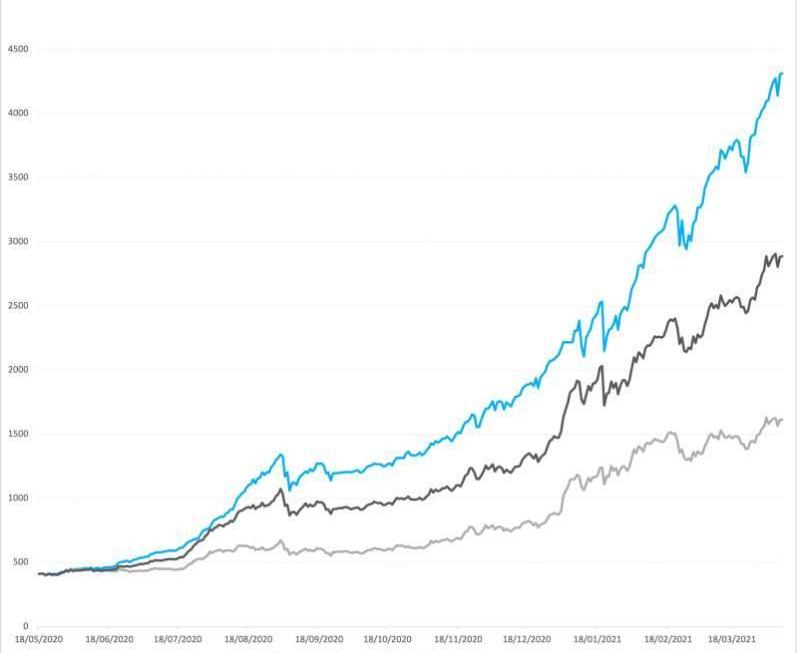

上图:根据Charm的AlphaVault策略收取交易费用进行回测,资料来源:CharmFi

简单而言,Charm的策略既简单又聪明。

在UniswapV3上,一旦市场价格超出您在流动性头寸中设置的价格范围,此时您将无法再通过所提供的流动性资金来赚取交易费。根据市场价格的变化,Charm的AlphaVault会上下移动你的做市定单价格范围,从而实现对资产进行高级别的管理,流动性提供者因此可以持续赚取交易费。由于AlphaVault存款有上限,因此,我们仅在合约中找到36笔存款且没有已知资金或项目参与。

UniswapV3的gas效率

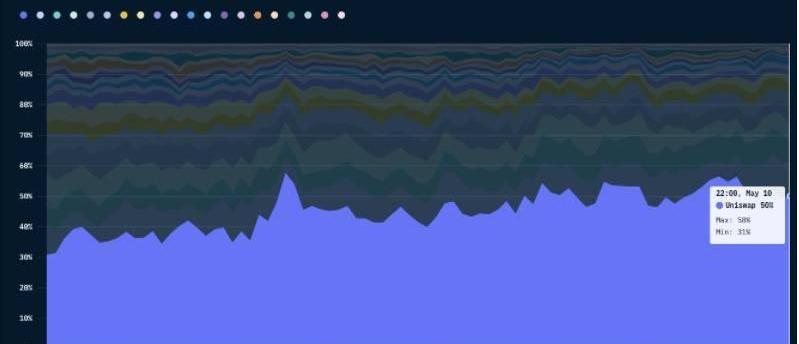

对于加密货币市场来说,的确存在许多优化gas成本的需求。不管是铸造NFT,还是路由等链上活动都需要复杂计算的支持,因此需要更高的gas费用才能执行。在过去7天中,Uniswap平台上的交易已花费gas费用接近65,000Ether,同时Uniswap所花费的gas费用在以太坊总gas费用的占比数字也在稳步增长。有人认为,UniswapV3的合约给gas市场带来了巨大影响——数据不会说谎,在gas费用支出排名前20的项目中,Uniswap的排名最高,而且gas费用支出占比已经达到近50%的程度。

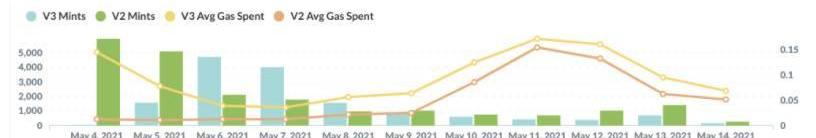

另外,如果我们深入研究一下汇总数据,或许也能从中找到一丝端倪,因为数据显示,UniswapV3上提供流动性确实会在每次交易时花费大量ETH作为gas费用。如果考虑到每次铸造一个新的流动性头寸还可能进行多次重复交易,那么这种差异会更加明显。5月11日,以太坊gas价格达到峰值,在当时情况下,UniswapV3上的铸币平均成本约为0.17ETH,而UniswapV2上的铸币平均成本约为0.15ETH。有趣的是,即使UniswapV2上的铸币平均成本更低,但人们似乎更愿意在UniswapV3上交易,因为UniswapV3的新流动性提供者头寸数量一直在稳步减少。

UniswapV3上的代币兑换交易会消耗更多gas费用吗?还是会消耗更少的gas费用?对于这个问题,争论似乎也越来越激烈。UniswapV3在其公告中这样写道:

「UniswapV3不仅有突破性的设计改进,而且以太坊主网上UniswapV3的代币兑换gas成本也比UniswapV2更便宜。」

然而,许多人对Uniswap的说辞提出异议,比如HaseebQureshi就在其推特上发文写道:

「看起来UniswapV3的gas价格并不比UniswapV3低,但这种状况基本上也符合预期。WETH=>Dai是167Kgas,我路由另一个交易对甚至需要支付超过220Kgas。」

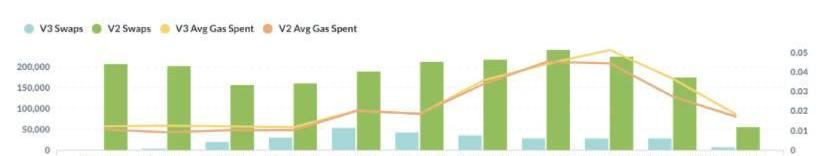

从5月4日开始,我们进一步汇总了Uniswap交易中花费的gas费用数据,并按照以下共识进行计算「平均gas支出」指标——

已支付的gas费用总额/UniswapV3的代币兑换总量

已支付的gas费用总额/UniswapV2的代币兑换总量

通过对比上述两个指标数据,我们发现UniswapV3上的代币兑换成本似乎略高。5月13日数据显示,UniswapV3平均每笔交易需要支付的gas费用约为0.037ETH,而UniswapV2平均每笔交易需要支付的gas费用约为0.027ETH,按照当日ETH价格计算,意味着用户每次在UniswapV3上交易会比在UniswapV2上交易多支付30美元以上。实际上,自5月8日以来,UniswapV2上的交易量依然处于较高水平,而UniswapV3上的交易量则有所减少。

在过去的10天中,UniswapV3上的代币兑换成本比UniswapV2平均高出约0.0024ETH,gas费用支出的标准差约为0.03078ETH。随着时间的流逝,后续进一步比较UniswapV3和UniswapV3的gas费用支出数据应该会很有趣。

Uniswap的未来

不可否认,UniswapV3自上线以来已经取得了不少令人瞩目的成果,为DeFi生态系统发展所带来的福祉也远比人们想象的要多得多,比如:

UniswapV3代币兑换交易可以解决高滑点问题,继而大幅减少了用户被抢先交易或逆向交易僵尸程序进行三明治攻击的可能性。

即使UniswapV3采用简单主观交易策略,资本效率也可以被进一步提高——我们从Visor、xToken和Method这些项目的优质表现也能窥见一斑。

UniswapV3的稳定性和充分去中心化治理方式也是独一无二的。

实际上,UniswapV3为自动化做市商提供了一个安全可靠的「一层解决方案」,所有其他协议都可以在此基础上构建。目前,UniswapV3已经拿出一部分资金用于支持复杂做市策略的研究,旨在进一步优化特定资产的资本回报率。

总之,即使目前依然存在较高的gas费用问题,但UniswapV3仍值得我们关注。

来源链接:www.nansen.ai

标签:UNISWAPUniswapETHCCUniverseanyswap币界uniswap币为什么涨不起来togetherbnb游戏v1.0.0

“这是最好的时代,也是最坏的时代。”就像狄更斯重温革命性巨变的欧洲一样,今天的以太坊也是如此。以太坊上面的生态,尤其是DeFi,充满了生机和创新,但网络活动的指数级增长引发了拥堵危机.

1900/1/1 0:00:00金色财经区块链5月19日讯?近期的比特币价格像坐了过山车一样直线下跌,继5月13日直接从近6万美元的高位跌至5万美元区间后,又于5月16日再次下挫,目前已经跌至5万美元以下,本文撰写时据CoinMarketCap数据显示.

1900/1/1 0:00:00去中心化自治组织DAO,顾名思义,是指通过代码执行的自动化程序来实现与现实世界中的公司或组织一样的功能。DAO无需分层级管理,人人皆可参与,其最终愿景是提供一种取代传统经济和社会协调机制的方式.

1900/1/1 0:00:00今年以来,数字货币发展如火如荼,虽然Facebook稳定币Libra推出屡屡受挫,监管机构对Libra的一再审慎,但美元、欧元持续货币宽松表使得加密数字货币市场热度不断上涨.

1900/1/1 0:00:00随着DeFi中侧链重要越来越高,我们非常高兴能为最大、最坚固的侧链提供桥接保护。从OpiumCDS智能合约可以看到,我们的保险是去中心化的和可交易的,它可以作为token购买,也可以通过OpiumStaking出售.

1900/1/1 0:00:00注:原文来自Messari 以下为全文编译: Kava是一个借贷平台,具有类似于MakerDAO的超额抵押信贷机制,以及名为HardProtocol的本地跨链货币市场.

1900/1/1 0:00:00