顶流AMM最让人期待的升级终于来了!5月4日,UniswapV3合约正式在以太坊主网上线。经过充分的论证之后,我们终于对UniswapV3的优势有了一些看法。

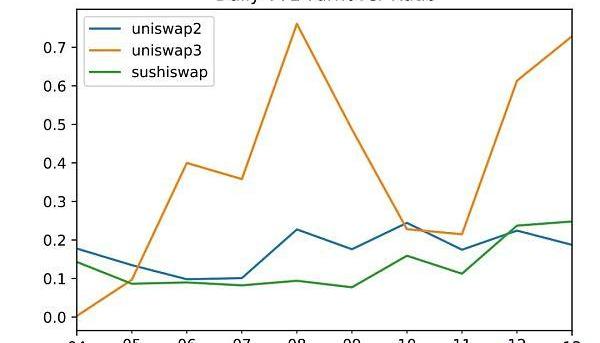

UniswapV3最大的优势在于更高的资金效率。相同的资金体量下,V3比V2有更低的滑点。所以,V3相较于V2可以调动更多的存量资金。为了验证UniswapV3的资金效率,我们将总锁仓周转率与UniswapV2和Sushiswap进行比较。

图片来源:IOSGVentures

“TGV 4 Plus Opportunity Fund”拟投资生成式 AI 技术:金色财经报道,新加坡风险投资公司 True Global Ventures(TGV)已将此前募集了 1.46 亿美元的 “TGV4 Plus Follow On Fund” 更名为 “TGV 4 Plus Opportunity Fund”。根据 TGV 合伙人 Kelly Choo 透露,这家 VC 一直收到来自家族办公室的大量投资需求,要求其投资范围不局限于 Web3,而是要拓展到生成式 AI 领域,Kelly Choo 认为生成式 AI 可以帮助公司利用自己的专有数据来形成更好的产品或服务。[2023/5/12 14:59:43]

总体看来,短时间内UniswapV3确实具有更高的资金效率。如图所示,V3的TVL周转率比V2和Sushiswap更高。在最高点的时候,V3的TVL周转率要比V2大得多。V3中每1美元TVL就能产生0.7美元的日交易量,而V2同样的资金只能产生0.2美元的日交易量。另外,V3面世后的数据显示Uniswap每1美元加入质押资金池就会产生5美元的交易量,而同样的情况下Sushiswap只能产生1.3美元交易量。

DEX聚合器1inch宣布集成UniSwap V3:5月7日消息,DEX聚合器1inch发推宣布集成UniSwap V3。[2021/5/7 21:34:52]

V3的资金效率优势明显,随之而来的代价是什么?

众所周知,V2的问题之一是流动性提供者所面临的无常损失,V3也同样有这个问题。但是V3中损失的大小取决于流动性提供者的行为。也就是说,在V2中,相对于套利而言,LP是相当静态的,而在V3中,双方都能积极管理他们的仓位。

因此就出现了两种可能的情况。第一种情况是,流动性提供者价格更优,会将套利者挤出市场。这需要成熟的LP不断调整其价格范围,在套利者有所动作之前正确映射出市场价格变化。然而这样虽能保证LP不受损失,但也会减少协议的潜在交易量,因为自动交易在Uniswapv2和Sushiswap中占很大的比重。

UNI突破9.3美元关口 日内涨幅为8.49%:火币全球站数据显示,UNI短线上涨,突破9.3美元关口,现报9.3072美元,日内涨幅达到8.49%,行情波动较大,请做好风险控制。[2021/1/23 16:51:17]

第二种情况针对的是不太成熟的LP。假设像Binance等中心化交易所中仍然存在价格发现,价格调整范围过窄、动作过慢的流动性提供者将会被套利者打败。过窄的价格范围意味着更大的流动性深度,因为价格波动越大,遭受损失的风险越高。

举个例子,如果ETH的价格是3500美元,LP可以设置3490美元-3510美元的价格区间。如果ETH的外部价格上涨至3600美元。理性的LP会马上将自己的价格区间调整至3600美元附近。否则,由于价格差异,她就会将卖出风险敞口暴露给套利者。相反,如果价格跌至3300美元,除非LP向下调整她的价格,否则提供不了流动性,也不会获得交易费用。

BiKi平台杠杆ETF专区上线UNI 3L/3S、YFI 3L/3S:据官方公告,BiKi平台ETF专区将于9月17日22:10(GMT+8)上线UNI 3L/3S交易对,将于9月17日22:30(GMT+8)上线YFI 3L/3S交易对,支持3倍做多/做空。

?杠杆ETF 3L和3S是一种锚定标的3倍做多和3倍做空某种数字资产的指数基金,相比合约有操作简单、永不爆仓、无保证金等特点,BiKi杠杆ETF管理费为0.1%。[2020/9/17]

那么目前的情况是什么呢?

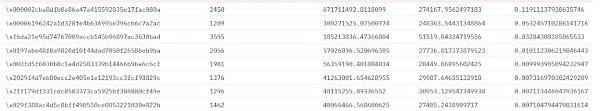

尽管现在下判断还为时过早,但根据经验,我们可以查看UniswapV3与V2中前10名套利者的交易量。LP的做市越专业,套利活动越少,流动性提供者损失越少。如果出现大量的套利,则情况正好相反。

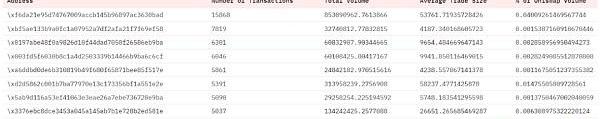

如下表所示,UniswapV3上最大的套利者总交易量占V3上线以来总量的12%!这意味着仅这个地址就产生了超过6.7亿美元的资金。此外,排名前5的套利机器人约占总交易量的22%,远大于V2的水平。在V2版本中,前5名套利者占比几乎不到总交易量的5%。这也说明了LP在V3早期遭受了重大损失。

MXC抹茶平台积分MX现已上线去中心化交易平台Uniswap:据MXC抹茶官方推特,7月31日10:00,MXC抹茶平台积分MX现已上线去中心化交易平台Uniswap。7月31日,加密资产分析师Qiao Wang在推特称,“Uniswap 24小时交易量为1.26亿美元,是Coinbase的三分之一,这一数字超越了Gemini等老牌交易平台。”[2020/7/31]

图片来源:IOSGVentures

图片来源:IOSGVentures

在V3上线前期套利交易量巨大的情况下,Uniswap引进了主动流动性管理工具VisorFinance,来进行多仓位管理、根据市场价格自动平衡流动性、手续费再投资、奖励等。所以,目前有两条路径。针对上述第一种情况,成熟的LP完全走专业化道路;第二种情况,不太专业的LP依靠Visor等工具来主动管理流动性。

未来将如何发展?

我们预计在V3版本套利参与会随着时间推移而逐渐减少,原因如下:

风险把控:LP有了前车之鉴后能更好的把握风险

创新设计:主动流动性管理工具Visor

部署Layer2:可低成本进行频繁调整

另外,Uniswap生态也不容小觑。以Grants计划为例,该计划将大量资源用于创建关键的开发者工具,添加高质量数据以及在Uniswap生态圈启动关键服务。

UniswapGrantee部分生态项目

完整项目详情请点击链接:https://www.notion.so/3430a00270ea4d79be5c70d4ca99680a?v=cb2ce86b52194b759428b458f9717749

UniswapV3开了个好头。尽管有需要不断改善的地方,我们对V3未来的发展依然持乐观态度。最终我们会看到更多专业的做市商成为流动性提供者,以更优定价挤出套利者。V3的野蛮生长刚刚开始,它是否会成为DEX竞争的赛末点?让我们拭目以待。

附:本文为抛砖引玉,我们期待更多讨论,欢迎给我们留言互动。您的留言或观点将有机会被官方引用作为下一期IOSGweeklyinsight在各个渠道传播分享,讨论主题包括但不限于:

Q1:V3是否让uniswap在竞争中拿下一城?还是说没有达到预期效果?

Q2:当V3像专业做市商和订单簿模式靠拢后,会不会带领AMM更整体向该方向倾斜,还是说会形成两大阵营,对此你怎么看?

Q3:V3与中心化交易所的价差和套利会带来什么样的变化?

Q4:被动的流动性挖矿提供者会将挖矿资金往何处转移?

Q5:其他

北京时间周四早间,一直被誉为比特币和加密货币旗手的特斯拉首席执行官埃隆·马斯克在推特上表示,由于担心比特币挖矿和交易引发的煤炭等化石燃料消耗的飞速增长,特斯拉已经叫停使用比特币支付。 这引发了加密市场的强烈反应.

1900/1/1 0:00:00引言:NFTInsider由WHALE社区、BeepCrypto、CryptoArt.Ai联合出品,浓缩每周NFT新闻,为大家带来关于NFT最全面、最新鲜、最有价值的讯息.

1900/1/1 0:00:00从2020年10月开始,比特币月线连续六连阳,这种上涨在比特币历史上,甚至在传统金融世界都是少有的.

1900/1/1 0:00:00今日,美国证券交易委员会投资管理部发文称,强烈鼓励有兴趣投资于比特币期货市场的共同基金的任何投资者,但要仔细考虑该基金的风险披露,以及投资者自己的风险承受能力。与所有投资一样,投资者可能会蒙受损失.

1900/1/1 0:00:00这是一篇由JoeHowe撰写的客座文章,所表达的观点极限作者自己,不一定反映BTC,Inc.或BitcoinMagazine的观点.

1900/1/1 0:00:00注:过去一个月内,Polygon(原MATIC)的流通市值从30亿美元增长到目前超过133亿美元,印度“马蹄”俨然成为了近期加密资产市场最大的一匹黑马,那么这背后到底发生了什么呢?对此.

1900/1/1 0:00:00