今天,DeFi代币主要有两个分类:生产性和非生产性。

非生产性DeFi代币是我们都熟悉和喜爱的经典「无价值」治理代币,像UNI和COMP这样的代币就是完美的例子,尽管它们自诞生以来,已产生了数亿美元的收入,但这些代币只是代表了参与治理的权利,而没有现金流权。

另一方面,我们也看到了像SUSHI和AAVE这样的生产性DeFi代币的出现。这些是加密资本资产的圣杯,因为它们同时代表了治理和链上现金流的权利。与非生产性代币不同,它们允许持有者以协议费用的形式获得被动收入的回报。

对于Aave来说,持有者可以在安全模块中进行质押,他们的资金将作为最后的抵押品。作为回报,他们从生态系统储备和协议费用中获得奖励。同样,SUSHI持有者可选择质押他们的代币并获得xSUSHI,以此获取Sushiswap产生的所有费用的16.6%。

直觉上,我们会认为生产性资产更具优势——即认为它们总是投资者的更好选择。但事实可能并非如此,归根结底,投资最重要的还是市场表现。

与传统金融一样,最重要的可能不是代币是否拥有现金流权。相反,推动估值的是基本面的增长,如交易量、收入、用户等。

本文使用一些定量的证据来支持这个说法,因此,我们将使用两组类似的协议,其中一组具有生产性资产,另一组具有非生产性资产。

这两组协议分别是Uniswap和Sushiswap以及Compound和Aave。

两个鲸鱼总投票权占Sushi DAO支持转移交易费用计划的91%:金色财经报道,两个鲸鱼有效地决定了Sushi DAO投票,将SushiSwap去中心化交易所产生的所有费用直接转移到协议的国库。

此举意味着Sushi代币持有者将在一年左右的时间内不再从交易所的交易费用中获得奖励。这两个鲸鱼是风险投资机构Golden Tree的数字投资部门GoldenChain,以及与加密交易公司Cumberland密切相关的钱包。根据Snapshot投票页面的数据,他们总共贡献了1000万个sushipowah令牌(Sushi DAO治理令牌)来推动投票。他们的总投票权占支持该计划的1100万个代币的91%。(the block)[2022/12/20 21:55:01]

一个横向比较

1.Uniswap和Sushiswap

当然,理解任何DEX代币的关键指标就是交易量。这是衡量去中心化交易所采用度和成功度的一个基本指标,更高的交易量意味着协议产生更多的费用收入,这会推动这些DeFi代币的价值。

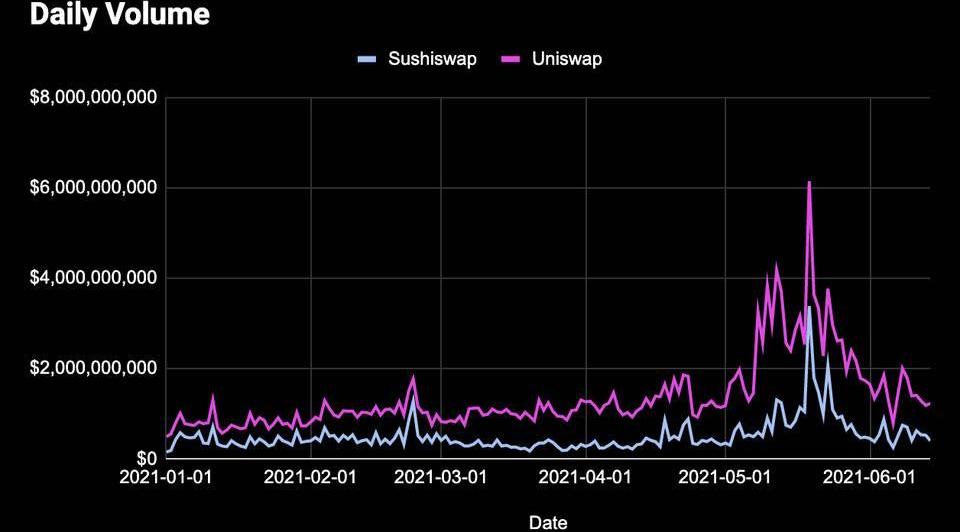

而在交易量方面,Uniswap是占据优势的,根据TokenTerminal的数据显示,2021年初Uniswap的日均交易量大约是7.33亿美元,随着上个月UniswapV3的推出,Uniswap的日均交易量已增长到14亿美元,较年初时翻了一番。相比之下,Sushiswap在年初的日均交易量仅略低于4亿美元,目前则增长到5.6亿美元,在过去6个月里,Sushiswap温和增长了42%。

SushiSwap将于今晚10点开启YGG代币交易:Yield Guild Games发推称,SushiSwap将于北京时间今晚10点开启YGG代币交易。其他交易所开启交易时间将在近期公布。[2021/7/28 1:20:40]

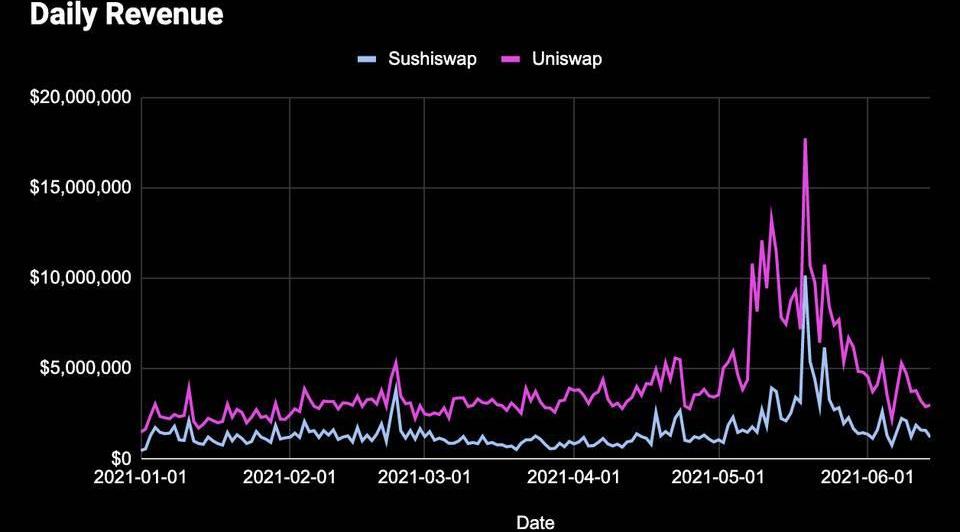

交易量和费用是直接相关的,因此日收入图和上面的交易量图相同也就不足为奇了。但这些收入对两个协议的意义有一个关键的区别。如前所述,SUSHI持有者可以质押他们的代币并获得xSUSHI,这实际上代表了获取协议产生的所有收入的16%的权利。另一方面,UNI是没有这种收入的,协议所产生的收入都流向了流动性提供者。

此外,Uniswap从年初至今的收入增长率达到了72%,LP的每日收入达到330万美元。相比之下,Sushiswap今年的收入仅增长了42%,LP的每日收入为160万美元。

Sushichef发推对Uniswap推出UNI代币表示祝贺:9月17日,据Sushichef推特获悉,Sushichef对Uniswap推出UNI代币表示祝贺!并同时/img/20230515195529067331/2.jpg "/>

2.Compound和Aave

Compound和Aave之间,与Uniswap和Sushiswap有着类似的对比关系。Compound代表着以美国VC支持的进展较慢的借贷协议,而Aave正好相反,其团队和社区采取了「快速移动」的路线,同时通过引入Aavenomics赋予AAVE代币现金流权。

独家 | SushiSwap完成流动性迁移,总流动性近12亿美元:据DappBirds DeFi Data专题数据显示,SushiSwap完成流动性迁移,总流动性近12亿美元,DeFi中锁定资产总价值达90.71亿美元,较昨日下降7.70%,其中Aave,Maker,SushiSwap,Curve,yearn分别以14.79亿美元,12.72美元,11.87亿美元,10.65亿美元,9.85亿美元位列前五名[2020/9/10]

但这些又有什么可比性呢?与DEX和交易量类似,借贷协议需要关注的一个关键问题是借贷量的增长。

更多的借贷量转化为LP更好的利率,从而吸引更多的资本,从而增加协议的借贷能力。尽管Compound长期以来一直处于领先地位,但自从Aave于2021年5月推出流动性挖矿计划之后,Compound的位置就被超越了。

Aave的流动性挖矿计划推出后,导致市场对该协议的借贷需求激增。这里可以给出相关的数据,Aave在2021年开始时只有5亿美元的未偿债务,与当时的Compound相比,这个数字是不起眼的。

而从年初至今,Aave的借贷量已增长了1700%,其处理的贷款额超过了100亿美元,而Compound的数据则是增长了200%以上,处理的贷款额为53亿美元。

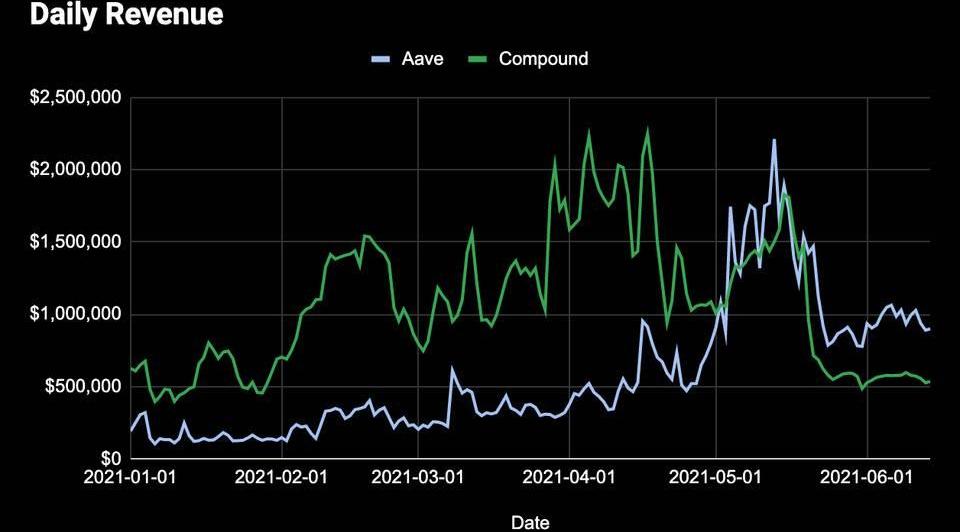

由于借贷量的激增,Aave在日营收方面也占据了领先地位,这对Aave持有人来说是个好消息。

目前,Aave每天的收入只有不到100万美元,而其中大部分都流向了LP。与此同时,Compound每天为LP创造的收益只有55万美元。

有趣的是,Aave今年的收入增长了360%以上,而Compound的增长率在最近的缩减之后持平于2%。

我再重复一遍:对投资者来说,归根结底最重要的还是应用的业绩,投资者希望看到的是数字上升。

随着Aave今年的爆炸式增长,它的表现超过Compound也就不足为奇了。总的来说,这两项资产在今年的增长都超过了123%,但AAVE以255%的年增长率获胜了。

获胜者:生产性DeFi代币

结论

尽管Uniswap(UNI)是一种非生产性资产,但它的表现却优于生产性资产,而Aave作为一种生产性资产,它的表现超过了它的非生产性竞争对手Compound。那这意味着什么呢?资产是否属于生产性可能并不重要,最重要的是基础产品及其增长情况。

如果基本面存在并且它正在增长,则市场将对其作出反应,而无论代币是否有价值累积机制。

无意冒犯UNI持有者,但我还是要指出,它没有现金流权,也几乎没有什么治理可言。

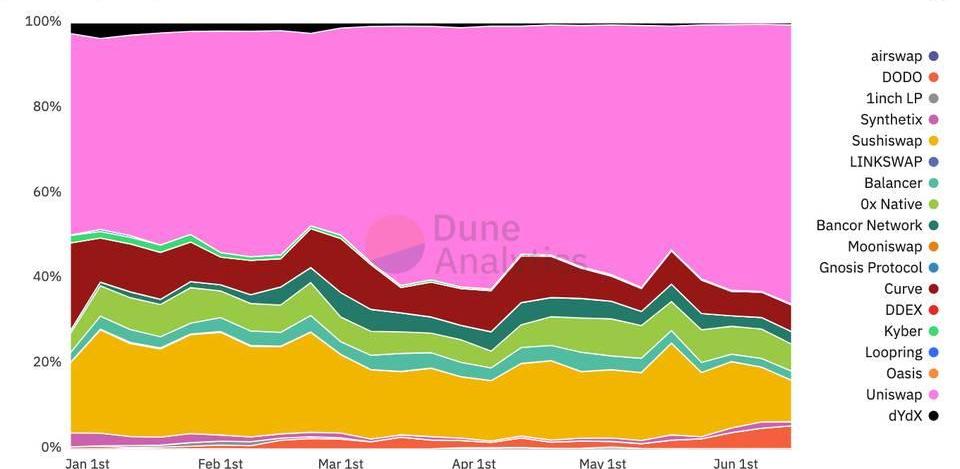

但你猜怎么着?Uniswap仍然是DEX领域的主导力量,没有其他协议能够接近其产生的交易量和费用,这从其60%以上的市场占有率以及年初至今三位数的增长率可见一斑。

对于Aave来说,也是如此,它的借贷量和收入都比它的对手要多,而且由于流动性挖矿计划的良好时机,其在今年的增长明显超过了Compound。我敢打,如果AAVE是一种非生产性、毫无收益的治理代币,这一点也会成立。AAVE的生产性特点只是锦上添花罢了。

我的论点是,代币是生产性的还是非生产性的,实际上并不重要。重要的是产品要契合市场,以及产品的增长速度。所以是的,虽然拥有一个持有者可依赖和指向的价值累积机制是一个不错的补充,但最终这并不能保证数字会上升,也不意味它会优于具有非生产性代币的类似协议。

我们看到,这一点在传统金融中也同样适用。亚马逊和其他高科技成长型股票从未派发过股息,而且我也从未见过真正参与股东治理的人。

但是这个月,你从亚马逊订购了多少东西呢?

编者按:MicroStrategy股价与比特币价格相呼应。尽管近日来比特币空头正盛,比特币大头MicroStrategy仍在趁低吸纳.

1900/1/1 0:00:00在DeFi的爆炸式增长中,出现了无数新项目、工具和全新构想新金融产品的设计方式。这种创新伴随着成长的烦恼和风险。因此,DeFi通常需要更多的实践。这是一种非常不同的体验,与许多加密货币投资者所习惯的设置和忘记它的方法截然不同.

1900/1/1 0:00:00本文来自Messari,作者MiraChristanto虽然DeFi在过去一年才刚刚繁荣起来,但基本面投资者已经越来越多地从单纯的MEME驱动转向对链上数据进行分析。然而,虽然数据描绘了行业的现状,但并不清楚哪些指标会影响价格变动.

1900/1/1 0:00:00为什么比特币持有者需要远离1970年代的通胀理论下面绘制的第一张图表看似简单,但却极为重要。我甚至想说,这是2021年至今最重要的图表,需要完全内化。这是透过近期混乱经济数据噪音的信号.

1900/1/1 0:00:00北京时间6月23日,PeckShield「派盾」预警显示,BSC链上收益聚合器ElevenFinance中与Nerve相关的机池遭到闪电贷攻击.

1900/1/1 0:00:00早在2017年,以太坊和比特币拥堵的情况已经出现,为满足用户新的需求,众多开发团队陆续提出了不同的解决方案。Layer2解决方案能够让以太坊应用程序的用户以极低的Gas成本进行交易,同时仍然能够享受到以太坊主网强大的安全性和去中心化.

1900/1/1 0:00:00