原文标题:《SyntheticDerivatives?》原文作者:PapVeradittakit

只用了短短一年多时间,DeFi已经开始「入侵」许多传统金融系统的核心用例。DeFi的一些核心基础设施模块——比如,借贷协议和去中心化现货交易平台——已经找到了产品/市场契合度。但是,传统金融领域里仍然有许多不可或缺的要素,而它们目前还没有被颠覆。

衍生品可能是下一个被DeFi颠覆的金融「乐高积木」,为什么这么说呢?让我们用数据说话:2019年,现货交易仅占到金融行业总交易量的30%;剩下的70%则是来自于期货和期权。无论您采用哪种方式分析,结论都很明确:金融市场对衍生品的需求很大。

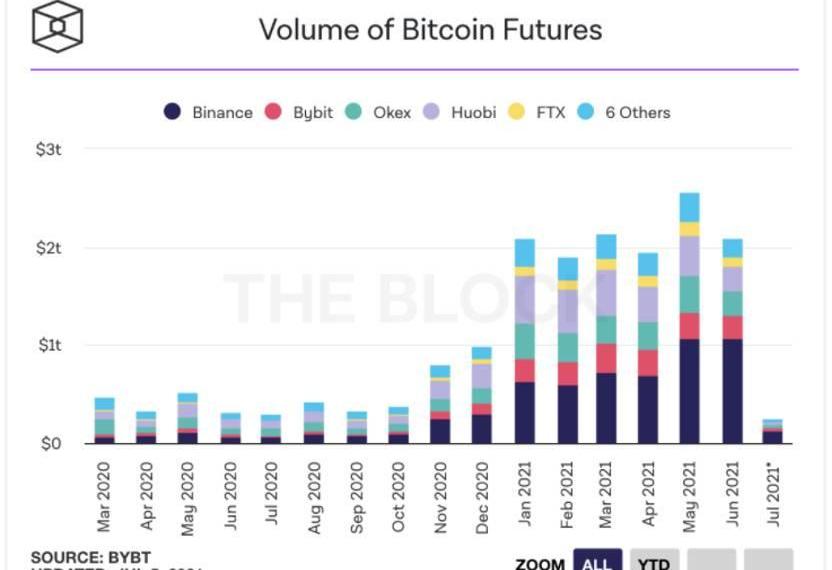

目前,数字资产衍生品仍处于早期发展阶段,尽管如此,我们仍然看到数字资产衍生品市场出现上涨趋势。2020年12月,加密资产衍生品日均交易量超过了1.3万亿美元,占到整个加密货币行业市值的一半以上。此外,数字资产衍生品交易量占比也已经达到55%,超过现货交易市场。

那么,如今数字资产衍生品都在哪里交易

目前,绝大多数加密衍生品都通过中心化交易平台进行交易,比如Binance、OKEx等。中心化交易平台之所以会得到衍生品交易者的青睐,主要是因为以下三个优势:

Bitpanda在宣布裁员三分之一的三周前曾表示无大规模裁员计划:7月2日消息,加密货币和大宗商品交易平台Bitpanda此前曾告诉其员工,在经济低迷时期不会进行大规模裁员,而就在三周后,该公司就宣布了进行大规模裁员的消息。

5月31日的Slack截图显示,该公司首席产品官Lukas Enzersdorfer-Konrad曾试图消除该公司将裁员和停止招聘的“传言”。

Enzersdorfer-Konrad称:“Bitpanda内部不会有任何形式的大规模裁员。我们还没有达到极限,并将继续招聘,直到我们需要的职位都招满为止。”

他当时表示,该公司“资金非常充足”,没有流动性问题。同时也指出该公司2022年的财务业绩“低于预算”,但他表示,这是由宏观经济条件造成的,包括供应危机和俄乌冲突。这位高管敦促员工专注于产品和技术基础设施的改善,为“下一轮牛市”做准备。

一位Bitpanda发言人日前对此发表评论称:“在公司宣布重组的三周前,我们还没有这个计划,而且我们一直在向员工透明地传达这些信息。”他补充说:“由于法律限制,我们无法公开沟通,在官方宣布前几天,我们才做出了这个艰难的决定。”Bitpanda表示,它正在尽最大努力支持那些受到重组影响的员工。

此前6月25日消息,Bitpanda宣布裁员,员工人数将削减至大约730人。虽然具体裁员人数暂未公布,但据LinkedIn数据,解雇的全职和兼职员工共计约277人。(The Block)[2022/7/2 1:46:13]

能够积累大量流动性;

PancakeSwap销毁5,601,000枚CAKE代币:7月20日消息,PancakeSwap表示,销毁5,601,000枚CAKE代币,价值约6850万美元。PancakeSwap表示,使用交易费、预测费和gas rebate从市场上回购了180万美元的CAKE、价值18万美元的CAKE来自NFT、Profile和资金库。[2021/7/20 1:05:10]

提供具有合理竞争力的利率;

能够有效地吸引大型金融机构。

上图资料来源:TheBlock

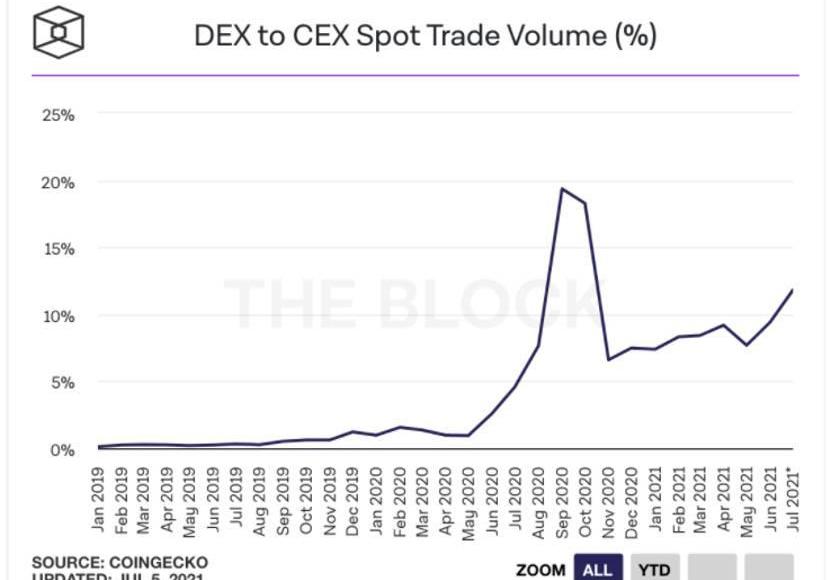

但是现在,情况似乎开始慢慢发生变化。我们知道,在数字货币发展早期阶段,由于用户友好和低交易费等优势,绝大多数数字货币交易都是在Coinbase或Binance这样的中心化交易平台内完成的。不过随着时间的推移,诸如Uniswap或0x之类的去中心化交易平台开始崭露头角,他们能以中心化交易平台根本无法提供的方式为用户提供价值,比如:

PancakeBunny攻击者地址持币4690万美金,未异动:据Tokenview链上数据监测,发生在5月20日的币安智能链DeFi收益聚合器PancakeBunny(BUNNY)遭闪电贷攻击事件,攻击者最后的收益通过Nerve Bridge转入以太坊地址(0xa0acc6),并通过Swap兑换成DAI,目前持有的480枚ETH和4559万枚DAI,总价值4690万美金,暂未发生异动。[2021/5/21 22:29:54]

提供更广泛、数量更多的交易对;

提供更高的流动性等。

如今,有近15%的现货交易是在去中心化交易平台完成的,这对整个数字货币生态系统来说是一个了不起的成就——但其实,一切才刚刚开始。

上图资料来源:TheBlock

我们相信,衍生品市场也会出现类似的情况。

Pantera Capital首席执行官:比特币将在今年夏天达到11.5万美元:金色财经报道,区块链对冲基金Pantera Capital的首席执行官兼联合首席投资官Dan Morehead在一封电子邮件中写道,比特币现在领先于其2020年4月的预测时间表,在今年夏天将达到11.5万美元。Pantera的预测基于库存-流量模型,该分析框架根据资产的年度发行??时间表对资产价格进行评估,衡量的是比特币的稀缺性。从理论上讲,根据存量-流量模型,比特币价格应随着发行率的下降而上升。据悉,在2003年创立Pantera之前,Morehead曾担任对冲基金Tiger Management的宏观交易主管,他还曾在德意志银行和高盛担任交易员。[2021/3/17 18:51:17]

中心化交易平台有许多限制。在最近的市场波动中,这些限制带来的影响已经完全凸显出来了,包括:

存在不透明的幕后机制,在强制清算的情况下,可能会引起争议。

较为依赖机构信任,一些因担心发行方破产而购买长期衍生品的交易者会被拒之门外。

运营效率非常低下,隐私设置复杂,新交易对的添加速度非常缓慢。

存在监管风险,可能影响交易可访问性,比如英国市场金融行为监管局(FCA)最近表示,币安在英国的控股公司BinanceMarkets不得在英国开展任何受FCA监管的金融业务,同时也不能向个人客户提供贷款业务。

Panxora首席执行官:预期会有更多投资者将比特币用作通胀对冲工具:Panxora首席执行官Gavin Smith表示:“尽管传统市场的不确定性正在增加,但我们可以预期,会有更多投资者将比特币用作通胀对冲工具,并保护自己的资产免受货币贬值的影响。”First American Trust首席投资官Jerry Braakman亦表示,在通胀飙升的情况下,购买比特币作为通胀对冲工具或许是有道理的,但这在很大程度上取决于时机。[2020/5/18]

与此同时,随着去中心化衍生品交易平台的成熟,我们相信这种「新型」交易平台可以提供更加卓越的产品和服务,就像它们在现货市场上所做的那样。事实上,现在的问题已经不是去中心化是否到来,而是何时到来。

SynFutures:Anything.Anytime.

SynFutures是一个去中心化衍生品交易平台,他们正在抓住当前巨大的市场发展机遇,最近成功募集到一笔1400万美元的A轮融资,PanteraCapital是参投方之一。此外,SynFutures团队还在今年6月推出了平台的ClosedAlpha版本,在以太主网和Polygon上线。

简而言之,SynFutures是「期货合约领域里的Uniswap」:用户只需点击几下即可轻松上架自己的期货合约,而且能以免许可的方式购买所需的衍生品合约。SynFutures有三个核心目标:

让任何人都可以访问;

高度去中心化;

与尽可能多的交易对兼容。

目前,该协议建立在Ethereum和Polygon之上,Polygon是一个二层扩展解决方案,旨在最大限度地减少交易费用。

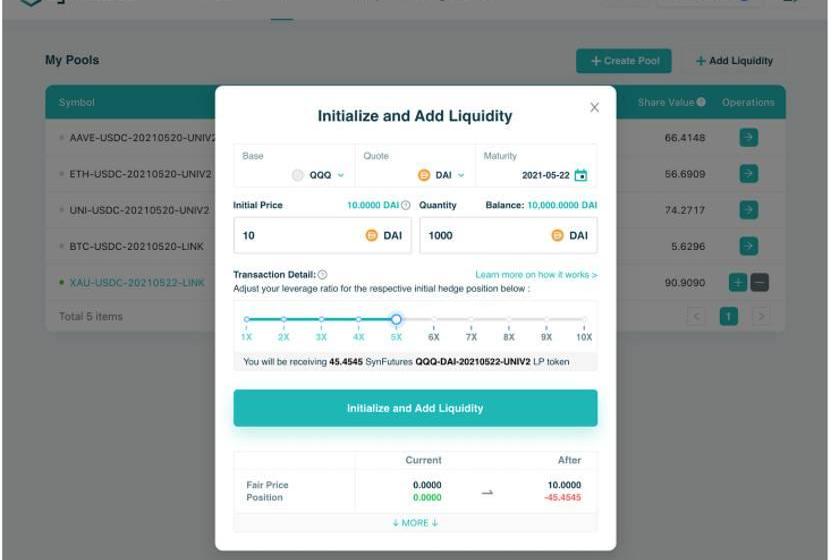

上图资料来源:SynFutures

毫无疑问,在当前合成衍生品领域里,最知名的项目当属衍生品流动性协议Synthetix,但我们相信,SynFutures在很多方面有能力超越Synthetix,比如:

1、SynFutures支持更广泛的交易对

如果想在Synthetix推出新资产,必须遵循一套冗长的治理流程,有时可能需要几个月时间才能完成资产上线。相比之下,SynFutures允许用户直接选择他们喜欢的任何交易对,然后立刻就能进行购买。

2、SynFutures不存在零滑点「陷阱」

Synthetix的「零滑点」承诺表面上看起来不错,但实际上,用户依然可能面临无限下行风险——一旦Synthetix协议原生代币SNX价格出现剧烈波动,会导致交易者出现意外损失,无论本身交易是做多还是做空。相比之下,SynFutures从机制上完全避免了这些陷阱,更符合金融市场基本逻辑。

3、SynFutures的资本效率更高

Synthetix设定的抵押率为450%,容易导致资产利用率不足。相比之下,SynFutures允许用户将100%资本投入使用,而且仅用单一代币即可完成做市。

自动做市商(AMM)如何运作

SynFutures的独特之处在于他们的sAMM——这是业内首创的合成资产自动化做市商,以下是其工作原理的简短说明:

SynFutures的合成资产自动化做市商可以让流动性提供者提供交易对中的任意一种资产,然后智能合约就会自动合成池中的另一种资产。例如,如果您选择将稳定币存入ETH/USDT池,那么可以使用USDT提供全部金额,而不是提高每一个等量代币。

用户存款价值的50%将会保留在USDT中,另外50%将用作保证金来代表ETH的合成1x多头期货合约,这样用户就可以获得衍生品头寸敞口了。

当多头头寸被创建之后,sAMM会自动为用户建立等量的空头头寸,多头和空头头寸相互抵消,因此用户向池中增加流动性时就不会增加任何额外风险。

实际上,期货合约有两个核心要素:

基础资产

报价资产

有趣的是,SynFutures允许流动性提供者选择提供单边流动性;换句话说,他们可以选择提供交易对中的任意一种资产。当LP提供流动性时,sAMM本质上「变成」了市场参与者,拥有自己的保证金账户。当然,如果您不太了解这种机制,不妨可以换一种思路,将其看做是一个流动性提供者给一个典型的AMM池进行「流动性提供」,只是这个流动性提供者还必须确保满足流动性池的保证金要求。

此外,SynFutures还具有一套独特的清算机制。在去中心化金融衍生品协议Maker里,账户抵押品不足会自动引发清算,而SynFutures则有所不同,对于那些不满足保证金要求的账户,SynFutures会强制减少他们的头寸——这是一种专门用于衍生品交易的「折中办法」,可以最大限度地降低协议的系统性风险,同时又能简化清算过程。

发展路线图

SynFuturesV1将于7月晚些时候在主网上推出,该版本将支持:

固定保证金期货

杠杆交易

所有Chainpnk支持资产的期货流动性池

Uniswap、Sushiswap资产的期货流动性池

展望未来,SynFutures还将推出许多令人兴奋的新产品,包括:

指数期货,比如对未来比特币挖矿难度的推测。

共享保证金期货,包括永续期货和去中心化期货基差交易。

交叉保证金期货,针对无常损失提供「自动对冲」解决方案。

上图资料来源:SynFutures

我们相信,衍生品将成为DeFi生态系统的重要组成部分,就像它在传统金融系统中的地位一样。只有那些能够替代中心化产品的优质去中心化协议才能抓住这个巨大机遇。

当然,SynFutures仍处于早期阶段,但我们相信他们已经创造了一款面向更广阔市场的差异化产品,也很高兴能与他们一起前行。

尼可罗·马基亚维利曾说,战争在你愿意时开始,却并不在你乐时结束。狗狗币的创始人决定了游戏的开始,却无法左右它的发展和结局。而那个说要将狗狗币带上天的男人,在线喊话就能拉爆行情。他,确实要上天。他说,“此生不再入币圈.

1900/1/1 0:00:00比特币期货曲线的倒挂模式表明投资者对比特币价格的信心持续不足。目前还不知道“金融行为监管局最近宣布不允许币安在英国开展任何受监管活动”的消息是否是今天比特币价格下跌的主要原因.

1900/1/1 0:00:00对于加密货币市场来说,最近几周相当残酷。从比特币到狗屎币,整个板块损失了数十亿美元,市场崩溃60%。最糟糕的是,每当加密货币市场看起来正在复苏的时候,就会有一些假消息出现并导致又一次大规模抛售.

1900/1/1 0:00:00注:《HowtoDeFi:Advanced》是CoinGecko今年7月出版的DeFi经典读物《HowtoDeFi》的进阶版。此书可通过官网?或亚马逊?购买,也可通过累积CoinGecko积分换购,要求积分为800个.

1900/1/1 0:00:00跨链技术被认为是区块链领域发展的圣杯,是实现万链互通的关键技术。现在的跨链技术形态,有些是在实现资产互通,有些是提出了一套通信协议,实现区块链间的通信,还有些是提出了新的系统架构和运行模式,支持更多区块链的接入.

1900/1/1 0:00:00加密货币是即将出现看涨逆转,还是进入熊市?目前来说,市场走势还不清晰,让我们来分析一下事实。距离比特币价格创下历史最高纪录(略低于65000美元)已经有三个月了.

1900/1/1 0:00:00