AavePro为机构用户参与DeFi提供了新的通道,但也可能随之带来公平性和中心化等问题。

AavePro简介

Aave是一个去中心化、开源、非托管的借贷平台。在无需第三方的情况下,出借人通过将加密货币存入共享资金池来提供流动性,并从中赚取利息;借款人则通过超额抵押或无抵押等多种方式,从资金池中获得资金,并最终归还本金和利息。

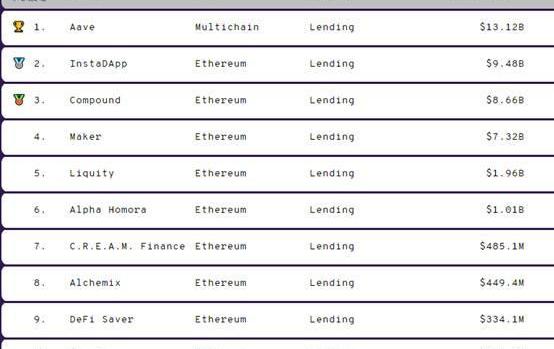

Aave主要运行在以太坊以及基于以太坊的Polygon上。目前,Aave的总锁仓金额约为130亿美元,在所有借贷类DeFi项目中排名第一,如下图所示。

图1:借贷类DeFi项目的总锁仓金额

Aave支持27种加密货币供用户选择,包括DAI、USDC、USDT等稳定币,也包括WBTC、ETH、UNI等非稳定币。Aave提供多种类型的借贷服务,主要包括固定利率借贷、浮动利率借贷、信用额度委托和闪电贷等。固定利率借贷的利率在短期内不会发生变化,但长期内也可能会根据市场进行调整;浮动利率借贷的利率会根据平台的供需情况而发生变动。Aave不设置固定的还款期限,借款人任何时候都可以进行部分或全部还款。但随着借贷时间的增加,借款人需要付出的利息也在不断增多,如果达到清算门槛,借款人的抵押品会被清算。

Flashbots战略主管Hasu:在发生重大变化之前,DAO是不可投资的:7月22日消息,Flashbots战略主管Hasu发推表示正在缓慢但坚定地说服自己,在发生重大变化之前,DAO是不可投资的,其中重大变化包括所有者/经理分离并对股东负责、明确要求最大化股东价值、监管清晰。风投机构Spartan Group对冲基金部门Spartan Capital联合创始人兼合伙人Kelvin Koh也转推表示,“我现在已经停止投资DAO。越来越多的创始人利用这种结构来避免法律责任和问责制,但仍然参与其中。”[2022/7/22 2:30:23]

近期,为满足机构用户参与DeFi的需求,Aave专门面向机构客户推出AavePro。在现有AaveV2智能合约的基础上,AavePro增加了一个白名单层,只有通过了KYC验证流程的机构、企业和金融科技公司等才能参与。根据目前官方公布的信息,AavePro主要包括以下特点。

AavePro使用AaveV2的智能合约,其设计机制和运行逻辑与AaveV2是一致的。AaveV2已经在实际运行中得到测试和检验,这意味着AavePro的可用性和可信度能得到保障。

在初始阶段,AavePro的流动性池包含BTC、ETH、USDC、AAVE四种加密货币资产。

AavePro的流动性池与AaveV2、AavePolygon等其他流动性池分开。

HashKey Group新基金完成3.6亿美元的首期集资:1月28日消息,亚洲数字资产金融服务集团HashKey Group宣布旗下的资产管理业务线已于2021年12月完成了其3.6亿美元基金的首次集资。新基金旨在为投资者提供全方位区块链技术和加密资产的机构级投资服务。该基金将投资于使用区块链技术构建产品和服务的公司和项目,包括(但不限)于亚洲的风险投资,早期代币和主要流动性代币。[2022/1/28 9:19:29]

机构用户的KYC将由Fireblocks支持,同时,Fireblocks还将在AavePro中增加反和反欺诈控制。

AavePro是去中心化的,通过Aave社区治理机制进行管理。

AavePro带来的影响

在过去一年多时间里,整个DeFi市场的发展速度很快。据DeFipulse数据显示,所有DeFi项目的总锁仓量大约是720亿美元,峰值大约是900亿美元,这充分说明DeFi市场有实际价值和应用前景。尽管DeFi项目的收益率明显高于主流金融产品,但当前DeFi用户主要还是加密货币持有者,主流金融机构并没有太多参与。

相比于普通的加密货币投资者,机构用户有不同的特点。机构用户以合规为准则,会积极响应监管部门的政策要求;机构用户的资金量大,对资金安全非常重视;机构用户的风险偏好并不完全相同,但总体来讲,他们在投资过程中会保证风险可控。对照上述特点,可以梳理出机构用户没有大规模参与DeFi的原因。

HashFin宣布成为Bluehelix公链的共识节点:据HashFin官方消息,HashFin正式成为Bluehelix公链的共识节点之一,未来HashFin将与Bluehelix携手共同致力于推动Bluehelix公链的生态建设。

HashFin是专注于POS的专业生态服务机构,依托于节点资本强大的生态资源,为交易所,投资机构,数字资产投资者打造安全、透明、高效的一站式资产存储与管理服务。

Bluehelix定位去中心化跨链DeFi基础设施,基于已获美国和欧洲专利的Bluehelix私钥分片技术,提供采用MPC方案的去中心化跨链桥服务。多层节点体系保障跨链资产安全,其中托管节点由派盾、慢雾、TokenInsight等三方权威机构运行,私钥由节点分布式托管和签名。Bluehelix已完成由慢雾和派盾的双审计,并已上线去中心化交易所HDEX,钱包应用Bluehelix Wallet。近期推出的Bluehelix Bridge BBS跨链桥解决方案,旨在支持任意公链及资产安全去中心化跨链流通,实现公链生态万物互链。[2021/8/18 22:22:07]

首先,DeFi项目是基于区块链开发,本身具有很多区块链的特性,无需审查就是其中之一。绝大多数DeFi项目是完全开放式的,不会要求参与者进行KYC或其他验证。无需审查虽然给参与者带来便利,却也与监管部门的要求背道而驰。合规是阻碍机构用户参与DeFi项目的重要原因。

IOST作为创世节点加入HashPalette,布局NFT生态:据IOST官方消息,Hash Palette推出的 Palette测试网于2021年3月2日正式启动,IOST正式宣布成为首批加入HashPalette的创世节点之一。

目前,加入“Palette共识节点联盟”的创世节点包括IOST,CoinCheck,Huobi Japan,OKCoin Japan等区块链龙头企业。

Hash Palette 总部位于东京,是基于NFT发行动漫、音乐等内容的区块链平台 ,通过跨链技术将发行的NFT跨链至到其他区块链网络。IOST作为Palette的创世节点,未来将与Palette深度合作,为全球用户提供基于NFT更优质的娱乐体验。[2021/3/2 18:07:22]

其次,DeFi项目的高收益更多是一种风险溢价,意味着参与者需要承担很高的风险。风险可能来自于DeFi项目自身的底层代码和机制设计,也可能来自于不同DeFi项目之间可组合性所带来的新问题。机构用户重视资金安全,但很多DeFi项目无法提供机构级的安全性。

同时,DeFi项目会受到底层链性能的影响,也还没有发展出完善的保险和对冲产品。当发生极端行情时,可能会由于无法及时操作而造成额外损失,这类风险超出了机构用户的控制范围。

AavePro带来的好处是显而易见的。DeFi项目已经吸引了大部分加密货币生态中的参与者,如果要更进一步发展,就需要与主流金融进行结合。AavePro最直接的作用是为机构用户参与DeFi提供了新的通道。机构用户会带来更大的资金体量,增加各类DeFi项目资金池的流动性。同时,机构用户扩展DeFi项目的覆盖范围,吸引更多用户参与进来,促进整个生态良性发展。

声音 | Longhash:CME比特币期货交易暗示机构资金涌入:9月9日,Longhash刊文称,芝加哥商品交易所(CME)的比特币期货交易暗示着机构资金涌入。文章表示,CME8月的比特币期货合约交易额超过50亿美元。此前,CME集团董事总经理 Tim McCourt曾表示,年初至今,比特币期货平均每天交易7237份合约,比去年同期增长132%。因为散户投资者不容易进入CME期货交易,所以这种增长并不代表普通加密用户的参与。CME平台上的大多数期货交易都来自机构投资者和富有的合格投资者。人们普遍认为,2017年的比特币牛市是由散户投资者造成的,但要想产生类似的价格暴涨,现在需要的资金要大得多。大量机构投资者的涌入可能会提供这些资金。50亿美元是一大笔钱,因为10个最大的比特币现货市场每月交易额约为300亿美元。即将推出的Bakkt机构比特币期货合约可能是另一个催化剂,引导机构资金进入加密生态系统。当然,这并不一定意味着这些机构都在押注比特币。期货合约也可以用来做空比特币。越来越多的机构参与肯定是一个积极的迹象,即使它不是未来成功的保证。[2019/9/10]

当然,AavePro也会带来一系列新的问题。

第一,公平性问题。AavePro只允许通过了KYC验证的机构用户参与,并且AavePro的流动性池与其他流动性池分开。这意味着机构用户既可以使用AavePro的流动性池,也可以使用其他借贷类DeFi项目的流动性池,而普通用户则不能使用AavePro的流动性池。当AavePro与其他流动性池之间由于借贷利率不同而出现套利机会时,只有机构用户能获得这部分套利收益。

第二,中心化问题。尽管官方声称AavePro是去中心化的,通过Aave社区治理机制进行管理,但专为机构用户开发的产品肯定会带来中心化的问题。机构用户手中持有更多代币和其他资源,他们会在社区治理中有更大的话语权。同时,为机构用户进行KYC验证的Fireblocks本身也是一家中心化公司。

第三,参与动机问题。机构用户参与到AavePro可以简单分为出借人和借款人两种角色。出借人的参与动机比较明确。目前,持有比特币等加密货币的公司有很多,其中上市公司就有几十家,例如MicroStrategy、特斯拉和美图等。这些公司持有的加密货币价值很高,而且有意愿长期持有。AavePro为他们提供了一个合规且安全的途径,这些公司很可能愿意借出持有的加密货币以赚取更多收益。借款人的参与动机则会比较复杂。一方面,当他们认为市场处于上涨行情时,会通过借贷的方式变相加杠杆。另一方面,借款人也可能会借出资金参与套利或其他DeFi项目。如果借款人参与的DeFi项目出现问题,这会将风险传递到AavePro。

从AavePro看DeFi的发展方向

AavePro等面向主流金融和机构用户产品的推出意味着DeFi项目一直在不断发展。DeFi项目的两个重要发展方向是引入现实中的信用和与现实资产相结合。

引入现实中的信用

很多DeFi项目在提高资金利用率方面做出不同的尝试,例如UniswapV3提出的流动性粒度控制功能。相比于在代码层或设计层的改进,引入现实中的信用会是更直接和有效的方法,因为信用借贷比抵押借贷更有效。目前,DeFi项目在设计上更倾向于采用超额抵押的方式,这是因为DeFi领域中并没有现实身份,无法引入借款人在现实中的信用。

虽然AavePro没有直接完全采用信用借贷,但提供了一种新的可行模式。AavePro的所有参与者都经过KYC验证,可以根据信用体系判断借款人的清偿能力,进而将借款人分为不同级别。对不同级别的借款人可以采用不同的抵押率,这样就可以大大提供资金利用率。

在这个模式中,负责进行KYC验证的机构是一个重要角色,需要有大量的信用数据储备和极好的公信力。这个机构要准确判断借款人的信用等级从而控制整个系统的风险。

对于AavePro,机构用户的KYC将由Fireblocks支持。Fireblocks是一个企业级平台,提供用于转移、存储和发行数字资产的安全基础架构,专注于保护数字资产在交易所、经纪商、热钱包和冷钱包之间的传输。目前,Fireblocks支持400多种代币,连接30多个交易所,为50多家金融机构提供服务。Fireblocks在AavePro中添加反和反欺诈控制,以使机构用户在合规的情况下参与DeFi。需要指出的是,Fireblocks曾因删除了一个钱包的私钥而被起诉。

与现实资产相结合

DeFi的另一个发展方向是与现实资产相结合,特别是近期NFT市场的迅速发展,让这个方向受到的关注越来越多。目前,已经有多家企业在这个领域进行尝试。

Centrifuge是一家位于柏林的金融科技企业,Centrifuge可以将房地产等现实资产以NFT的方式抵押在智能合约中,进而参与DeFi项目。Centrifuge和MakerDAO发行了首批基于现实资产的DeFi资产。Securitize是一个数字证券平台,致力于连接数字证券与DeFi。用户可以通过数字证券代币换取稳定币。Aave社区也发起了基于现实资产的抵押借贷提案,与房地产代币化平台RealT进行合作,为用户提供房屋抵押贷款。

DeFi与现实资产相结合也面临了很多问题。首先是资产代币化。资产代币化赋予现实资产更好的流动性和可编程性,但资产代币化需要解决链上链下的对应和协同。其次是监管和政策风险。将房地产等现实资产进行代币化会违反很多国家的监管要求。最后是清算问题。如果以加密货币等原生于区块链上的资产作为抵押,当达到清算门槛时,清算人可以接管抵押品并出售。如果以现实资产作为抵押,清算工作会变得非常复杂和难以操作,甚至可能出现抵押品卖不出去的情况。

思考和总结

随着DeFi的发展,头部DeFi项目开始与主流金融进行结合,推出针对机构用户的产品。除AavePro之外,CompoundLabs与Fireblocks、Circle合作推出的CompoundTreasury,允许机构用户将美元兑换成USDC并获取4%的固定利率。

AavePro最直接的作用是为机构用户参与DeFi提供了新的通道。机构用户可以带来更多资金,吸引更多用户,扩展DeFi项目的覆盖范围,促进整个生态良性发展。从另一方面来看,机构用户也会带来公平性和中心化等问题。

目前,DeFi项目在合规性、安全性和交易效率等方面还不能完全满足机构用户的要求,短时间内很难出现机构用户大规模参与DeFi项目。AavePro等产品会推动机构用户参与DeFi项目,主流金融和DeFi之间的界限会变模糊,两者之间会有更多结合。

针对机构用户的DeFi产品需要进行KYC等验证,这会影响DeFi的匿名性,却更符合监管要求。DeFi现在处于监管盲区,但已经有越来越多的声音要求对DeFi进行监管。近日,Uniswap发布公告称将对于部分代币作出限制,被解读为来自监管压力。这代表了一种趋势,未来头部的DeFi项目需要在合规和抗审查之间做出取舍。

撰文:郝凯,就职于HashKeyCapitalResearch审核:邹传伟,万向区块链首席经济学家

DeFi数据 1.DeFi总市值:?1250.57亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.

1900/1/1 0:00:00声音 | 在日华媒:日本数字货币投资正在沦为疯狂:《日本新华侨报》刊文称,国际清算银行(BIS)的调查显示,投资数字货币的日本人已经超过350万。该报评论认为,被称为“数字货币大国”的日本,其实正在不断累积着各种风险.

1900/1/1 0:00:00Web3.0的愿景是打造一个开放的,人人都可以参与、无需授权、去中心化的网络,而NFT的稀缺性、唯一性和可验证性,是让个人在Web3.0落地实现数据价值回归的关键.

1900/1/1 0:00:00人们都说,音乐和爱一样 是能够穿越时光的宝藏 从口耳相传到工尺记谱 从黑胶唱片到CD光盘 音乐的载体不断更迭变迁 能够穿越时光却始终不变的是我们对音乐的热爱与赤诚互联网浪潮下,前沿的科技也让音乐也有了更丰富和浪漫的表达除了音乐本身.

1900/1/1 0:00:008月14日,深圳市信息服务业区块链协会教育培训中心在龙华区鸿荣源壹成环智中心揭牌。本次揭牌仪式汇聚来自全国各地区块链教育行业的专家、大咖,共同见证国内首个区块链应用操作员职业资格培训项目的启动.

1900/1/1 0:00:00以太坊将迎来近年来最大的硬分叉升级。“伦敦”升级将于区块高度12,965,000处激活(据估算将于北京时间2021年8月5日晚进行).

1900/1/1 0:00:00