UniswapV2是最受欢迎和最成功的DEX。

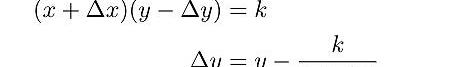

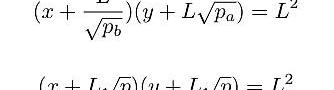

通过曲线对配对资产进行定价,结果变成了这样:

其中x和y是资金池中资产的余额。

给定Δx,为了将Δx交换为Δy,UniswapV2将执行以下计算:

这样交换后仍然满足xy=k不变量,价格为:

Tether CTO:以太坊上USDT的铸造是为了平衡不同链上USDT流动性:金色财经报道,针对此前Tether在以太坊上发行10亿枚USDT的情况,Tether首席技术官Paolo Ardoino表示,虽然一些人认为新USDT的铸造是增加加密货币需求的催化剂,但新USDT的铸造旨在平衡不同链上USDT的流动性,例如交易所可能在Tron上持有大量USDT,但需要处理以太坊上USDT的提款,因此此类第三方要求进行链交换。[2023/6/12 21:32:01]

UniswapV2的一大特点是无需许可,任何人都可以通过提供代币来创建两个资产的交易对。

例如,通过在资金池中提供x=1ETH和y=3000USDT,流动性提供者可以创建一个交易对,ETH最初定价为3000USDT/ETH。

尽管UniswapV2获得了广泛采用,但UniswapV2的关键问题是其资本效率低,因为流动性分布在价格上。

这意味着如果两种资产的价格集中在一个相对较小的范围内,则资金池中的大部分资产并没有有效地为互换做出贡献,从而导致较高的滑点和LP收取的费用较低。

UniswapV3的集中流动性

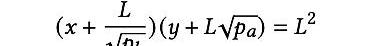

UniswapV3通过使用一种称为集中流动性的技术来改善资本效率低下的问题,该技术使用了以下曲线:

Circle因避免陷入美国债务违约风险重新调整USDC储备组合:5月11日消息,USDC稳定币发行商Circle首席执行官Jeremy Allaire在接受采访时表示,Circle调整了支持USDC的储备组合,以支持短期美国国债,从而避免陷入潜在的美国债务违约。Allaire表示,该公司不再持有6月初以后到期的美国国债。

贝莱德管理的Circle Reserve Fund披露的信息显示,该储备基金目前所持债券最迟于5月31日到期。根据CoinGecko的数据,截至周三,USDC的市值约为300亿美元。

据悉,美国总统拜登和国会高层周二就提高31.4万亿美元债务上限而举行的面对面会谈未能打破僵局,三周后美国就有可能被迫陷入前所未有的债务违约。不过,拜登和国会高层周五将再次会面以继续讨论,而且双方都极力强调美国不会出现债务违约。(彭博社)[2023/5/11 14:56:22]

其中交易的实际价格在中,p_a<p_b。

通过设置p_a=0和p_b=+∞,V2本质上是V3的特例。

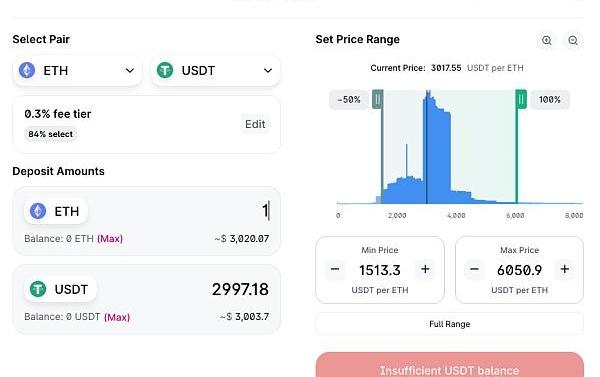

在提供流动性时,UniswapV3会向LP询问流动性的价格范围。

Unstoppable Finance将推出欧洲首家合规的DeFi-Native银行:5月9日消息,总部位于柏林的金融科技初创公司Unstoppable Finance目前以其名为Ultimate的自我托管加密钱包而闻名,今天宣布将在MiCA的指导下推出欧洲首家合规的DeFi-Native 银行以及法定支持的与欧元挂钩的稳定币。

在创立Unstoppable之前,Grosskopf与Maximillian von Wallenberg-Pachaly和Omid Aladini合作推出了B?rse Stuttgart Digital Exchange (BSDEX),这是德国首家受监管的加密货币交易所。[2023/5/9 14:53:01]

这允许LP将流动性集中在目标价格范围内,从而实现更高的资本效率。

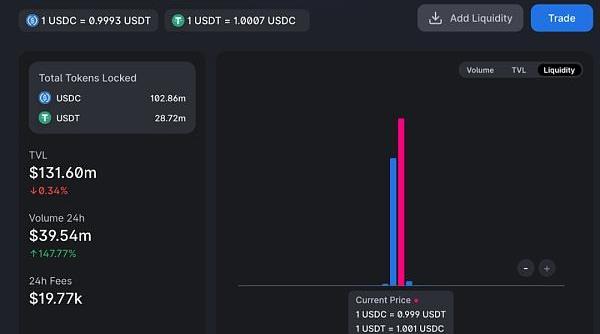

以稳定币交易为例,从下图中,95%的流动性集中在价格区间,实现了比UniswapV2约2000倍的资本效率。

由于流动性集中,交易USDC/USDT的滑点远低于V2,因此对于流动性池中提供的相同数量的资产,LP可以比V2收取更多的费用。

比特币开发人员正在开发保险库功能,可阻止恶意黑客:金色财经报道,比特币开发人员James O'Beirne正在开发一项比特币保险库功能,当黑客试图窃取他们的比特币时提醒用户,然后通过将资金转移到更安全的钱包来阻止盗窃。该功能类似于一种比特币智能合约或“契约”,对比特币的使用方式施加限制,保险库用户必须在花费比特币(BTC)之前在两个不同的区块中传输两个单独的交易,在第一次交易(有时间延迟)后发出警报,允许用户批准交易或将代币扫到另一个钱包。O'Beirne在他的提案草案中写道:“托管比特币的风险是众所周知的,该提案引入了一种机制,可以显著减轻密钥泄露的最坏情况结果:代币丢失。”[2023/3/1 12:35:24]

由于集中流动性的特点,UniswapV3的TVL进展非常顺利,在大约3个月内达到25亿。

多重汇集资产的集中流动性

UniswapV3仅为成对资产的集中流动性。一个很自然的问题是:

资金池中多种资产的集中流动性如何?

通过为多种资产集中流动性,我们可以实现更高的资本效率,因为资产可以共享资金池中的流动性。相比之下,在V3中,由于直接交易的流动性不足,交易可能会被路由到多个交易对。例如,交换TUSD->BUSD可能会被路由到TUSD->USDT->BUSD,这意味着交易者将支付更多的费用,滑点越高。

公链IoTeX宣布引入新的治理框架:8月12日消息,公链IoTeX宣布引入一个新的治理框架,以确保网络可持续、透明和公平地发展。治理流程为:治理讨论将在IoTeX论坛上进行,而投票将在IoTeX治理门户上进行。新的治理理念将由代表提出,由代币持有者投票,并由IoTeX基金会和核心开发实体实施。[2022/8/12 12:19:41]

所以核心问题是:

多重资产的集种流动性曲线应该是怎样的?

不幸的是,答案并不简单,甚至更为复杂。让我们从从集中流动性中获益最多的稳定币交易开始。

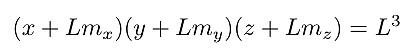

假设两个稳定币的价格在之间,我们可以将V3曲线简化为:

其中=。

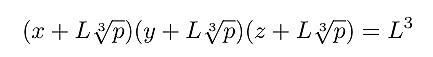

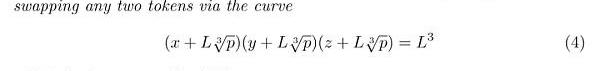

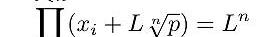

简化曲线的优点是它有点对称,直观的扩展是为另一个稳定币添加第三项,得到以下等式:

请注意,3个资产等式与2个资产等式的细微变化:

右手边是L3而不是L2

我们不使用左侧的p的平方根,而是使用p的立方根。

鉴于这个等式,我们有一个关键结果:

例子

BalancedPool

3个有6位小数的稳定币

x,y,z=,即每个资金池中有1M

p=0.999,即价格范围是

由于这三个术语相同,我们有:

L=x/(1—?0.999)=2998.99977x

请注意,与xy=k曲线相比,其中L=x,我们的资本效率约为2000倍。

用10,000e6T0交换T1将返回9999.96e6T1,其中曲线如下所示:

多个价格范围。例如,假设我们有p_0<p_1,并且LP可以选择其流动性的价格范围之一。

因此,该算法将联合求解以下方程以进行交换。

不同资产的不同价格范围,方程式如下所示:

总结

集中流动性是DEX中最热门的话题之一,具有以下好处:

更高的资本效率

降低滑点

更多费用

UniswapV3是第一个为配对资产提供集中流动性的DEX。对于稳定币交易,资本效率可以达到2000倍。

我们建议对多池资产集中流动性:

在多种资产之间共享流动性。

非常适合稳定币交易。

可以成为相同支持资产互换市场中的有竞争力的产品。

稳固的智能合约实施。

编者按:28亿的营收也带来了28亿的运营成本,比特矿业全面转型加密货币业务是否正确还有待观察。8月17日,在美上市的中概股比特矿业公布2021年二季度财报.

1900/1/1 0:00:00据NFT碎片化协议Fractional官方博客,在上周见证了碎片化FeistyDogeNFT和买断ArtBlocks作品BEAUTIFUL以及上线首月总交易量达到4.7亿美元.

1900/1/1 0:00:00最近这段时间以来,ATA和EDEN的爆拉,关于以太坊的MEV(MinerExtractableValue)话题也继续走红,如何解决这个问题在社区中出现了巨大的争议.

1900/1/1 0:00:002021年8月27日,zkTubeFoundation与ONEUNICapital联合十多家投资机构共同创立种子孵化基金,规模达千万美元.

1900/1/1 0:00:00风险提示:本篇内容仅结合当下DeFi市场热度、应用场景、数据指标等进行宏观判断,予以分享推荐,并无任何DAPP背书离场、投资指导意见等,市场有风险,参与需谨慎,风险自担.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

1900/1/1 0:00:00