COMP的流动性挖矿在2020年夏季开启了Defi牛市,这使得很多Defi协议变成收入快速增长的怪物。你会认为这使它们处于非常舒适的财务状况,而对DAO财库的浅显观察似乎证实了这一点。例如,OpenOrgs.info的数据显示,头部的Defi协议正坐拥数亿美元,Uniswap甚至是数十亿美元。

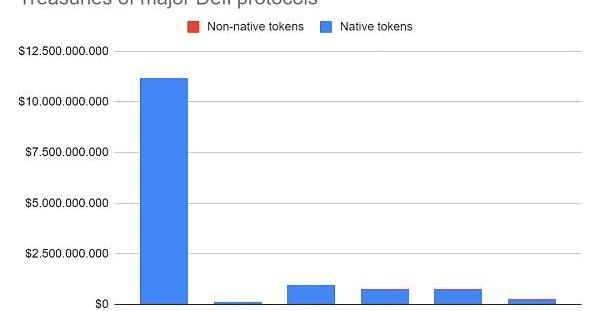

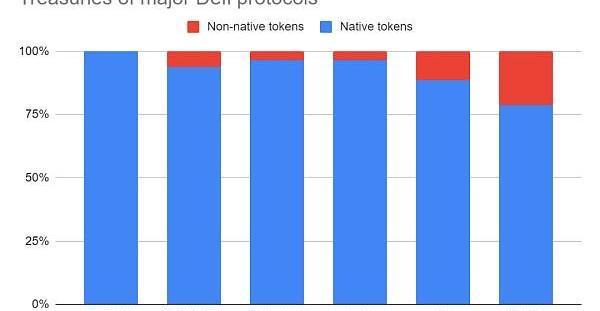

但是,正如下图所示,几乎所有这些所谓的财库价值都是来自项目的原生代币,例如UNI、COMP和LDO:

HashKey风投部门获香港证监会监管批准,可管理100%虚拟资产投资组合:9月13日消息,加密金融公司HashKey的风险投资部门HashKey Capital获得香港证券及期货事务监察委员会(SFC)的监管批准,完成Type 9资产管理许可证的变更,可将其投资组合100%转移到与加密货币相关的虚拟资产项目中。

此外, HashKey将作为持牌虚拟资产管理公司,按照香港证监会的规定管理专门投资于虚拟资产的资金。(PRNews)[2022/9/13 13:25:48]

虽然我们都认同项目财库里的原生代币可能是经济资源,但是把它们算作资产负债表上的资产则是弊大于利,而且经常被用作财务管理不善的藉口。

为了阐明这一点,请允许我们快速看看传统会计是什么样的。

原生代币不是资产

虽然Defi代币不被认为是法律意义上的股权,但我们仍然可以从传统公司的股份核算方式中学习。简单地说,流通股(float)(所有可以公开交易的股票)和限制股(restrictedshares)(目前保留给员工的股份)共同构成公司的已发行股票(outstandingshares)。

这些已发行股票是授权股(对总发行量的一个自我设定的软上限)的一个子集。重要的是,已授权但没有发行的股票是不算入公司的资产负债表的。怎么可以算入呢?计入未发行的股票使得一家公司可以任意增发它们的资产,只需要授权更多的股份而不出售它们就可以了。

DeFi资产管理平台Tranchess Protocol完150万美元融资:DeFi资产管理平台TranchessProtocol在由三箭资本和SpartanGroup领投的种子轮中筹集了150万美元,BinanceLabs、LonghashVentures、IMOVentures等参投。筹集的资金将用于推进项目的扩展和完成成为多链解决方案的计划,同时完成其去中心化自治组织(DAO)的开发。(coindesk)[2021/7/5 0:27:31]

我们希望你能看到这与在DAO财库的原生代币的联系:这些相当于是已授权但未发行股票的加密货币版。它们不是协议的资产,而只反映了DAO可以“合法”发行和出售到市场的代币量。

因此,一个DAO授权少量或非常大量的代币进入它们的财库是没有意义的:它不能说明其实际购买力。为了说明这一点,想象一下Uniswap试图出售其财库中少至2%的资金。当通过1inch执行这项交易时,它将订单传送到许多链上和链下的市场,会对UNI的价格造成几乎80%的影响。

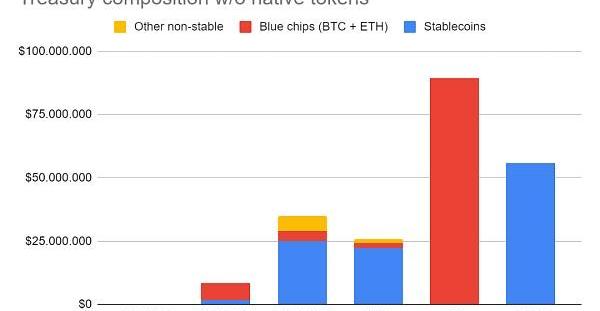

真正的Defi财库

忽略授权了但没有发行的股票可以让我们了解一个不一样,且更准确的Defi财库情况。为了了解这种情况,我们把非原生代币进一步分为三个种类:(1)稳定币,(2)蓝筹加密资产,(3)其他非稳定加密资产。使用这个新的分类,Uniswap在它的财库里是没有资产的,只有Lido和Maker有超过5000万美元的资产。

观点:依托区块链等技术创新金融租赁管理手段和服务模式:11月4日,中银金租党委书记、董事长程慧娟在2020全球租赁业竞争力论坛峰会上表示,可借助金融科技创新提升租赁资产管理运营等水平,将金融租赁、金融科技嵌入科技大数据,依托大数据、区块链等技术创新管理手段和服务模式,提升金融管理的效能,助力高质量的发展。(华夏时报)[2020/11/4 11:39:24]

但为什么这种体量的财库是有问题的呢?

首先,我们已经看到,仅仅发行新股是不够的,你还必须在市场上出售。这就会影响价格,这很快就会对更大型的出售造成限制。但进一步说,市场正在为你的原生代币支付的价格是没有保证的,反而是大幅波动的。

第二,这个价格取决于整个市场条件。加密市场已经经历了几个投机周期,期间这些代币可以达到令人欣喜的估值,但也可以暴跌90%以上,并在那里停留很长一段时间。

第三,Defi项目迫切需要流动性的时候,可能与特定项目的风险有关:例如,当一个项目由于漏洞或黑客攻击而经历了大型破产事件,并希望给用户补偿时,代币价格往往也很低迷——尤其如果持币者可能会发起股票稀释行动。

动态 | 灰度投资Q2报告:管理资产较Q1增长近2倍 山寨币产品的总流入量大幅增加:数字货币资产管理公司Grayscale Investments发布2019年第二季度的投资报告,其管理资产在第二季度激增至27亿美元,较上一季度(9.26亿美元)增长近2倍。第二季度中Grayscale Investments吸引了近8500万美元的资金,超过四分之三来自机构投资者。报告还指出,84%的资金流入来自机构投资者,主要来自对冲基金。与此同时,该公司总资产比上一轮牛市中2017年底的峰值35亿美元低20%以上。此外,尽管比特币投资产品仍占据主导地位,但投资者对山寨币产品的投资正在增加。今年第二季度,山寨币产品(除比特币信托的灰度产品之外)占总流入量的24%,与2019年第一季度的1%相比大幅增长。第二季度流入Grayscale以太坊信托的资金达到1400万美元,其次是以太经典信托(550万美元)。[2019/7/18]

案例研究:黑色星期四暴露了MakerDAO的财库

持有不充足财库储备的风险是真实具体的,正如MakerDAO在2020年3月12日(通常被称为"黑色星期四")亲身经历的市场崩溃那样。因为缺乏流动资产,MakerDAO的信用体系面临崩溃的风险。虽然危机最后被化解了,却还是导致代币持有者遭受严重的价值损失。让我们看看事件是如何发展的:

从2018年MakerDAO上线到2020年3月,DAO曾用净收益回购和烧毁MKR代币(给代币持有者返还资本),总共烧毁了14,600个MKR,成本超过700万DAI。在此期间,MKR代币价格平均在500美元左右。

动态 | 大健康产业数据资产管理运营中心在成都正式挂牌成立:据中华网消息,由中国区块链经济研究院、中国电子商务大数据交易中心、中国电子商务区块链规范发展中心、中国区块链大数据交易实验室等机构联合授权,首个致力于大健康产业数据资产管理运营中心日前在成都正式挂牌成立。中国区块链经济研究院院长李小勇、中国电子商务区块链规范发展中心秘书长李峻儒、副秘书长罗本友等单位领导莅临运营中心出席挂牌仪式并举行座谈。李小勇院长指出:如何挖掘企业的数据资产价值、建立区块链技术架构下的交易机制、推动数据共享和交易,释放企业创新的活力、解决企业的资金瓶颈、扩大企业的经营规模和创造新的就业岗位已经迫在眉睫。[2018/12/18]

然后黑色星期四来了,由于价格急剧下降和以太坊网络拥堵,Maker未能即时清算水下(underwater)头寸,导致协议遭受600万美元的损失。在扣除了MakerDAO当时财库的里的500,000DAI后,它不得不在市场上拍卖MKR代币来弥补剩余的550万损失。Maker最终以大约275美元的平均价格共售出20,600个MKR。

直到2020年12月,Maker的累积收益才通过回购将代币供应量减少到最初的100万MKR,回购总成本超过300万DAI(MKR的平均价格回到大约500美元)。

网站Makerburn显示由黑色星期四引起的严重代币稀释情况

总结一下Maker的财务影响,黑色星期四带来的600万美元的信贷损失抹去了3年以来1000万美元的累积收益。如果Maker财库储备持有更多像DAI这样的稳定资产,这400万美元的额外损失是可以避免的,因为他们可以用这些资金来弥补无力偿还的贷款,而不需要以低价出售MKR。或者换一种说法,通过持有更大型的财库,Maker本来可以得到多达400万美元的额外价值积累。

尽管很难提前评估资金需求,但Maker在黑色星期四前持有的50万DAI几乎可以肯定是太少的。对于协议的1.4亿未尝贷款,它仅占0.35%的资本缓冲,而大多数传统金融机构至少持有3-4%的风险资本。这还没算上运营开销和工资,如果这些费用都没有被非原生代币财库资产所覆盖,在市场低迷时可能会进一步被迫出售代币。

了解回购与股息

许多Defi项目天真地把它们的代币看作是一种财库资产,并可能在最坏情况下把它们卖掉,这种想法是由缺乏一个如何做得更好的框架而导致的。虽然运行一个协议有很多方法,但从业者可能可以从以下的准则中获益。

准则1:DAO的目标是最大化代币持有者的长期价值。

准则2:在实际行动中,准则1意味着,协议拥有的或作为收益收到的每一美元都应该用于折算到今天最能获利的地方。选择通常包括将钱存入财库,将其重新投资于增长或新产品,或通过代币回购或股息支付给代币持有者。

只有当这些钱对协议外的代币持有者来说有更高的回报时(税后),把钱支付出去而不是储蓄或再投资才是正确的做法。在实践中,我们看到许多Defi协议把可以用于增长或存在财库里作未来支出的钱支付出去了。根据我们的框架,这是一个大错误。在Maker的案例里,我们已经看到它是如何卖出现金换来代币的,但随后又不得不以更高的资本成本用代币回购同样的现金。

一般来说,我们建议摆脱这样的想法:将支付股息或回购代币某种程度上作为对代币持有者的“奖励”,而内部再投资则不算在内。对持币者来说报酬最大的决定就是使每一美元的回报最大化,无论是内部的还是外部的。

准则3:在遵守上述准则时,DAO成为了自身代币的非周期性交易商。如果DAO认为其代币被高估了,内部再投资会有很好的回报,它应该出售代币换取现金,并将这些现金再投资到协议中。在所有的牛市中,几乎可以肯定应该这样做。当DAO看到其代币价格低于公平价值,并且它有多余的现金而没有高的内部回报,那么它可以回购代币。在所有熊市中,几乎可以肯定应该这样做。

实现更好的财库管理

最后,我们想分享一下我们对DAO应该如何管理它们财库的看法。我们想到以下准则:

准则4:DAO应该把它们财库里的原生代币折现——它们相当于是授权但未发行的股票的加密货币版。

准则5:DAO财库需要在下一个熊市存活下来。熊市可能不会在下周或下个月,甚至可能不会在明年。但在一个像加密货币那样由投机驱动的市场里,它是会发生的。建立一个能让你维持2-4年的财库,即使整个市场暴跌90%,也能支撑一段时间。

我们特别建议2-4年,因为你会想有足够的资金来度过已知标准下的加密市场寒冬,但又不至于太长而使你变得富有和懒惰,或者太过分心于像对冲基金般运行你的协议。

考虑到有大型开发团队和流动性挖矿项目的大型DAO的已知运营开销,今天很少甚至没有一个是满足这个条件的。这意味着,它们中的大多数或所有都应该利用牛市出售代币,建立真正的财库,拥有稳定的资产,这不仅会使它们在即将到来的熊市中存活下来,而且有望领先于它们的竞争对手。

准则6:DAO财库应该了解它们应用的特定负债,并对其进行对冲。例如,一个借贷市场会计划每年一定百分比的贷款头寸会失败。尽管它们不会明说,但它们暗地里明白借贷市场是承担该风险的。因此,承担经济损失变成它们的资产负债表上一项常规成本,并可以相应地进行对冲。同时,像Uniswap这样比较精简的协议可能不会承担额外的风险,因此财库小得多也没有问题。

致谢:LarrySukernik、GeorgiosKonstantopoulos、DanRobinson、TarunChitra和AliAtiia

来源|UncommonCore

作者|Hasu&monetsupply

标签:DAOMakerMAKEDEFIfacedao币怎么样maker币终极计划maker币Defi Shopping Stake

原文:Messari 虽然Solana最初的梦想是在DeFi领域与以太坊竞争,但它已经开始将其可扩展的触角延伸到其他以太坊主导的领域,特别是NFT.

1900/1/1 0:00:00近段时间,元宇宙概念炙手可热,巨头纷纷布局。但截至目前,市场上似乎并未给出元宇宙的准确定义,其投资前景尚不明确。元宇宙赚不赚钱虽然还不清楚,但元宇宙培训已经相当赚钱了.

1900/1/1 0:00:00元宇宙概念股的持续大涨,引发监管层重点关注。截至11月10日晚间,已有多家元宇宙概念公司收到交易所发出的关注函或问询函,10日晚间,再有力源信息、平治信息等公司收到关注函。同时,佳创视讯、中青宝等公司回复了交易所有关元宇宙的问询函.

1900/1/1 0:00:00上周这一时间,全球最大的金融科技活动Money20/20正如火如荼地进行。DeFi和加密货币在该展会重返拉斯维加斯时大放光彩,与上届2019年金融科技爱好者在金沙会议中心的大厅里散步时形成鲜明对比,关于加密货币和Defi的专题讨论会占.

1900/1/1 0:00:00根据欧科云链数据显示,北京时间11月14日13点18分,比特币网络的区块高度达到了709632,激活了比特币的Taproot升级.

1900/1/1 0:00:00头条 ▌以太坊信标链已激活Altair硬分叉升级10月27日消息,以太坊信标链达到Epoch74240,已激活Altair硬分叉升级.

1900/1/1 0:00:00