上篇介绍了YFI开创性的“多池”流动性挖矿,完成分发代币,以及价格发现的属性。这个属性直接引发了后续诸多项目对这种方式的模仿以及追捧。比如YFI+AMPL模式的YAM,YFI+Uniswap模式的Sushiswap,YFI+Curve模式的Swerve……后续可以预见,会有更多的知名项目,会被分叉,以YFI的形式分发代币,做出一种“更加公平和去中心”的社区版本……

然而这只是YFI的一半,YFI的另一半,即他的核心业务,才是支撑其代币价格从3美金万倍攀升至3万美金的核心支柱,理解这些业务,你才能知道DeFi得到这个“后半场”,应该怎么玩。

英文直译应该是叫保险库,不过国内大家都喜欢把它称作机池。

机池其实非常的形象生动,用户往里面投放弹药,机自动给你找收益最高的“靶子”去突突,且坚决执行挖提卖策略,毫不留情。

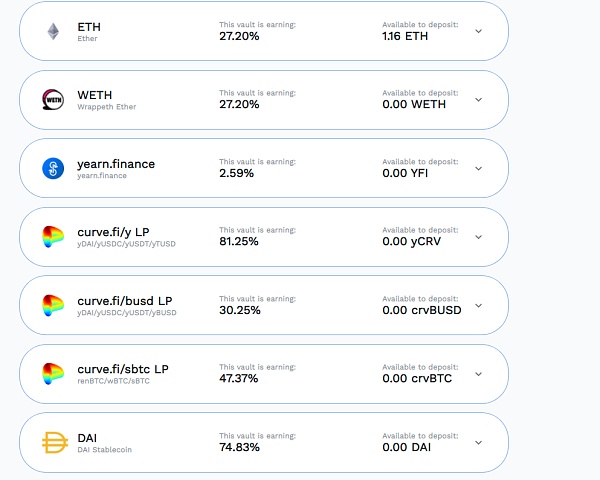

比如现在你去Yearn.finance, 现在的机池就有下面十几个。(贴图只包含部分)

数据:某聪明钱以1943 USDT均价出售3000枚ETH:7月4日消息,据Lookonchain发布数据显示,某聪明钱以1943 USDT均价出售了3000枚ETH。

此前,该交易者以18933 USDT均价购买了51枚BTC,以29989 USDT均价出售。以1286 USDT均价购买了781枚ETH,以1883 USDT均价出售。[2023/7/4 22:16:49]

每个池告诉你要存放的币种,当前的平均年化收益等等,像是第一个池,就是直接存ETH,第4个池,则是要提供去Curve做流动性的LP证明Token……

那么机池如何盈利呢?简单来说,机池会有不同的策略风格(有些机池是混合策略),有的是给Uniswap、Balancer、Curve提供流动性,获得手续费分成,或是类似CRV这种代币奖励,有的是参与流动性挖矿,比如最早YFII分叉的时候,部署YFII的1池策略,资金去YFII那里挖YFII出来,然后挖提卖。

这里拿前不久刚刚引起轰动的YETH机池举个例子,你可能就明白了。

YETH很简单,用户存ETH进去就行了,能够获得目前平均27.2%的年化收益,这可比存银行以及币圈许多CEX提供的理财产品吸引人多了。那么你的ETH进去之后,YFI拿这些ETH都干了些什么,来赚到这27.2%的收益呢?

整个流程是这样的:

1.YFI把这些ETH存入Maker获得稳定币Dai;

MicroStrategy再次购买229枚比特币,每枚平均价格为43,663美元:MicroStrategy宣布已用1000万美元购买了约229个比特币,平均价格约为每个比特币43663美元。截至2021年5月18日,公司持有约92,079比特币,总购买价为22.51亿美元,平均每个比特币等购买价约为24450美元(包括费用和支出)。[2021/5/18 22:16:15]

2.把这些DAI放到yDAI的池子里 (yearn.finance DAI机池);

3.YDAI池子的策略是——这些DAI提供给curve.fi/y (Curve的一个流动池),获得Curve的流动性证明LP Token,继而获取CRV代币。

所以最简单直观的理解,你可以把YFI的机池,理解成一个区块链上的理财基金,你往里扔池子指定的“钱”(代币)就好,然后他会给你自动寻找最高收益的地儿给你赚钱。后续分叉的YFII,YFV,YFlink之类的各个“姨夫”系列,基本上也是在模仿YFI的这套机池策略,只不过分叉之后,各家有各家的不同池不同策略,就好像不同银行有不同银行的理财或是基金产品一样。

你可能会问下面三个问题:

1.为什么我要用YFI的机池,这些操作我自己做不了么?

当然可以!对于高级玩家而言,所有YFI机池做的事情,他自己手动都可以完成。但是自己操作,有这么几个问题。

BTC跌破43800美元关口 日内跌幅为5.9%:火币全球站数据显示,BTC短线下跌,跌破43800美元关口,现报43788.47美元,日内跌幅达到5.9%,行情波动较大,请做好风险控制。[2021/2/28 18:01:20]

一是门槛过高,绝大多数玩家无法完成操作,机池完美解决了门槛问题;

二是自己操作,调用这些合约所花费的Gas费用往往极高——YETH策略中的每一步,都牵扯1-2次的合约调用,每次费用在十几到几十美金不等,ETH堵得时候上百美金也是常态。而机池大资金集中操作,相当于大家分摊了这些Gas费用,都能节省不少;

三是安全问题,许多新的流动性挖矿,无论是否恶意,代码有问题时对你存入的本金是个风险,机池部署的策略通常都是代码审计过的,基本确保本金无忧才会开策略池,安全性得到了极大提高。

2.现在各大交易平台和钱包也都上了DeFi的流动性挖矿产品,年化也都不低,为什么还要用YFI?

没错,现在许多CEX和钱包软件在看到YFI以及后续的各个姨夫系列之后,也都纷纷推出了自己的“机池”,操作甚至比YFI等机池更加简便,往往用户直接在里面存USDT即可。但有利有弊,YFI的机池,所有操作和资金去向链上可见,完全透明。CEX不可能做到这一点,再者CEX的年化收益,自己一定会抽成,至于抽多少,你肯定也没办法知道,YFI等去中心化的机池,规则也是完全透明的。

动态 | 部43个民族资产解冻类犯罪虚假项目和组织:包括物联网数字货币项目:据澎湃新闻消息,部部署全国机关从1月起开展为期半年的打击整治民族资产解冻类犯罪专项行动。近日,机关查明了43个实施民族资产解冻类犯罪的虚假项目和组织,其中包括物联网数字货币项目。[2019/2/1]

3.机池这么牛逼,跟YFI代币有什么关系?这不就是个治理代币么?

话是这么说,然而YFI机池是有收益的,对投资者收取的费用为本金的0.5%,收益的5%。收入直接发送到多签资金库。超过50万美元的部分以奖励形式定向并分配给在治理池中抵押的YFI。

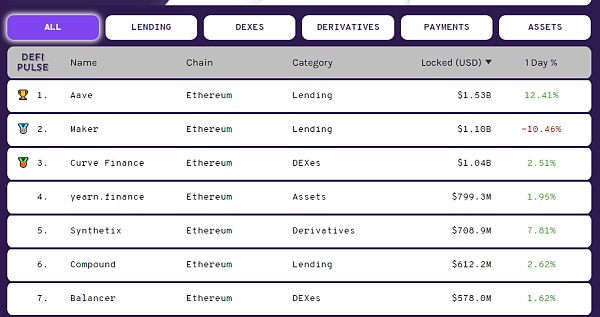

YFI代币的价格,直接跟机池的收入挂钩,而机池的收入,直接与TLV(Total Locker Valuo——总锁仓量)相关,今天的数据,所有DeFi项目里,YFI的TLV稳居第4,8亿资产仅次于Aave,Maker与Curve,已然超越Compound,SNX这种老牌DeFi项目。

理解了YFI的机池,你就理解了YFI的大半,然而YFI的业务拓展速度超乎想象,这也是为什么YFI价格和TLV远超各个分叉的姨夫系列,毕竟,Andre Cronje只有一个,这个人,没办法被分叉……下面介绍下YFI的其他业务。

比特币挖矿每年耗电 65.63 TWh,成本占比 43.20%:据 digiconomist.net报道,目前比特币挖矿的每年耗电量 65.63 TWh,年度全球采矿收入 75.97 亿美元,估计的全球采矿成本约 32.82 亿美元,收益约 43.15 亿美元,当前成本占收入的百分比为 43.20%;比特币的电力消耗占全球电力消耗的百分比为 0.29%。[2018/5/10]

Earn像是一个“放贷基金”,用户把各种稳定币或wbtc存入这里,智能合约会搜索和研究最佳协议到 Aave、Compound和dYdX等DeFi协议中搜索最高的回报率,并借给该协议。

Zap 是精简的协议,可在不同的 DeFi 资产之间进行转换。可以简单理解为一个YFI般的Uniswap,只不过交易对只有YFI里面的那几种资产,ZAP就是来做那几种资产互换的(BUSD,DAI,usdt.curve.fi, y.curve.fi等等)。

这可能是YFI下一阶段的一个重点项目,前段时间一直在测试,这几天正式上线了。

前段时间大火特火的DeFi项目里,NXM一定算是一个。金融嘛,是个人都知道,除了借代,衍生品之外,最大的业务应该就是保险。而作为区块链上的金融——DeFi,在交易和借贷逐渐成型之后,人们的目光也终于投向了保险。

由于太过早期,NXM保险几乎就是独苗,导致代币价格在大家意识到保险的重要性之后,一路突飞猛涨,然而NXM有那么一点“不区块链”的是,他有KYC,还异常严格,代币NXM更是只有内部流通。目前所有交易平台上面的WNXM,只是一个NXM的映射代币。

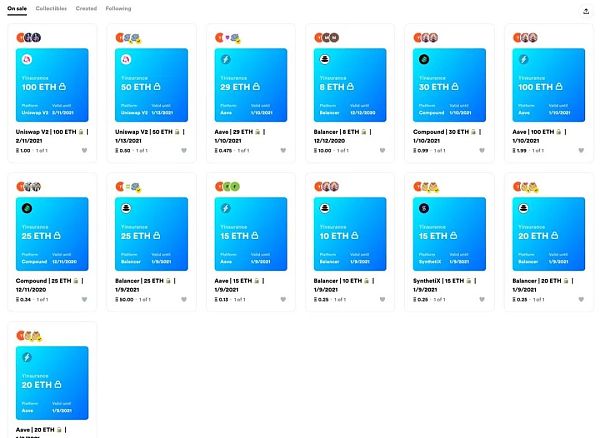

于是乎,无KYC版本的Yinsurance来了,包含三个核心组件——承保金库(Insurer Vaults),投保金库(Insured Vaults),理赔治理(Claim Governance),首批支持项目为Aave、Balancer、Compound、Curve、Synthetix,以及YFI。

具体保险规则篇幅关系在这里不做过多介绍了,有兴趣的朋友可以自行搜索,在这说一个Yinsure最令人拍案叫绝的,那就是——保单以NFT的形式被代币化!

这也就意味着,你在保险之后,可以转让,销售,你的NFT保单,还可以晚些时候再买回,甚至购买“一篮子保单”。

RARI作为承载保险功能NFT代币的平台,这几天直接币价被拉上了天。

还有人说这会不会和NXM形成直接竞争关系?其实不然,Yinsure的推出,反倒正好和NXM形成了互补,将来极有可能变成你中有我,我中有你的关系。传统金融圈,有个词叫做“互保”,说不定我们不久在区块链上就会看到。

Yborrow是一个信用委托服务,基于Aave构建,流动性提供者可以创建保险库(vault)并分配信用,借款人可以给出自己的信用额度。信用委托(Credit Delegration)支持跨智能合约,用户可以借入自己喜欢的资产,然后“委托”到yVault中进行收益耕作(farm yield)。

Yliquidate是一个针对YFI产品的清算工具,可以使用闪电贷来自动清算,不过这个相当高级的工具,不是针对用户的产品,没有清算经验,还是不要使用。

VC - 这个并不存在。但很多人推测,在不久的将来,YFI要是出了一个yVCVault,用来资助DeFi领域里面最好或是最有潜力的一些项目,他们将对此毫不感到意外。毕竟YFI本质是一个DAO,只要有人提案,大家投票通过,开发也做得出来,这东西就会有。所以哪天你要是看到了yVCVault,或者什么更加天马行空的创意,也别觉得不可思议。

DeFi的上半场,其实从去年便开始了,只是在今年掀起大幕,迎来高潮。

这个上半场,以交易和借代为主,Uniswap,AAVE,无疑是上半场最为耀眼的两颗明珠。

而YFI,可以说是一己之力把DeFi,推进到了下半场。

在下半场,流动性,治理,聚合,游戏化,将会是几个经常出现的关键字。

1.当前爆火的流动性挖矿;

2.对YFI治理和机池资金聚合模式的诸多仿盘——现在还有关于治理代币的聚合项目了,很有意思,为了避免广告嫌疑,就不说名字了;

3.新的一批DeFi项目有些开始把代币分发的过程做成游戏任务类似的过程,就连YFI的创始人Andre Cronje这两天也在推特提出 Gamefi概念,说未来DeFi货币政策或将更游戏化,用户的资金将成为 DeFi游戏使用的装备。同时,到目前为止行业仍是「围绕交易的 TraDeFi」,未来或将进入偏向游戏化的Gamefi。

只能说,DeFi的下半场,对于投资者的要求,越来越高了,无论是时间,还是知识储备。当年公链的上半场,你可能懂个PoW,DPoS,TPS这些基本概念就行,现在公链下半场,你得懂通道,侧链,Rollup,平行链,分片,跨链,各种层出不穷的新共识机制……

同样,DeFi上半场,你知道DEX,去中心化交易,借代就差不多。下半场,你得懂流动性,AMM公式,衍生品设计,稳定币设计,清算,聚合……再加上公链下半场的知识结合起来,因为许多新的DeFi产品,即将在ETH的Layer2上,或是说波卡,Solana这种新的公链上推出……

总之,当前的区块链DeFi世界,既需要你懂区块链,还需要你懂金融。

这可能是一个认知变现,最为快速和迅捷的地方了。

你说这俩我都没那么懂怎么办?无他,多学耳,比如,多来白话看点儿文吧。

标签:YFIEFIDEFDEFIYFIM价格Pyrrho DeFiBasketDAO DeFi Indexdefibox币价格

美国证券交易委员会(SEC)在简化数字资产证券结算方面迈出了重要一步,将之前的四步流程压缩为三步,以降低经纪交易商的操作风险.

1900/1/1 0:00:009月29 日,由YFI创始人Andre Cronje参与开发的DeFi项目Eminence.finance因协议漏洞,被黑客使用闪电贷攻击盗走1500万枚DAI。DeFi协议的脆弱再度暴漏在众人面前.

1900/1/1 0:00:00币圈从不缺乏热点,从DeFi到NFT,让人目不暇接。说起这次NFT爆红,是由菠萝MEME正式引爆的,就像Compound正式引爆了DeFi那样。不过Compound是凭借“流动性挖矿”激励机制,成为DeFi领域的一匹黑马.

1900/1/1 0:00:00CoinMetrics根据CMBI浮动调整方法,发布了2020年第三季度“供应透明度报告”。该报告揭示了加密资产持有者的关键行为类别,报告分析了以下加密货币资产的自由流通量(可理解为潜在的市场抛压):BTC、ETH、BCH、BSV、A.

1900/1/1 0:00:00在过去一周,DeFi平台上锁定的总价值受到了巨大冲击。与2020年9月2日84.1亿美元的峰值相比下降了20%。这标志着DeFi协议的第一次重大修正,这是在一系列新产品(即流动性挖矿)的推动下实现空前增长后的缓和期.

1900/1/1 0:00:00本周技术周刊包含以太坊、波卡、EOS、COSMOS、Filecoin等项目的技术类相关新闻。以太坊核心开发者:以太坊客户端Geth也许应该启动治理代币以太坊核心开发者Péter Szilágyi刚刚发推称,也许我们应该启动一个Geth.

1900/1/1 0:00:00