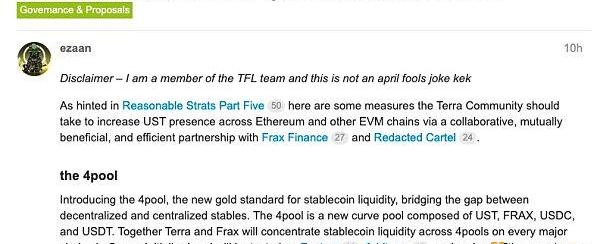

4月2日,TerraformLabs成员Ezaan于社区提出新提案,建议引入稳定币流动性的新“黄金标准”4pool。

具体来说,4pool将是一个由UST、FRAX、USDC、USDT组成的新Curve流动性池,Terra和FraxFinance会通过Curve将其稳定币流动性集中至各大主要生态上的4pool内。按照计划,4pool最初将先在Fantom、Arbitrum和以太坊主网上进行测试。

矛头究竟指向了谁?

Gate.io即将开启TrustBase认购Startup项目:据官方公告,Gate.io将于5月18日12:00 至5月18日18:00开启Startup项目TrustBase认购通道,6小时内有效下单同等对待。用户需要达到VIP1和以上级别才能参与认购,VIP等级越高的用户认购额度越高。用户下单后到结束认购后2小时内,请务必保证现货交易账户中有不低于认购金额的足够金额,金额不足将自动排除在有效订单之外。[2021/5/15 22:05:34]

虽然在提案的内容中,Ezaan并没有直接提及DAI,也并没有使用一些太过激烈的陈述,但从本质上来看,这几乎可以视为UST对当前去中心化稳定币龙头DAI的正面宣战。之所以这么说,需要从稳定币赛道现状以及Curve在其中所扮演的角色讲起。

律师:Plustoken案涉及的数字货币已变现处置,无需担心“砸盘”:北京德恒律师事务所顾问刘扬发文称,昨天Plustoken案之所以能够刷屏,与相关标题党报道也有一定关系,在币圈微信群中甚至在流传“国家队砸盘了”的说法,查看两个案件的判决书发现:1.在Plustoken案二审刑事裁定书中提到:“收缴的赃物处置问题。经查,在案证据证实陈波向盐城市局申请由其委托北京知帆科技有限公司依法出售变现机关扣押的数字货币,所有款项作为其退赃款。原审法院据此认定陈波退出部分款项,并对其酌情从轻处罚。”

2.在Wotoken案二审刑事裁定书中提到:“数字资产处置变现合同一份。证明案发后,被告人李某某配合机关追缴赃款赃物情况。”

上述情况说明,相关数字货币的赃物处置应当是:由犯罪嫌疑人向机关提出申请,和相关公司签订合同,委托相关公司对机关扣押的数字货币进行变现处置,处置的所有款项作为犯罪嫌疑人的退赃款。这就说明,案涉数字货币早已经变现处置,所谓“砸盘”一说则无需担心。从涉案虚拟数字货币处置工作来讲,司法机关在本案中的处置方式颇具亮点,也给全国司法机关提出了一条新的思路,在整个处置过程中,司法机关并未作为主体参与其中,由犯罪嫌疑人和委托第三方公司处置。[2020/11/28 22:25:18]

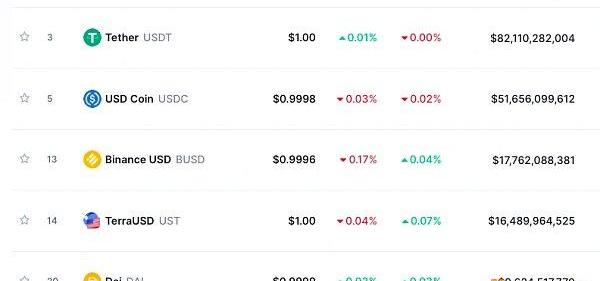

CoinMarketCap数据显示,截至发文DAI和UST的流通总供应量分别为96亿和165亿,从绝对数量来看,UST已然完成了对DAI的超车,成为了规模最大的去中心化稳定币。然而,UST的主阵地当前仍集中在Terra生态内部,在以太坊以及其他诸多EVM兼容生态内,DAI依然长期占据着更大的市场份额。

SPDR Gold Trust持仓较上日增加18.98吨:全球最大黄金ETF--SPDR Gold Trust持仓较上日增加18.98吨,当前持仓量为1278.82吨。[2020/9/22]

在这次4pool的提案中,Ezaan明确指出提案的目的就是为了扩大UST在以太坊中的市场份额,所以其矛头究竟是指向了谁就不言而喻了。

Curvewar又从何谈起?

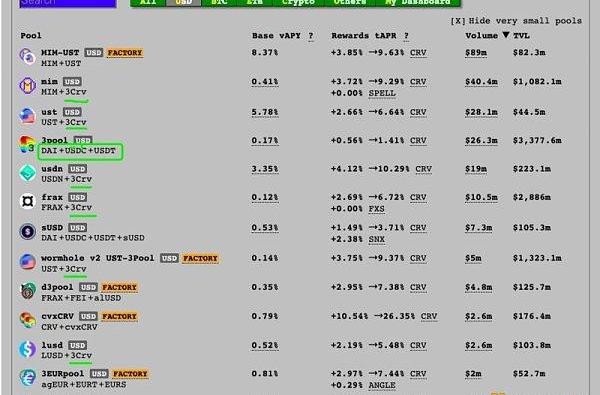

那么,Curve在这里边又扮演着什么角色呢?熟悉DeFi的读者们想必大多都听说过「CurveWar」,简单来说,这就是各大DeFi为了争夺Curve流动性激励,想尽各种办法来积累治理代币veCRV,从而控制CRV的激励权重。

作为DeFi绝对龙头之一,稳定币兑换协议Curve会通过CRV的通胀来激励协议之内的流动性提供者。不过与其他协议不同,在Curve的经济模型内,有着直接治理效用的代币并不是CRV,而是质押CRV后所换得的veCRV,后者可以直接决定Curve内各个池子的流动性激励幅度。

BTC下跌可能与PlusToken抛售跑路资金有关:此前,PlusToken跑路资金15Z1sT和1CkuKa开头地址上的资金再次发生异动,13112个BTC正小额切割分散到若干地址中,并已经分散到几十个地址中。加密货币分析师ErgoBTC表示,PlusToken团队自2019年8月以来一直在批量抛售其数字资产。2019年12月,PlusToken向未知钱包转移资金。当时的交易价值为1.05亿美元,共涉及79万个ETH。此后,加密货币总市值暴跌120亿美元。因此,加密社区中的某些成员表示,PlusToken的活动与币价的下跌有关。(CryptoPotato)[2020/3/9]

在Curve之内,每个流动性池究竟可以获得多少CRV激励,均需通过veCRV的投票决定,所以谁控制的veCRV越多,谁就可以为与自己利益相关的池子争取到更大的激励力度,从而提供更高的APY和APR,改善相关池子的流动性状况。

安全公司:PlusToken又一涉案地址开始转账:北京链安Chainsmap监测系统发现,15pyB7开头的PlusToken涉案地址于北京时间3月5日上午9:27分开始转账,其中7023BTC打入到一个新的地址,这也是该地址自从去年9月20日之后首次转账。[2020/3/5]

当前,Curve之内稳定币流动性的“黄金标准”为3pool,其构成为DAI、USDC、USDT,其他稳定币项目在进入Curve后,往往都需要与3pool资产共同组建流动性交易对,即以X+DAI+USDC+USDT的形式配对。

Terra的4pool所想要做的事情正是夺取3pool的市场份额,甚至取代后者的市场地位。那么这究竟该如何实现呢?答案很简单——市场说了算,谁的流动性规模更大,谁就可以在实质意义上赢得这场潜在的战争。

那么如何扩充流动性呢?答案同样很简单——veCRV。

我们来重新顺一下这个逻辑:

4pool需要抢占3pool的市场规模;

这就意味着4pool需要扩充该稳定币组合的流动性规模;

这又意味着4pool需要吸引更多的流动性资金;

这又意味着4pool需要提供更高的收益;

这又意味着4pool需要更多的veCRV来为4pool相关池子争取更多的CRV激励;

虽然目前还没有什么动静,但如果4pool起了势,3pool肯定不会坐以待毙;

3pool的反击显然也需要争取更多的veCRV;

这不就打起来了么。

谁的胜算更大?

在提案中,Ezaan提到Terra和Frax是持有CVX最大的两家协议,CVX是Convex的治理代币,后者通过套娃质押和增幅激励成功掌握了大量的veCRV,成为了整个Curve生态内举足轻重的角色。与此同时,Terra和Frax也是Votium最大的两家激励方。

所以说,Terra和Frax并非突发奇想,一拍脑门就决定去以太坊上灭掉DAI,而是真正掌握着大量的战略筹码。

抛开这些桌面之上的筹码不说,CurveWar并不只是一场争夺形式上的较量,也是一场资金厚度的较量,Terra最近的这波“BTC疯狂购”愣是买出了一波牛市,其实力可见一斑。

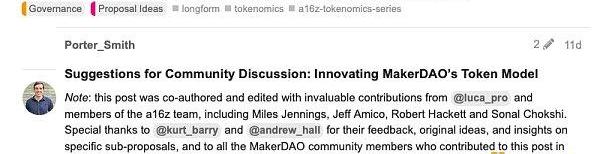

而从MakerDAO的方面来说,再傲居孤峰数年之后,竞争者的崛起显然也给该协议带来了一定的危机感。过去一个月里,MakerDAO社区数次提及希望改变其代币经济模型,以整顿包袱,重焕活力。在最近的一次提案中,a16z甚至还亲自下场操刀做了设计……好吧,a16z的名字都出来了,DAI背后的力量同样不容小觑。

谁在坐收渔翁之利?

虽然这场“战争”还没有打响,但我们已经可以尝试去寻找一些潜在的获利对象,以下,是我的一些个人观点。

细看整个故事的参与方,Curve及其生态内的治理相关角色大概率会是坐收渔翁之利的一方。双方打得越是激烈,Curve自然越是高兴,因为这一方面可以给整个协议的流动性池带来更大的活性,另一方面也会提高veCRV以及其来源CRV的市场需求。

同理,对于捆绑了部分veCRV治理作用的CVX及其再上一层套娃协议的治理代币来说,这些代币的市场需求也会随着战局的升温而提升。

当然了,上边掰扯了这么多,都是Ezaan提案能够通过的后话。万一没有通过,就当我瞎胡说吧。

申明:本文作者及编辑均持有CRV和CVX,存在利益相关。

关键要点 鉴于整体市场降温,数字地块的二级销售下降了54%,但仍比2021年第三季度增长了865%。一级销售量因新地块的发行而增长23%.

1900/1/1 0:00:00你是否曾因害怕错过一个币而买在最高点?你是否曾卖掉蓝筹而上车了一个垃圾币?你是否曾在亏了50%的时候不肯割肉导致继续亏损45%?以上都是认知偏差在作祟,是错误的投资思维导致这些结果.

1900/1/1 0:00:00下面是31个免费的指标、网站、列表和工具,我们可以使用它们来发现、分析和研究加密货币和代币。不需要注册(就本篇介绍的功能).

1900/1/1 0:00:00随着以太坊合并的临近,社区对合并的相关影响以及未来以太坊的路线规划愈发频繁。本文,我们便围绕这一主旨,提炼出五大常见问题,为大家画画重点.

1900/1/1 0:00:00“因为稀有才是珍贵的,而水是最便宜的,但最好的。”——柏拉图,《欧西德摩斯》30多年前,第一个网页是在欧洲核子研究中心所创建的,由TimBerners-Lee爵士和其他科学家想象构建.

1900/1/1 0:00:00为了理解"为什么是Web3",我们需要回顾一下互联网的简要历史。现如今,每个人都有一种叫做智能手机的数字附属品。就像我们的其他附属品一样,没有它我们就不知道怎么活下去了.

1900/1/1 0:00:00