在这篇文章中,我们将介绍DeFi抵押借贷平台,即CompoundFinance,讨论其稳定币的用例,并将其与传统金融(TradFi)的“无风险”利率概念进行比较。我们的目标是将这些概念结合在一起,以探讨不同类型的低风险投资如何在TradFi和加密市场中工作。

本介绍检查了稳定币贷款收益率,并分享了对收益率表现、波动性和推动贷款收益率的因素的见解。

稳定币是什么?

稳定币是不断增长的加密生态系统的一个利基部分,主要被加密货币投资者看作一种实用且具有成本效益的加密货币交易方式。在加密生态系统中,稳定币的发明是很夯的,其拥有以下特性:

与模型经济中使用的法定货币相似,稳定币为在数字货币之间交易或法定货币与数字货币之间进行交易的人提供了价格的稳定性。

稳定币是一种原生加密代币,可以在链上以去中心化的方式进行交易。

随着TradFi世界的投资者越来越多地采用加密货币,稳定币已经成为传统金融世界和加密金融世界之间的自然交换媒介。

Voyager以200万美元出售加密平台Coinify所有股权给Ascension ApS:8月18日消息,加密借贷公司Voyager宣布以200万美元现金出售加密货币平台Coinify的所有股权给Ascension ApS。如果Ascension ApS在交易后三年内随后出售Coinify,则规定了额外的有条件的盈利支付,从而为Voyager保留了潜在的上涨空间。

据悉,Coinify是一个在欧洲、亚洲和其他地区运营的加密货币平台,通过Coinify API提供个人和企业加密货币交易、加密支付处理服务和企业解决方案。Voyager于2021年8月购买了Coinify。2022年8月16日,Coinify的出售计划获得了纽约南区美国破产法院的批准。(prnewswire)[2022/8/18 12:33:28]

无风险利率

传统金融领域和加密金融领域共有的两个核心概念是风险和回报。意料之中的是,投资者可能会要求以更高的风险换取更高的回报。

风险和回报框架的核心是“无风险”利率的概念。在TradFi中,这个比率作为判断所有投资机会的基准,因为它给出了一段时间内零风险投资的回报率。换句话说,投资者通常认为这个基准利率是他们对任何投资预期的最低回报率,因为理性的投资者不会为低于“无风险”利率的回报承担额外的风险。

Visa在阿联酋推出不限额加密货币黑卡bitcoinblack:金色财经报道,Visa 在阿联酋推出不限额加密货币黑卡 bitcoinblack,持有该卡的用户在任何支持 Visa 支付的地点都没有消费限制,并将在消费时获得 SPND 代币奖励,该奖励可用于在即将推出的 Haute Living Luxury Marketplace 中兑换礼品。该信用卡可将用户的加密货币转换为可用于支付的现金,并仅可以通过邀请获得。[2022/7/4 1:49:53]

“无风险”资产的一个例子是美国国债资产,它是由美国政府发行的一种金融工具。当你购买其中一种金融工具时,你就是在把钱借给美国政府,为它的债务提供资金,并支付持续的费用。这些投资被认为是“无风险”的,因为它们的支付由美国政府担保,违约的几率极低。

“无风险”利率总是与相应的期限/到期日相关联。在上面的例子中,国债资产可以有不同的期限,相应的无风险利率(也称为国债收益率)也不同。

期限可以短至一天,在这种情况下,我们称之为隔夜无风险利率或一般担保利率。该利率与货币市场上的隔夜贷款有关,其价值由该市场的供求关系决定。这些贷款通常由国债等评级较高的资产作抵押,因此也被认为是无风险的。

经济学家Eswar Prasad警告称加密货币对美国金融稳定构成巨大威胁:金色财经报道,康奈尔大学经济学教授、《货币的未来》一书的作者Eswar Prasad表示,包括中央银行数字货币(CBDC)和加密货币在内的所有形式的数字货币都对现金构成威胁,尽管CBDC对未来仍有更大的希望。Prasad最近在接受CNBC采访时强调了这一点,正如他在书中所做的预测,这位教授将比特币视为“持续很长时间的投机狂热”的例子,他警告说,尽管加密货币提出旨在通过为每个人提供公平的竞争环境来减少财富不平等的行业口号,但它们可能无法达到目的。如果它们仍然不受监管,它们最终可能会破坏世界各国的经济稳定。他还表示,由于数字资产提供的交易方便且成本降低,CBDC是必经之路。然而,他警告说,CBDC并非没有自己的特殊问题。(zycrypto)[2021/10/19 20:40:58]

研究:加密交易者将BTC和ETH转换为XRP以避免网络拥塞:金色财经报道,Ripple表示,其最新的链上分析表明,交易者在将余额转移至或转移出加密货币交易所时越来越多地将BTC和ETH转换为XRP。Ripple开发部门Xpring表示,交易者在网络拥塞加剧的时期会使用XRP,以确保他们能够尽快转移资金。Xpring称,这种现象在以太坊网络上尤为明显。[2020/5/13]

CompoundV2和稳定币贷款收益率

随着全球对加密资产和相应市场的接受度的提高,基于加密的投资已经成为传统金融市场投资人的一个热门话题。当进入这样一个新的金融市场时,这些投资者通常首先观察到的是无风险利率,因为它将被用作评估其他所有投资机会的锚点。

在加密世界中没有国债的概念,因此,“低风险”(而不是无风险)利率是在CompoundFinance等DeFi抵押借贷平台上实现的。我们在这里使用“低风险”一词,是因为CompoundFinance和其他许多DeFi抵押借贷平台一样,并不是无风险的,而是存在一定的风险,如智能合约风险和清算风险。在流动性风险的情况下,账户流动性为负的用户将由本协议的其他用户进行清算,使其账户流动性恢复为正(即高于抵押要求)。当清算发生时,清算人可代表借款人偿还部分或全部未偿还贷款,作为回报,清算人可获得借款人持有的折扣金额的抵押品;这个折扣被定义为清算激励。总结DeFi中的风险,我们能得到的最接近无风险的是低风险。

动态 | 超微半导体公司和英伟达公司的加密货币困境可能再持续一个季度:据金十报道,加拿大皇家银行称,超微半导体公司和英伟达公司的加密货币困境可能再持续一个季度。[2018/11/26]

在Compound平台上,用户可以通过智能合约在平台上借贷资产。如上图所示:

借出方首先向Compound的流动性池提供稳定币(或其他支持资产),如DAI。同种币形成了一个巨大的流动资金池(“市场”),可供其他用户借入。

在上图中,借入方可以通过提供其他有价值的币(如ETH)作为抵押,从池中借入稳定币(贷款)。这些贷款被超额抵押以保护借出方,每1美元的ETH作为抵押,只有一部分(比如75美分)可以以稳定币的形式借入。

借出方被发行ctoken来代表他们在流动性池中的相应贡献。

借入方也为他们的抵押存款发行ctoken,因为这些存款将形成他们自己的流动性池,供其他用户借款。

借款人需要为其贷款支付多少利息,以及贷款人可以获得多少利息作为回报,这取决于协议公式(基于供求关系)。

Compound用户通过向贷款池提供流动性来换取ctoken。虽然他持有的cToken的数量在整个过程中保持不变,但每单位cToken可以赎回以获得资金的汇率在不断上升。从贷款池中取出的贷款越多,借款人支付的利率就越多,汇率上升的速度也就越快。因此,从这个意义上说,汇率是贷款人在一段时间内投资的资产价值的指标,从时间T1到时间T2的收益可以简单地表示为

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,该投资的年化收益率(假设连续复利)可计算为

Y(T1,T2)=log(exchangeRate(T2))—log(exchangeRate(T1))/(T2-T1)

USDT/USDC借贷收益率分析

虽然Compound池支持许多稳定币资产,如USDT、USDC、DAI、FEI等,但我们只分析市值排名前两名的稳定币的抵押贷款收益率,即USDT和USDC,市值分别为800亿美元和530亿美元。这两种货币加起来占稳定币总市场的70%以上。

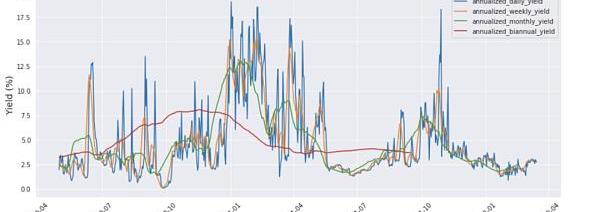

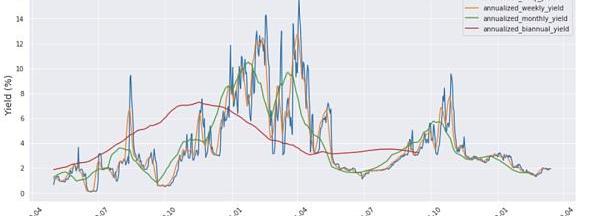

下面是根据上一节的公式得到的日、周、月、年利率的图表。可以看到,日产量波动很大,而周收益率、月收益率和半年收益率分别是先前粒度图的平滑版本。USDT和USDC在图表中有非常相似的模式,因为这两种资产的借贷在2021年初都经历了高收益率和高波动性。这表明,有一些系统性因素正在影响整个DeFi借贷市场。

可能影响贷款收益率的系统性因素的一种假设是涉及加密市场数据,例如BTC/ETH价格及其相应的波动率。举个例子(本例风险较高),当BTC和ETH呈上升趋势时,相信很多追逐多头的投资者会从稳定币池借款购买BTC/ETH,然后用购买的BTC/ETH作为抵押,借入更多的稳定币,然后重复这个循环,直到杠杆达到一个令人满意的高水平。这种杠杆效应帮助投资者在BTC/ETH持续上涨时放大他们的回报。

未来的发展方向

本文通过CompoundFinance的视角对DeFi抵押贷款进行了广泛适用的介绍,并将其与TradFi的“无风险”利率进行了比较。

作为数据科学定量研究团队的一员,我们的目标是从定量的角度对这一领域有一个很好的整体理解。

Source:https://blog.coinbase.com/part-1-quantitative-crypto-insight-stablecoins-and-risk-free-rate-9c2e34d7fffc

标签:稳定币加密货币OINCOIN稳定币是数字货币吗知乎加密货币市场价格大起大落Super Star Coinkucoinpro跟库币是一回事吗

不要错过区块链,不要旁观元宇宙 肖风|万向区块链董事长 从最基础的网络技术发展趋势的角度来看,互联网确实是不断向着去中心化去演变的。也就是说,随着网络从WEB1发展到WEB2再到WEB3,是一个越来越去中心化的过程.

1900/1/1 0:00:00头条 ▌Coinbase或暗示即将启动NFT市场金色财经报道,Coinbase官方社交媒体账户发布“Somethingiscoming,probablynothing”,或暗示即将启动NFT市场.

1900/1/1 0:00:004月13日消息,埃隆·马斯克被Twitter的一位股东起诉,原因是他没有披露他购买了该公司的大量股票,这对公司的股价有影响。根据诉讼文件,根据联邦法律,马斯克有义务在获得推特5%的股权后10天内通知美国证券交易委员会.

1900/1/1 0:00:00今日,中国互联网金融协会、中国银行业协会、中国证券业协会联合发布关于防范NFT相关金融风险的倡议,倡议中表明坚决遏制NFT金融化证券化倾向,从严防范非法金融活动风险,自觉遵守行为规范.

1900/1/1 0:00:00炒作完区块链就换个更新的概念,搭载元宇宙炒作NFT。基于区块链的NFT产品安全吗?我一直说,在互联网时代,所谓的信息安全就是个伪命题,没有绝对的安全。包括区块链与NFT在内,这些安全从本质上而言,只是说比当前的保密技术更进一步而已.

1900/1/1 0:00:00什么是加密季节性? 加密季节性是指人们认为对比特币将在一段时间内涨跌,从而极大地影响整个加密市场。比特币是世界上最大的加密货币,也是有史以来第一个.

1900/1/1 0:00:00