DeFi用户就像沸水中的龙虾。

随着价格下跌,他们的资本正处于清算的边缘,而大多数人并没有意识到这一点。

如果未来几周价格继续逆势下跌,我们将可能见证DeFi的清算雪崩。这将为DeFi新用户上好DeFi风险的第一课。

截至目前,DeFi用户还没有完全意识到他们锁定的资本上所使用的风险和杠杆。他们不再是简单的杂牌军。相反,他们需要像管理保证金的敞口头寸一样管理账户。这种情况很像一个日常乘用车的司机被要求进入一级方程式赛车。唯一不同的是,DeFi用户可能根本不知道自己正坐在赛车中。

这就使大量的资本在价格下跌时面临清算的风险。为价格行动创造了一个让人想起2020年3月的环境。对于一个不做交易的人来说,这是次优的。对于交易者来说,这创造了机会。

现实情况是,大多数加密货币用户都不具备发现这种市场趋势的能力。DeFi的独特之处在于,它不在交易所。没有订单簿,也没有多头与空头的比例。更好地预测市场修正的工具刚刚被开发出来。由于这些发展是如此之新,第一波采用这些方法和技术的交易者将获得回报。这也是本文的目的--向你展示眼前的机会。

DeFi项目Sheesha Finance与数字身份验证平台Synaps达成战略合作:据官方消息,DeFi项目Sheesha Finance与数字身份验证平台Synaps达成战略合作。

据悉,Synaps帮助其客户和用户实现身份合规性目标。它为企业提供定制的身份验证解决方案,同时允许人们只需点击几下鼠标即可设置和共享其身份。该平台的可信合作伙伴包括Moonbeam、Polygon、Jump Trading、Just Mining、Elrond、Terra。(medium)[2022/3/22 14:11:26]

让我们通过DeFi的视角来观察市场的状态,它对价格行动意味着什么,以及交易者如何从这种设置中获利。

DeFi市场现状

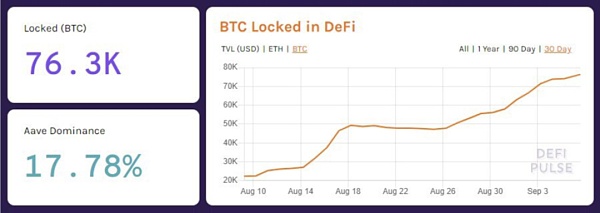

在过去的三十天里,有近250万ETH和5万BTC被添加到DeFi。你可以从下面DeFi Pulse的图表中看到这一点。

第一张图显示,DeFi中锁定的ETH从不足450万增长到近700万。在撰写本文时,有略高于600万的ETH被锁定在DeFi合约中。?

Kava DeFi Hub总锁仓量突破7500万美元 创历史新高:据官方公告,当前Kava CDP和HARD Protocol中累计锁仓价值7500万美元的资产,正在赚取超高收益的KAVA和HARD奖励。

Kava是一个跨链DeFi平台,提供主流数字货币的抵押借贷。HARD Protocol是基于Kava区块链发布的跨链加密货币市场,支持BTC、XRP、BNB、BUSD、KAVA和USDX等资产借贷和挖矿赚取收益。[2020/11/24 21:55:03]

第二张图显示了DeFi中锁定的BTC数量。这是一个类似的趋势。在过去的30天里,增加了近5万个BTC。

这在短时间内是一个显著的增长。而随着这种增长的展开,价格也达到了年内的高点。

NestFans 拾二: 火币H 资产为 DeFi 世界带来了更多的主流优质资产:9月29日,在以“DeFi再去中心化新基建”为主题的直播活动中,NestFans论坛发起人拾二认为,火币做为全球最具影响力的加密资产交易所,最近推出了一系列 H 资产,包括:HBTC、HUSD、HBCH、HLTC 等,这为以太坊网络带来了更多优质的加密资产,解决了以太坊网络上核心优质加密资产较少的行业性问题,以及不同公链资产的跨链问题。从 DeFi 从业者的视角来看,这同时也为 DeFi 世界带来了更多的主流优质资产。

在他看来,一个链上加密资产,要想进入 DeFi 世界必须先拥有链上价格,这时候就需要用到 NEST 这样的去中心化价格预言机网络了。NEST 社区作为火币 DeFi 联盟的发起成员,正在跟火币等 DeFi 伙伴一起构建 DeFi 2.0 新系统。NEST 将成为该 DeFi 2.0 系统最为重要的基础设施,为 DeFi 协议提供链上区块价格以及波动率数据等市场信息源。[2020/9/29]

事实上,在过去的三十天里,Ethereum的平均价格是402美元。上一次ETH如此之高是在2018年7月。另一方面,比特币的平均价格约为11500美元。上一次处于这些水平是在一年多以前。

T网(Tokencan)设立Defi和NFT交易专区:据官方消息,2020年9月1日,T网(Tokencan)设立Defi和NFT交易专区。接下来会持续上线热门优质Defi项目和挖掘优质NFT项目。

据了解,在Defi方面,T网除了开设专区,还成立由经济模型设计专家彭松牵头的Defi研究小组,设立了Defi专项技术组和Defi孵化器,为开放金融的实现添砖加瓦。

在NFT方面,T网是首家专注NFT领域的交易所,这和T网团队在艺术品交易领域、游戏领域、产权交易领域的人才和经验储备密不可分。T网是一个有3年历史的交易所,业务板块丰富,可以为项目方提供综合的服务,为中介机构提供多重盈利机会。T网下设MIsscoin项目孵化器、Mr.game游戏平台、矿业商城、实名区块链等项目可合作场景。2020年T网发展快速,尤其是韩国和日本市场,越南和马来西亚市场也已经启动,包括,海外市场的活跃度达到80%。[2020/9/1]

谈到DeFi,我们必须明白,在赚取收益率时,大多数情况下,资产都被 "锁定 "在智能合约中,因此用户可以对其进行借款。这个机会可以让借款人产生高于借款利率的收益率,或者用借款资金进行交易,赚取高于借款利率的收益。

币赢CoinW 将于8月11日16:00在DeFi专区上线SBREE:据官方消息,币赢CoinW将于8月11日16:00在DeFi专区上线SBREE/USDT交易对,并开启“充值送SBREE,-0.1% Maker费率”活动。

据悉,Coin Breeder 是一个去中心化自治组织(DAO),致力于研究和开发高效的区块链去中心化共识协议(DCP)。CBDAO 由DeFi 开发者组成的社区进行治理和统治。矿工和粉丝可以从去中心化、经济激励和高效的共识机制中受益。在CBDAO 中是完全去中心化的,任何人都可以创建提案,也可以对提案进行投票。详情查看原文链接[2020/8/11]

抵押品是使这一切成为可能的原因。因此,只要锁定的加密货币保持一个高于借款金额的价值,一切都好办。而这个锁定的抵押品与借款金额的起始值往往在200%左右。也就是说锁定的资产价值是借款金额的两倍。

换句话说,就是用户对其锁定的加密资产所承担的风险。因为随着他们锁定的资产价值降低--ETH价格下降,他们的抵押率也会随之下降。这就是介绍中讨论的一切,也是事情开始变得令人兴奋的地方。

为了更容易理解,我们来看一个例子--如果一个用户以402美元的价格存入10ETH,抵押率为200%,他可以用它来借款2,010美元。

现在,当ETH价格从402美元跌到300美元时,这个比例不再是200%,而是149%。而当它到了大约113%,也就是大约2275美元的价值时,DeFi合约中的10个ETH就可以变现了。

根据这个计算方法,当ETH达到227美元时,就会发生。这意味着,如果价格达到227美元/ETH,估计将在市场上抛售250万的ETH。

记住这一点很重要。

首先,我们刚刚在几天内从490美元涨到310美元。第二,清算不是从227美元开始的。那只是DeFi合约的底线所在。事实上,在490美元的峰值附近,以200%抵押率锁定的资产还没有被触及。他们要到280美元左右才会开始。

然而,我们已经看到清算开始了。

通过查询,你可以查看MakerDAO平台上的历史和实时清算情况。你会注意到9月5日有几页清算,当时价格达到了最近的最低点。

这仅作为冰山一角,如果价格进入280美元以下的价格水平,交易商可以预期随着DeFi合约在公开市场上的清算,会出现雪崩式的强制抛售。

而 250万ETH和5万BTC不一定都被锁定在MakerDAO智能合约中,但大部分是。事实上,YETH作为最受欢迎的Yearn.financial金库之一,在MakerDAO上坐拥最大资金池的前十名榜单上。问题是,大多数用户并没有意识到这个风险。

这就是为什么这种雪崩式的抛售是一种真正的风险,并为未来几天和几周的激进价格时刻奠定了基础。

该怎么做?

加密环境正在发生变化,每天都有新的DeFi产品推出,吸引了一波前加密炒家。实际上,这些产品正在创造一个市场,在这个市场中,用户不再只是暴露在类似现货的杠杆中,而是在利用他们的资产。

意味着市场本身正在经历一场转变,更多的加密货币正在被杠杆化。而你可能知道也可能不知道,更多的杠杆带来更多的波动性。

一个简化的类比是汽车发动机。随着你增加马力并开始添加改装,它从A点到B点的速度会更快,但与此同时,更快的速度会带来更多的风险。随着速度的提高,路面上的小颠簸或湿滑的路面都可能导致致命的碰撞。而在ETH和BTC每变化一美元就能产生更多回报的市场中,这些致命一样的车祸风险就会变得更大。

一天的价格波动不再只是糟糕的一天,它可能意味着资本的永久性损失。这就是为什么必须考虑安全问题。

因此,交易者如何才能在这种变化的环境中领先?或者说,如何在DeFi中提高交易的安全性,同时超额完成收益?

一、使用更多的市场指标和工具

大多数交易者已经习惯的指标将不再那么可靠。DeFi平台上的交易量和交易活动与日俱增。流动水平、杠杆头寸和回报率不仅仅是控制在最大的中心化交易所。

这也意味着,加密货币进出交易所的流量不再能全面反映资产的买入或卖出压力。因此,交易者需要接受一些工具,这些工具可以查看DEX的交易量、各种资产的收益率、各种DeFi智能合约的清算水平,甚至是网络的mempool--最后一个工具的独特之处在于,未经确认的交易量上升或网络拥堵可能会导致更严重的价格修正。

二、拥抱衍生品

随着波动性的增加,新的机会也随之而来。这是一个交易者的梦想。因为,如果价格更频繁地走高走低,就会有更多的机会获利。反过来说,价格波动的增加意味着交易者在好的进场时失去仓位的机会增加。当这种情况发生时,是一种令人沮丧的体验。

这就是为什么许多交易者利用期权杠杆。它们允许交易者利用这种波动性,同时确保他们不会在好的入场时机被打掉头寸。这是一种提高交易成功几率的简单方法。

此外,期权并不是交易者独有的。DeFi用户在探索DeFi机会时需要拥抱它们。这是一种对冲损失的方式。

例如,如果一个新项目承诺ETH有200%以上的收益率,用户可以通过看跌合约为自己的资本 "买保险"。这可以让DeFi用户弥补他们可能遭受的清算事件的潜在损失。当然,这可能会使收益率减少几个百分点,但它允许DeFi收益农户探索风险较高的项目,并安全地将更多的资本分配给DeFi。

举个例子:

如果一个DeFi用户将100ETH以402美元的价格进行借贷(抵押率为百分之两百),预计会有13%的资本损失,那么该用户可以购买看跌合约。每以402美元的价格购买一份合约,如果价格移动到300美元附近的清算标记,他们将获得至少102美元的价值。这又使他们每买入一份合约可以获得大约0.33ETH。

当波动率较低时,接近 "本钱 "的认沽合约(用IV--隐含波动率衡量)的成本约为0.1 ETH,到期日为两个月。这意味着每份认沽合约的利润为0.23 ETH。

对于个人来说,他们的100 ETH资本可能会损失13 ETH,他们可以对冲这一损失。如果他们以每张合约0.1ETH的价格购买了5张ETH的看跌合约,而价格从402美元跌至300美元,那么他们的看跌合约本质上每张价值0.23ETH。而5个ETH价值的合约,相当于50个合约,也就是可能有11.5个ETH的利润。这几乎可以抵消DeFi清算带来的损失。

这个小方案凸显了DeFi中风险管理的重要性,以及在收益率轮植时如何对冲。

Jarvis? ?作者

李翰博? ?翻译

9月11日晚,京东数科正式对外披露上市招股书,“区块链”作为关键词被提及近80次。区块链已成为京东数科的四大核心技术能力之一.

1900/1/1 0:00:00昨日行情继续上行,最高涨至10900美元上方,随后便开始回调,当前依然在10800美元附近徘徊,当前尚未站稳10800美元,今昨两天的量能也差不多明显放大,主要还是macd日线级别的金叉信号比较不错.

1900/1/1 0:00:00距离2021年不到80天了,DeFi类项目也慢慢开始走下坡路,但是NTF却延续了DeFi的火热,其实NTF并不是什么新概念,如果你是一位币圈早鸟.

1900/1/1 0:00:00UNI首期挖矿已经开始,当前TVL约7.1亿U。正如当初Mooniswap可以双挖BZRX和AKRO一样,UNI上也可以实现一份LP,获得手续fee+两种代B的双份奖励.

1900/1/1 0:00:00虽然今天全国加班,可以算是工作日,但外围还是没有开盘,市面上显得还是比较平静,无论是行情还是消息面的波动性均不大.

1900/1/1 0:00:00本文将最终揭开 Kava 平台的真实愿景,并分享在未来几个月内对 KAVA 持有者和 Kava 社区极具意义的重大规划.

1900/1/1 0:00:00