DeFi死了吗?一个DeFi投资者的看法

总锁仓价值(TVL)从1月份的超过2400亿美元下降到今天的约1100亿美元(-55%)。

与此同时,人们纷纷转向安全的USDC和DAI稳定币,它们的收益率已跌至2%以下,即收益不能用以支付一些垃圾代币。

即使进一步在这条风险曲线上来看,以对Uniswapv3上非常活跃的ETH/USDC资金对为例,预计获得12%左右收益。但撤出资产时,像这种风险资产和稳定币的组合将会面临确切的无常损失。

虽然LUNA/UST的失败是由于其算法稳定币固有的低储备决定的,但也有许多DeFi漏洞让投资者的资本一夜之间尽数被吞。

是否应该相信还有机会以风险调整的方式可持续地获得收益?简短回答,是的——但你必须变得更聪明才能做到。

Arcadia Finance链上联系攻击者,要求退还90%被盗资金:7月10日消息,Arcadia Finance 在社交媒体上发文表示,已经注意到协议中存在潜在漏洞并暂停合约,正在与安全专家一起调查根本原因。Arcadia 还透露,已经在链上告知攻击者,要求攻击者将 90% 的资金退还到官方提供的地址;如果在接下来的 24 小时内没有任何资金被返还,Arcadia 将向执法部门上报此事。[2023/7/10 10:46:18]

首先,这一切的可持续性如何?

DeFi收益率受两个主要因素影响:

1.杠杆需求

2.网络活动产生的费用

看看两者的趋势

散户对杠杆的需求是周期性的,并且与价格变动高度相关。在更看涨的市场行情中,散户在寻求提高风险/回报。在价格剧烈下跌过程中,许多人已被清算。

美国监管机构警告存储在移动支付应用程序上的钱可能不受FDIC保险:金色财经报道,FDIC可能不会为移动支付应用程序上的存款提供保险,客户可能不知道他们的钱是否有保险。美国消费者金融保护局(CFPB)在6月1日发布的一份报告中警告美国人,请将钱存入有保险的账户,而不是无保险的支付应用程序。该监管机构表示,非银行点对点(P2P)支付和实用应用程序越来越受欢迎,包括用于加密资产交易的应用程序,使得在发生危机时的损失风险更加令人担忧。[2023/6/2 11:53:41]

然而,散户杠杆需求更好的晴雨表,是看永续资金费率,目前的永续资金费率依然很高。在分析了以往的资金费率后,我们可以看到,比如ETH这样的资产,无论是资产的多头还是空头,仍然存在相当大的需求。

与此同时,用杠杆执行市场中立策略的投资高手,他们的需求是稳定的。例如,一个常见的对冲基金交易是借款买入ETH币,卖出期货,并通过持有到期的ETH敞口来获利

数据:以太坊桥TVL达到62.4亿美元:金色财经报道,Dune Analytics数据显示,以太坊桥当前TVL达到62.4亿美元。其中锁仓量最高的5个桥分别是Polygon Bridges(30.74亿美元)、Arbitrum Bridges(21.71亿美元)、Optimism Bridges(12.46亿美元)、Fantom Anyswap Bridge(1.81亿美元)、Near Raibow(1.14亿美元)。[2023/5/21 15:16:12]

这种价差被称为“基差”,而像这样向上倾斜的期货曲线被称为“期货溢价”。它反映了机构投资者对加密生态系统的广泛兴趣。期货溢价最近一直持续,但随时可能消失。

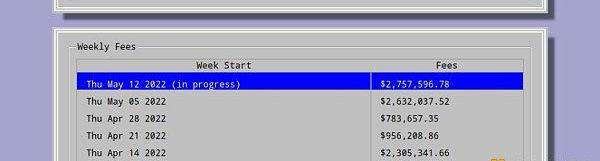

撇开杠杆需求不谈,对DeFi投资者来说,更让人感到高兴的是DeFi协议产生费用。以下是CurveFinance在近期市场波动中产生的每周费用。

Aptos生态NFT市场Souffl3宣布与Blocto达成合作:8月17日消息,Aptos 生态 NFT 市场 Souffl3 宣布与跨链智能合约钱包 Blocto 达成合作。[2022/8/17 12:32:02]

这些费用打破了记录,并再次证实了我们的观点,即我们希望长期拥有像CRV和CVX等生产性资产,而且估值倍数、平均成本(DCA)低。

例如,CurveFinance(CRV)是主要做稳定币交换的自动化做市商。CRV币目前以0.06的市值/总锁仓价值比率进行交易。

因此,如果进行流动性挖矿,你将需要根据供需市场,动态调整你的稳定币挖矿和蓝筹币挖矿分配。像CRV这样的平台提供了反周期的机会,获得利润且不会长期锁定。

因此,随着收益稳定,你主要需要运用一些低风险的创新。我们成功实施的一项策略称为“Skew?Farming”

在这里,我们与一个由风投机构支持的DeFi协议取得了合作,建立市场中性回报策略。从本质上讲,这是一个套利机会,我们在资产上同时持有多头和空头,但是在不同的平台上。

通过定制,我们可以很容易将其扩展为系统策略,用信号和交易API进行编码。

我们还与享有盛誉的Index?Coop共同研究包括资金套利策略在内的其他策略。

最后,我们正在增加对有真实案例的DeFi协议的接触。

Goldfinch允许现实世界的借款人以本国货币贷款。在后端,像我这样提供流动性资产的人提供加密贷款,并以?12-14%的年收益率从优质借款人那里赚取利润。如果发生违约,这将被风险较高的劣后级吸收。

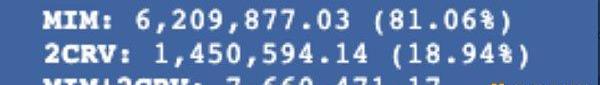

只要您身边有笔记本电脑,可以持续关注借贷池子里的不平衡状况,就能收到诸如Tron和USDD和USN这类币种的实时消息。另一个例子,在Arbi上MIM2CRV使用?Beefy目前支付23.6%的年收益率,下面是Curve池。

但是一旦考虑了存款、取款和操作费用,即使是在L2上的资金周转也可能非常低效。老实说,我不知道有多少人可以在数百万美元的存款中获得几百/几千美元。

总而言之,你最好能多学习了解这一切的来龙去脉。如果你有一些写代码的技能,构建一些系统化的策略,或许还可以学习如何将它们与添加了alfa的内存池浏览器集成。

Andgenerallyspeaking,asever-shorteuphoriaandbuyextremefear.Takeprofitsandenjoythesummer.

一般来说,一如既往是——狂热时做空,极度恐惧时买入。希望你发大财,并享受这个夏天。

原文:Ξhuf@hufhaus9;译文:金色财经一朵云

标签:EFIDEFIDEFCRVpicklefinancedefi币如何挖矿Day Of Defeatcrv币价格今日行情

1.Vitalik新论文摘要《去中心化社会:找寻Web3的灵魂》是?Vitalik?等人联合发表的最新论文,本文讲述了如何通过“灵魂绑定”Token来建立一个更加多元、丰富的DeSoc.

1900/1/1 0:00:00价格走势:经过周末短暂的休整后,BTC的价格再次跌破了3万美元。市场流动性:随着交易者们将资金转向“更安全“的稳定币上,稳定币交易对的交易量飙升至历史新高.

1900/1/1 0:00:00在过去的一周里,UST与LUNA的崩盘影响了整个币圈。事实上,我参加的每一次采访都在一定程度上围绕着这个议题。为了更清楚阐述我对这件事情的想法,在这里我汇整了我的答案,包括我的观点、经验教训、溢出效应、系统性风险、弹性、法规等等.

1900/1/1 0:00:00从FootprintAnalytics融资数据来看,区块链行业的Web3的崛起。指的是将实现未来网络的核心技术,即区块链基础设施--2022年获得的投资94.63亿美元比GameFi和DeFi总投资54.88亿美元要高.

1900/1/1 0:00:00Rollup间应用的可组合性比L1更具优势。对Rollup最常见的批判之一是它们「破坏了可组合性」,这是大多数单链最大化主义者的主要论点。然而,「一条链统治世界」是不切实际的,多链生态共存是唯一的前进方向.

1900/1/1 0:00:00前段时间我们在圈内亲眼见证了一个算法稳定币巨头——UST的崩塌,当Terra陷入死亡漩涡之时,UST脱锚,LUNA价格一夕之间归零,这不由的使得圈内人士开始重新打量算法稳定币市场的风险.

1900/1/1 0:00:00