摘要:

最大可提取价值是矿工通过对区块中的交易进行排序而获取的利润。

DeFi的智能合约系统利用低效优势,提供了多种收入来源。

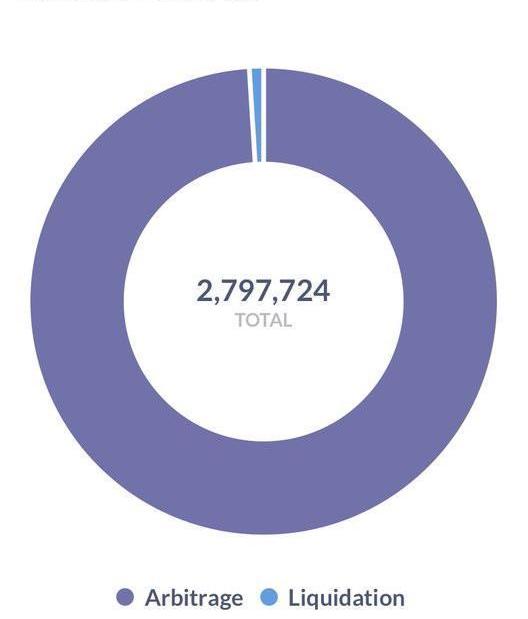

套利是链上获利最常见的方式。

对于矿工来说,Flashbots减少了负外部性,同时也产生了更多的收入。

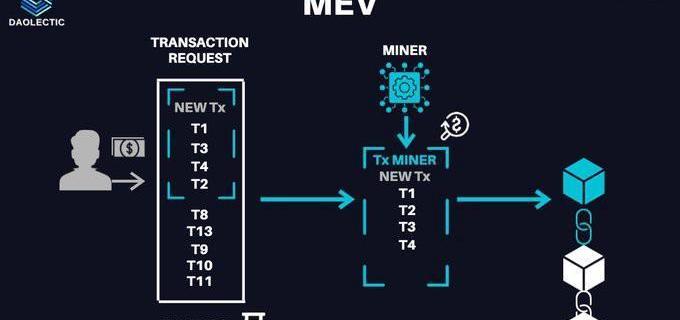

MEV

MEV代表Miner或MaximumExtractableValue。

矿工在其生产的区块中通过其能力任意打包、排除或重新排序交易可以获得一定的利润,而MEV便是衡量该利润的一种度量。矿工必须能够对交易进行优先级排序,以防止未经许可的区块链受到spam和DoS攻击。

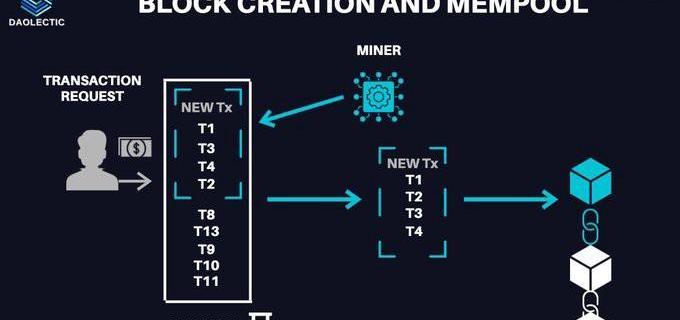

内存池是理解矿工活动的基础。

内存池

内存池是一个电子文件,其中包括未经确认的交易。其中每个区块包含的未确认交易笔数是有限的。矿工在选择哪些未确认交易将被打包进区块方面拥有完全的自主权。当交易被选中打包后,就会被存储在一个新的区块中,并将其广播。

数据:Polygon zkEVM独立地址数突破7万个,桥接TVL超1.5万枚ETH:金色财经报道,据Dune Analytics数据显示,Polygon zkEVM独立地址数已突破7万个,本文撰写时达到70,483个,桥接TVL超1.5万枚ETH,当前为15,588 ETH,按照最新价格数据显示约合3亿美元。[2023/7/1 22:11:56]

矿工通常会优先选择打包费用较高的交易,以实现利润最大化。

这促使他们寻求能够给他们带来更多利润的其他途径。

然而,做这件事的并不只有矿工:机器人扫描内存池,将打包的交易放在用户交易之前或之后,以提取价值。

可以想一下,有人在你之前购买某个代币,然后同样的代币以更高的价格卖给你!

为了减轻处理交易对主链的影响,一个MEV研究小组创造了Flashbots。

Flashbots

通常,矿工通过以太坊公共内存池竞标MEV。

通过Flashbots,研究团队创建了一个开放的沟通渠道,使拍卖和MEV竞标可以在私人内存池上进行。

CZ:马斯克可能在延长模因币的寿命方面发挥了作用:金色财经报道,Binance首席执行官赵长鹏(CZ)对狗狗币尚未消失表示惊讶,并表示特斯拉老板马斯克可能在延长模因币的寿命方面发挥了作用。

CZ表示,“真正让我感到惊讶的一个模因币实际上是狗狗币。它具有超长的持久力,我以为它早就消失了,但马斯克抓住了它并可能延长了它的寿命。”[2023/5/19 15:12:23]

搜索者是这一过程中的关键参与者:他们能够利用Defi市场中的信息不对称。由于搜索者的激烈竞争,矿工可能只会选择支付最高交易费用的交易包。搜索者向矿工支付高额的交易费用来执行捆绑。

此时,搜索者:

1.直接向分析报价的矿工出价购买区块空间。

2.将gas费降至最低,以最大限度地提高MEV回报。

3.在不降低MEV结果的情况下,为区块空间出价更高。

对矿工来说,MEV等激励措施多样化是至关重要的。如果单个矿工具有拥有获得回报的经常性优势,它可能会成为主要的区块生成器,进而会制造劣势。

如果不使MEV民主化,那么可能会导致利益的分配和累积不断集中化。

FlashbotsAuction通过向搜索者和矿工提供获利了结功能,使MEV大众化。一些矿工在跟踪搜索者的活动后试图执行他们的交易,对此,该途径还制定了行为准则,以保护搜索者免受矿工的影响。

数据:2022年比特币矿工向交易所发送总计约5.7万枚BTC,其中1.85万枚发送至币安:金色财经报道,区块链分析公司 Glassnode 数据显示自年初以来比特币矿工一直在向加密货币交易所转移 BTC,2022 年迄今总计已向交易所发送了约 5.7 万枚 BTC,其中 1.85 万枚发送至币安,1.25 万枚发送至 Coinbase。不过链上数据显示,尽管今年比特币矿工“集体投降”,但不意味着他们一直在出售所有 BTC,自 11 月中旬出现短暂抛售后,当前抛售趋势正在稳步下降。此外,尽管比特币价格下跌,但比特币全网算力目前正在回升至 11 月中旬创下的年度高点,BTC.com预计下一次网络难度调整将上涨4.31% 至 35.72 T。(cryptoslate)[2022/12/19 21:53:14]

链上机会

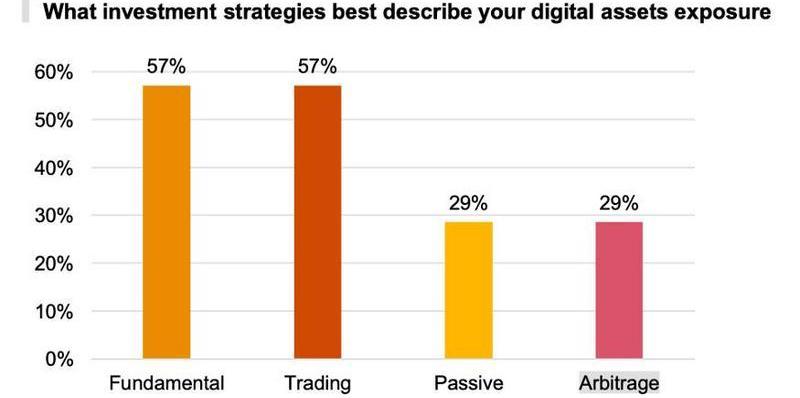

普华永道在其关于加密对冲基金的报告中,详细介绍了采用套利等链上交易的情况。

此外,散户投资者对链上获利的意识也在增强。

数据:1001枚BTC从Coinbase转移到币安:金色财经消息,据WhaleAlert数据,1,001枚BTC(约20,249,397美元)从Coinbase转移到币安。[2022/8/28 12:52:58]

套利和清算是可以通过链上的低效和差异与MEV联系起来的技术。

套利

投资者使用套利方法:

在一个交易所购买货币

迅速以更高的价格在另一个平台卖出

跨平台套利技术可能会使用同步或延迟交易。在使用同步交易时,用户必须在所有交易所都有余额才能交易。这种方法在保持风险敞口的同时将价格风险降至最低。

如何在DEX中找到套利可能性?

在内存池中寻找价格多变的大订单。

确定能够产生最高利润的套利规模,并领先于竞争对手。

在下面的示例中,用户在UniSwapv2上将USDC兑换为HEX,然后通过UniSwapv3将HEX兑换为USDC。最终,该用户利用价格差套利近8,000美元。

Uniswap Labs收购NFT聚合市场Genie并向合格用户发放USDC空投:金色财经报道,Uniswap Labs宣布收购了NFT聚合平台Genie,将产品扩大到包括ERC-20和NFT。从今年秋天开始,用户将能够直接在Uniswap网络应用程序上买卖NFT。也会将NFT集成到的开发人员API和小部件中,使Uniswap成为web3中用户和构建者的综合平台。此外,为了欢迎Genie社区加入Uniswap世界,我们将在今年夏天晚些时候向在4月15日之前多次使用Genie或持有GEMNFT的所有人空投USDC。

官方称,此次收购由UniswapLabs进行,对Uniswap协议、Uniswap治理或UNI代币没有影响。[2022/6/22 4:44:06]

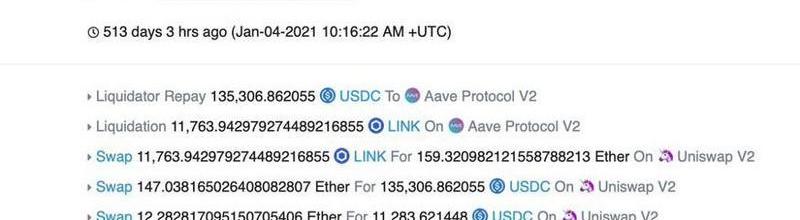

清算

当交易者无法满足杠杆头寸配置,没有足够的资金维持交易运作时,就会发生清算。

大多数借贷协议都涉及超额抵押。用户的抵押品必须比其贷款价值更高。当抵押品价值低于某一特定水平时,用户可能会偿还债务并赎回贬值的抵押品。

交易所会因用户的部分或全部损失而关闭其杠杆头寸。其中,预言机发挥着重要作用,因为其能够向交易所提供最新价格。

下面是一个典型的清算案例:一个机器人向AAVEv2偿还了135kUSDC以换取11kLINK。随后这个机器人以159ETH的价格出售了这些LINK,并最终获取12ETH。

MEV获利情况

以太坊上的DeFi市场受到套利、清算和高频交易的害。随着DeFi交易量的增长,这类交易获取的价值变得更大。

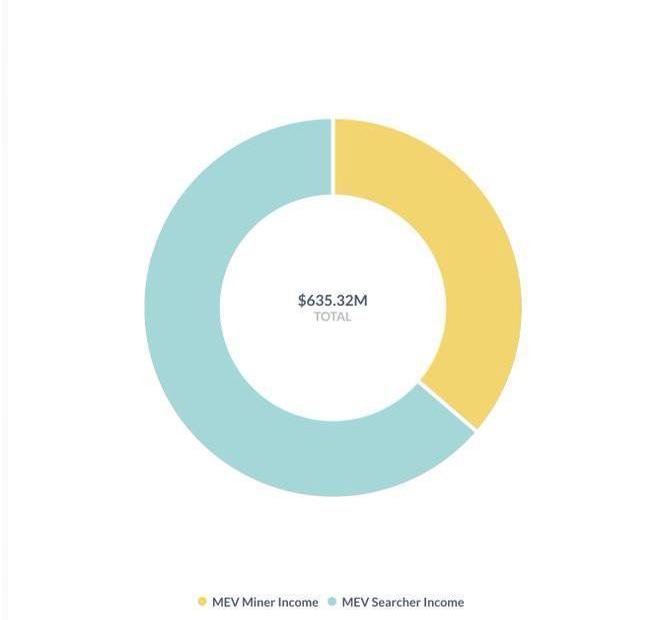

Flashbots称,自2020年1月1日起,由MEV产生的利润估计为6.35亿美元。

而清算机会则出现在价格下跌或空头挤压期间。从他们的见解来看,套利是主要被使用的方式。套利机会总是存在的,而清算机会一般会发生在价格下跌或逼空期间。

另一方面,MEV利润由搜索者和矿工瓜分,前者占64%,后者占36%。

以太坊合并对MEV有何影响?

以太坊将转向权益证明,同时会消除对矿工的需求。

在那时,验证者、搜索者和机器人将获取MEV。为了减少未来区块重组的可能性,PoS更新中包含了提议者增强功能。

Layer2rollup是一种不断发展的网络可扩展性方法:它们对交易进行批处理,并且仅将证明结果发送到以太坊的公共内存池。

这降低了交易权重,以便在一个区块中放入更多笔交易,并可能隐藏搜索者和矿工获得MEV的机会。

链上恶意活动

针对用户执行的恶意活动示例包括抢先交易和三明治攻击。

在使用DEX时,用户不知道交易执行的时间和定价。订单总额在其价格影响之前就已明确。

这个时间滞后允许机器人/交易者在预先宣布的买单之前和之后下达买单和卖单。

这样,恶意交易者的卖单就会以高于其买单的价格执行,进而产生利润。

一些大型验证者喜欢使用抢先交易,因为他们可以利用下一个区块并更好地处理他们的交易。

一旦用户在公共内存池中发起一笔交易,机器人就会扫描它以寻找可能的攻击方法。

如果用户交易具有吸引力:

机器人将重复相同的执行逻辑

如果这笔交易是有利可图的,机器人会将其交易放在前面进行处理,并将资金转移到它的地址

Flashbots的联合创始人之一ScottBigelow制作了一段关于抢先交易的解读视频,可以帮助更好的理解。

在三明治攻击中,机器人:

在主要的swap方向上执行交易

等待它完成

执行反向交易

在这种情况下,用户面临较大的滑点,尤其是在基础参数配置错误的情况下。

总结

所有共享的主要数据都来自Flashbots团队创建的庞大数据库。如果你想了解更多关于MEV-exporer的信息,建议查看RobertMiller的推文。

关于MEV利弊的争论一直被广泛讨论:三明治攻击以牺牲交易者的高成本创造了收益,套利提高了市场效率和流动性。然而,矿工在组织交易方面的权利有助于避免spam。

Flashbots团队开发了首个优化MEV的工具。这可以帮助用户在降低费用的同时防止交易spam。它能够将大多数搜索者的出价下链,以降低以太坊内存池的拥堵状况,并建立了一个中心化的MEV看门人。

原文作者:DaolecticResearch

原文标题:《MEV:howdarkistheforest?》

原文编译:麟奇,链捕手

标签:MEVUNISWAPLASMEV价格universeshieldTEAsWAP. ArtCryptoMines Classic

金融市场本质上是一台巨大的信息处理机器,因为它会影响数百万个人买家和卖家的决定。或者正如本杰明·格雷厄姆所说——“在短期内,市场是一台投票机.

1900/1/1 0:00:005月那场因UST脱锚、LUNA归零带来的市场恐慌,终究伴随着加密熊市的低气压蔓延到了6月,另一组有「锚定」关系的加密资产stETH和ETH出现异动。这两种资产的常规兑换比例为1:1。从上周起,这个平衡被打破.

1900/1/1 0:00:006月9日,Gitcoin官方宣布,现已开启第14轮捐赠活动,共有超300万美元匹配资金。 具体分配如下: GR14-主奖金池:100万美元;气候解决方案:50万美元;支持web3DEI项目:15万美元;倡导良好加密政策的项目:35万美.

1900/1/1 0:00:00关键要点 为了缓解当前的可扩展性问题,以太坊正在转向一个“以Rollup为中心的路线图”,将最佳的链上和链下扩容方案结合起来.

1900/1/1 0:00:00世界上的游戏比金融产品多,这是因为创造一个游戏很容易,而且没有任何规则或限制扼杀创造力。大多数关注加密货币的用户听说过DeFiSummer,这发生在2020年,当时,看起来DeFi将是加密货币和区块链的主流用例.

1900/1/1 0:00:00“CelsiusNetwork的用户数量是所有DeFi总和的两倍……那是因为我们将80%回馈给我们的社区,而Maker和其他项目则将50%留给自己.

1900/1/1 0:00:00