杠杆资金是一把双刃剑,推动着周期的钟摆向两端运行。在牛市中,杠杆资金为资产价格的上升提供额外燃料,而在最近的下跌行情中,杠杆资金引发的连环清算与恐慌为加密世界蒙上了一片阴影。欧科云链数据显示,仅在6月14日,Aave和Compound在以太坊上的清算金额就分别达到5310万美元和4544万美元。

借贷协议正是为链上资金提供杠杆的工具,不同的借贷协议,所运用的预言机机制、抵押率、清算线等均不相同,协议和用户在其中的风险也不相同。PANews在分析了Maker、Aave、Compound这三个常用借贷协议的风控机制后,发现以下结果。

1、三大借贷协议预言机的安全性均较好,Aave和Compound均从Chainlink获取数据,并在此基础上判断是否使用,Maker则自行建立了一套类似的机制,且价格有一个小时的延迟。

2、USDT作为市值最大的稳定币,在以太坊的三大借贷协议中均不能作为抵押品,而USDC在这三者中都受到很好的支持。

3、Aave的资金利用率较高,常用资产的抵押系数均大于等于Compound,且Aave支持以stETH为抵押品,并为Aave带来了十亿美元以上的存款。

4、在极端情况下,Maker和Aave都可以额外增发代币,并通过拍卖来偿还债务。Compound中虽未见相关表述,但遭遇极端情况时,也可以通过治理完成。Maker的紧急关闭模块也为极端情况增加了一道保险。

5、在对借款量的限制上,Maker中每一种Vault都对应有借款上限,Compound中某些资产有上限,而Aave没有该限制。

6、三者均可从借款利息中提取收入,在协议收入的分配上,Maker将盈余用于回购销毁MKR,Aave会将协议的部分收入分配给安全模块中的质押者,Compound中的依靠治理提取。

Bithumb前董事长李正勋涉诈案将于6月二审开庭:5月22日消息,韩国首尔高等法院将于6月对涉1000亿韩元欺诈案的Bithumb前董事长李正勋的进行二审首次审判,此前李正勋在一审中被判无罪。据悉,2018年10月份李正勋和BK集团会长金炳健在协商出售Bithumb股份的过程中,金炳健在听信李正勋会将在Bithumb上线BXA(Bithumb代币)后,用BXA预售的部分收益购买了Bithumb的股份,但BXA并未在Bithumb上市,BK集团收购Bithumb一事也不告而终。[2023/5/22 15:18:17]

Maker

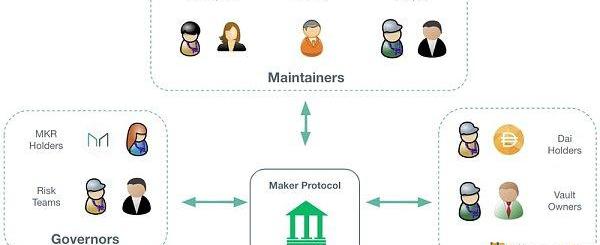

Maker协议作为去中心化稳定币项目的鼻祖,主要通过超额抵押的方式,铸造去中心化的稳定币DAI。DAI已经成为DeFi的基石,在数百个DeFi协议中得到应用。Maker中的主要参与者包括普通用户、维护者、治理参与者。

预言机

预言机可以使链上和链下数据在智能合约中使用,在区块链上的借贷协议中,预言机尤为重要,决定了清算何时发生,抵押的资产能够借入多少其它资产等。预言机也是经常导致黑客攻击的一个模块,如闪电贷攻击,作恶者无需抵押地借入资产,并用这些资产来操纵市场,从而改变预言机价格,让自己牟利。

Maker协议预言机的工作原理是DeFi协议常用预言机的一个典型,MakerDAO联合创始人RuneChristensen称,Maker开创了链下数据聚合和中值器去中心化预言机设计,且这两种设计也在Chainlink中被采用。

富士通和三菱等大公司希望创建日本的元宇宙经济区:金色财经报道,包括三菱、富士通和银行业巨头瑞穗等在内的一群日本大公司同意共同努力为该国创建一个“元宇宙经济区”,旨在建立开放的元宇宙基础设施。该大公司集团将以前 Square Enix 高管和 JP Games 首席执行官田端创的目标为指导,即通过游戏的力量更新“日本”。该新项目名为 Ryugukoku。签署协议的公司将整合他们的技术和服务,包括游戏化和金融科技,以构建技术基础设施。瑞穗将为“元宇宙硬币”提供基础设施,三菱将为“web3 型元宇宙金融功能”提供能力,Sompo Japan Insurance 将致力于 web3 时代的保险和风险政策开发。[2023/2/27 12:32:15]

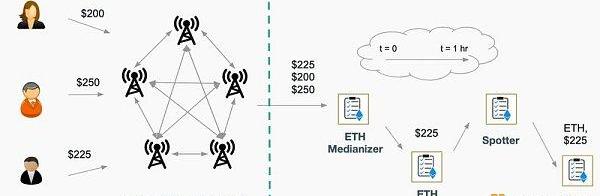

Maker中的每一种抵押品都有一个预言机,每个预言机都由一个预言机安全模块合约和中值器Medianizer,它的预言机工作机制如下。

1、首先,MakerDAO治理决定了哪一些个人和组织可以提供喂价,参与喂价的个人或组织被称为Feeds,个人参与者是匿名的,机构参与者是公开的。

2、每个Feed都从自行选择的一系列交易所中获取价格,并提取中间价,然后将中间价推送给SecureScuttlebutt网络,发布的消息带有时间戳和签名,只有所有者才能更新喂价,且无法对消息进行删除或修改。

3、中继器从SecureScuttlebutt网络中读取各个Feed的喂价,并将数据聚合后发送到Medianizer。

Meten Holding Group宣布将ChatGPT引入其在建的Web 3教育平台:金色财经报道,区块链技术公司Meten Holding Group宣布将ChatGPT引入其在建的 Web 3 教育平台。依托并受益于ChatGPT,公司拟在建设中的Web3平台上推出模拟真实人机交互的互动教学课程。公司相信,通过使用ChatGPT,公司与运行该平台相关的运营成本将控制在合理水平,同时为客户提供智能定制和个性化的课程,从而满足客户需求并提高客户忠诚度。客户反馈也有助于生成高质量的教育内容。所有这些组成部分都有望为创新的教育模式做出贡献。[2023/2/9 11:55:47]

4、Medianizer取这些价格数据的中位数,并则将该价格作为排队参考价格发布。

5、在价格发布到被系统采用之间有一段延迟,延迟的时间由OSM延迟参数决定,可通过MKR治理改变。

采用中间价而不是平均价使预言机价格操纵变得更加困难,需要超过一半的数据提供者集体作恶才能推动,而机构参与者是公开的,参与作恶还可能遭到法律诉讼。一个小时的价格延迟也减少了通过短期操纵市场价格牟利的可能性。

抵押率/清算线

Maker中以抵押品和债务之比来表示抵押率,同一类抵押品根据要求的抵押率的不同,可能分为几种Vault,要求的最低抵押率越低,对应的风险越大,稳定费率也越高。例如以ETH为抵押品有三种Vault,ETH-A抵押率145%,稳定费率2.25%;ETH-B抵押率130%,稳定费率4%;ETH-C抵押率170%,稳定费率0.5%。其中,ETH-B要求的抵押率最低,清算风险最高,因此稳定费率也最高。

在Maker中,最低抵押率也就对应着清算线,例如在ETH-CVault中,在ETH价格1215.5美元时,抵押1ETH最多可以借入715DAI,此时抵押率刚好为170%,因此在借贷时需要自行控制风险。

ApeCoin发起新提案将Cartan Group社区管理员功能延长2个月:金色财经报道,Animoca Brands联合创始人兼首席执行官Yat Siu发推文称,由于APE基金会管理员合同到期,ApeCoin DAO已发起新提案AIP-196并将Cartan Group社区管理员功能延长2个月以保持运营连续性和秩序,时间范围为2023年1月1日至2月28日,相关职责包括提供APE基金会管理服务,协助临时ApeCoin DAO工作组将所有未明确的管理员功能转移到ApeCoin DAO,并且将管理权移交给下一任管理员。

本次投票将于1月5日结束,目前赞成票比例为60.86%。[2022/12/31 22:17:42]

截至6月27日,ETH-C中的抵押品价值约6.15亿美元,借出的DAI约1.54亿,平均抵押率约399%,整体风险较低。

拍卖

Maker协议中的拍卖有三种类型:盈余拍卖、抵押品拍卖、债务拍卖,参与拍卖的外部参与者被称为Keepers。Maker协议可以通过Vaults积累稳定费,获得收益,当盈余达到一定限度时,这些DAI就会通过盈余拍卖换取MKR并销毁,因此在不发生意外的情况下,MKR的流通量会逐渐减少。债务拍卖和抵押品拍卖则涉及到Maker的风控。

Maker通过超额抵押来铸造DAI,当用户的抵押品价值下降到Vault所需的抵押比率以下时,系统会自动清算Vault并出售抵押品,直到Vault中的未偿债务得到补偿,这就是抵押品拍卖。由于Maker中只能借入协议发行的DAI,抵押品通常为ETH、WBTC等风险资产,因此抵押品清算通常发生在下跌行情中。

若抵押品价格急剧下跌,没有人想要购买抵押品,可能存在无法通过抵押品拍卖来偿还债务的情况,则需要依赖系统解决。此时,首先会通过积累的稳定费盈余来偿还。若还不足以偿还债务,则需要启动债务拍卖。协议重新铸造MKR,通过拍卖换取DAI,用于偿还债务。这个步骤对应盈余拍卖的反面,会导致MKR的流通量上升。

知名指数公司富时罗素推出全球数字资产指数系列:金色财经报道,知名指数公司、伦敦证券交易所集团的子公司富时罗素(FTSE Russell)推出了全球数字资产指数系列,该系列包括八个指标,范围从大中型资产到微型资产。该公司表示,这些指数由Digital Asset Research开发,这些指数监控24/7数据和数百个交易所,以定义可投资领域,按流通权重划分。

此前消息,富时罗素去年12月公布了一项推出加密指数的计划,将开发一个涵盖43种数字资产的指数,该公司推出的其他指数包括Russell 2000。[2022/11/30 21:10:40]

债务拍卖只会在非常极端的情况下发生,如2020年3月12日的大跌中,部分清算人以0美元的出价赢得了抵押品清算拍卖,导致Maker出现近500万美元的坏账。

紧急关闭模块

最后,若协议遭遇严重的紧急情况,如黑客攻击、安全漏洞等,Maker协议有紧急关闭的功能。紧急关闭过程由MKR选民控制,需要将5万MKR存入紧急关闭模块来触发。Vault所有者可以在紧急关闭初始化完成后从Vault中取回多余的抵押品;DAI持有者在等待期后,按比例换成系统所有类型抵押品的相对份额,也可以将DAI出售给Keepers。

Aave

Aave是一个多链借贷协议,用户可以通过存款赚取收益,也可以存入支持的抵押物并借入其它资产。协议收取一部分利息收入,用于维持DAO并支持协议贡献者,收取的比例由储备系数决定,根据资产风险的不同,储备系数在10%~35%之间。例如,ETH、USDC、USDT、DAI等风险较低的资产储备系数为10%,则协议收取这些资产借款利息的10%,其余90%的利息分配给存款人。MANA、SNX等风险较高的资产储备系数为35%。

预言机

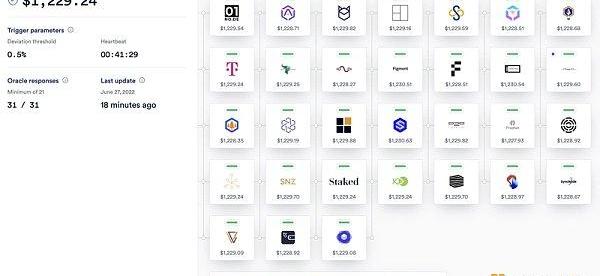

Aave采用了Chainlink的预言机,机制和Maker有相似之处,由多个独立的Chainlink预言机运营商更新链下数据,通过轻量级的共识算法,每个节点报告数据并对其签名,然后将包含所有观察结果的单个聚合交易传输到链上,再在链上验证报告结果并检查是否达到法定签名人数。

以ETH/USD为例,若链下数据波动超过0.5%,或者距离上一次更新超过3600秒时,新的价格数据会被更新到链上。该喂价共有31个节点参与,所有节点都处于响应状态,要求的最低响应节点数为21个。

贷款价值比

Aave通过贷款价值比来衡量每1单位的抵押品可以借入的其它资产的价值。根据抵押品风险的不同,LTV整体在0~86%之间,包括USDT、BUSD、sUSD、PAX、FRAX等稳定币的LTV都为0,即只允许存款,而不允许以此为抵押品进行借款,以协议支持的其它资产为抵押品可以借入这些资产。USDC的LTV最高,为86%,即存入USDC最多可以借入价值86%的资产。可见,虽然USDT的市值更大,但在DeFi应用中受到的支持并不如USDC。在Aave2021年9月更新的资产风险评级中,认为USDT的交易对手风险为C-,因为USDT的赎回程序不明、TetherLimited和BitFinex面临凭空发行USDT操控比特币价格的指控、TetherLimited和BitFinex对抵押资产的法律主张等,因此Aave认为USDT的信任风险等级为D+。而USDC因为有真实的美元和其它高质量资产为储备,交易对手风险为B。

截至6月27日,AaveV2中共有总存款约65.2亿美元,总借款约16.2亿美元,整体资产利用率为24.8%。

清算线

Aave清算所要求的LTV高于借款时的初值,为价格波动留有一定的冗余,当债务/抵押品之比大于清算门槛时,债务将被清算。常用的抵押品中,USDCLTV为86%,清算门槛为88%;WETH的LTV为83%,清算门槛为85%;WBTC的LTV为70%,清算门槛为75%。

值得一提的是,stETH在Aave中的LTV也有73%,清算门槛为75%,即每抵押价值100美元的stETH,最大可以借入73美元的ETH等其它资产。截至6月27日,AaveV2中共有132万stETH的存款,价值15.6亿美元,占总存款的23.8%。

安全模块

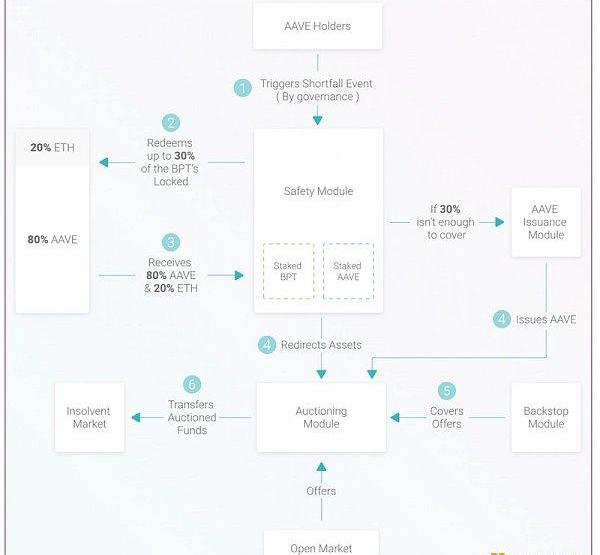

Aave允许用户将AAVE代币或80/20AAVE/ETHBalancer池的流动性代币锁定到安全模块中,获得协议产生的费用,并为协议提供保险。当Aave协议因为清算风险、智能合约风险或预言机故障导致额外负债时,质押资金最多可以被扣除30%,以充当第一层保护。若要赎回质押资金,需要经过10天的的冷却期,此后在2天内赎回,若超过2天则要重新开始10天的冷却期。

若安全模块扣除的30%资金不足以支付全部债务,则会触发AAVE的额外发行,与安全模块中的资金共同用户弥补赤字。

安全模块中质押的资金让AAVE代币的持有者能够捕获协议的价值,并能够提供链上交易所需的流动性,又让普通用户的资金更加安全。协议允许额外铸造AAVE代币,并通过拍卖来偿还债务,让协议的正常运行多了一重保险。

Compound

Compound是以太坊上的一个借贷协议,它采用了代理升级模式,允许通过治理进行升级。Compound同样可以积累利息,收取利息的百分比由储备系数决定,USDT、USDC这类稳定币的储备系数为7%,ETH、WBTC为20%,UNI、LINK、MKR等风险更高的为25%,储备金可通过治理进行提取。

预言机

2020年11月,Compound曾因使用Coinbase交易所为预言机提供价格,在Compound上DAI价格涨至1.3美元以上的情况下,导致约8900万美元资产的清算。

Compound的预言机价格数据由Chainlink提供,然后协议使用PriceFeed合约来验证该价格是否在一个允许的范围内,这个价格范围由UniswapV2上该代币与ETH交易对的时间加权平均值加上一个上下限决定。若在该范围内,则新的价格会被更新;若在范围外,该价格则会被丢弃。

抵押系数

Compound中的抵押系数在0~90%范围内,流动性越好的资产抵押系数越高。若某项资产的抵押系数为0,则代表它不能作为抵押品,可以通过治理改变资产的抵押系数。

在常见的加密资产中,USDC的抵押系数为84%,USDT的抵押系数为0,DAI的抵押系数为82%,ETH的抵押系数为82%,WBTC的抵押系数为70%。它们的抵押系数均小于等于Aave。

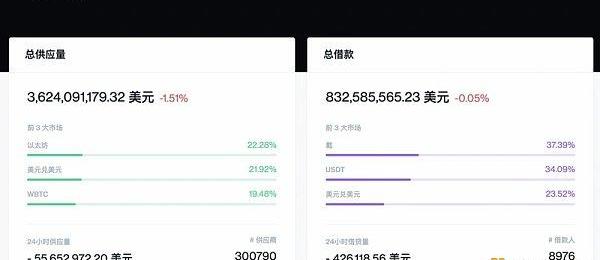

根据官网数据,截至6月27日,Compound中共有总存款36.24亿美元,总借款8.33亿美元,资产利用率约为23%。

清算

Compound中用账户流动性来表示头寸的健康程度。账户流动性等于每个市场的存款量x抵押系数之和,减去借入资产价值之和。若账户流动性为负,则将面临清算。

虽然未见Compound设定意外情况下的应对措施,但因为治理升级的强大,在遭遇极端情况时可以通过治理决定应对措施。

2022年7月1日,成都链安链必应-区块链安全态势感知平台舆情监测显示,OPtimism链的Quixotic项目遭受黑客攻击,黑客获利847个BNB。成都链安安全团队对事件进行了分析,结果如下.

1900/1/1 0:00:00???首先看一下行情,昨天行情再次出现大跌,行情跌一度跌破1万9,以太就更惨啦,直接掉到了1000以下!那么这个地方再次能不能抄底呢?这个问题很关键!???个人认为,这个位置不应当过度看空啦!从情绪来说,目前恐惧和贪婪指数都在低位.

1900/1/1 0:00:00金色财经消息,欧盟政策制定者通过了已讨论近两年之久的加密法案MiCA,该法案要求,加密货币发行人应发布一种称为“白皮书”的技术宣言,以向当局注册,并为稳定币保留适当的银行式储备欧元等主权货币.

1900/1/1 0:00:00原文作者:MichaelDempsey原文编译:Blockunicorn关于风险投资战略的转变,以及NFT基金如何成为风险投资者下一次和潜在最终战略定位转变的早期信号.

1900/1/1 0:00:00内容概要 在这周,NFT?租赁市场DoubleProtocol提交的可租赁NFT标准“EIP-4907”通过了以太坊开发团队的最终审核,成为第30个ERC标准“Final”的状态.

1900/1/1 0:00:00作者丨胡天姣 尽管数字藏品当前在国内仍显“微妙”,但具有“官方”背景的各类发行主体参与步伐却在逐步加快。去年至今,一系列“官方”数字藏品相继出现.

1900/1/1 0:00:00