距离DefiSummer转眼已经过去2个年头了~

Defi经历了2年多的发展,诞生了无数创新性项目,去年的牛市更是掀起了以OHM为代表的Defi2.0盛宴,便眼见他起高楼,眼见他宴宾客,然后眼见他楼塌了……

潮水退去时,才知道谁在裸泳,所谓的Defi2.0,熊市来临时一文不值。于是我们戏剧性的又回到了那个Defi1.0时代,几大已经成为基础设施的Defi1.0项目再次回到了人们的视线。

他们最近,有什么新的动向么?

一个个看!

Uniswap

Uniswap不是最早的Defi项目,然而就目前来说绝对是最成功的Defi项目,没有之一,如果要拿唯一一个项目做Defi代表的话,无疑就是Uniswap。

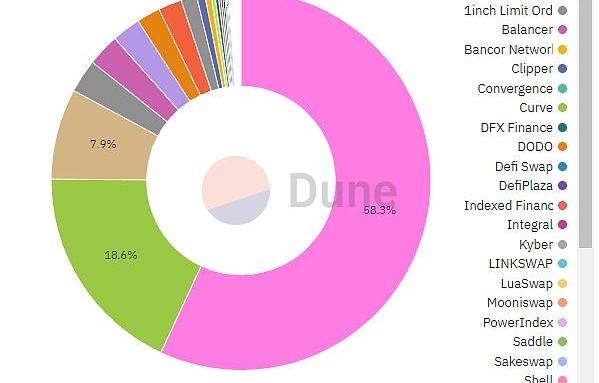

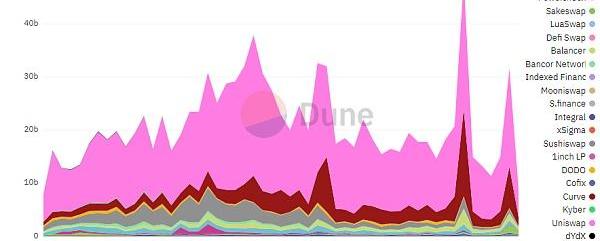

Uniswap在去年引入了颇具创新性的V3之后便没有什么大的动作了,然而交易量上确实一直牢牢占据着整个Dex市场的半壁江山,虽然熊市来临之后币价同样一落千丈,然而单就数据来讲其实变化不大,无论是交易额,还是占有率。

观点:BAYC NFT的地板价跌至近两年新低,引发了对藏品价值的质疑:金色财经报道,专家表示,本周Bored Ape Yacht Club NFT的地板价跌至近两年来的最低价格,引发了藏家对该藏品价值的质疑。但地板价只是用于评估NFT的一个指标,评估NFT的价值还有其他重要因素。与此同时,随着创作者、平台和收藏家继续就此事发生争执,本月NFT版税支出有所下降。[2023/7/8 22:25:22]

Coin FLEX联创承诺Roger Ver可在OPNX免费交易两年,以解决长期争执:4月6日消息,加密货币交易所CoinFLEX联合创始人Mark Lamb向Bitcoin.com创始人Roger Ver发出一封公开信,承诺他可在OPNX上进行两年的免费交易,旨在结束两者之间长期存在的争执,以使Roger Ver向CoinFLEX偿还据称未偿还的贷款。

此前去年6月Mark Lamb指控Roger Ver拖欠 4700 万美元的贷款,但Roger Ver驳回了这一说法,随后CoinFLEX披露损失金额上升至 8400 万美元,并表示已启动仲裁程序并在筹集资金。

此前报道,加密索赔交易和衍生品的公共市场 OPNX 于 3 月初收购了 CoinFLEX 的所有资产,包括人员、技术和代币,FLEX 将是他们的主要代币,可能的品牌重塑为:将以 1:1 的比例交换。此前,OPNX 首席执行官 Leslie Lamb 表示,CoinFLEX 重组计划获得批准,并将更名为 Open Exchange。[2023/4/6 13:47:13]

当然,你也可以从另一个角度来说,Uniswap的代币毫无价值,因为它既不能分红,也没有销毁,还在不断的解锁……因为树大招风,一直被Sec盯着,Uniswap在代币机制上几乎不敢有什么大的动作,除了一个虚无缥缈的治理功能,Uni代币的价格可以说完全靠Uni的绝对统治力和未来一个没人说得准的预期在支撑。

8月CME比特币与以太坊期货合约交易量创近两年来新低:9月22日消息,数据显示,8月芝加哥商品交易所比特币与以太坊期货合约交易量环比下降20.7%至289亿美元,创下2020年12月以来新低。(CryptoCompare)[2022/9/22 7:12:38]

不过几天前,Uniswap收购NFT聚合器Genie的动作值得所有人注意,Uniswap终于还是没忍住把手伸向了NFT领域,从此Erc20和Erc721两手抓,两手都要硬。Genie聚合其他NFT市场的商品,Uniswap提供交易深度,Erc20代币可以直接购买任何市场上的NFT,不需要像以前那样还得用ETH倒一遍手,所以业界也是普遍看好这次的并购。

MakerDao

MakerDAO一直就是一个不愠不火的Defi1.0,甚至在2年前DefiSummer那会,他的表现在龙头里面也几乎是最差的。

调查:近75%的美国商家计划在两年内接受加密货币或稳定币支付:6月12日消息,德勤(Deloitte)会计师事务所近期对全美各行业的2000名零售机构的高级管理人员进行了有关数字资产的调查。

调查结果显示,超过85%的受访高管表示非常重视“接受加密货币支付”。近75%的受访者表示计划在未来两年内接受加密货币或稳定币支付。超过50%的受访大型零售商(营收在5亿美元及以上)已经在“接受数字资产支付”的服务中投资了100万美元以上。在已经接受数字资产支付的零售商中,93%表示已经见证了此举带来的积极反馈。(Dailyhodl)[2022/6/12 4:19:58]

原因一是因为DAI在业内虽然算是名气最大的CryptoNative稳定币,但采用率远不及USDC,USDT这些,二来后面抵押成分又被USDC“污染”,市值之前被UST轻松赶超。MKR的代币赋能也一直是个偏向治理的“鸡肋”风格,比Uniswap强点有限。

Anthony Pompliano:比特币将是未来两年里表现最好的资产:Morgan Creek Digital联创Anthony Pompliano发文分析称,在接下来的18-24个月中,几乎所有资产价格都将大幅上涨。具体而言,非新冠疫情相关企业股票(CIS)在未来两年里将获得40-70%的回报率(基于目前市场总体下跌40-50%的基础之上);而新冠疫情相关企业股票则是另外一种情况。预计目前跌幅最大的股票可能会获得最大的回报率。

黄金在接下来两年里不会超过2500美元,回报率为35%至65%。比特币的前景与黄金相似,但有一些关键区别。随着美元贬值,投资者将寻求通胀对冲资产,比特币和黄金将是其中两个受益者。但一个主要区别是,比特币的波动性远高于黄金。尽管我认为黄金具有35-65%的上涨空间,但我有相对较高的信心(85%以上)认为比特币价格至少将是超过现在3倍。这将使其重新回到超2万美元的历史新高。综上,比特币将在未来24个月内成为表现最好的资产。(substack)[2020/3/21]

5月Luna的崩盘,可能算是对于MakerDAO最大的利好,人们对于算法稳定币信心丧失殆尽,再次把目光移回了超额抵押类型稳定币。

MKR近两年其实有两个大的动作值得关注:

一是去年与Centrifuge发行了首批真实世界DeFi资产,让金融机构NewSilver率先在其Tinlake合约中建立了房产修复转手贷款池,依托MakerDAO作为信贷设施完成第一笔贷款融资。虽然后续再也没有什么大的动作,但不管怎么说算是圈内第一次通过稳定币和借代打通了圈外金融的尝试,希望下一波牛市可以看到更多类似的案例

二是这几天搞了一个提案,要通过向美国国债和债券投资5亿DAI稳定币来帮助度过熊市并利用未开发的储备,最终投票的结果是80%买国债,20%买公司债券。怎么说呢,在某种意义来说也算是出圈的一种形式……

AAVE+Compound

这俩放一起说,因为一是同为借代双龙头,二是最近的动作说来也差不多。

AAVE几个月前上了V3版本,V3最大的改动就是引入了Portal,支持用户资产通过不同网络在AaveV3市场之间无缝移动——说白了就是跨链。用户可以在eth抵押,Polygon上借代,最后在Arbitrum上还款……

另一个功能则是借代隔离池,针对非主流抵押资产的风险隔离,基本算是2021-2022年的借代项目标配了。

加上前几天Aave向社区发布引入稳定币GHO的征求意见提案,提案通过后,第一个促进者为Aave协议。与Aave上其他资产一样,Aave与GHO集成后也将部署GHOaToken和GHO债务代币。这意味着他们将为借入GHO支付较低的利率,也因此会激励更多的Aave去质押从而保护Aave协议。

Compound则是前几天发布CompoundIII的多链借代协议代码,有会看代码的大神表示目前只看到与V2版本的一个明显不同,即V3只允许借用一种基本资产,通过简化可借资产,在不同的链上汇总USDC的供应来提高上限效率,但这么做也无疑会在抵押品效率上做出很大的牺牲。

具体肯定还是得等过几个月上线了再看。

Curve+SNX

Curve在去年年末时风光无限,CurveWar成了Defi圈内许多人津津乐道的“流行词”。而随着Luna的崩盘,CurveWar又几乎成了一个“伪名词”。

当最大的算稳倒下时,人们对于算稳这个赛道的信心也丧失殆尽,而没有算稳,理论上也就没有什么CurveWar可以打。

难不成Curve以后只能靠传统的3池与类似stETH-ETH这种同质化代币赚点手续费?

好在Curve的“好兄弟”-SNX最近出了一个大动作:

SNX去年联合Curve搞了一个原子交换,利用其自身的合成资产在大额交易BTC,ETH时可以提供比Uniswap等其他DEX更小的滑点,是个非常不错的技术实现。

然而超长的交易时间,对于资产格式的严格要求让其体验很差,也很难与其他项目形成“积木组合”。

而最近的一次提案,在修改了预言机与资产格式的要求之后,SNX的原子交换体验大大提升,也被1inch直接集成了进去,于是乎部分大额的BTC与ETH买卖,1inch可以直接走SNX+Curve这条路了,与UniswapV3形成了主流资产的直接性竞争。

从消费者角度来讲,有竞争当然是好事儿,尤其是这种带技术创新型的“良性竞争”。

从圈子角度来讲,只能说Defi圈更卷了,对于Uniswap的LP来讲更是如此。熊市本来就不好熬,都指望着收点手续费户口,现在手续费这块还被Curve+SNX挖去一大块墙角,难啊……

小结

2020年“DeFi之夏”,是DeFi迅猛发展的一年。如今DeFi潮起又潮落,让我们对其短期的高估落空了,但这些龙头和大蓝筹们依然显露出长期的价值所在,加密技术未来路慢慢,我们拭目以待。

从2020年开始,整个加密货币市场经历了一波巨大的牛市,这波牛市浪潮也让很多赛道和热点下的资产获得了巨大的涨幅,不乏千倍币甚至万倍币.

1900/1/1 0:00:00来源:老雅痞 在这篇文章中,我们将深入探讨:以太坊的PoS共识模型的详细描述以太坊PoS如何从恶意攻击中恢复 驳斥常见的反PoS论点 讨论流动质押或运行你自己的节点的实用性 信标链的当前状态。按计划每12秒生成一次块.

1900/1/1 0:00:00在下行市场中,Aave、Compound等超额抵押借贷平台因为抵押品价值始终高于债务,平台与用户资金始终是安全的.

1900/1/1 0:00:00随着以太坊合并的快速临近,最近一周,ETH快速上涨至1500美元,涨幅超45%,进而带动整个加密市场。与此同时,BTC突破23000美元,最近一周涨幅超20%.

1900/1/1 0:00:00PolygonzkEVM由Polygon构建,但它适用于所有希望以更便宜、更快的方式使用以太坊同时又希望不牺牲安全性或去中心化的人.

1900/1/1 0:00:00作者:关皓骋 编者按:依托区块链防篡改、可追溯等特性,NFT为数字内容的确权及流通带来了颠覆性变革。本文针对国内数字藏品市场已暴露的问题,提出加强上链事前审核、搭建跨链协同机制、引导行业脱虚向实的对策建议,供监管部门及从业者参考.

1900/1/1 0:00:00