原文作者:MilesDeutscher

原文编译:TechFlowintern

DeFi正在酝酿一个热门的新叙事,它被称为“真实收益”,协议根据创收情况向用户支付收益。于是,我在这个不断增长的行业中挑选了几个项目,看看它们如何成为下一个周期的支柱。

真实收益意思是从产生"真正的"收入中获得的收益,而不是从代币发行中获得收益。真实收益以反射性方式运作:更多的收入=向用户支付更多的收益,反之亦然。

因此,对"真实收益"项目的注变成了对项目能力的注:a)积累新用户,b)随着时间的推移增加创收以奖励代币持有人。

但在我做任何"选择"之前,我认为最重要的是要先了解这种叙事的来源。

让我们倒退到2021年,当时最常见的用户获取形式是提供充裕的APR,以吸引更多的TVL,DeFi协议的一些例子:$TIME、$SUNNY、$AXS、$ANC......

2021年几乎所有的DeFi协议都用了激进的代币通胀模式,以快速吸引流动性。为什么?因为比赛已经开始了,散户的兴趣和贪婪达到了前所未有的高度。就像投资者一样,项目感受到了FOMO,不想错过。

DeFi协议Voltz在Avalanche上启动SOFR互换:5月24日消息,去中心化金融协议 Voltz 现在允许 Avalanche 用户交易有担保隔夜融资利率 (SOFR) 的利率掉期。新功能将有助于平衡散户投资者和大型机构之间的竞争环境。

据悉,SOFR 是机构在使用美国国债作为抵押品时支付的隔夜贷款利率。它的创建是为了取代旧的伦敦银行同业拆借利率 (LIBOR)。由于国债担保的贷款被认为风险非常低,SOFR 通常被用作计算其他利率的基准。[2023/5/25 10:38:05]

问题是,这种模式是不可持续的。项目只能提供一段时间的人工收益,然后直到他们被迫转向可持续的模式。在没有这种人为的激励用户存款之后,许多DeFi协议遭遇了不同层度的崩溃。

这也导致许多投资者损失惨重,其中最严重的是LUNA和UST。PTSD和DeFi随后的崩盘导致散户大量的流失,造成了当前DeFi格局的关键缺陷。

a)通胀通过激励流动性来"填充"TVL,一旦作废,许多链的"真实"价值就会暴露。

b)许多协议没有精心设计的底层价值累积机制。

基于 Teller 借贷协议的 SG Loans 首次向新加坡 DeFi 消费者提供无担保贷款:3月27日消息,建立在Teller 协议之上的去中心化借贷市场 SG Loans 宣布首次向新加坡 DeFi 消费者提供无担保贷款,借款人以新加坡信用局的信用报告的形式提交他们的链上凭证以及他们的链下凭证,Teller 的信用风险算法通过这些信息创建和分析借款投标请求,然后将投标请求提交给可以使用其资金以 USDC 偿还贷款的贷方。

据悉,SG Loans 是位于新加坡的去中心化和无担保贷款市场,通过 Polygon 建立在 Teller 协议之上,并与 Signum Capital 合作,使用户无需银行或传统贷款提供商即可获得个人无担保贷款。[2022/3/27 14:20:59]

其结果是什么?随着市场转向更加避险,从"假"到"真"的收益协议的急剧转变。这种转变的证据是最近衍生品DEX的增长,以及ETH合并预期带来的生态系统反弹。

于是我挑选出我最喜欢的“真实收益”项目。我会给你简单介绍他们做什么,他们如何产生收入,以及我认为他们的潜力是什么。

Codebase 推出 DeFi投资组合,包括元宇宙资产:金色财经报道,Codebase Ventures宣布推出DeFi投资组合,在 DeFi 生态系统中积累关键投资,因为与 Code 的区块链 DeFi 资金论点一致,与公司顾问进行了深入的分析和规划。(cryptonewsbtc)[2022/2/24 10:14:13]

第一类代币属于"去中心化永续交易所"板块。它们提供具有深度流动性和低费用的杠杆交易,同时拥有DEX与CEX的所有积极优点:

没有KYC

没有对手方风险

安全

主权

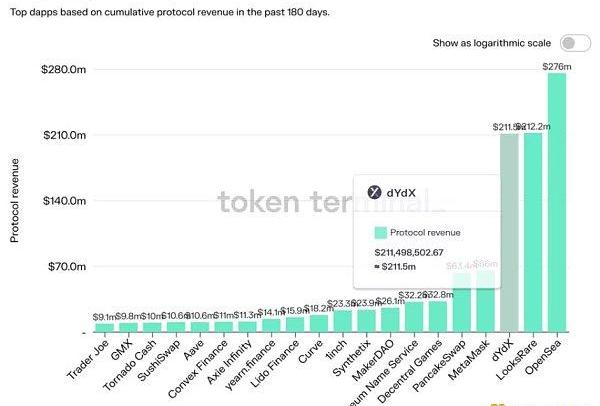

所以,我清单上的第一个是$DYDX。根据Tokenterminal的数据,它是最大和使用最活跃的永续DEX,产生了超过3.21亿美元的年化协议收入,这使其在所有DAPP中排名前三。

BTC DeFi项目Portal将于10月底在Republic上启动公开股权发售:10月13日消息,BTC DeFi项目Portal宣布将于10月底在Republic上启动公开股权发售,投资者届时可通过BTC、USDT、USDC、ETH或法定货币为本次公开发行提供资金,本次公开发行共有1900个参与名额。Portal是基于BTC网络的DeFi项目,此前于9月22日宣布完成850万美元融资,该轮融资由Coinbase Ventures领投,OKEx Block dream Ventures、Republic、LDCapital、GenBlock等参投。[2021/10/13 20:26:05]

$DYDX目前保留了这笔收入,但他们计划在2022年底推出的V4中改变这种模式。

因此,就目前而言,DYDX并没有在所有竞争对手中拥有最好的代币经济学,但是......

独家|张逸云:现在不是参与投资DeFi的最佳时机:金色财经报道,在刚刚过去的周末,加密市场普跌。对此,极豆资本创始人张逸云在接受金色财经独家采访时指出,下跌是一定的,前期DeFi的早期参与者赚了主流币大部分红利,现在大盘行情需要回调,比特币在1~3个月内会大概率会回调到8000~9000刀,DeFi类的项目会跌的更厉害。现在不是参与投资DeFi的最佳时机,全球真正参与投资DeFi项目的人数不会超过5万人,是一个巨鲸的游戏,老韭菜和新人都会后知后觉。等大盘回调到足够底部的时候再参与DeFi会获得更大的利润回报,现在的DeFi项目挖矿都需要主流币抵押流动性,主流币下跌会造成更大的流动性缺失,最终导致DeFi项目资金供血不足。

?此外,张逸云进一步补充称,Sushi是个典型的匿名团队做空市场的经典案例,Sushi团队虽然套现以太,但是并没有完全离场,在下跌过程中赚取足够的利润。一个在短短几天内上了三大所的项目,死亡的概率非常低。暴跌会带来更大的机会,上涨也会带来更大的风险。估计很多人对Sushi这个项目会又爱又恨。[2020/9/7]

我认为?Dydx的最大上升空间来自于他们在Cosmos上推出的自己的链,这种灵活性为他们提供了相对于其他DEX的独特优势,也是我长期看涨的原因之一。

$GMX是Arbitrum上最大的项目,以及$AVAX上排名第七的项目。

GMX以独特的多资产池为基础,它为流动性提供者赚取费用,促进现货资产的30倍杠杆交易,且滑点低。

$GMX可以说是拥有所有永续DEX中最好的代币经济学。质押GMX代币会使您获得30%的平台费用,以$ETH支付,还有一个esGMX模型来激励"粘性"流动性。

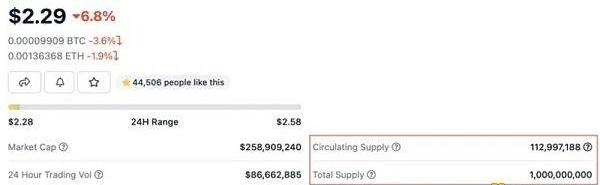

$GNS在$MATIC上运营,其首发产品"gTrade"最近的交易量超过150亿美元。它拥有时尚的用户界面、出色的代币经济学,与同行相比,它的市值也比较“适中”,为6000万美元。

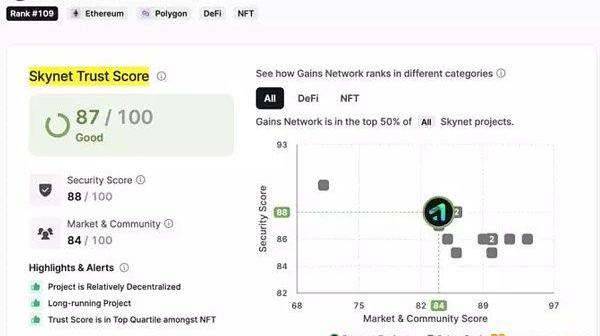

CertiK给$GNS的安全评级很高,信任分数为87分,社区分数为84。鉴于DeFi最近的漏洞,在投资之前知道一个项目是值得信赖的总是好的。

一个朋友根据收入模型对$GNS的价格进行了预测。如果每天的交易量为10亿美元,$GNS理论上价值约100美元。

我认为,上述三个DEX都是很好的长期资产。这种比较将帮助你了解它们之间的差异,以帮助你确定在如何让有效地分配资本。

$SNX是一个建立在$ETH和$OP上的去中心化的合成资产协议。这意味着,你可以与现实世界的资产之间进行交易,如黄金、白银、加密货币、欧元、石油和股票。

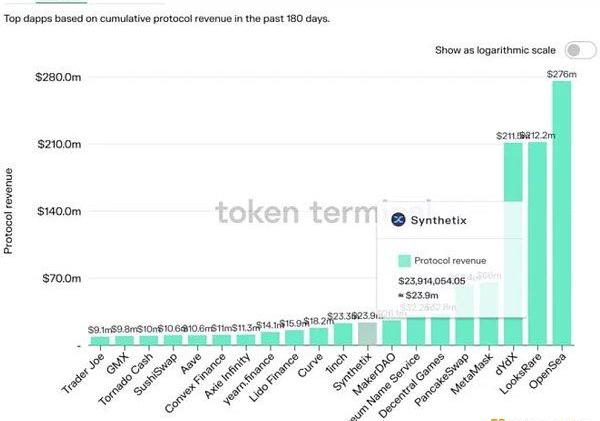

您可以质押$SNX以赚取$sUSD和$SNX,他们通过协议费用产生这种收益。$SNX目前产生了1亿美元的年化协议收入,在Tokenterminal上按收入排名为dAPP第9名。

我们还可以观察到,$SNX和$GMX在费用方面都排在前10位,超过了7天平均费用,整个加密货币领域的费用为1亿美元。

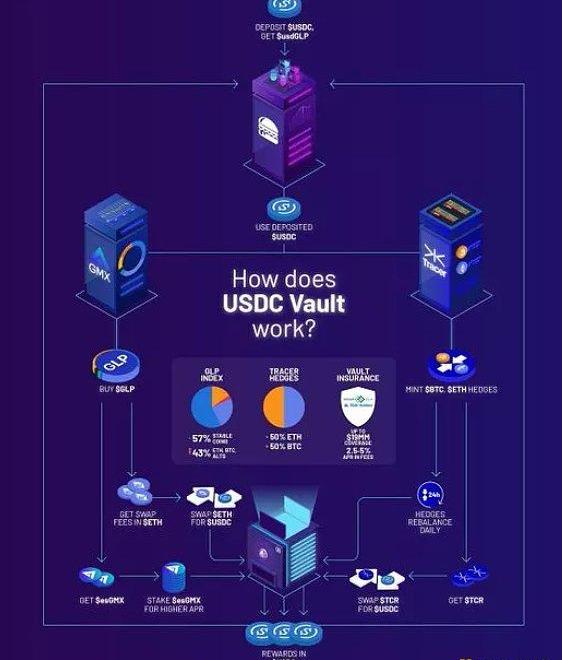

$UMAMI,它最大的创新是它的USDC金库,与Anchor不同的是,它支付20%的可持续收益,产生于铸造GLP和收取交易费,他们还将在不久后推出$ETH和$BTC保险库。

有几条注意事项

我认为“真实收益”在客观上更好是一种误解。通胀服务于它们的目的,许多协议已经成功地获得了许多新用户,并通过产生更多代币来提高APR,并建立了伟大的社区。

许多以激进代币计划开始的代币正逐渐转向收费模式。最终,只有产生实际收入的协议才能成功,炒作和通货膨胀只对暂时的价格表现有利。

因此,尽管这个清单可能是现在被认为是"RealYield",但将有许多DeFi协议转向这种模式。有些会失败,因为将脆弱的代币经济学暴露了出来;有些则会成功,因为他们适应了新的架构。

尽管如此,"RealYield"看起来越来越像DeFi的未来,成功实施可推动采用和创收的功能的项目将在未来几年迅速发展。随着该领域的成熟,投资者将倾向于产生真实和可持续收入的协议,特别是在动荡的市场条件下。对于机构DeFi而言,寿命和风险调整后的增长也成为下一个关键的考虑因素。

文:徐赐豪 有业内人士分析称,当前元宇宙发展仍处于早期阶段,商业化落地、虚拟地产应用场景不足,基于虚拟地产开发的游戏用户体验不佳,以及热点转移、游资离场导致市场暴跌。比特币的熊市效应进一步传导至各个领域.

1900/1/1 0:00:00最近出了个事儿,说大不大,说小也不小,那就是Uniswap前两周总流水超过了以太坊。说大不大,是因为这毕竟只是一个单周数据,属于“偶尔为之”;说小不小,是因为Uniswap毕竟是以太坊上面千千万万个DApp的其中一个而已,现在一个DA.

1900/1/1 0:00:00在GameFi兴起之后,游戏这一加密世界曾经小众的赛道正愈发变得火热起来。当StepN?为首的一系列模式创新席卷加密世界之后,GameFi赛道距离Game已经越来越远了,而Fi的比重不断增加.

1900/1/1 0:00:00据Dune数据,传统蓝筹NFT项目PudgyPenguins的地板价在近半年来逆势上涨,现在地板价约4ETH,是其长期地板价1ETH的4倍。 DoubleStudio创始人DoubleQ分析了PudgyPenguins重新崛起的原因.

1900/1/1 0:00:00文:徐赐豪 据区块链日报记者不完全统计,7月份全球区块链领域融资总数为148笔,较6月份的202笔环比下降26.73%;7月份融资总额为16.45亿美元,较6月份减少22.07亿美元,环比下降57.29%.

1900/1/1 0:00:00?钱包和身份隔离、隐身地址以及零知识证明。 撰文:隔夜的粥 当前,NFT市场主要使用了三种token标准,它们分别是ERC-721、ERC-1155以及ERC-998,而占据整个市场主导地位的依旧是ERC-721token标准,例如无.

1900/1/1 0:00:00