?撰文:0xLaughing,律动BlockBeats??

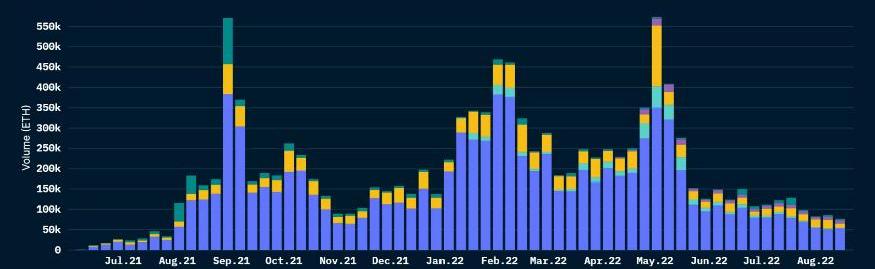

NFT周交易量创历史新低

近来NFT市场持续低迷,交易量连续下挫屡创新低,据报道,NFT周交易量达76,637枚ETH,创历史新低,已连续13周低于15.3万枚ETH。

与此同时,交易量下跌也伴随着NFT价格的下跌,BAYC的地板价从153.5ETH的历史最高值下跌至不足70ETH,跌幅超过了54%。地板价的下跌触发了NFT抵押借贷平台BendDAO的清算拍卖机制,8月18日BAYC首次在BendDAO上被清算拍卖,随后几日的地板价持续下跌触发了更多的BAYC开始被清算。

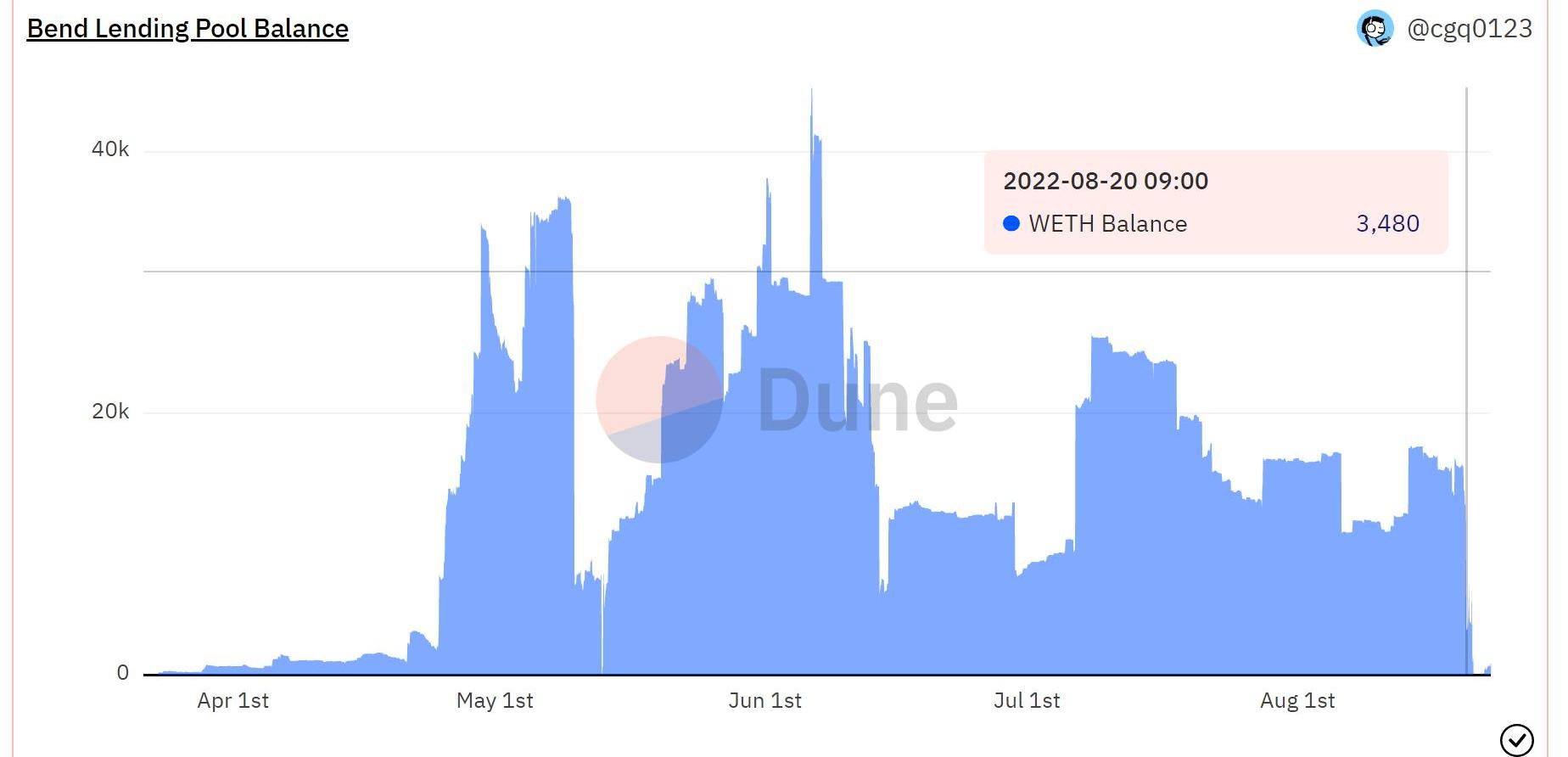

同时大量原本在BendDAO为ETH借贷池提供流动性的资金也迅速撤离,短短四日,ETH借贷池中ETH的余额便从16,000多万枚跌至最低仅剩0.58枚,几乎被提空。

NFT借贷龙头BendDAO深陷流动性危机,一直在NFT市场独占鳌头的BAYC被清算,「NFT市场将要开启死亡螺旋」、「NFT的次贷危机要来了」等言论甚嚣尘上,一时之间恐慌迅速蔓延。

BendDAO这次流动性危机是如何发生的?

BendDAO是什么?

芝商所和CF Benchmarks将推出Avalanche、Filecoin、Tezos参考利率和实时指数:金色财经报道,衍生品市场芝商所(CME Group)和加密货币基准指数提供商CF Benchmarks今天宣布计划推出三个新的加密货币参考利率和实时指数,将从10月31日开始由CF Benchmarks每天计算和发布。这些参考利率和指数不是可交易的期货产品,包括Avalanche (AVAX)、Filecoin (FIL)、Tezos (XTZ)。

几家头部加密货币交易所和交易平台将为这些新基准提供定价数据,最初包括Bitstamp、Coinbase、Gemini、itBit、Kraken和LMAX Digital。[2022/10/7 18:41:25]

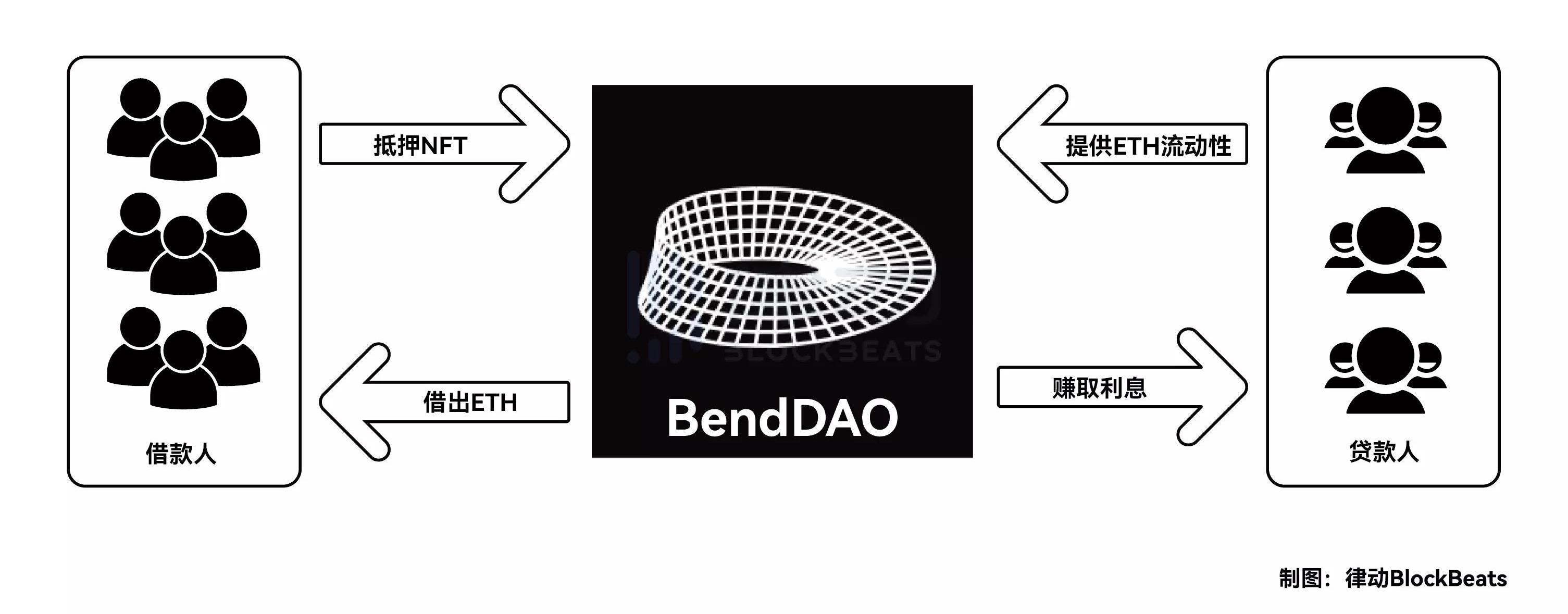

BendDAO的抵押借贷业务

BendDAO是第一个基于去中心化点对池的NFT流动性协议,抵押借贷是BendDAO的核心业务。

通过BendDAO,贷款人可以向借贷池提供ETH流动性以赚取利息,借款人可以将NFT作为抵押品即时在借贷池借入ETH。

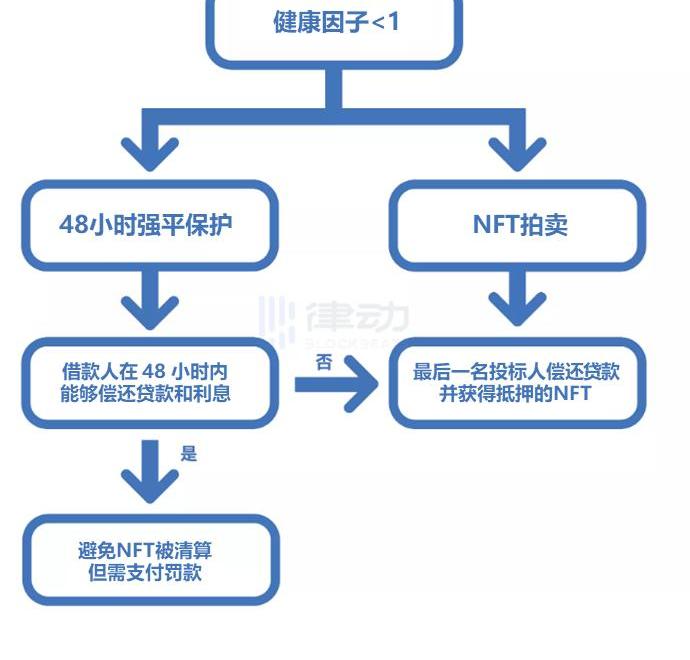

BendDAO的清算拍卖机制是如何运行的?

BendDAO的清算、赎回、拍卖流程

Bend协议使用「健康因子」来对当前的借贷情况进行评估,「健康因子」是对抵押的NFT相对于借出的ETH及其基础价值的安全性的数字表示,数值越高则资金状态就越安全,可以抵御清算风险。它的计算公式为:

Ribbon Finance与BENQI达成合作,推出sAVAX金库:3月2日消息,链上结构化产品 Ribbon Finance 与 Avalanche 上流动性市场协议 BENQI 达成合作,并推出 sAVAX 金库。据悉,用户在 Ribbon Finance 上存入 AVAX 后,Ribbon 金库则将其质押在 BENQI 上并取回 sAVAX,金库使用 sAVAX 作为抵押来认购看涨期权,从而提高质押收益率。

当用户取消质押时,Ribbon Finance 会将 sAVAX 退回到用户钱包中,用户可自行访问 BENQI 的质押页面,将其转换回常规的 AVAX。sAVAX 金库在推出时的上限设置为 10k AVAX。[2022/3/2 13:31:12]

健康因子=(地板价*清算阈值)/有利息的债务

当抵押的NFT资产地板价下跌,导致其对应贷款的「健康因子」低于1,任何人都可以触发NFT拍卖的清算,48小时强平保护和NFT抵押品的拍卖将同时启动。

同时,Bend协议使用来自OpenSea和LooksRare的NFT地板价作为NFT抵押品的喂价数据,同时会计算地板价的时间加权平均价格(TimeWeightedAveragePrice,TWAP)来避免NFT市场上NFT价格短期内剧烈波动带来的影响,以此来保证地板价的准确。

BAYC是如何触发BendDAO的清算拍卖的?

CoinBene满币与TokenTuber 达成战略合作:据官方消息,CoinBene满币已与TokenTuber 正式达成战略合作。双方将在全球业务生态拓展、全球市场推广、海内外社区搭建、品牌建设等方面进行紧密合作,共促区块链健康生态系统的发展。

TokenTuber 是一款面向全球用户并结合通证经济的区块链视频平台,致力于降低初学者门槛,加速数字资产的普及,帮助投资者更快速的了解全球优质的项目标的。

CoinBene满币是全球值得信赖的数字资产交易平台,在全球180多个国家和地区拥有500多万用户,日活跃用户数超10万,日均交易额30亿美元。[2020/6/2]

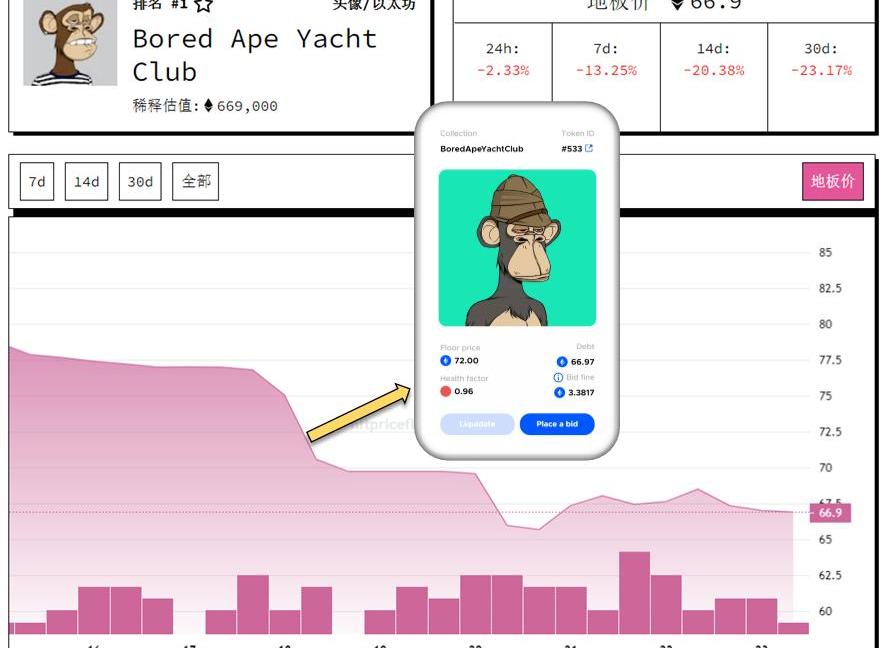

BAYC的地板价下跌造成BAYC#533成为BendDAO上首次被清算拍卖的BAYC

8月18日,BAYC的地板价下跌至72ETH左右,而此前曾在BendDAO上抵押借贷的BAYC#533的有利息债务为66.97ETH。

此时计算这笔借贷的「健康因子」为(72*90%)/66.97=0.97,小于1,这触发了BendDAO的清算拍卖机制,BAYC#533成为BendDAO上首次被清算拍卖的BAYC。

据报道,当时BendDAO平台还有20枚BAYC健康因子小于1.1,累计40枚BAYC健康因子小于或等于1.1。根据BendDAO平台的清算拍卖机制,当健康因子小于1时将启动NFT清算拍卖,也就是说这些BAYC都处于即将被清算拍卖的边缘。

BendDAO的借贷池是如何被清空的?

CoinBene满币合约研究院每日行情播报:据CoinBene满币合约研究院合约行情数据,截止今日17:40,

BTC合约现报价9458.00美元,24h涨幅0.59%,成交量25,614.233BTC,成交额约2.4亿美元。

ETH合约现报价219.75美元,24h涨幅2.47%,成交量148,865.31ETH,成交额约3271万美元。

BSV合约现报价189.85美元,24h涨幅0.24%,成交量69,122.41BSV,成交额1312万美元。

BCH合约现报价237.45美元,24h涨幅0.05%,成交量61,989.45BCH,成交额约1472万美元。[2020/5/29]

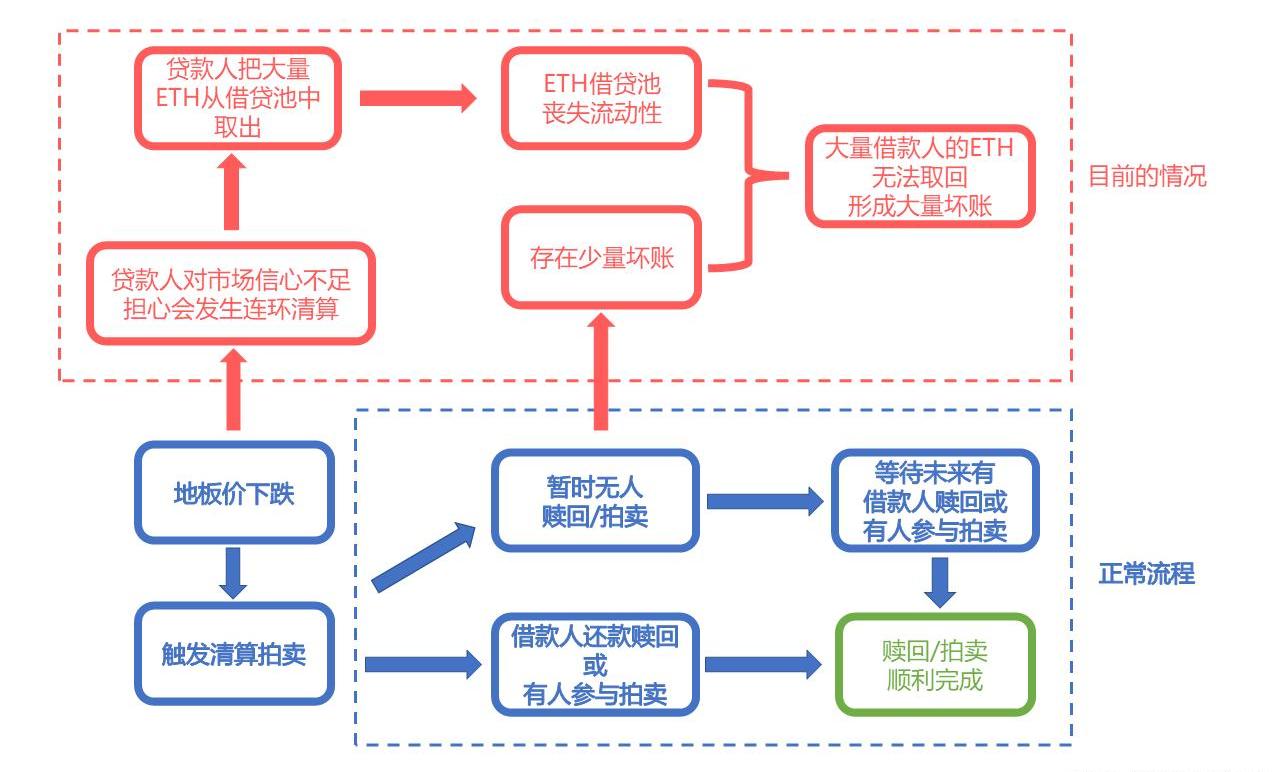

BendDAO形成大量坏账的过程

按照Bend协议设想的正常情况下,触发清算拍卖后只有两种「乐观」的流程:

1.理想情况下的流程:借款人在48小时情况下偿还贷款、利息并补交罚款,然后赎回其NFT;借款人未还款赎回,最终由拍卖中出价最高的投标人来偿还债务并获得这个NFT。

2.不理想情况下的流程:由于短期价格剧烈波动,短期内借款人未还款赎回且无人参加拍卖,则只需等待,要么等待未来借款人会还款赎回,要么等待未来市场价格回升后,有清算人参与拍卖。

现场 | 谷得链CEO Ben:马耳他或将成为全球第一个“区块链治理”国家:金色财经现场报道,2018链动亚洲区块链峰会现场,谷得链CEO Ben表示,马耳他目前已通过了三项关于加密货币和区块链的法案,成为第一个专门立法以吸引区块链企业的国家,也可能会成为全球第一个“区块链治理”的国家。同时他也表示,在马耳他注册的谷得国际数字资产交易所将成为全球首批政府认可的交易所之一。[2018/7/15]

BendDAO的借贷池余额

而目前的情况是:

由于NFT市场遇冷,NFT的地板价持续下跌,这造成了后续可能会出现更多的NFT出发清算拍卖流程,对市场信心不足或恐慌的贷款人选择将大量ETH流动性撤出BendDAO的借贷池,根据Dune数据,短短四日,ETH借贷池中16,000多万枚ETH几乎被提空,挤兑最严重时,池子中只有0.58枚ETH。

BAYC#533的债务比其地板价还要高,它的清算拍卖至今无人出价

与此同时,很多NFT的地板价已经快速跌穿其债务价格,受到拍卖规则的限制,大部分处于清算拍卖的NFT要么无法出价要么无利可图,失去套利动力的清算人选择持币观望,这导致了大量NFT没有人参与拍卖,进一步加剧了这次流动性挤兑。

事故的原因分析

某种程度上,这次流动性危机是一场由NFT市场、BendDAO共同造成的「天灾人祸」。

首先,整个NFT市场大环境不好是一个重要原因。NFT市场遇冷,交易量和价格持续下跌,这让大量在之前以极高地板价实现大额借贷的NFT几乎同时触及了清算价格线,同时NFT投资者对后市信心不足,贷款人大量退出借贷池流动性造成挤兑。

BendDAO的清算机制里表现出了对蓝筹NFT的乐观

其次,BendDAO对于市场过于乐观,多个机制未考虑极端行情,在挤兑刚有苗头的时候未能及时阻止/减少坏账堆积。

清算拍卖机制的问题

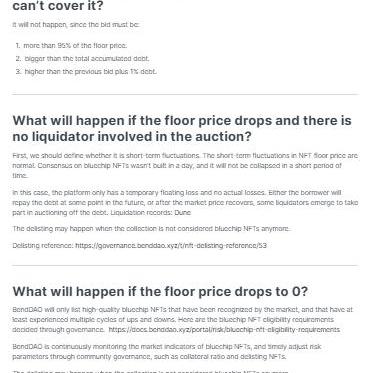

整个的清算拍卖机制的问题是由出价限制未考虑极端情况、健康因子预警不足、拍卖清算时间过长等多方面因素造成的。

拍卖的出价限制未考虑极端情况

根据BendDAO官方文档中的清算常见问题中的说明,对清算拍卖中的NFT出价有三个条件:

1.必须高于95%的地板价

2.必须高于总积累的债务额

3.必须高于前一个拍卖出价超过1%债务额

而这个拍卖机制在目前的极端情况下出了大问题,地板价快速跌穿债务额,如前文所讲,无法出价或是无利可图造成了大量的NFT没有人参与拍卖。

健康因子预警不足和拍卖清算时间过长

前文中,以原有的90%的清算阈值去计算以100E地板价质押借贷的BAYC的情况,从触发清算的44E的地板价至跌穿40E的债务额只有4E的差额。

当在这48小时的清算拍卖期间,如果出现了?地板价<债务额+罚款?这种情况,那借款人极有可能失去偿还动机。

这会导致整个NFT市场发生死亡螺旋/级联清算吗?

短期来看,不会引发死亡螺旋

在DeFi中,往往是由利空消息引起了以比特币、以太坊等主流数字资产价格下跌,导致一部分DeFi生态中抵押资产资不抵债被清算。而清算抛售过程,引发主流数字资产进一步下跌,这也令更多资产因资不抵债被清算,如此往复导致数字资产价格进入了「死亡螺旋」。

而NFT市场与DeFi市场有较大不同。

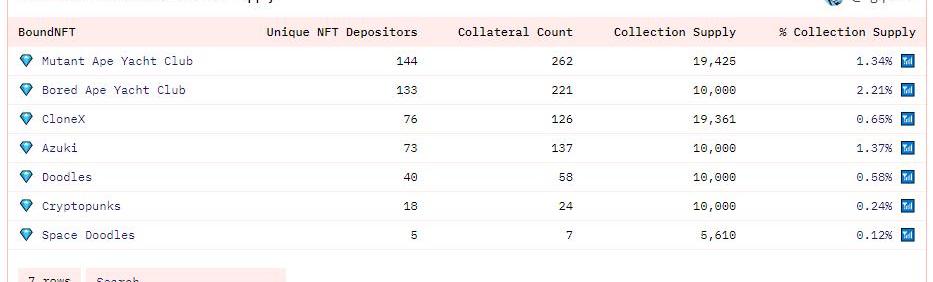

参与BendDAO借贷的NFT在其对应的NFT系列中都是占比极小

首先,这次事件中BendDAO坏账的损失目前是由那些无法取出借贷池中的ETH流动性的贷方承担,而这部分参与借贷的体量相较于涉及的NFT集合和整个NFT市场都是相对较小的。

其次,目前正在拍卖清算的NFT并不是挂单到OpenSea等NFT交易平台出售,也就是说,它不会拉低二级市场的地板价,进而重新喂价给BendDAO的预言机,造成平台内部的抵押的NFT被进一步清算。

长期来看,可能会对后市造成影响

由于目前有大量的蓝筹NFT在BendDAO处于清算拍卖的状态,同时NFT市场处于寒冬,市场上没有足够的流动性来吸收所有的清算。如果一直无人赎回或拍卖,长期来看会形成一个类似于OpenSea等NFT交易平台的挂单墙,降低了其他NFT交易平台的流动性,可能会造成地板价的进一步下跌。

结语

BendDAO正式上线于今年4月,时值NFT的牛市,在后来稳坐NFT借贷市场的头把交椅。而出生于牛市的它对于NFT市场过于乐观,未能居安思危,对于极端行情考虑不足,这是造成了这次流动性危机的重要原因。

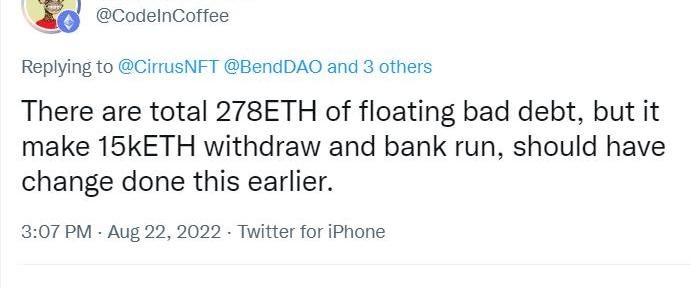

BendDAO创始人表示开始仅有278ETH的坏账,但这造成了后续的挤兑

「信心比黄金更重要。」NFT市场表现差造成地板价下跌,导致了NFT交易者的信心不足;开始时小额坏账问题未能及时解决,造成了借贷池流动性提供者的恐慌踩踏。这是此次事件的客观原因。

好在事故发生后,BendDAO官方的应对还算是相对及时,快速发起了BIP#9提案,将会对清算阈值、拍卖周期、投标限制、基础利率等做出调整,同时对UI界面中可能引发误会和恐慌的显示页面做出改进。

如果这件危机处理得当的话,对于BendDAO可能是一个「正向黑天鹅」事件。「NFT的清算危机」是我们从未遇到过的,这不仅仅是对BendDAO的考验,也是对BAYC等蓝筹们的共识的考验,更是对整个NFT市场的考验。

本篇主要集中解读RoninNetwork安全事件反分析及工具方法介绍。 事件背景 3月29日,AxieInfinity侧链RoninNetwork发布社区预警,RoninNetwork出现安全漏洞,共17.36万枚ETH和2550.

1900/1/1 0:00:00区块链反态势 匿名性与不可逆是加密货币交易的天然属性,正是这样的原因,在加密货币犯罪频发的情况下,区块链反处于一个至关重要的位置,也是阻止黑客成功变现的最后防线.

1900/1/1 0:00:00“守住钱袋子”,无论是身处Web2.0还是Web3.0时代,都是需要我们认真对待的大问题。Solana公链因为在交易处理性能上大幅超过热门公链以太坊,因而被很多人称为以太坊杀手.

1900/1/1 0:00:00文:Levi 随着以太坊合并的临近(预计今年9月10日进行),以太坊即将从工作量证明(PoW)过渡到权益证明(PoS),关于以太坊硬分叉为PoS和PoW两条链的争论不绝于耳.

1900/1/1 0:00:00原文作者:Todd 我看很多朋友经常混淆各种「分叉」,以及ETHPoW为什么从分叉角度是不太正统的。今天想科普个小概念。区块链,顾名思义,就是很多个区块串成的链条。新的区块,永不停歇地接到老的区块之后.

1900/1/1 0:00:00Web3?之所以会出现,是因为中心化机构在管理金融和社会基础设施时无法保障安全性、公平性和透明性.

1900/1/1 0:00:00