从5月到9月这短短3个多月的时间,其实是考验你对于区块链趋势把握的3,4个月。

有胆大心细刚进圈不久的新韭菜,在这几个月里获得了资产5倍,10倍的增长。

有老韭菜没有放弃学习,每天关注动态,挖掘一手信息,没有倚老卖老,用空杯心态,硬是把自己变成一个新韭菜,收获也很不错。

还有很多老韭菜,抱着手里一堆所谓的“主流币”,每天除了看两篇那些分析比特币以太坊K线走势的所谓“分析师大V”文章,酸酸的吐槽+眼红下新韭菜手里“空气币”和“挖矿”来的收益之外,自己的资产,几乎没有任何变化……

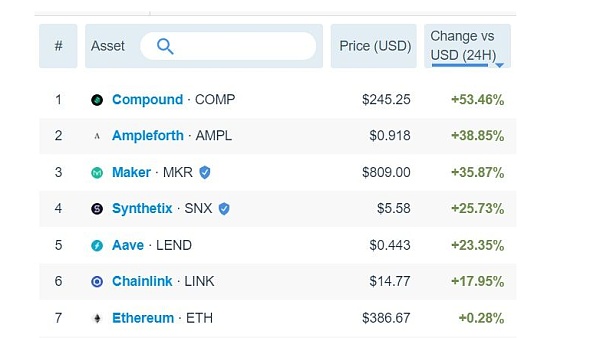

不信,那今天微信群的一张图,能看懂多少就能证明你是上面哪一类人。

还有一个更为简便的方法,便可以知道你这几个月收益如何——即你能讲清楚YFI从3美元涨到3万美元这背后的逻辑是什么不?YFI到底是怎么估值的,现在算高估还是低估?

讲得清楚的,多半这几个月收益会非常不错,这些人通常在YFI800-3000美金的时候便清楚地知道1YFI=1BTC不是梦。

对YFI一知半解的,对YFI的印象基本停留在公平,无团队分配、没有预挖、没有投资机构,机池……收益应该也OK,但肯定不如楼上的。

Azuki #3153以143ETH的价格成交:金色财经报道,数据显示,Azuki #3153以143ETH的价格成交。[2023/3/19 13:13:02]

对YFI一无所知,甚至没听说过的,恐怕你这几个月,应该是没什么收益的那种“老韭菜”。

再来做个小测试,看看你属于哪一个level:

1.只用三大所这种CEX,主要玩BTC,BCH,EOS;

2.会用Metamask,去Uniswap交易过,但使用频率远不如CEX;

3.经常去Uniswap或是Balancer交易,还给一些交易对提供过流动性,用过compound或是AAVE,知道LP(liquidity provider) token(流动性提供商)是个啥;

4.能熟练的使用MakerDAO,Compound,AAVE,Curve这些借贷平台,各大流动性农场的常客, 手里一堆瓜果蔬菜,是一个快乐的农民。

这四个Level,基本和上面那三类人,是反向对应的。

本篇是上篇,主要用来讲清楚YFI所引发的一个基本概念,即那种公平,无预挖的代币分发方式,也是目前流动性挖矿最为火热的一种方式,许多挖矿项目都纷纷模仿YFI。但因为YFI的四个池设置极其复杂,所以简化一下,用YAM这个后来大红大紫的YFI+AMPL的仿盘来举例,理解了YAM的池设定,你也就理解了流动性挖矿的基础与核心。

数据:10小时前StarkNet代币合约关联地址进行43笔转账,约占代币总供应量的7%:1月9日消息,据ScopeProtocol监测,10小时前0x5c21开头地址进行了43笔链上转账,转移了694895781枚StarkNet代币STRK,约占代币总供应量的7%,且这部分代币由StarkNet代币铸造合约此前转入的634725965枚STRK和早期分发的剩余部分(12月6日、12月15日、12月22日、12月29日)组成,其中12个Locked Token Grant合约地址之前没有收到过转账,23个其他地址在1月3日和1月5日收到了来自0x5c21的测试转账,2个地址在12月22日收到测试转账。

[2023/1/9 11:01:59]

在这里假定你知道Uniswap,AMM(自动做市商),AMM无常损失这几个基本概念,如果这几个概念也觉得陌生,建议还是先去做一点功课,再来看下文,会更加清楚一些。

1池的宗旨是,玩家在没有本金损耗的情况下,存款就给代币。

这其实和最早Edgeware等项目的ILO(锁仓即挖矿)有点像,即用户只是付出流动性的代价,即可获得代币,只不过ILO是定期,且通常只有ETH,像是YAM这种,更像是活期,随时可以灵活存取,在代币分发周期内,存的金额越大,存的越久,自然也就能拿到更多的代币。

巴西金融科技公司Trace Finance 获得 430 万美元种子轮投资:金色财经报道,巴西金融科技公司Trace Finance宣布获得 430 万美元的种子轮融资。该投资由 HOF Capital牵头,Circle Ventures、The Chainsmokers等。从美国和巴西开始,种子基金将用于扩展公司为初创企业提供的无缝全球银行解决方案。(finextra)[2022/2/17 9:56:35]

而且像是YAM以及后来的各种瓜果蔬菜,一池通常都会包含7,8个不同的小池子,通常一定会有一个小池子存ETH的,其他的多半都是存Lend,COMP,link,SNX等等这些主流的,有基本面支持的DeFi相关币种,现在YFI本身也通常作为被承认的价值资产,被许多后来的流动性挖矿项目作为一池的一个选项。

一池的最大特点即:安全,用户存进去多少资产挖矿,不想挖了提币走人的时候,除去GAS费用出来的一定还是这些资产,外加挖到的新币。也正是这个原因,火爆的流动性挖矿项目对于一池支持资产是有很大的推动作用的,当初YAM的一池刚开,几个支持币种的价格直接飙涨,因为大家都去买这些币,来YAM的一池挖矿来了。

IBT第四轮认购结束 认购总量为4373757.4 USDT:据官方消息,社区化数字资产平台i网平台通证IBT于今日17:00结束第三轮认购,认购额度为32000000 IBT,总认购金额达4373757.4USDT,参与抢购人数达到20233人,下轮认购将在5月12日15:00开启。

据悉,IBT作为i网的平台通证,可在i网内部以及i网生态体系下的多场景使用,成为i网生态体系的重要流通枢纽,持有IBT的用户可享受i网全生态的相应权益以及享受i网持续回购销毁带来的稀缺性和价值提升。更多详情请关注i网官方公告。[2020/5/11]

当然,这些代币本身的价格波动,1池是没有办法控制的,这里说的安全,只是相对于币本位而言。

YFI的一池相对复杂,但更加安全,因为几乎可以排除币价本身的波动,YFI的一池是用稳定币,去Curve提供流动性证明之后,来挖YFI,可以说是一种更加稳妥和安全的方法,但同样门槛较高,不会用Curve以及不懂LP Token的玩家直接就被排除在外。所以后来的流动性挖矿,基本是模仿YAM这种一池为主。

至于为什么说“相对公平”是因为:

1.这确实很公平,你拿一个ETH和任何人拿一个ETH挖出来的“矿”,都一样多,人人平等。

2.但这基本是一个巨鲸和大户的游戏,你挖到的代币,跟你存进去的资产所占的总资产的比例有关。比如ETH的池子,你一开始年化看着特别高,1000%之类,你存了10个ETH进去开心了没5分钟,一个大户存了1千个ETH进池子,年化瞬间跌倒了200%。嗯,就是这样,人家资产是你的100倍,挖出来的东西,自然也是你的100倍。

1743枚BTC从Okex交易所转出 价值1514.3万美元:Whale Alert数据显示,北京时间05月11日04:46, 1743枚BTC从Okex交易所转入1P5ZED开头地址,按当前价格计算,价值约1514.3万美元,交易哈希为:f7cc66e4ebde221e4242a097779f3bddcd672a97a07ae807d02dda0dc90b1270。[2020/5/11]

已经有一些新的挖矿项目在这一点上尝试做出改进,比如最近出现的一个新项目,首批挖矿就被限制在3000的数量,且一个钱包只有1000美金的限额。同时,对申请挖矿的钱包地址还有审核,必须是之前参加过流动性挖矿,或是与借贷,保险等合约交互过的ETH地址,即之前深度参与过Defi的地址,才有资格参与挖矿。这样既保证了初始每个人差不多都能同比例挖矿,又能有效的杜绝的大户把资金分散到多个新地址一起挖矿的想法。

问了很多玩水果蔬菜挖矿的新农民,问:“你这个币能干啥嘞?”

答:”不知道,反正就挖提卖”

我又问:“那二级市场是谁在接盘这些你都不知道干啥的币嘞?”

答:“额……总有投机的想买吧,你看这种挖矿的币一般开始价格都蹭蹭涨”

我再问:“那初期是谁在提供这些币的流动性,他们为啥要提供流动性嘞?”

答:“额……就赚手续费啊,不是提供流动性有手续费分的么”

我:“为了那点手续费冒这么大无偿损失的风险,拿ETH给你的挖提卖“空气币”做流动性,你以为流动商都是慈善家啊……”

YAM这种流动性挖矿,通常会先开1池,等到1池运行了1,2天之后,开始启动2池。

2池的特点是什么呢?高风险,高回报。

2池跟1池不一样,2池想挖,要存进去的不是ETH,LEND这些个其他资产,而是要存你的LP Token,即做市流动性证明Token,才可以挖。

拿YAM举例,很多玩家在一池挖到许多YAM之后,会去Uniswap,按照ETH:YAM=1:1等价值存入Uniswap的ETH-YAM流动性池,给其他交易者提供流动性。这时候,Uniswap会发给提供流动性的玩家一个LP Token,以便将来你可以提取你的ETH和YAM。这个LP TOKEN是你提供流动性的证明,也包含了你在整个流动池供应提供的流动性占比。

这个LP Token,就可以存入YAM的2池,进行挖矿,YAM会用远超1池的速度,给你更多的YAM做奖励,简单说来,就是撑死胆大的的,饿死胆小的。你做了流动性贡献,我就给你大大的奖励。

但同样,高回报的另一面,即高风险。

你冲进流动池的ETH:YAM,价值1:1,当YAM价格升高时,外面的人都拿ETH来换你的YAM,当你收回流动性的时候,手里ETH多了,YAM少了,相当于系统帮你边涨边卖,法币肯定是没亏,但相比你只屯YAM不卖的话,是少赚一些的,这也就是你经常看到的AMM“无常损失”。

当YAM价格下降时,会有更多人的来把YAM换成ETH,你收回流动性的时候,YAM就变多了,ETH变少了,相当于系统帮你自动不断抄底,如果看好项目的话,其实倒是没毛病。

然而意外时常有,币圈的归零币不要太多,YAM就因为一行代码,当天直接“归零”,所有在2池挖YAM的玩家,损失惨重,因为他们提供的ETH和YAM,基本全被换成了一手的YAM,ETH被恐慌性抛售YAM的人都给换走了。

然而通常情况来讲,除了YAM这种代码级黑天鹅事件,在2池的激励作用下,许多1池挖到农作物的玩家,会去选择接着去2池拿刚挖到的币+ETH提供流动性,继续加速挖,相当于变相锁仓,所以可以看到,在一个挖矿项目开始的前几天,通常价格“跌不动”,就是2池的功劳,一面通过流动性锁住了大量抛压,一面提供了大量的流动性,整个局面“欣欣向荣”,当然挖个一段时间,就更多得靠项目的基本面来支撑价格了。

我们通常会拿YFI做公平分发,无预挖,无VC的典范来赞扬他,经常说这会ge了VC的命。

那么真要ge VC的命,项目方,尤其是DeFi相关的项目,现在就多了一种社区冷启动的方式,即流动性挖矿模式。

方法照搬YAM即可:

1.开一个1池,抵押ETH,LEND,SNX之类的好资产,慢挖项目方代币。

2.比一池晚一点,开2池,去Uniswap,做ETH和项代币的流动性挖矿,快挖项目方代币,风险和收益都比1池高。

3.再晚一点,可以开一个三池,即项目方自己的开发资金,类似于公木,以一个速度,释放代币给项目方,速度可以和1,2池某些参数挂钩。因为2池的存在,项目方可以去出售代币,来换取开发资金。或者更加简单,直接1,2池挖出来的10%或者一个特定比例,分给项目方当做启动资金,毕竟开发总是需要钱的。

你看,在这种模型下,就不存在什么种子轮,天使轮,基石轮,私木,公木,1EO这些有的没的募资方式,也不会有当年上星期的天使轮,这星期翻倍变成了私木轮,下周再翻倍让公木接盘的币圈“怪相”。

当然,这并不适用所有的项目,许多优质的,技术难度复杂的项目还是需要种子轮初期的投资,进行几个月甚至1,2年的开发,拿出MVP,才好做进一步的募资。只是IYO,让资金募集方式多了一种新的思路,也是一个相对于现有募资方式,更加公平,更加“区块链”的一种募资方式。

在下篇里,我们会介绍YFI的机池,保险,清算,VC,刚刚上的YETH等各项业务,让你看看为什么这东西已经3万美金一颗,许多业内大佬却依旧喊着YFI价值被低估。

国有大行在区块链技术布局方面动作频频。8月20日,北京商报记者注意到,近日工商银行、中国银行悄然公布了多项区块链相关专利,主要涉及终端数据的升级、文档进行编辑产生的数据加密、安全保护等方面.

1900/1/1 0:00:00DeFi到底有多热?看看以太坊交易费用就知道了。DeFi已经让以太坊每日总交易费用超过1CO时期的历史高位。8月12日,以太坊每日总交易费用突破687万美元,打破了2018年1月创下的历史高位455万美元.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是其中的项目周刊,带您一览本周主流项目以及明星项目的进展.

1900/1/1 0:00:00本文对并没有针对哪一个客户端。我们要知道,每个客户端甚至每个规范都可能含有不足以及漏洞。更别说,Eth2是一个十分复杂的协议,而它的实现者也都是凡人而已。写这篇文章的目的是为了强调如何以及为什么要减少风险.

1900/1/1 0:00:00最近随着YFI一路高歌猛进,其价格一度触及44000美元大关,没错是4万多美元,也是比特币目前价格的4倍,于是加密货币圈子最贵的数字资产不再是比特币而变成了YFI(yearn.finance),在短短43天中.

1900/1/1 0:00:00凡是经历过互联网和移动互联网发展的人都知道操作系统的重要性。在PC时代,微软借助着其操作系统,从一个不知名的小软件公司发展到今天的规模.

1900/1/1 0:00:00