我们永远要先知道自己当下的位置,才能知道与理想的距离。

原文标题:《DeFi在现代金融体系中的位置--2022》

撰文:Koi

DeFi是我入圈的最大原因,作为一个自由主义者,看到像AMM这种创新,能够让普通用户参与到各种金融活动中来,共同去赚传统机构在赚的钱,我觉得牛逼至极,价值相融,从此掉入兔子洞,沉迷其中。一度我也是抱着「用DeFi取代传统金融」的憧憬和冲劲,毕竟一直从事金融行业,早已看不惯凭一个牌照就坐享其成的机构生态和冗长繁复的交易流程;又觉得所有的金融产品上链后都变得更高效透明,世界理应朝着更公平、更去中心化、更自由的方向迈进。

我至今还是这个想法,但是我们永远要先知道自己当下的位置,才能知道与理想的距离。本文试图重新审视DeFi里的去中心化的含义;探究机构投资者开始玩DeFi的原因;并看看DeFi想一统金融天下需满足的条件和目前的位置。

DeFi里的去中心化究竟是什么?

一说起「去中心化」我们往往会想到以下概念:分布式、抗审查、无需准入等,分布式是区块链的重要特征但并非区块链独有;我们主要来谈谈「抗审查」和「无需准入」这两个概念。

抗审查:

「抗审查」这一特点主要适用于协议层。Vitalik之所以有底气发twitter说「如果监管对节点进行审查,会将其视为对以太坊的攻击」,一是因为去中心化的协议层是区块链的价值所在,也是加密社群的底线;二是因为诸如以太坊的主链其实并不直接处理金融交易,所以协议层本就不是受监管的对象;

Uphold推出机构级场外交易服务Uphold Ascent:6月2日消息,提供加密货币交易和数字资产借记卡的平台 Uphold 宣布推出机构级场外交易服务「Uphold Ascent」,允许交易者智能地将订单路由到中心化交易所、去中心化交易所和 Layer2 网络。[2023/6/2 11:54:12]

「抗审查」这一特点并不太适用于DeFi项目。DeFi项目由两部分组成(1)智能合约本身;(2)DeFi项目的运营公司。DeFi中的智能合约部分无法被直接监管;但DeFi项目的运营公司,因其提供各种中心化的互联网服务/金融服务,会受到既有法律的监管--比如UniswapLabs公司必须从网页前端中隐去那些违规证券类代币的交易界面,哪怕Uniswap的智能合约并未因此改变;又比如Aave公司持有英国的EMI金融牌照,也会有额外的监管要求需要满足。

当然不是每个DeFi项目都有运营公司,有些会以DAO的形式完全让社区运营,这可以使它们不需要像传统公司一样受严格监管;但它们会需要面对纯虚拟资产的局限性--完全放弃和链下的人和资产发生关系,同时也要面对较小流动性的问题。

无需准入:

DeFi的核心和优势其实是在于无需准入。无需准入有三个层级:开发者的无需准入、节点的无需准入和用户的无需准入;分别对应着代码开源、全局共识和网络的完全开放。潘超老师在《DeFi的理论与实践》这篇文章里说到,他觉得只需要满足使用者无需准入的金融项目都可以属于去中心化金融的范畴,而开发者以及节点的无需准入一般需要在效率、安全与去中心化中权衡。

数据:20多个地址共计持有PEPE总供应量近12%:4月19日消息,据 0xScope 监测显示,当前市场上最火的 meme 币之一 PEPE 在 Uniuswap 建池 5 分钟内,有 20 多个地址花费不超过 0.02 ETH 购买大量 PEPE 代币。 0xScope 将这些地址汇集并统计持仓后发现,其总计持有 50 兆枚 PEPE 代币,约占总供应量的11.9%,当前总价值超 1700 万美金。由于买入时间相当早,且这些地址的资金多来自 Fixedfloat 等能隐匿资金流的非托管交易平台,0xScope 表示不排除这些地址属于内部人士。[2023/4/19 14:13:41]

虽说谁都可以无需准入地去使用DeFi,没有牌照和资产规模限制,但有个隐性的门槛--认知。玩DeFi不但需要有区块链知识,还需要有金融知识;而玩得好则更需要经验积累,加上大资金带来的规模优势。这也是为什么从2021年开始在DeFi里超过60%的交易都是机构投资者在进行的(accordingtochainanalysis)。

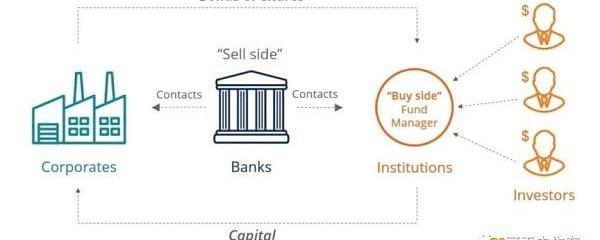

那是否机构投资者成为DeFi的主流玩家,DeFi就不再去中心化了呢?Nonono.我们来看看金融体系中的机构种类--在中国我们喜欢把金融机构分成买方和卖方,买方指的是管钱的机构,比如基金公司、资管公司、风投机构,他们在做的事情是用专业能力去投资好的资产,让钱生钱;卖方指的是为钱提供服务的机构,比如做市商、经纪商、投行、银行,他们在做各种中间服务,帮钱找到好的资产。区块链技术可以一定程度上替代掉卖方机构;而代表钱的买方机构不属于中间商,它们是大钱的代表。

Gauntlet获Uniswap基金会资助,将帮助改善Uniswap DAO的激励机制:4月12日消息,DeFi风险管理器Gauntlet已获得Uniswap基金会资助,将专注于设计和指定激励计划,以使Uniswap协议受益。Gauntlet计划推出新部门Gauntlet Applied Research,专门关注DAO生态系统相关的问题。其中Gauntlet将向Uniswap DAO提供三项研究:第一个将是一个量化框架,DAO可以使用它来评估Uniswap协议的成功或失败;第二个将是对交易者和流动性提供者行为的分析;第三个将是至少三个激励机制的建议,以使DAO实现其目标。Gauntlet预计所有这三项可交付成果都将在2023年6月之前完成。[2023/4/12 13:57:55]

机构投资者为啥要玩DeFi呢?

在今年2月的时候,VALK做了一个针对8个主要市场里100个机构投资者的市场调查。结果是在这100个机构投资者里,30%已经在使用DeFi,而另外的68%计划在未来一年里逐渐摸索进入。

日本瑞穗、SBI以及Datachain联合启动跨链技术研究:12月5日消息,日本东京证券交易所上市公司Speee的子公司Datachain宣布,将与瑞穗金融集团旗下智库子公司Mizuho Research和SBI的合资公司SBI R3 Japan就跨链技术展开技术合作。他们计划从跨链技术研究入手,未来也计划研究实际的应用案例。(Coinpost)[2022/12/5 21:23:19]

机构投资者为啥要玩DeFi呢?因为钱总是往资金利用率更高的地方跑。钱的背后有不同的需求,不单单只是高收益的需求,还有交易、借贷、对冲等多种特殊需求。DeFi在满足任何一种前述需求上都有它的优势,只是目前还仅针对于数字资产。所以当大钱/市场终于逐步接受数字资产为一种可投资的金融资产时,对于这一资产的各种需求也都在上来。

具体来说,针对高收益需求,DeFi大体有Staking(POS),liquiditymining,Lending这几种收益获取方式,收益分别来自于底层链的经济性、池子里的交易量和借贷需求,由APY,additionalgovernancetokens,和capitalgains展现。在目前普遍低利率的全球市场环境下,DeFi里的回报率还是比较吸引人的。

针对交易、借贷、对冲需求,分别对应着DEX(去中心化交易所)、借贷协议和去中心化衍生品交易所,它们在撮合、定价、清结算和托管环节都相较于Cefi有着技术优势和成本优势。

Rari Capital遭攻击事件更新:已发现Fuse Arbitrum上的一个漏洞:金色财经消息,Rari Capital推特发文称,发现了Fuse Arbitrum上的一个漏洞,已经暂停借贷功能,团队还将继续调查。据此前消息,Rari Capital在Fuse上的资金池遭到攻击,黑客获利近8000万美元。[2022/5/1 2:44:01]

更重要的是,DeFi的可组合性也可以极大提高资产和资金的利用效率。

DeFi如何实现一统金融天下的愿景?

DeFi想要完全代替卖方,一统金融天下,则需要满足所有种类钱的所有需求。钱分别来自于个人、公司、政府和机构投资者这四大类。

个人钱的需求:存贷汇、支付、投资

公司钱的需求:借贷、支付、现金管理、对冲、贸易融资、资本市场融资

政府钱的需求:外汇管理、稳健投资、基建投资...

机构钱的需求:资产安全、交易、投资、借贷、衍生服务

很显然,sofar因为DeFi只针对数字资产,而钱的需求对象还是以法币为主,所以离满足钱的所有需求的距离还有点远?,但仍然可以从一些口切入。

针对个人的需求,主要可以从支付端入手;小散投资部分则可以通过降低认知门槛来扩量

针对公司需求,主要可以从支付和贸易融资入手

针对政府需求,ummmmm

针对机构需求,可以从数字资产服务,和更多资产上链两个角度入手。我们详细说一下这个部分。

针对机构/大钱的需求,前文诉说了DeFi可以满足的部分,下面列举其目前无法满足的部分,并聊聊解决方法。

1.资产种类少

DeFi目前只有crypto一种资产大类,可长期投资的crypto数量有限。这一部分需要Web3的发展赋予crypto更大的价值。

同时,直接满足大钱需求的crypto固定收益类产品/结构性产品/标准化产品不足。

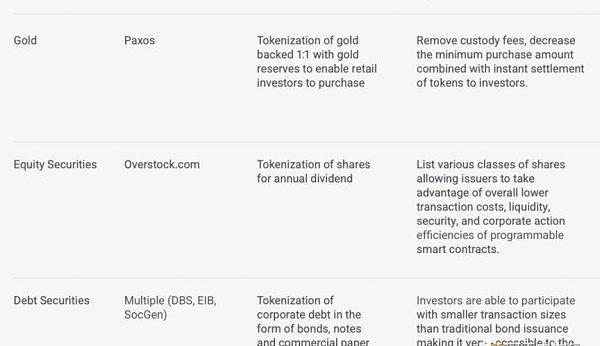

链下资产上链也可以增加DeFi中资产的种类。ReFi让碳排放额上链是一种实践;而更大的实践在于传统金融资产的上链。目前很多投行正在把privateasset做tokenization,下图列出了一些tokenization的例子。

2.资产安全性和私钥托管问题

不同于个人投资者,只要保管好自己的私钥就保管了自己的资产;机构投资者一般是帮人管钱,所以涉及到多签钱包交易流程和多个私钥的托管。2022年Nickel做的机构投资者调研中,79%的机构最担心的就是DeFi里的私钥托管问题。

这一部分也是各大crypto-native机构和传统银行都在抢的业务。目前几乎所有的投行都推出了cryptocustody的服务;而像Coinshares,fileblocks这些crypto-native机构最早也是做的托管服务。DeFi里的钱包公司GnosisSafe,Cobo也都focus在托管服务上。

3.合规问题

DeFi的一个很大特点是交易对手的匿名性,这和现实世界中监管对机构投资者的KYC&AML要求是背离的。目前专门针对机构投资者的DeFi项目逐渐兴起,比如AaveArc搞了个permissionedprotocol,lendingpool都是做过KYC的交易对手;又比如Clearpool,MapleFinance也都是针对机构投资者的合规性高的借贷类DeFi项目。除开这些,crypto-native机构也在中间给机构投资者提供合规的借贷和交易的服务。

这个问题需要监管和DeFi互相容纳和衔接。针对DeFi的监管还没出来,只能拭目以待。

可以看到,为了满足大钱的需求,传统银行、crypto-native机构和DeFi公司都在试图填补这个gap。

目前DeFi在现代金融体系中只占有很小一个位置,主要还是针对数字资产(crypto)在提供一些有限的服务。随着Web3的发展带来数字资产的massadoption,以及DeFi和传统资产/链下场景的更多结合,其位置会逐渐变得重要。就目前而言,最直观又最顺势而为的下一步,还是满足机构投资者的需求,从而吸引大钱进来。

ReferenceDeFiIsOnTheMoveToTheInstitutionalMarket:MoreAMarathonThanASprint?WhatisInstitutionalDeFi?https://finbold.com/study-nearly-a-third-of-institutional-investors-in-crypto-are-already-using-DeFi/洞见|潘超:DeFi的理论与实践加密法律专家激辩WEB3监管:要合规还是去中心化?

标签:EFIDEFIDEFCRYPTGEFI币Defi GoldAmun DeFi Momentum Indexcrypto币怎么样

7:00-12:00关键词:V神、BadGuys、OpenSea、知信链、元宇宙市场1.V神:自己对以太坊网络的影响力正在下降.

1900/1/1 0:00:00去元宇宙买一块地皮、购一套房子,将现实生活里无法安放的灵魂寄托在虚拟世界中,一度成为潮流。今年年初,“炒房热”刮进了元宇宙,虚拟地产、虚拟房产频频刷出价格新高,最火时,国外一块不足5平方米的虚拟土地卖出逾400万美元的天价.

1900/1/1 0:00:00头条 ▌ETHW官方发布分叉时间和主网切换信息9月13日消息,以太坊工作量证明分叉链ETHW正式发布了分叉时间,即在以太坊合并后24小时内部署.

1900/1/1 0:00:00原作者:DavidHoffman,来源:Bankless上周,JordiAlexander在Bankless上发表一篇题为《合并是否被过度炒作?》的文章.

1900/1/1 0:00:00原文作者:ValeriaNikolaenko和SamRagsdale原文编译:Amber,ForesightNews可信设置仪式虽然一直向加密社区发起挑战,但这绝对也是最能让加密社区兴奋的环节.

1900/1/1 0:00:00作者:念青,链捕手 近期,伴随着NFT市场遇冷,无聊猿等蓝筹NFT也难抗重压,从8月以来地板价持续下跌。8月19日,其地板价一度跌至62.8ETH,从而触发了列出无聊猿数量最多的NFT抵押借贷协议BendDAO的清算.

1900/1/1 0:00:00